Китай является одной из крупнейших аграрных стран в мире, имеющих рекордные показатели роста экономики. Сельские финансовые учреждения оказывают финансовые услуги хозяйствующим субъектам и содействуют экономическому развитию сельских территорий. К ним относятся сельские коммерческие банки, сельские кооперативные банки, сельские кредитные кооперативы, сельские банки и сельские кооперативы фондов. По результатам литературного обзора было выявлено, что анализ финансовой системы Китая в большинстве случаев ограничивается крупнейшими государственными банками. Остальные категории банков остаются за рамками существующих исследований. Вышесказанное определяет актуальность данного анализа. Таким образом, целью исследования является оценка влияния факторов на эффективность функционирования сельских коммерческих банков КНР.

Как было сказано ранее, большинство эмпирических исследований банковской системы Китая сосредоточено на анализе отрасли в целом или на коммерческих банках, являющихся крупнейшими мировыми лидерами. Zhang [1], основываясь на данных 14 крупных коммерческих банков, доказал, что эффективность их деятельности зависит не только от внутренних факторов, но и от внешних. Аналогичные результаты были получены Nizam и др. [2] и Shair и др. [3]. Напротив, в ряде исследований была выявлена значимость внутренних факторов [4-5]. Qu [6] доказал, что коэффициент достаточности капитала, ликвидность и размер банка оказывают существенное влияние на его деятельность. Zhong [7] пришел к аналогичным выводам. Fu [8] с помощью регрессионного анализа установил следующее: ставка по просроченным кредитам влияет на результаты деятельности коммерческих банков, а коэффициент темпов роста ВВП положительно коррелирует с результатами, но не имеет существенного значения. Некоторые ученые не включали внешние факторы в исследование. Например, Dao [9] выявил, что внутренние факторы, такие как уровень риска активов и коэффициент достаточности капитала, влияют на эффективность банков. Однако, вопреки приведенному выше исследованию, Qu [6] и Chen [10] доказали, что ликвидность не является определяющим фактором в отношении эффективности кредитных организаций.

По результатам литературного обзора нами был сформулирован пул внутренних и внешних факторов-переменных, которые потенциально могут оказать влияние на эффективность функционирования сельских коммерческих банков Китая.

Материал и методы исследования

Основной методологической базой исследования является регрессионный анализ. Выборка исследования представляет собой панельные данные, включающие 80 наблюдений по 9 сельским коммерческим банкам КНР в период с 2009 по 2020 год.

В таблице 1 представлено описание зависимых и независимых переменных, выбранных для проведения регрессионного анализа, а также представлена описательная статистика.

В качестве показателей эффективности функционирования сельских коммерческих банков КНР было выбрано два показателя – рентабельность собственного капитала (ROE) и рентабельность активов (ROA). Выбор обусловлен частотой использования показателей в исследованиях и их общепризнанностью. Независимые переменные характеризуют как внутреннюю, так и внешнюю среду банков.

Результаты описательной статистики показывают, что в анализируемой выборке банки имеют средний ROE – 13,00% (при стандартном отклонении 3,68) и средний ROA – 0,96% (при стандартном отклонении 0,25). Кроме того, стоит отметить высокое значение переменных OEOI и LIQ, равное 12,17 и 18,16 соответственно, что указывает на то, что значения этих переменных сильно варьируются в выбранном временном периоде.

Таблица 1

Исходные данные для проведения регрессионного анализа

|

Переменная |

Описание переменной |

Среднее |

Стандартное отклонение |

Минимум |

Максимум |

|

Зависимые переменные |

|||||

|

ROE |

Рентабельность собственного капитала |

13 |

3.68 |

7.1 |

21.81 |

|

ROA |

Рентабельность активов |

0.96 |

0.25 |

0.55 |

1.8 |

|

Независимые переменные |

|||||

|

Внешние факторы: |

|||||

|

LNGDP |

Натуральный логарифм ВВП |

15.64 |

0.58 |

13.93 |

16.22 |

|

INFL |

Уровень инфляции |

2.33 |

0.94 |

-0.7 |

5.4 |

|

Внутренние факторы: |

|||||

|

LNA |

Натуральный логарифм активов |

11.9 |

0.7 |

10.73 |

13.84 |

|

DTAR |

Отношение депозита к общей сумме активов |

73.4 |

6.83 |

59.38 |

92.54 |

|

CAR |

Коэффициент достаточности капитала |

13.64 |

1.34 |

8.75 |

16.81 |

|

NPL |

Отношение просроченного кредита к общей сумме кредита |

1.54 |

0.49 |

0.59 |

2.75 |

|

LLP |

Отношение резерва на покрытие убытков к общей сумме кредита |

3.53 |

0.96 |

1 |

5.55 |

|

OEOI |

Отношение операционных расходов к операционным доходам |

56.65 |

12.17 |

28.22 |

78.33 |

|

LIQ |

Ликвидность (отношение текущих активов к текущим обязательствам) |

58.03 |

18.16 |

29.03 |

99.05 |

Источник: составлено авторами.

Таблица 2

Корреляционная матрица

|

ROE |

ROA |

LNA |

DTAR |

CAR |

NPL |

LLP |

OEOI |

LIQ |

LNGDP |

|

|

ROE |

1.00 |

|||||||||

|

ROA |

0.85 |

1.00 |

||||||||

|

LNA |

-0.32 |

-0.35 |

1.00 |

|||||||

|

DTAR |

0.06 |

0.13 |

-0.40 |

1.00 |

||||||

|

CAR |

-0.40 |

-0.21 |

0.02 |

-0.18 |

1.00 |

|||||

|

NPL |

-0.25 |

-0.29 |

-0.04 |

0.27 |

-0.18 |

1.00 |

||||

|

LLP |

-0.17 |

-0.19 |

0.06 |

0.11 |

-0.11 |

0.68 |

1.00 |

|||

|

OEOI |

-0.53 |

-0.42 |

-0.22 |

-0.07 |

0.17 |

0.20 |

0.27 |

1.00 |

||

|

LIQ |

-0.18 |

-0.33 |

0.41 |

-0.25 |

0.25 |

-0.19 |

-0.19 |

-0.34 |

1.00 |

|

|

LNGDP |

-0.68 |

-0.69 |

0.37 |

-0.08 |

0.28 |

0.02 |

0.16 |

0.30 |

0.32 |

1.00 |

|

INFL |

0.42 |

0.31 |

-0.21 |

0.19 |

-0.05 |

-0.26 |

-0.05 |

-0.38 |

0.13 |

-0.13 |

Источник: составлено авторами.

(1)

(1)

(2)

(2)

Значение стандартного отклонения DTAR выше, чем у других переменных, и равно 6,83. Стандартные отклонения остальных объясняющих переменных имеют несущественные различия.

В рамках исследования нами были построены следующие модели: модель по методу наименьших квадратов (POOL), модель с фиксированными эффектами (FE) и модель со случайными эффектами (RE). Данные модели используются отдельно для рентабельности собственного капитала и рентабельности активов.

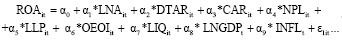

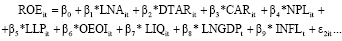

Общий вид моделей представлен в формулах 1 и 2.

Стоит отметить, что для проверки модели с фиксированными эффектами используется критерий Фишера и тест Вальда, для случайных эффектов – тест Бреуша – Пагана и тест множителей Лагранжа. Выбор между данными моделями проводится на основе теста Хаусмана.

Для исключения присутствия в моделях мультиколлинеарных факторов нами была построена корреляционная матрица. Результаты представлены в таблице 2.

Анализ результатов построения корреляционной матрицы позволил выявить отсутствие мультиколлинеарных факторов, включаемых в одну регрессионную модель.

Результаты исследования и их обсуждение

В результате анализа были построен ряд регрессионных моделей с использованием зависимых переменных ROA и ROE в отдельности. Напомним, что для каждой переменной было построено три модели: методом наименьших квадратов (POOL), модель с фиксированными эффектами (FE) и модель со случайными эффектами (RE). Результаты для ROE представлены в таблице 3. Отметим, что в результате модель с фиксированными эффектами (FE) оказалась предпочтительнее для ROE, нежели остальные модели.

Для модели с фиксированными эффектами коэффициент детерминации составляет 0.87, то есть модель является довольно качественной. NPL имеет отрицательный значимый коэффициент на уровне 0.1%. OEOI имеет отрицательный значимый коэффициент на уровне 1%. Переменные LNA и INFL имеют отрицательные значимые коэффициенты на уровне 5%. Остальные переменные признаны статистически незначимыми.

Таблица 3

Результаты регрессионного анализа для ROE

|

Модели |

POOL |

RE |

FE |

|

LNA |

-0.16 |

-0.1593 |

-5.72** |

|

-1.36 |

-1.36 |

-2.25 |

|

|

DTAR |

-0.04 |

-0.04 |

-0.04 |

|

-0.04 |

-0.04 |

-0.05 |

|

|

CAR |

-0.11 |

-0.11 |

-0.30 |

|

-0.23 |

-0.23 |

-0.21 |

|

|

NPL |

-2.28**** |

-2.28**** |

-4.44**** |

|

-0.58 |

-0.58 |

-0.99 |

|

|

LLP |

0.98*** |

0.98*** |

0.19 |

|

-0.32 |

-0.32 |

-0.39 |

|

|

OEOI |

-0.13**** |

-0.13**** |

-0.11*** |

|

-0.03 |

-0.03 |

-0.04 |

|

|

LIQ |

-0.00 |

-0.00 |

0.00 |

|

-0.01 |

-0.01 |

-0.02 |

|

|

LNGDP_P |

-8.47*** |

-8.47**** |

0.17 |

|

-2.5636 |

-2.5636 |

-3.55 |

|

|

INFL |

-0.45 |

-0.45 |

-0.64** |

|

-0.29 |

-0.29 |

-0.29 |

|

|

_cons |

160.70**** |

160.70**** |

98.43*** |

|

-25.35 |

-25.35 |

-29.38 |

|

|

r2_a |

0.85 |

0.81 |

|

|

r2_w |

0.83 |

0.87 |

|

|

r2_o |

0.88 |

0.38 |

|

|

r2_b |

1 |

0 |

|

|

N |

57 |

57 |

57 |

|

N_g |

9 |

9 |

|

|

* p < 0.1; ** p < 0.05; *** p < 0.01; **** p < 0.001 |

|||

Источник: составлено авторами.

В таблице 4 представлены результаты регрессии для ROA. Модель с фиксированными эффектами (FE) также оказалась предпочтительнее для ROA согласно проведенным тестам.

Для модели с фиксированными эффектами коэффициент детерминации находится на уровне 0.78. Отметим, что полученное значение ниже, чем для модели с ROE. LNA и NPL имеют отрицательные значимые коэффициенты на уровне 1%, равные -0,55 и -0,28 соответственно. Переменная OEOI имеет отрицательный значимый коэффициент на уровне 10%. Остальные объясняющие переменные не значимы.

Таким образом, в моделях с зависимыми переменными ROE и ROA положительная зависимость не была выявлена ни с одним из анализируемых факторов. Подробнее проанализируем полученные результаты, оказавшие негативное влияние на исследуемые факторы в каждой из моделей.

Таблица 4

Результаты регрессионного анализа для ROA

|

Модели |

POOL |

RE |

FE |

|

LNA |

-0.23* |

-0.23* |

-0.55*** |

|

-0.12 |

-0.12 |

-0.20 |

|

|

DTAR |

0.00 |

0.00 |

0.00 |

|

0.00 |

0.00 |

0.00 |

|

|

CAR |

0.01 |

0.01 |

0.00 |

|

-0.02 |

-0.02 |

-0.02 |

|

|

NPL |

-0.26**** |

-0.26**** |

-0.27*** |

|

-0.05 |

-0.05 |

-0.09 |

|

|

LLP |

0.07** |

0.07** |

0.03 |

|

-0.03 |

-0.03 |

-0.04 |

|

|

OEOI |

0.00 |

-0.01 |

-0.01* |

|

0.00 |

0.00 |

0.00 |

|

|

LIQ |

0.00 |

0.00 |

0.00 |

|

0.00 |

0.00 |

0.00 |

|

|

LNGDP_P |

-0.28 |

-0.28 |

0.27 |

|

-0.22 |

-0.22 |

-0.32 |

|

|

INFL |

-0.04 |

-0.04 |

-0.02 |

|

-0.02 |

-0.02 |

-0.03 |

|

|

_cons |

8.87**** |

8.87**** |

4.28 |

|

-2.21 |

-2.21 |

-2.64 |

|

|

r2_a |

0.77 |

0.69 |

|

|

r2_w |

0.76 |

0.78 |

|

|

r2_o |

0.82 |

0.16 |

|

|

r2_b |

1 |

0 |

|

|

N |

57 |

57 |

57 |

|

N_g |

9 |

9 |

|

|

* p < 0.1; ** p < 0.05; *** p < 0.01; **** p < 0.001 |

|||

Источник: составлено авторами.

Натуральный логарифм активов (LNA). С помощью данного показателя оценивается влияние размера банка на его производительность. В случае с сельскими коммерческими банками оно оказалось негативным. Это может быть объяснено тем, что небольшие банки могут достичь эффекта масштаба, увеличивая размер своих активов до определенного уровня, а затем дальнейшее увеличение активов приводит к снижению производительности по ряду причин, например из-за неэффективности функционирования или использования ресурсов.

Отношение просроченного кредита к общей сумме кредита (NPL). Сельские коммерческие банки, как правило, имеют относительно небольшие чистые активы, низкие возможности по борьбе с рисками и управления ими. В соответствии с требованием об ужесточении контроля регулирующих органов КНР в выявлении неработающих активов, риск просроченных кредитов значительно увеличился. Кроме того, клиентами сельского коммерческого банка в основном являются физические лица, связанные с сельским хозяйством, а также малые и средние предприятия, имеющие низкую устойчивость к риску. Следует отметить, что в условиях стихийных бедствий и депрессии в период COVID-19 доля просроченных кредитов значительно увеличилась.

Отношение операционных расходов к операционным доходам (OEOI). Чем ниже значение коэффициента OEOI, тем ниже расходы банка на единицу дохода, что указывает на способность банка получать доход выше. С точки зрения долгосрочной стабильной работы банков, более высокие операционные расходы могут использоваться для инвестиций в инфраструктуру, технологические системы и человеческий капитал, а также с целью повышения уровня управления рисками.

Заключение

Таким образом, полученные в ходе исследования результаты могут быть использованы для прогнозирования динамики изменения показателей рентабельности собственного капитала и активов при изменении выбранных факторов. Стоит отметить, что данные модели имеют практическую значимость для разработки мероприятий по повышению эффективности функционирования банков.

Исследование имеет ряд ограничений, связанных с выбором конкретного вида банков и страны, а именно сельских коммерческих банков Китая. Данный анализ было бы интересно провести для банков других стран. Кроме того, будущие исследования могут быть направлены на расширение временного интервала и количества независимых факторов.