Характер инвестиционных процессов в экономике определяет динамику и закономерности развития как отдельных территорий, так и страны в целом. Стимулирование экономического роста и задача повышения качества и уровня жизни населения требует привлечения значительного объема инвестиций в реальный сектор экономики. Благодаря инвестициям дополнительные финансовые ресурсы вовлекаются в экономику, что создает предпосылки для расширенного воспроизводства. При этом следует принять во внимание, что продолжительность эффекта от инвестиционных программ зависит, среди прочего, и от объема капиталовложений. Недостаток инвестиций делает невозможным техническое перевооружение предприятий, создание новых производств и рабочих мест.

Цель исследования состоит в изучении источников финансового обеспечения инвестиций в основной капитал предприятий. Одной из задач работы является анализ продолжительности и качества влияния величины инвестиций в основной капитал на уровень ВВП. В результате рассмотрены ключевые особенности и выявлены основные тенденции финансирования основного капитала организаций. Кредитные ресурсы определены в качестве предпочтительных и перспективных источников финансирования нефинансовых организаций.

Материалы и методы исследования

В процессе исследования использовались экономические методы при ведущей роли статистического инструментария для комплексной оценки современного состояния финансирования инвестиций в основной капитал. Официальные данные, размещенные на официальных сайтах Банка России и Федеральной службы статистики, подвергнуты обработке стандартными методами математической статистики и интерпретированы с помощью общенаучных методов экономического анализа.

Результаты исследования и их обсуждение

Влияние объема инвестиционных вложений на прирост ВВП подтверждается статистическими исследованиями. ВВП, являясь основным макроэкономическим показателем, используется для установления степени развития экономики страны практически всеми экспертами. Прирост ВВП в сопоставимых ценах характеризует темпы экономического роста.

Рассмотрим влияние увеличения объема инвестиций в основной капитал на прирост ВВП. Объем инвестиций в основной капитал возьмем в качестве интегрального показателя воздействующего на уровень ВВП. Расчеты проведем по дефлятированным данным с 2000 по 2019 г. об объеме валового внутреннего продукта и инвестициях в основной капитал по Российской Федерации в целом.

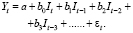

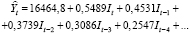

На основании дефлятированных значений этих показателей построена модель с бесконечным числом распределенных лагов. В качестве экзогенных переменных выступают инвестиции в основной капитал It, It–1, It–2, It–3, It–4…., а эндогенным показателем является уровень ВВП Yt.

Задачей нашего исследования является измерение длительности и силы влияния величины инвестиций в основной капитал на уровень ВВП.

(1)

(1)

Объясняющие переменные, взятые с запаздыванием во времени It–1, It–2, It–3, It–4…. называются лаговыми экзогенными переменными. Коэффициент b0 – краткосрочный, а  – долгосрочный мультипликатор.

– долгосрочный мультипликатор.

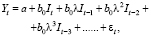

Очевидно, что влияние вложенных средств на величину ВВП со временем в некоторой степени ослабевает. Поэтому допустимо предположить, что в уравнении (1) коэффициенты распределенного лага будут убывать в геометрической прогрессии.

(2)

(2)

где

(3)

(3)

Оценка параметров такой модели возможна, если применить преобразование, предложенное впервые в 1954 г. Л.М. Койком (преобразование Койка), для получения адекватного результата возможно использование обобщенного метода наименьших квадратов [1, с. 298].

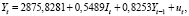

(4)

(4)

Очевидно, что предпосылки метода наименьших квадратов для оцениваемой модели подтверждаются. Величина ВВП на 93,8 % зависит от уровня инвестиций в основной капитал. Все параметры регрессии статистически значимы с вероятностью 95 % (t = 2,01). Средняя относительная ошибка модели составила  = 7,3 %.

= 7,3 %.

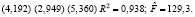

Значения параметров модели с бесконечным числом распределенных лагов, соответственно (1), используя преобразование Койка, получим

(5)

(5)

Таким образом, с 1 рубля, вложенного в инвестиции, мы получаем увеличение валового внутреннего продукта на 54,9 копейки уже в этом году. Параметр λ показывает коэффициент убывания или снижения переменных. Следовательно, к моменту времени t + 1, т.е. через год, результат (ВВП) увеличится на b0λ = 0,453 или на 45,3 копейки, к моменту времени t + 2 – на b0λ2 = 0,309 или на 30,9 копеек, через три года на – b0λ3 = 0,255 (25,5 копеек) и т.д. Долгосрочный мультипликатор согласно расчетам оказался равным, составил 3,142717. Это означает, что 1 млн руб., вложенный сегодня в основной капитал, в конечном счете приведет к увеличению ВВП на 3,14 млн руб.

Все коэффициенты регрессии имеют одинаковые знаки, т.е. характеризуются однонаправленным изменением в исследуемые периоды времени. В текущем году реализуется 17,46 % от общего влияния инвестиций на ВВП. Через год – еще 14,41 %, через два года – еще 11,89 %, через три – еще 9,81 % и т.д., через 10 лет – только 2,11 %, а через 15 лет получим только 0,98 % влияния вложенных средств, но все-таки получим и будем ощущать угасающее влияние на протяжении очень длительного времени.

Медианный лаг составил менее 5 лет, т.е. увеличение инвестиций в основной капитал на 1 млн руб. сегодня приведет к росту ВВП через пять лет на величину, составляющую более половины долгосрочного мультипликатора, т.е. на 2,94 млн руб. [2, с. 17].

Таким образом, проведенный экономико-статистический анализ подтверждает, что увеличение объема инвестиционных вложений в основной капитал способствует устойчивому экономического росту в краткосрочном и долгосрочном периодах.

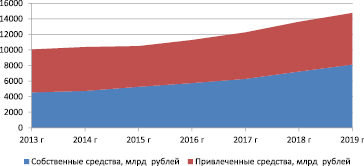

Вместе с тем актуальной проблемой остается поиск источников финансового обеспечения инвестиций в реальный сектор экономики. Количественная оценка данных с 2013 по 2020 г. свидетельствует о положительных тенденциях в экономике. Так, в соответствии с рис. 1 за анализируемый период ВВП вырос на 37060,3 млрд руб., а инвестиции в основной капитал – на 9253,3 млрд руб. или на 50,8 и 91,9 % соответственно.

В относительном выражении в соответствии с рис. 2 в структуре источников инвестиций в основной капитал собственные средства преобладают над привлеченными. В 2019 г. доля собственных средств составила 55,1 %, а доля заемных – 44,9 %. Причем за анализируемый период доля собственных средств, являющихся основным источником для инвестиций, возросла на 9,9 п.п., что вызвало сокращение удельного веса привлеченных средств в структуре инвестиций в основной капитал на аналогичное значение [3].

Другими словами, при дефиците инвестиционного капитала нефинансовых организаций наблюдается рост доли их собственных средств в структуре источников финансирования инвестиций в основной капитал при соответствующем уменьшении доли привлеченных средств. Данная динамика объясняется сложностью доступа организаций реального сектора экономики к заемным ресурсам. В то же время ограниченность собственного капитала приводит к недофинансированию инвестиционных программ в части модернизации основного капитала [4, с. 131].

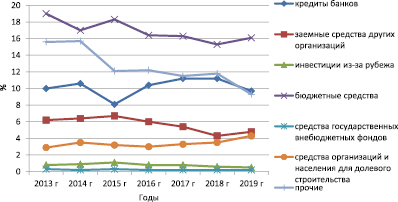

В соответствии с рис. 3 в структуре источников инвестиций в основной капитал наибольшую долю среди привлеченных средств занимают бюджетные средства. Наименьшая доля приходится на инвестиции из-за рубежа, средства государственных внебюджетных фондов и др. За анализируемый период произошло снижение доли кредитов банков на 0,3 процентных пункта, заемных средств других предприятий – на 1,4, бюджетных средств – на 2,9, а инвестиций из-за рубежа – на 0,3 процентных пункта.

Рис. 1. Динамика объема ВВП и инвестиций в основной капитал

Рис. 2. Структура источников инвестиций в основной капитал

Рис. 3. Доля источников привлеченных средств в инвестициях в основной капитал

Снижение доли кредитов банков в структуре привлеченных средств позволяет говорить об уменьшении роли банковского сектора в предоставлении инвестиционных ресурсов [5, с. 75].

Высокая потребность в инвестициях в основной капитал выражается в ключевых направлениях вложений средств. Анализ направлений инвестирования средств в основной капитал свидетельствует о наибольшем объеме вложений в здания и сооружения, а также машины и оборудование (39,5 и 36,9 % соответственно в 2019 г.). Меньшая доля ресурсов приходится на жилища и прочие цели – 13,2 и 10,4 % соответственно в 2019 г. Кроме этого, за анализируемый период снизилась доля инвестиций в здания и сооружения на 2 процентных пункта, а в машины и оборудование – на 1,9 процентных пункта.

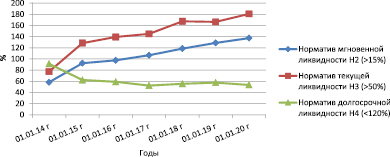

В настоящее время кредитные средства коммерческих банков могут стать драйвером повышения инвестиционной активности организаций реального сектора экономики, поскольку коммерческие банки исторически являются тем институтом, который обеспечивает трансформацию сбережений в инвестиции. Потенциал банковской системы можно продемонстрировать с помощью нормативов ликвидности. В соответствии с рис. 4 за анализируемый период норматив мгновенной ликвидности увеличился на 79,1 процентных пункта, норматив текущей ликвидности возрос на 103,3 процентных пункта, а норматив долгосрочной ликвидности снизился на 37,8 процентных пункта.

Таблица 1

Структура направлений инвестирования средств в основной капитал, %

|

Направления инвестирования средств |

Годы |

Абсолютное изменение 2019 г. к 2013 г. |

||||||

|

2013 г. |

2014 г. |

2015 г. |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

||

|

Жилища |

12,5 |

14,5 |

15,6 |

14,7 |

13,6 |

13,1 |

13,2 |

0,7 |

|

Здания и сооружения |

41,5 |

40,8 |

43,7 |

44,7 |

43,8 |

42,4 |

39,5 |

-2,0 |

|

Машины, оборудование, транспортные средства |

38,8 |

36,3 |

31,5 |

31,5 |

33,7 |

35,3 |

36,9 |

-1,9 |

|

Прочие |

7,2 |

8,4 |

9,2 |

9,1 |

8,9 |

9,2 |

10,4 |

3,2 |

|

Всего инвестиций |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

100,0 |

0,0 |

Рис. 4. Динамика показателей ликвидности банковского сектора

Улучшение нормативов ликвидности банковского сектора свидетельствует об избытке ликвидности при одновременном недостатке финансовых ресурсов у экономических субъектов и наличии у них потребности в инвестиционном капитале.

Также в банковском секторе наблюдается устойчивый рост объемов активов, прибыли банков и кредитов нефинансовым организациям. За анализируемый период активы банковского сектора возросли на 68,19 % и составили 96581 млрд руб., или 88,3 % от ВВП. Прибыль банковского сектора за 7 лет увеличилась в 2 раза и составила 2037 млрд руб., или 1,85 % от ВВП. Отмечается рост выданных кредитов нефинансовым организациям на 11277 млрд руб., или 50,12 %. Аналогично увеличился объем кредитов банков в основной капитал организаций на 42,93 %, или 430,8 млрд руб. [6]. Важно заметить, что в относительном выражении доля кредитов в основной капитал в структуре кредитов нефинансовым организациям в 2019 г. составила всего 4,25 %, или 1,3 % от ВВП (табл. 2).

Таблица 2

Показатели развития банковского сектора РФ

|

Показатель |

Годы |

Темп прироста за период, % |

||||||

|

01.01. 2014 г. |

01.01. 2015 г. |

01.01. 2016 г. |

01.01. 2017 г. |

01.01. 2018 г. |

01.01. 2019 г. |

01.01. 2020 г. |

||

|

Активы банковского сектора к ВВП, % |

78,5 |

98,2 |

99,9 |

93,1 |

92,5 |

90,6 |

88,3 |

12,48 |

|

Прибыль банковского сектора к ВВП, % |

1,36 |

0,75 |

0,23 |

1,09 |

0,86 |

1,29 |

1,85 |

36,03 |

|

Кредиты нефинансовым организациям к ВВП, % |

30,8 |

37,4 |

40,1 |

35,2 |

32,9 |

32 |

30,9 |

0,3 |

|

Кредиты банков в основной капитал к ВВП, % |

1,38 |

1,39 |

1,02 |

1,37 |

1,49 |

1,46 |

1,3 |

-5,6 |

|

Кредиты в основной капитал в кредитах нефинансовым организациям, % |

4,46 |

3,72 |

2,55 |

3,90 |

4,54 |

4,58 |

4,25 |

-4,79 |

Проведенный анализ указывает на то, что при положительной динамике показателей банковского сектора отмечается снижение роли банков в части кредитования инвестиций в основной капитал реального сектора, а следовательно, и влияние банков в целом на экономический рост. Роль кредита как стимула экономического развития также уменьшается. Кредит обладает огромной производительной силой, которая способна расширять и активизировать экономическое развитие страны. Однако в нашей стране кредит как один из действенных инструментов развития постепенно превратился во второразрядный инструмент воздействия на производство и обращение общественного продукта [7, с. 229].

Заключение

Таким образом, необходимо создание комплекса мер, способствующих повышению роли банковского сектора в кредитовании нефинансовых организаций на цели финансирования инвестиций в основной капитал. Важно обеспечить нефинансовые предприятия доступными финансовыми ресурсами, которые позволят запустить механизм производственных инвестиций и стимулировать инновационную деятельность. В этой связи целесообразно активизировать кредитный канал трансмиссионного механизма денежно-кредитной политики с целью снижения стоимости ссуд для конечных потребителей. Требуется с достаточной степенью эффективности выбрать те инструменты и механизмы денежно-кредитной политики, которые позволят не только управлять инфляцией, но и стимулировать кредитование реального сектора экономики. Соответственно, увеличение объема инвестиций в основной капитал предприятий положительно скажется на размере ВВП и развитии экономики страны.