С середины прошлого века интеграция стала основным направлением повышения синергии специфических и интерспецифических активов вдоль единых производственных цепочек. Основным направлением повышения эффективности вертикально-интегрированных холдингов и крупных интегрированных структур стала экономия условно-постоянных затрат на масштабе производства, диверсификация многопродуктового производства и охват новых сегментов товарных рынков.

В России вертикально-интегрированные холдинги в постприватизационный период заняли важное место в потребительском секторе экономики, по существу заменив отраслевые министерства. С учетом территориальной разобщенности однородных в рамках отрасли и неоднородных в финансово-экономическом положении предприятий их объединение в корпорации и вертикально-интегрированные холдинги является значимым позитивным фактором для российской экономики, так как стимулирует наиболее полное использование их производственно-технологического и финансово-ресурсного потенциалов [1].

Цель исследования: выбрать показатели – индикаторы риска предприятий холдинга в основных сферах рыночной деятельности и провести их оценку на примере вертикально-интегрированного холдинга АО «СУЭК».

Материалы и методы исследования

Приведем статистику по исследованным в работе российским интегрированным группам предприятий (ИГП) в наиболее значимых отраслях, таких как добывающая, нефтепереработка и химия, металлургия, пищевая промышленность, информационные технологии.

Характерным примером вертикально-интегрированного холдинга в добывающей отрасли является АО «Сибирская угольная энергетическая компания» (АО «СУЭК») – вертикально-интегрированный холдинг, являющийся одной из крупнейших угольно-энергетических компаний мира и крупнейшей компанией в России. Сферой деятельности АО «СУЭК» является добыча угля и генерация электричества и тепловой энергии. Действующие двадцать два подразделения вертикально-интегрированного холдинга располагаются в десяти субъектах Российской Федерации (табл. 1). К основным активам АО «СУЭК» относятся восемь шахт и восемнадцать разрезов, два морских порта и портовых территорий, девять обогатительных фабрик и установок, а также двадцать четыре электростанции, НИИ и Международная торгово-сбыточная сеть [2, 3].

На современном этапе деятельности холдинга основной целью является поддержание приемлемого соотношения чистого долга и EBITDA, а также обеспечение низкой себестоимости освоения месторождений [2]. В табл. 2 представлена информация об основных операционных и финансовых показателях консолидированной отчетности АО «СУЭК».

«Типичной» ИГП в химической и перерабатывающей отраслях является ПАО «Уралкалий» – один из лидеров мировой калийной отрасли – вертикально-интегрированный холдинг, который контролирует полную бизнес-цепь, начиная с добычи калийной руды и заканчивая поставками готовой продукции потребителям. ПАО «Уралкалий» включает шестнадцать предприятий (табл. 3). К основным активам ПАО «Уралкалий» относятся пять рудников, шесть калийных фабрик и карналлитовая фабрика, балтийский балкерный терминал и более 8000 специализированных вагонов-минераловозов [4].

В стратегии компании упор сделан на: создание долгосрочной стоимости, что предполагает сбалансированный подход к инвестициям в расширение производства; возврат свободных денежных средств акционерам; сохранение позиций лидера по себестоимости продукции; взаимодействие с конечным потребителем. В табл. 4 представлена информация об основных операционных и финансовых показателях консолидированной отчетности ПАО «Уралкалий» [3, 4].

Таблица 1

Организационная структура холдинга АО «СУЭК»

|

Субъект РФ |

№ |

Предприятие |

Субъект РФ |

№ |

Предприятие |

|

Забайкальский край |

1 |

ООО «Арктические разработки» |

Приморский край |

12 |

АО «ШУ Восточное» |

|

2 |

ООО «Черновские ЦЭММ» |

13 |

ООО «Правобережное» |

||

|

3 |

ООО «Читауголь» |

Республика Бурятия |

14 |

АО «Разрез Тугнуйский» |

|

|

4 |

АО «Разрез Харанорский» |

15 |

ООО «Тугнуйская обогатительная фабрика» |

||

|

Кемеровская область |

5 |

АО «СУЭК-Кузбасс» |

16 |

ООО «Тугнуйское ПТУ» |

|

|

6 |

ООО «Сибнииуглеобогащение» |

Республика Хакасия |

17 |

ООО «СУЭК-Хакасия» |

|

|

7 |

ООО «Объединенное ПТУ Кузбасса» |

18 |

АО «Разрез Изыхский» |

||

|

Красноярский край |

8 |

АО «Разрез Березовский» |

19 |

ООО «Восточно-Бейский разрез» |

|

|

9 |

АО «Разрез Назаровский» |

20 |

АО «Черногорский ремонтномеханический завод» |

||

|

10 |

ООО «Гринфин» |

Хабаровский край |

21 |

АО «Ургалуголь» |

|

|

11 |

ООО «Бородинский РМЗ» |

22 |

АО «Дальтрансуголь» |

Таблица 2

Основные операционные и финансовые показатели АО «СУЭК»

|

млн долл. США |

2016 |

2017 |

|

Выручка |

4.002 |

5.693 |

|

Выручка от реализации угля на международном рынке (в т.ч. угля сторонних производителей) |

2.911 |

4.190 |

|

Выручка от реализации угля на российском рынке |

915 |

1.097 |

|

Выручка от реализации нефтекокса и других продаж |

54 |

235 |

|

Прочая выручка |

122 |

171 |

|

Себестоимость реализованной продукции |

(3.298) |

(4.471) |

|

Себестоимость реализации собственного угля |

(990) |

(1.300) |

|

Транспортные расходы |

(1.345) |

(1.768) |

|

Амортизация |

(399) |

(438) |

|

Покупка угля у третьих лиц (в т.ч. транспортные расходы) |

(470) |

(816) |

|

Прочее |

(94) |

(149) |

|

Валовая прибыль |

704 |

1,222 |

|

Рентабельность по валовой прибыли, % |

18 % |

21 % |

|

Общехозяйственные и административные расходы |

(114) |

(146) |

|

EBITDA |

989 |

1,514 |

|

Рентабельность по EBITDA, % |

25 % |

27 % |

|

Налог на прибыль |

(90) |

(221) |

|

Чистый (убыток) / прибыль |

314 |

657 |

|

Чистая рентабельность, % |

8 % |

12 % |

|

Капитальные вложения |

504 |

725 |

|

Чистый долг |

3.056 |

3.197 |

|

Долг |

3.389 |

3.520 |

|

Денежные средства и их эквиваленты |

333 |

323 |

|

Чистый долг / банковский показатель EBITDA |

2.9х |

2.0x |

|

Банковский показатель EBITDA / расходы по процентам |

7.7х |

9.5х |

Таблица 3

Организационная структура холдинга ПАО «Уралкалий»

|

№ |

Компания |

|

1 |

ОAО «Балтийский балкерный терминал» |

|

2 |

ЗАО «Уралкалий – Технология» |

|

3 |

ЗАО «Автотранскалий» |

|

4 |

Уралкалий Трейдинг С.А. (Uralkali Trading S.A.) |

|

5 |

ООО «Палашер-Калий» |

|

6 |

ООО «Вагонное депо Балахонцы» |

|

7 |

ООО «Строительно-монтажный трест “Березниковское шахтостроительное управление”» |

|

8 |

ООО «СП Кама» |

|

9 |

ООО «Сателлит-Сервис» |

|

10 |

ООО «Медиа-Сфера» |

|

11 |

ООО «Уралкалий Инжиниринг» |

|

12 |

ЗАО «Соль» |

|

13 |

ЗАО «Белорусская калийная компания» |

|

14 |

ООО «Поликлиника Уралкалий-Мед» |

|

15 |

ОAО «Уральский научно-исследовательский и проектный институт галургии» |

|

16 |

Компания с ограниченной ответственностью «Белурс Хандельс ГмбХ» (Belurs Handels Gmbh) |

Таблица 4

Основные финансовые и операционные показатели ПАО «Уралкалий»

|

млн руб. |

2016 |

2017 |

|

Выручка |

151 731 |

160 928 |

|

Себестоимость продаж |

(36 854) |

(43 127) |

|

Валовая прибыль |

114 877 |

117 801 |

|

Коммерческие расходы |

(36 433) |

(43 641) |

|

Общие и административные расходы |

(10 329) |

(9 184) |

|

Налоги, кроме налога на прибыль |

(1 704) |

(1 267) |

|

Прочие операционные доходы/(расходы), нетто |

(854) |

374 |

|

Операционная прибыль |

65 557 |

64 083 |

|

Финансовые (расходы)/доходы, нетто |

51 491 |

(483) |

|

Прибыль до налогообложения |

117 048 |

63 600 |

|

Расходы по налогу на прибыль |

(22 090) |

(12 744) |

|

Чистая прибыль за период |

94 958 |

50 856 |

|

Прибыль/(убыток), приходящаяся на: |

||

|

Собственников материнского предприятия |

94 967 |

50 818 |

|

Владельцев неконтролирующих долей |

(9) |

38 |

|

Чистая прибыль за период |

94 958 |

50 856 |

|

Средневзвешенное количество обыкновенных акций в обращении (млн штук) |

1 417 |

1 336 |

|

Прибыль на акцию – базовая и разводненная (в рублях) |

67,02 |

38,04 |

Таблица 5

Организационная структура холдинга ПАО «НЛМК»

|

№ |

Компания |

|

1 |

ОAО «Алтай-Кокс» |

|

2 |

ОAО «Доломит» |

|

3 |

ОAО «Студеновская акционерная горнодобывающая компания» |

|

4 |

ОAО «Стойленский горно-обогатительный комбинат» |

|

5 |

ЗАО «Уралвторчермет» |

|

6 |

ЗАО «Калужский научно-производственный электрометаллургический завод» |

|

7 |

ООО «Клининговая компания» |

|

8 |

ООО «НЛМК-Сорт» |

|

9 |

ООО «Гостиничный комплекс «Металлург» |

|

10 |

ООО «Вторметснаб НЛМК» |

|

11 |

Top Gun Investment Corp. II |

|

12 |

ООО «Строительно-монтажный трест НЛМК» |

|

13 |

ООО «Новолипецкая металлобаза» |

|

14 |

ООО «Липецкое страховое общество «Шанс» |

|

15 |

ООО «Сталь» |

|

16 |

ООО «Карамышевское» |

|

17 |

ООО «Торговый дом НЛМК» |

|

18 |

ООО «Вторчермет НЛМК» |

|

19 |

ООО «Независимая транспортная компания» |

|

20 |

ООО «ВИЗ-Сталь» |

|

21 |

Дочернее предприятие «Пансионат «Новолипецкий металлург» открытого акционерного общества «Новолипецкий металлургический комбинат» |

|

22 |

NLMK International B.V. |

|

23 |

ООО «Лармет» |

|

24 |

ООО «Вимет» |

|

25 |

ОAО «Липецкий Гипромез» |

|

26 |

ОAО «Нижнесергинский метизно-металлургический завод» |

|

27 |

ОAО «Северная нефтегазовая компания» |

|

28 |

ОAО «Макси-Групп» |

|

29 |

ЗАО «Уральский завод прецизионных сплавов» |

|

30 |

ООО «Нептун» |

Таблица 6

Основные финансовые и операционные показатели ПАО «НЛМК»

|

млн долл. США |

2016 |

2017 |

|

Выручка от реализации |

7,636 |

10,065 |

|

Чистая прибыль |

935 |

1,450 |

|

EBITDA |

1,943 |

2,655 |

|

Рентабельность EBITDA |

25 % |

26 % |

|

Движение денежных средств от операционной деятельности |

1,699 |

1,899 |

|

Инвестиции |

559 |

592 |

|

Финансовый долг |

2,269 |

2,281 |

|

Чистый долг |

761 |

923 |

|

Свободный денежный поток |

1,092 |

1,266 |

|

Дивиденды |

920 |

1,428 |

|

Дивиденды на акцию, долл. США |

0,1535 |

0,2383 |

«Характерным» представителем металлургического комплекса является ПАО «НЛМК». Компания – один из лидеров по производству высококачественной стальной продукции с вертикально-интегрированной моделью бизнеса. Сфера деятельности ПАО «НЛМК»: производство стали, стального профиля, а также сырьевых и энергетических ресурсов. На территории Российской Федерации, Европы и США функционирует тридцать подразделений холдинга (табл. 5). К основным активам ПАО «НЛМК» относятся производственные и торговые активы, приобретенные прокатные мощности, сервисные центры и строящиеся объекты. Мощности по производству стали компании превышают 17 млн т в год.

Целями ПАО «НЛМК» являются: значительное сокращение ежегодных капитальных затрат, сохранение чистого годового дохода на уровне 1,0 млрд долларов США (уровень показателя EBITDA в 2013 г.), консервативная политика заимствований на финансовом рынке, обеспечение стабильного положительного свободного денежного потока, выплата дивидендов в соответствии с обновленной дивидендной политикой. В табл. 6 представлена информация об основных операционных и финансовых показателях консолидированной отчетности ПАО «НЛМК» [3, 5].

Диапазон российских холдингов по показателю EBITDA в период с 2011 по 2017 г. варьируется: в добывающей отрасли от 500 до 1500 млн долл. США, в химической – от 1000 до 2000 млн долл. США, в металлургической – от 1500 до 3000 млн долл. США [3].

Отметим, что такая дифференциация сохраняется на фоне значительных по величине денежных и материальных потоков внутри холдинга, а значит, в условиях самостоятельного функционирования предприятий-структурных подразделений в составе рассмотренных холдингов некоторые из них находились бы на грани банкротства: согласно официальной статистике банкротств по данным на 2017 г. в добывающей отрасли в среднем 32 предприятия в месяц становятся банкротами, а в перерабатывающих отраслях – в среднем 26 предприятий в месяц [6].

Таким образом, проблематика оценки риска предприятий холдинга с учетом наличия внутрифирменного (трансфертного) финансирования является весьма актуальной, так как корректная оценка риска в операционной, финансовой и инвестиционной сферах позволит на стратегическом горизонте провести обоснованную классификацию подразделений в однородные по уровню риска группы, что является основой выбора оптимальной инвестиционной стратегии холдинга [7–10].

Как следует из представленных таблиц структурные бизнес-единицы (СБЕ) в составе крупной интегрированной производственной структуры крайне неоднородны по уровню риска. Причин этого явления много, но в рамках неоинституциональной и неоклассической теории выделим две основные: высокие внутрифирменные трансакционные издержки, зависящие от масштаба интеграции, и не страхуемые в рамках вертикально-интегрированного холдинга риски в основных рыночных сферах: операционной, финансовой и инвестиционной. Рассмотрим эти риски более подробно.

Для оценки риска структурных бизнес-единиц вертикально-интегрированного холдинга необходимо понимание его функционирования. Важнейшей особенностью является интеграция инвестиционных и финансовых потоков холдинга в рамках управляющей компании [3]. Средства – трансфертные платежи, которые переводятся от лица управляющей компании, являются собственными средствами структурного подразделения из-за высокой ликвидности и низкого риска потери доходности.

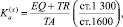

Итак, показателем риска финансовой сферы подразделения вертикально-интегрированного холдинга рассмотрим коэффициент автономии, который расширен на величину трансфертных платежей:

(1)

(1)

где TR – трансфертные отчисления управляющей компании (УК) в адрес СБЕ; TА – валюта баланса СБЕ с учетом составляющей TR.

Трансферты, которые учитываются в формуле, включены в значение собственного капитала, представленного соответствующей строкой баланса.

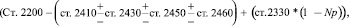

Для расчета показателя риска производственной сферы подразделения вертикально-интегрированного холдинга используется показатель эффективности производственной сферы. Данный коэффициент показывает отдачу на рубль вложений в производственные затраты с учетом таких условий, как расширенная база их финансирования, включающая как собственные оборотные средства СБЕ, так и внутрифирменные трансфертные платежи – привлеченные средства управляющей компании (УК) и других структурных подразделений холдинга, которые заинтересованы в результатах производственной деятельности этого подразделения:

(2)

(2)

где PK(t) – средняя за период t балансовая стоимость активов производственной сферы исследуемой СБЕ.

NOPLAT = (EBIT – Pr + DP)·(1 – Np) – ΔRN,

(3)

(3)

где EBIT – операционная прибыль рассматриваемого временного периода до налогообложения; Pr – начисленные к выплате проценты (процентные платежи по долговым обязательствам); DP – дополнительные доходы (расходы), учитываемые в счете прибылей и убытков от операционной деятельности; Np – эффективная ставка налога на прибыль для периода t; ΔRN – отложенные налоги для рассматриваемого периода:

ΔRN = ΔRN(+) – ΔRN(–), (4)

где ΔRN(+) – сумма налогов к получению (отмеченные в активе баланса); ΔRN(–) – сумма налогов к выплате (отложенные налоги, отмеченные в пассиве баланса).

Если ΔRN ≥ 0, то в периоде t предприятие полностью погасило начисленные в соответствии с законодательством налоги, если ΔRN ≤ 0, то присутствуют отложенные налоги.

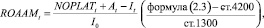

Показателем риска инвестиционной сферы подразделения вертикально-интегрированного холдинга является показатель эффективности – величина чистого денежного потока на весь инвестированный в ее активы СБЕ капитал, приходящаяся на ед. инвестиций:

(5)

(5)

где At – амортизация активов PAt производственной сферы предприятия, начисленная в периоде t и рассчитанная по балансовой стоимости; I0 – первоначальная инвестиция в рабочий капитал; It – текущие инвестиции в активы производственной сферы.

Результаты исследования и их обсуждение

В качестве примера использования предложенного подхода оценки рисков производственной, финансовой и инвестиционной сфер деятельности подразделений в составе холдинга рассмотрим АО «СУЭК».

В расчетах оценок коэффициентов риска используется информация из Бухгалтерского баланса и Отчета о финансовых результатах по подразделениям холдинга СУЭК за период с 2011 по 2017 г. [2, 3].

Таблица 7

Показатели эффективности/риска СБЕ АО «СУЭК»

|

Субъект РФ |

№ |

Предприятие |

Коэффициенты |

||

|

Расширенной автономии |

Эффективности операционной сферы |

Эффективности инвестиционной сферы |

|||

|

Забайкальский край |

1 |

ООО «Арктические разработки» |

–0,0286 |

–0,7031 |

–0,0890 |

|

2 |

ООО «Черновские ЦЭММ» |

–0,3064 |

–0,1057 |

–0,0431 |

|

|

3 |

ООО «Читауголь» |

0,5860 |

–1,4759 |

0,1300 |

|

|

4 |

АО «Разрез Харанорский» |

0,0915 |

4,5136 |

0,1070 |

|

|

Кемеровская область |

5 |

АО «СУЭК-Кузбасс» |

0,1008 |

–0,6018 |

0,0865 |

|

6 |

ООО «Сибнииуглеобогащение» |

0,4466 |

0,1662 |

0,0891 |

|

|

7 |

ООО «Объединенное ПТУ Кузбасса» |

0,2921 |

–0,2016 |

–0,0820 |

|

|

Красноярский край |

8 |

АО «Разрез Березовский» |

0,0729 |

1,4465 |

0,2014 |

|

9 |

АО «Разрез Назаровский» |

–0,5573 |

0,3107 |

0,3107 |

|

|

10 |

ООО «Гринфин» |

0,3137 |

0,7144 |

0,7144 |

|

|

11 |

ООО «Бородинский РМЗ» |

0,1578 |

–0,6716 |

0,0190 |

|

|

Приморский край |

12 |

АО «ШУ Восточное» |

–0,5756 |

–0,4257 |

–0,3045 |

|

13 |

ООО «Правобережное» |

0,0226 |

–1,0446 |

–0,7007 |

|

|

Республика Бурятия |

14 |

АО «Разрез Тугнуйский» |

0,2055 |

0,9418 |

0,2331 |

|

15 |

ООО «Тугнуйская обогатительная фабрика» |

0,5668 |

0,1371 |

0,1163 |

|

|

16 |

ООО «Тугнуйское ПТУ» |

–0,0899 |

–1,7886 |

–0,0966 |

|

|

Республика Хакасия |

17 |

ООО «СУЭК-Хакасия» |

0,1963 |

0,7104 |

0,1538 |

|

18 |

АО «Разрез Изыхский» |

0,3470 |

–0,0257 |

0,0206 |

|

|

19 |

ООО «Восточно-Бейский разрез» |

0,7935 |

0,3928 |

0,3298 |

|

|

20 |

АО «Черногорский ремонтномеханический завод» |

0,1529 |

0,1453 |

0,0495 |

|

|

Хабаровский край |

21 |

АО «Ургалуголь» |

–0,0995 |

–0,6399 |

–0,0762 |

|

22 |

АО «Дальтрансуголь» |

0,2099 |

1,0104 |

0,2496 |

|

Заключение

В заключение отметим, что корректное определение показателей-индикаторов риска в основных сферах рыночной деятельности позволяет организовать процесс классификации предприятий холдинга в однородные по уровню риска группы, что позволит обеспечить обоснованный выбор приоритетов, и далее – направлений и оптимальных вариантов деятельности управляющей компании и подразделений вертикально-интегрированного холдинга с учетом факторов институциональной и рыночной природы, в том числе и риска.