В настоящее время в России особое внимание уделяется развитию экономики регионов. Полноценное развитие любого региона невозможно без развития собственного банковского сектора, поскольку он является катализатором процесса (путем перераспределения денежных средств между отраслями и сферами деятельности). Региональные коммерческие банки лучше знают региональную клиентскую базу, более гибкие в отношении условий кредитной поддержки бизнеса, в формах сотрудничества с бизнесом по обслуживанию терминалов безналичной оплаты, а также более заинтересованы в повышении темпов экономического роста и развития региона. Поскольку региональные коммерческие банки функционируют в условиях жесткой конкуренции с крупными банками федерального масштаба и с банками с участием государственного капитала, то проблема повышения их конкурентоспособности и роли в экономике региона оказывается в разряде приоритетных. Актуализирует интерес авторов к исследованию также факт необходимости соблюдения конкурентной среды в банковской сфере в регионах. Наличие монополии на услуги банковского сектора снижает реакцию банка на требования внешней среды, увеличивает стоимость услуг, что непременно негативно сказывается на интересах участников бизнеса в регионах. Кроме того, проведенное исследование показало, что существующие методики используют данные для расчёта конкурентоспособности, которые не являются доступными широкому кругу пользователей, что снижает возможности представителей реального бизнеса осуществить самостоятельную независимую оценку потенциала банка по отдельным направлениям сотрудничества. Поэтому детальное изучение процесса оценки конкурентоспособности коммерческих банков с точки зрения участников бизнеса, факторов, оказывающих влияние на уровень конкурентоспособности региональных банков, представляется актуальной задачей, решение которой позволит выявить пути повышения их конкурентоспособности, создать условия для формирования региональными банками своей ниши на рынке банковских услуг. Значимость конкурентоспособности региональных коммерческих банков, а также недостаточность научной проработки методики, которая позволила бы провести оценку конкурентоспособности коммерческих банков в интересах бизнеса, используя доступные данные, определили цель и задачи исследования.

Исследование методов, применяемых в оценке конкурентоспособности региональных коммерческих банков

В условиях конкурентной борьбы на рынке банковских услуг постоянно возникает потребность в оценке собственной конкурентоспособности, позволяющей определять банку свои плюсы и недостатки, а также разрабатывать собственную стратегию поддержания и усиления конкурентного преимущества.

Существует множество методик оценок конкурентоспособности региональных коммерческих банков, которые успешно применяются в современной практике. Наиболее значимые и интересные с точки зрения настоящего исследования представлены в табл. 1.

Большая часть этих методик направлена на оценку количественных показателей внутрибанковской деятельности, которые не учитывают качественные показатели, что ведет к снижению полноты результатов анализа. Следует отметить, что рассматриваемые некоторыми авторами качественные показатели чаще всего носят неконкретный характер, а методики, основанные на использовании экспертных оценок, в большинстве своем субъективны.

В этой связи, по мнению авторов, для оценки конкурентоспособности региональных коммерческих банков наиболее подходит методика И.О. Спицына и Я.О. Спицына. Данная методика позволяет охватывать количественные и качественные характеристики, а также имеет систему критериев конкурентоспособности (в частности, определение качества и стоимости предоставляемых услуг).

Результаты исследования конкурентоспособности региональных коммерческих банков Приморского края

В Приморском крае существует три региональных коммерческих банка: ПАО СКБ «Примсоцбанк», ПАО «Дальневосточный банк» и ПАО АКБ «Приморье». Согласно выбранной методике И.О. Спицына и Я.О. Спицына в данной статье представлены результаты расчетов по следующим показателям:

Анализ финансовой отчетности данных банков позволил рассчитать показатель совокупной стоимости активов, на основании чего рассчитаны абсолютные и относительные доли рынка рассматриваемых банков (табл. 2).

Из таблицы видно, что на долю региональных банков приходится 29,03 % всех совокупных активов банковского сектора Приморского края. Наиболее выгодную позицию в данном рыночном сегменте занимает ПАО СКБ «Примсоцбанк», совокупная доля которого составляет 11,28 % в абсолютном выражении и 38,85 % в относительном выражении.

Поскольку анализ прибыли коммерческого банка занимает одно из центральных мест и используется в качестве показателя для оценки его конкурентоспособности, в исследовании рассчитаны абсолютные и относительные доли рынка по объему прибыли (табл. 3).

Из табл. 3 видно, что доля региональных банков по величине прибыли в общем объеме прибыли, полученной коммерческими банками на территории Приморского края, очень мала и составляет всего 0,23 %.

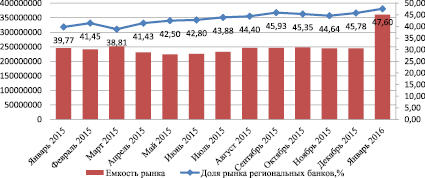

В целях проведения анализа динамики рынка и выявления тенденции долей рынка выбран показатель – активы банка. На основании анализа форм финансовой отчетности 0409101 «Оборотная ведомость по счетам бухгалтерского учета кредитной организации» региональных коммерческих банков и статистической отчетности рассчитана величина активов региональных банков, представленная на рис. 1.

Таблица 1

Методики и базовые особенности специфики их подхода к оценке конкурентоспособности коммерческих банков

|

1 |

2 |

|

Методика |

Базовые особенности специфики подхода к оценке конкурентоспособности |

|

Система нормативов ЦБ РФ [1] |

К обязательным нормативам банков относятся следующие показатели: достаточности собственных средств (капитала); ликвидности; величины риска и максимального размера крупных кредитных рисков; максимального размера кредитов, банковских гарантий и поручительств и др. |

|

Методика CAMEL [2; 3] |

Предполагает разделение надежности банка в соответствии с пятью основными компонентами, имеющими иерархическую структуру: достаточность капитала, качество активов, качество управления, доходность, ликвидность |

|

Методика Л.В. Целиковой [4] |

Включает показатели ликвидности и платежеспособности, рыночной устойчивости, рентабельности результатов финансово-хозяйственной деятельности, оценки использования организационно-управленческого персонала, коммерческой активности, оценки конкурентоспособности продукта, оценки качества торгового обслуживания, а также имидж системы |

|

Методика В. Кромонова [5] |

Содержит в своей основе расчет таких показателей, как коэффициент мгновенной ликвидности и генерального коэффициента надежности, кросс-коэффициент и коэффициент защищенности капитала, генеральный коэффициент ликвидности и коэффициент фондовой капитализации прибыли [6]. Чем данные коэффициенты больше, тем выше конкурентоспособность фирмы. После расчета коэффициенты суммируются с определенными весами и выявляется показатель надежности |

|

Методика Р. Фатхутдинова [7] |

Вначале определяется уровень конкурентоспособности как средневзвешенная величина по показателям конкурентоспособности конкретных продуктов на конкретных рынках. Параллельно с этим производится оценка эффективности деятельности организации. Затем рассчитываются показатели устойчивости функционирования компании, а также прогнозируются показатели на ближайшее будущее компании. Автором предложено определять конкурентоспособность в статике и динамике |

|

Методика А.В. Буздалина [8] |

Автор предлагает методику оценки конкурентоспособности банков, основанную на методах многокритериального оценивания. В основе определения конкурентоспособности банков лежат пять критериев: общая величина активов, общая величина обязательств, общий объем собственных средств банка, объем вкладов физических лиц, объем бюджетных счетов |

|

Методика И.О. Спицына и Я.О. Спицына [9] |

Авторы предлагают сравнить деятельность анализируемого банка с деятельностью его основных конкурентов по абсолютной и относительной доле рынка, относительной доходности деятельности, тенденции доли рынка, относительной капиталоемкости деятельности банка и т.д. Далее, применив экспертную оценку показателей и выразив их в единой пятидесятибалльной шкале, можно рассчитать степень банковской конкурентоспособности [6] |

|

Методика рейтингового агентства Банкир. Ру [10] |

Представляет собой подробную рейтинговую оценку финансовой устойчивости и платежеспособности коммерческих банков, которая основывается на результатах ежемесячного анализа как количественных, так и качественных сторон их деятельности. Рейтинговая оценка, выставленная экспертами, соответствует некоторой группе надежности и отражает общее мнение экспертной группы банковских аналитиков относительно того, какая будет способность анализируемых коммерческих банков выполнять свои обязательства перед контрагентами в срок и в полном объеме в будущем |

|

Методика рейтингового агентства Эксперт Ра [11] |

Конкурентоспособность банков оценивается по методике, определяющей как текущую платежеспособность, так и качественную оценку характеристик риска банков, которая отражает его общую стабильность |

|

Методика С.А. Соколова [12] |

С.А. Соколов предлагает учитывать долю рынка в разработанной им методике по оценке конкурентоспособности регионального банка. Для количественного измерения конкурентоспособности банка необходимо рассчитать долю и структуру рынка, занимаемую региональным банком |

Источник: подготовлено по данным [1–12].

Рис. 1. Изменение долей региональных коммерческих банков в совокупных активах и изменение емкости финансового рынка за 2015 г.

Таблица 2

Абсолютная и относительная доли рынка по величине активов, обслуживаемые региональными банками – основными конкурентами по состоянию на 01.01.2016 г.

|

Наименование банка |

Активы, тыс. руб. |

Доля активов региональных банков в активах региона, % |

Относительная доля рынка, % |

|

ПАО СКБ «Примсоцбанк» |

40660732 |

11,28 |

38,85 |

|

ПАО «Дальневосточный банк» |

30744795 |

8,53 |

29,37 |

|

ПАО АКБ «Приморье» |

33261811 |

9,22 |

31,78 |

|

Итого активов |

104667338 |

29,03 |

100 % |

|

Емкость финансового рынка |

360507699 |

100 % |

Источник: подготовлено по данным [13–16].

Таблица 3

Абсолютная и относительная доли рынка по объему прибыли, обслуживаемые региональными банками – основными конкурентами по состоянию на 01.01.2016 г.

|

Наименование |

Прибыль, тыс. руб. |

Доля активов региональных банков в активах региона, % |

Относительная доля рынка, % |

|

ПАО СКБ «Примсоцбанк» |

658 582 |

0,18 |

84,23 |

|

ПАО «Дальневосточный банк» |

172 585 |

0,05 |

22,07 |

|

ПАО АКБ «Приморье» |

– 49 293 |

0 |

–6,3 |

|

Итого занимаемая доля рынка среди основных конкурентов |

781 874 |

0,23 % |

100 % |

|

Емкость финансового рынка |

360 507 699 |

100 % |

Источник: подготовлено по данным [13–16].

По результатам анализа изменения долей региональных банков в совокупных активах и изменения емкости финансового рынка за 2015 г. можно сказать, что изменение рыночных долей региональных банков сопровождается изменением всего рынка и носит циклический характер.

С целью оценки качества оказываемых региональными банками услуг использовались показатели, представленные в табл. 4, относительная важность каждого из которых с позиции восприятия клиентом определена экспертным путем.

На основании имеющейся информации (официальный сайт, СМИ, Интернет) проведена балльная оценка уровня развития по каждому из вышеперечисленных показателей для каждого из региональных банков. На основании балльной оценки проведен сравнительный анализ уровня качества банковских услуг, а также получен средний фактический и относительный уровень качества предоставляемых услуг по каждому из региональных банков.

Для оценки полученной информации, согласно методике И.О. Спицына, Я.О. Спицына, использована 50-балльная шкала: 50 – высокий уровень; 40 – уровень выше среднего; 30 – средний уровень; 20 – уровень ниже среднего; 10 – низкий уровень [9].

Уровень качества банковских услуг, предлагаемых банками – основными конкурентами, рассчитан путем произведения весомости показателя и его балльной оценки по каждому из региональных банков (табл. 5).

По полученным результатам лидирующую позицию занимает ПАО АКБ «Приморье», далее следуют ПАО СКБ «Примсоцбанк» и ПАО «Дальневосточный банк».

Основываясь на имеющейся информации о тарифах рассматриваемых региональных банков, произведена оценка уровня стоимости основных банковских услуг. Оценка весомости показателя, определена экспертным путем (табл. 6).

Таблица 4

Показатели конкурентоспособности банков – основных конкурентов

|

Наименование показателя |

Весомость показателя (∑ = 1) |

|

Ассортимент банковских услуг |

0,243 |

|

Потребительские свойства услуг |

0,255 |

|

Условия предоставления банковских услуг |

0,165 |

|

Скорость предоставления банковских услуг |

0,093 |

|

Способы продвижения (каналы сбыта) банковских услуг |

0,035 |

|

Качество послепродажного обслуживания |

0,057 |

|

Уровень риска при пользовании услугой |

0,144 |

|

Уровень консультационного обслуживания |

0,007 |

Источник: подготовлено по методике И.О. Спицына, Я.О. Спицына [9].

Таблица 5

Определение уровня качества услуг региональных банков Приморского края

|

Наименование показателя |

Весомость показателя |

Балльные оценки |

Уровень качества |

||||

|

ПАО «Дальневосточный банк» |

ПАО АКБ «Приморье» |

ПАО СКБ «Примсоцбанк» |

ПАО «Дальневосточный банк» |

ПАО АКБ «Приморье» |

ПАО СКБ «Примсоцбанк» |

||

|

Потребительские свойства услуг |

0,243 |

40 |

50 |

40 |

9,72 |

12,15 |

9,72 |

|

Ассортимент банковских услуг |

0,255 |

40 |

50 |

40 |

10,2 |

12,75 |

10,2 |

|

Условия предоставления банковских услуг (тарифы, % ставка по кредитам, наличие обеспечения) |

0,165 |

30 |

40 |

30 |

4,95 |

6,6 |

4,95 |

|

Скорость предоставления банковских услуг, мин |

0,093 |

50 |

50 |

40 |

4,65 |

4,65 |

3,72 |

|

Каналы сбыта |

0,035 |

40 |

30 |

50 |

1,4 |

1,05 |

1,75 |

|

Качество послепродажного обслуживания |

0,057 |

40 |

30 |

30 |

2,28 |

1,71 |

1,71 |

|

Уровень риска при пользовании услугой |

0,144 |

10 |

10 |

20 |

1,44 |

1,44 |

2,88 |

|

Уровень консультационного обслуживания (принятые стандарты обслуживания) |

0,007 |

40 |

30 |

30 |

0,28 |

0,21 |

0,21 |

|

Итого |

1,00 |

290 |

290 |

280 |

34,92 |

40,56 |

35,14 |

|

Средний уровень качества |

36,87 |

||||||

Источник: подготовлено по методике И.О. Спицына, Я.О. Спицына [9].

Таблица 6

Определение уровня стоимости услуг, оказываемых региональными банками Приморского края

|

Наименование показателя |

Весомость показателя |

Балльные оценки |

Уровень стоимости |

||||

|

ПАО «Дальневосточный банк» |

ОАО АКБ «Приморье» |

ОАО СКБ «Примсоцбанк» |

ПАО «Дальневосточный банк» |

ОАО АКБ «Приморье» |

ОАО СКБ «Примсоцбанк» |

||

|

Кредитование |

0,241 |

30 |

40 |

40 |

7,29 |

9,72 |

9,72 |

|

Услуги инкассации |

0,072 |

20 |

30 |

40 |

5,1 |

7,65 |

10,2 |

|

Расчетно-кассовое обслуживание |

0,195 |

30 |

40 |

40 |

4,95 |

6,6 |

6,6 |

|

Депозитные операции |

0,143 |

40 |

30 |

30 |

3,72 |

2,79 |

2,79 |

|

Вкладные операции |

0,172 |

40 |

40 |

40 |

1,4 |

1,4 |

1,4 |

|

Обслуживание пластиковых карт |

0,116 |

30 |

30 |

40 |

1,71 |

1,71 |

2,28 |

|

Услуги депозитария |

0,057 |

10 |

20 |

30 |

1,44 |

2,88 |

4,32 |

|

Прочие услуги |

0,007 |

40 |

30 |

40 |

0,28 |

0,21 |

0,28 |

|

Итого |

1,00 |

240 |

260 |

300 |

25,89 |

32,96 |

37,59 |

|

Средний уровень стоимости |

32,15 |

||||||

Источник: подготовлено по методике И.О. Спицына, Я.О. Спицына [9].

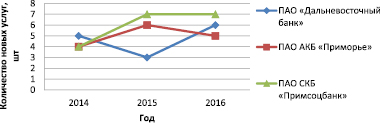

Рис. 2. Количество новых услуг, предложенных региональными банками Приморского края за 2014–2016 гг.

По показателю уровня стоимости банковских услуг лучший результат у ПАО «Дальневосточный банк».

Принимая во внимание высокий уровень активности банков в отношении инициирования новых видов услуг, считаем необходимым проанализировать динамику появления новых банковских услуг за период с 2014 по 2016 г. по каждому из региональных банков – основных конкурентов (рис. 2).

Анализ появления новых услуг показал, что за 2014–2016 гг. региональные банки расширяли ассортиментную линейку в среднем на 17,3 услуги, предлагая своим клиентам новые виды банковских услуг, среди которых различные технологии дистанционного обслуживания, подключение новых платежных систем и инвестиционное и брокерское обслуживание.

Сопоставляя доходность деятельности регионального банка с аналогичным средним показателем по основным конкурентам, определили инвестиционная привлекательность региональных банков (табл. 7).

Результаты проведенного анализа свидетельствуют о том, что средняя рентабельность регионального банковского бизнеса очень низка и составляет всего 6 копеек на каждый вложенный рубль капитала. Наиболее рентабельным среди региональных банков является ПАО СКБ «Примсоцбанк» с доходностью 16 коп. на каждый вложенный рубль собственных средств. Анализ капиталоемкости региональных банков показал, что наибольшая относительная капиталоемкость у ПАО «Дальневосточный банк», соотношение собственного капитала и работающих активов составляет 16 %. ПАО АКБ «Приморье» обладает наименьшей капиталоемкостью – 8 %.

Рост доли привлеченных ресурсов, в состав которых входят средства на расчетных и других счетах клиентов, депозиты и прочие привлеченные средства, отражает активную работу банка с клиентурой и может использоваться в качестве показателя для оценки его конкурентоспособности (табл. 8).

По результатам анализа объемов привлеченных средств можно сказать, что на долю региональных банков приходится 29,63 % банковского рынка Приморского края.

Таблица 7

Относительная доходность и капиталоемкость деятельности банков – основных конкурентов на рынке Приморского края на 01.01.2016 г.

|

Наименование банка |

Прибыль, тыс. руб. |

Собственный капитал, |

Активы, тыс. руб. |

Доходность банка |

Капиталоемкость банка |

|

ПАО «Дальневосточный банк» |

172 585 |

4 867 712 |

30 744 795 |

0,04 |

0,16 |

|

ПАО АКБ «Приморье» |

–49 293 |

2 818 269 |

33 261 811 |

–0,02 |

0,08 |

|

ПАО СКБ «Примсоцбанк» |

658 582 |

4 279 999 |

40 660 732 |

0,16 |

0,11 |

|

Средняя доходность и капиталоемкость основных конкурентов |

– |

0,06 |

0,11 |

||

Источник: подготовлено по данным [13–15].

Таблица 8

Относительная концентрация клиентов банков – основных конкурентов на рынке Приморского края на 01.01.2016 г.

|

Наименование банка |

Средства клиентов, тыс. руб. |

Привлеченные средства, тыс. руб. |

Итого привлеченных средств |

Относительная концентрация клиентов, % |

|

ПАО «Дальневосточный банк» |

10 423 042 |

23 743 961 |

34 167 003 |

9,48 |

|

ПАО АКБ «Приморье» |

17 879 161 |

10 423 042 |

27 717 084 |

7,69 |

|

ПАО СКБ «Примсоцбанк» |

23 743 961 |

21 197 151 |

44 941 112 |

12,46 |

|

Всего привлеченных средств основными конкурентами |

52 046 164 |

55 364 154 |

106 825 199 |

29,63 |

|

Емкость финансового рынка |

360 507 699 |

360 507 699 |

360 507 699 |

100,00 |

Источник: подготовлено по данным [13–16].

Таблица 9

Матрица Р – определение суммы мест, занимаемых региональными банками – основными конкурентами

|

Критерии оценки |

ПАО «Дальневосточный банк» |

ПАО АКБ «Приморье» |

ПАО СКБ «Примсоцбанк» |

|

Абсолютная доля рынка |

2 |

3 |

1 |

|

Относительная доля рынка |

2 |

2 |

1 |

|

Тенденция доли рынка |

2 и 3 |

2 и 3 |

1 |

|

Относительное качество услуг |

3 |

1 |

2 |

|

Относительная стоимость услуг |

1 |

2 |

3 |

|

Появление новых услуг |

3 |

2 |

1 |

|

Относительная доходность |

2 |

3 |

1 |

|

Относительная капиталоемкость |

1 |

3 |

2 |

|

Уровень концентрации клиентов |

2 |

3 |

1 |

|

Сумма мест |

18 |

21 |

13 |

|

Оценка конкурентоспособности |

2 |

3 |

1 |

Источник: подготовлено в соответствии с методикой [9].

В результате проведенного анализа конкурентоспособности региональных коммерческих банков сделана сравнительная комплексная оценка результатов суммы мест по каждому из критериев, что позволило определить уровень конкурентоспособности каждого из рассматриваемых банков. С помощью метода суммы мест по данным критериям оценки построена матица Р (табл. 9).

Таким образом, оценка конкурентоспособности показала, что среди региональных банков Приморского края наиболее конкурентоспособным является ПАО СКБ «Примсоцбанк», получивший по сумме мест минимальное количество баллов – 13. Далее по степени конкурентоспособности следуют ПАО «Дальневосточный банк» с 18 баллами, и на третьем месте ПАО АКБ «Приморье» с 21 баллами.

Активы региональных банков в большинстве своем формируются в основном за счет кредитования реального сектора экономики края – предприятий малого и среднего бизнеса. Поэтому региональные банки прежде всего заинтересованы в росте реального сектора экономики, поскольку в среднесрочной и долгосрочной перспективах у них нет наиболее надежных объектов для размещения своих средств и наращивания капитала. Применение методики Спицыных на практике позволило выявить ряд недостатков. Отсутствует подробный алгоритм применения методики, в связи с чем необходимо обращаться к второстепенным источникам для сбора информации по применению методики; методика носит субъективный характер, так как основана на использовании экспертных оценок; оценка качественных показателей сводится к суммированию произведений результатов их балльной оценки и коэффициента значимости, что говорит о недостаточном использовании других методов; в расчете результатов методики используются данные только за один период времени, освещая текущее состояние банка, при этом невозможно судить об эффективности деятельности банка в динамике. Перечисленные недостатки определяют перечень вопросов для дальнейшего исследования, таких как формирование алгоритма оценки конкурентоспособности банков на основе объективных данных, осуществление анализа конкурентоспособности региональных коммерческих банков и отдельных банковских услуг в динамике.

Заключение

В ходе проведенного исследования сделан вывод, что конкурентоспособность банка – это комплексный, динамичный показатель сравнительного уровня развития критериев его деятельности. Определение конкурентоспособности банка позволяет оценить сложившуюся ситуацию, сильные и слабые стороны (свои и конкурентов), что в конечном итоге отражает эффективность принятия управленческих решений руководством банков. С этой целью в работе рассмотрены методики оценки конкурентоспособности коммерческих банков. Проведенный анализ методик позволил прийти к выводу, что на сегодняшний день существует большое разнообразие методик, применение которых требует специальных знаний, навыков и определенных затрат времени, что осложняет решение бизнеса по поводу выбора региональных банков в качестве надёжных деловых партнеров. Основываясь на результатах проведённого анализа, наиболее доступной для самостоятельного применения участниками бизнеса является методика И.О. Спицына и Я.О. Спицына, на основании которой сделана оценка конкурентоспособности банков Приморского края.

Полученные результаты конкурентоспособности коммерческих банков Приморского края являются относительными и проводились на определенный момент времени, поэтому значения по исследуемым критериям оценки в динамике могут варьироваться, изменяя при этом общий уровень конкурентоспособности региональных банков. В связи с этим определены исследовательские вопросы и дальнейшее направление исследования: совершенствование методики оценки конкурентоспособности региональных коммерческих банков с учетом выявленных недостатков дополнение методики комплексной оценки конкурентоспособности коммерческих банков методами оценки конкурентоспособности отдельных услуг банков, поскольку это в большей степени соответствует целям бизнеса в вопросах сотрудничества с банками.