В связи с расширением сферы влияния России на мировых рынках капитала и развитием партнерских связей нашей страны с другими государствами возникает необходимость адаптации мировых практик осуществления бизнес-деятельности и формирования прозрачной отчетности. Интегрированные отчеты о результатах развития должны быть полезны и доступны для понимания всеми заинтересованными пользователями информации, способны описать эффективность текущей и перспективной деятельности компании, стратегию развития и приращения капитала для инвесторов. Они создают информационную базу для прослеживания ценностей и цепочки создания совокупной акционерной стоимости компании на всех этапах функционирования экономического субъекта.

Исследование процессов формирования акционерной стоимости компаний и изучение влияния финансовых и нефинансовых факторов на величину совокупного акционерного дохода фирм основано на применении специально адаптированной к достижению поставленной цели методики и методического инструментария анализа. Сама методика анализа будет носить универсальный характер и отражать единые организационно-методические направления осуществления аналитических процедур, совокупность применяемых методов, способов и приемов анализа, технологию сбора, группировки и обобщения информации независимо от сферы деятельности экономического субъекта. Исключением являются особенности функционирования объекта исследования, что повлияет на формирование бизнес-модели и декомпозицию финансовых и нефинансовых факторов, зависящих от столкновения интересов стейкхолдеров при взаимодействии бизнес-модели с внешней и внутренней средой и цепочку создания совокупной стоимости компании в перспективе.

Необходимость формирования специальных (частных) методик анализа применительно к субъектам хозяйствования определенного класса отмечают основоположники теории экономического анализа и авторы фундаментальных работ в области комплексного экономического анализа и финансового анализа М.И. Баканов, М.В. Мельник, А.Д. Шеремет. По мнению ведущих ученых, в процессе создания специальной (частной) методики анализа «…выявляется цель анализа, состав факторов и условий формирования информационной базы, методы и приемы анализа» [2, с. 141]. Аналогичного мнения придерживается Л.Т. Гиляровская. По мнению автора, «методика как совокупность правил, приемов и способов для целесообразного выполнения какой-либо работы всегда конкретна» [7, с. 20]. При этом составные компоненты методики анализа включают: цели, задачи, объекты исследования, программу изучения, вид экономического анализа, последовательность и сроки его проведения. Л.Т. Гиляровская определяет узловой элемент методики анализа, которым является система показателей для исследования объектов и предмета анализа, а также разработка моделей взаимосвязи аналитических показателей. Автор значительно расширяет составные компоненты анализа, уделяя внимание не только четырем ключевым элементам методики (цель анализа, факторы, информационная база и совокупность методов), но и предлагает ввести в методику дополнительно ряд методических элементов, характеризующих последовательность проведения аналитических процедур. На наш взгляд, это немаловажное понимание роли анализа с позиций его практической значимости для целей стратегического управления, что составляет идейную основу концепции формирования стоимости в долгосрочной перспективе и позволит увязать стоимость как кратко-, средне- и долгосрочную категорию результата эффективного управления менеджмента при соблюдении интересов акционеров и прочих стейкхолдеров, влияющих на приращение величины акционерного капитала. Необходимость выделения устойчивого развития в комплексную долгосрочную стратегию отмечена в работах В.И. Бариленко [1], О.В. Ефимовой [4, 5], Р.П. Булыги [3].

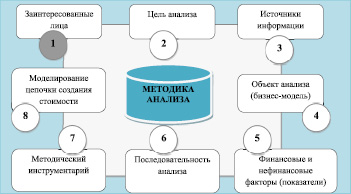

Рис. 1. Компоненты методики анализа формирования акционерной стоимости компаний (составлено автором)

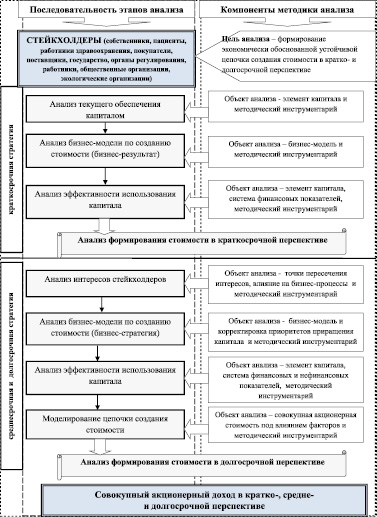

Рис. 2. Методика анализа формирования акционерной стоимости фармацевтической компании для стейкхолдеров (разработано автором)

Таким образом, методика анализа первична для целей изучения предмета и объекта исследования и тесно взаимосвязана с методическим инструментарием, составляющим его основу. Составные компоненты методики анализа формирования стоимости компании приведены на рис. 1.

Методика анализа, предложенная в процессе исследования, для реализации целей ретроспективной, текущей и перспективной оценки формирования и распределения стоимости компании, включает ряд структурных элементов, которые ранжированы по очередности значимости их использования в процессе изучения бизнес-модели и ее экономической способности производить стоимость, полезную не только для акционеров. Здесь учитываются интересы всех стейкхолдеров. Распределение компонентов носит последовательный характер исходя из практического перехода от одного элемента методики к другому. В основе формирования методики анализа – преимущественные интересы стейкхолдеров при формировании, оценке модели, стоимостном выражении точек соприкосновения интересов стейкхолдеров, идентификации финансовых и нефинансовых факторов, определения модели взаимосвязи между ними. С применением методического инструментария можно успешно провести анализ процессов, показателей, взаимосвязей с учетом стратегической концепции формирования стоимости для акционеров и интегрированного отчета о цепочке создания этой стоимости.

Предложенная для широкого практического применения в разных сферах бизнеса, методика анализа содержательно развернута и адаптирована к деятельности и анализу бизнес-модели фармацевтических компаний.

Как показывает практика, при формировании бизнес-модели органично увязаны блоки вложения капитала, процесса производства по направлениям деятельности, результаты функционирования хозяйствующего субъекта и получения капитала на выходе, что позволяет соизмерить величину прироста или снижения капитала за отчетный период. Но как видно из структуры бизнес-модели, представленной в отчетности фармацевтических компаний, она не увязывает показатели в ретроспективе с будущими ожидаемыми выгодами приращения капитала на среднесрочную и долгосрочную перспективу, что подтверждает значимость исследования и проработки данной проблемы раскрытия информации о процессе создания стоимости и необходимости структурирования отчетности с учетом всех факторов влияния на стоимость.

С позиций расширения аналитических и информационно-потребительских возможностей интегрированного отчета к построению и экономическому анализу бизнес-модели и реализации ее процессов при производстве фармацевтических продуктов следует подходить исходя из критериев раскрытия информации в части фактической характеристики результативности деятельности в краткосрочной перспективе и стратегических аспектов.

Специальная адаптированная к деятельности фармацевтических компаний методика анализа совокупного акционерного дохода как результата формирования стоимости компании с учетом интересов стейкхолдеров и удовлетворения потребительских запросов покупателей в фармацевтической продукции, отвечающей всем экологическим характеристикам и стандартам качественной безопасности, представлена на рис. 2.

Научная новизна предлагаемой методики анализа стоимости для акционеров заключается в учете интересов стейкхолдеров, сгруппированных для фармацевтических компаний в десять групп заинтересованных лиц: собственники и потенциальные инвесторы, пациенты, работники здравоохранения, покупатели (оптовые каналы сбыта), поставщики и иные контрагенты, государство, международные организации и органы регулирования, работники, некоммерческие организации и общественные объединения, экологические организации. Взаимные интересы стейкхолдеров и фармацевтической компании рассматриваются в анализе с трех позиций: бизнес-процесс, на который могут повлиять эти лица, интерес компании по отношению к стейкхолдеру (т.е. что может выиграть компания и каким образом она сможет прирастить свою стоимость при удовлетворении чьих-либо интересов), интерес стейкхолдера по отношению к компании. Точка пересечения этих интересов дает нам фактор или показатель, управляя которым можно будет достичь основной цели анализа, заложенной в успешную и эффективную реализацию методики. Цель анализа определяется как формирование экономически обоснованной устойчивой цепочки создания стоимости в кратко-, средне- и долгосрочной перспективе посредством приращения совокупного акционерного дохода, представляющего собой результат эффективного функционирования бизнес-процессов при создании акционерной стоимости.

Методика анализа увязана с бизнес-моделью применительно к деятельности фармацевтических компаний. Бизнес-модель является частью цепочки создания стоимости, именно подробное описание и всесторонний анализ бизнес-модели в динамике ее изменения и цепочки создания стоимости могут стать основой для подготовки качественного и доступного для анализа со стороны заинтересованных пользователей интегрированного отчета. Бизнес-модель содержит описание доступных для предприятия ресурсов (капитала), систему управления, направленную на рост капитала в перспективе, результаты деятельности, которые в том числе должны состоять в отражении прироста капитала в долгосрочной перспективе.

Методический инструментарий реализации методики анализа формирования акционерной стоимости фармацевтической компании (составлено автором)

|

Метод анализа |

Технический прием |

Способ обработки |

|

1. Метод сравнения |

Расчет абсолютных, относительных и средних величин |

Сравнение показателей в динамике, с другими компаниями и с показателями по отрасли |

|

2. Структурный метод |

Расчет удельного веса в общем целом и соотношения частей целого между собой |

Пространственное сравнение показателей структуры |

|

3. Базисный метод |

Выбор базы для сравнения показателей |

Сопоставление фактических показателей с показателями, принятыми за базу (нормативными, прогнозными, стандартными, проектными, средними по уровню управления) |

|

4. Рейтинговый метод |

Определение показателей и критериев для формирования рейтинга |

Сопоставление показателей эффективности, популярности, значимости объекта или предмета анализа с данными других аналогичных объектов |

|

5. Метод группировки |

Упорядочение и деление изучаемой совокупности объектов на качественно однородные группы по соответствующим признакам |

Сравнение и сопоставление показателей для выявления взаимосвязей и взаимозависимости, обнаружения закономерностей и тенденций на основе применения табличного способа группировки данных |

|

6. Экспертный метод |

Индивидуальный экспертный опрос в форме проведения интервью или в виде анализа экспертных оценок |

Индивидуальное заполнение экспертом разработанного заказчиком формуляра, по результатам которого производится всесторонний анализ проблемной ситуации и выявляются возможные пути её решения |

|

7. Факторный метод |

Выявление, идентификация и отбор факторов, расчет факторов |

Автоматизированная обработка степени влияния факторов на результирующий показатель |

|

8. Метод агрегирования |

Укрупнение определенных показателей в соответствии с их содержательной общностью и расчет укрупненных значений показателей |

Суммирование, группировка, сравнение и сведение частных показателей в обобщенные данные |

|

9. Математическая модель |

Расчленение результатных показателей на составные элементы: детализация, разложение, удлинение, расширение, сокращение |

Построение содержательной модели взаимосвязи факторных и результатного показателя, учитываюшей причинно-следственные связи между показателями автоматизированным способом и специальных программных продуктов |

Новые компоненты методики – отражение факторного влияния на цепочку создания стоимости и совокупного акционерного дохода в интегрированных отчетах компаний будет способствовать последовательному освещению процесса формирования прибыли, темпов роста капитала, прогнозированию финансовых результатов и рентабельности инвестированного капитала для прочтения отчетности инвесторами, акционерами и другими заинтересованными сторонами и принятия эффективных управленческих решений по инвестированию, контролю, кредитованию, мировому партнерству.

Причем выявление и оценка влияния факторов создания стоимости, воздействия на цепочку процессного управления, отражения в бизнес-модели фармацевтических компаний, является первичным звеном повышения информативности годовых отчетов этих корпораций и формирует основной этап качественного оповещения партнеров о результатах развития.

Основная практическая значимость методики анализа обусловлена ее динамичным характером: подвижностью, гибкостью адаптации к бизнес-модели других компаний, информативностью для заинтересованных лиц, возможностью корректировки в случае изменения среды и факторов.

Для успешной реализации всех этапов анализа необходим адекватный и органично увязанный с методикой методический инструментарий анализа. Ученые трактуют понятие методического инструментария как совокупность различных способов и приемов для достижения поставленной цели. Так А.Х. Шидов считает, что «…развитие методического инструментария экономического анализа осуществляется на основе изучения и применения многочисленных и разнообразных технологических способов и приемов, они нужны для четкого и упрощенного выражения различных ресурсов и явлений, их взаимосвязи, а также для измерения влияния факторов и причин на результативные показатели [6, с. 2]. М.И. Баканов, М.В. Мельник, А.Д. Шеремет расширяют содержательную сторону определения методического инструментария анализа в части методов его формирующих. Причем ученые считают, что для облегчения задачи выбора методов можно использовать их классификацию. Во-первых, все аналитические методы можно разделить на две группы: расчетные и эвристические. Расчетные методы, использующие строгие правила логики, предназначены для получения числовых значений и опираются на экономико-математическое моделирование и вычислительные операции, производимые над экономическими показателями. Среди них выделяются методы сравнения, упорядочения и моделирования Эвристические методы анализа представляют особые приемы сбора и обработки информации, опирающиеся на логическое обоснование и профессиональное суждение группы специалистов. Разнообразный вариативный методический аппарат, объединяющий, на наш взгляд, методы, приемы и способы достижения аналитического ориентира, применим для анализа акционерной стоимости компании, изучения влияния факторов и оценки количественного выражения величины прироста стоимости или создания устойчивых темпов роста ценности фирмы на перспективу.

Логично предположить, соглашаясь с мнением ученых-аналитиков, что измерение причинно-следственных взаимосвязей в анализе акционерной стоимости компаний, оценка результатов влияния различных факторов на итоговый показатель – совокупный акционерный доход, обработка исходной информации проводятся с помощью специального методического инструментария – способов и технических приемов. Они являются важнейшими элементами авторской методики анализа акционерной стоимости и требуют уточнения, конкретизации и обобщения применительно к особенностям изучения научной темы (таблица).

Предложенная группировка методического инструментария проведения анализа процессов формирования стоимости компании позволяет придать методике анализа комплексности и системности и обобщить весь методический инструментарий, используемый для решения целевой аналитической задачи применительно к специфике сферы деятельности компании.