Способность системы коммерческих банков на национальном или на региональном уровне обеспечивать потребность общества в банковских продуктах и услугах зависит от внутренних и внешних факторов. К внутренним факторам относятся экономический потенциал участников системы, действия государства и национального регулятора, уровень конкуренции на банковском рынке [4]. Однако помимо внутренних факторов, на эту способность могут влиять внешние факторы к которым можно отнести политические санкции экономического характера.

Исследование проблемы функционирования отечественного финансового сектора в условиях действия финансовых санкций, введенных с 2014 года, нашло свое отражение в ряде научных публикаций. В работе М.Р. Дзагоевой, В.А. Кайтмазова, и С.К. Икоева анализируется характер воздействия санкций на финансовый сектор России [3]. В.В. Русина, разрабатывая данную проблему, концентрируется на потребительском кредитовании [5]. П.В. Арефьев с коллегами в своей публикации не только проводят анализ последствий санкций, но и предлагают пути минимизации ущерба и преодоления автаркии [2]. Иными словами, помимо аналитических научных публикаций начинают появляться научные работы, содержащие рекомендации по решению проблем, связанных с действием санкций.

Целью данной статьи является оценка эффекта от выхода на ипотечный рынок Крымского федерального округа крупных банковских игроков и поиск решений по организации их работы таким образом, чтобы исключить риски наложения санкций со стороны зарубежных субъектов за ведение банковской деятельности на данной территории.

Основная часть

В 2014 г. полуостров Крым, входивший до 1954 года в состав РСФСР, вернулся в состав Российской Федерации (правопреемницы РСФСР и СССР). Начавшийся процесс интеграции ознаменовался объединением общественных, политических и экономических систем России и административно-территориальных единиц Крымского полуострова. Банковская система данного региона также подверглась определенным трансформациям. Особенностью переформатированной банковской системы Крымского полуострова в настоящий момент является полное отсутствие основных игроков российского банковского рынка. Причиной этому может служить нежелание крупных банков (Сбербанка России, ВТБ, Газпромбанка, Россельхозбанка) подпасть под расширенные санкции или же нежелание других представителей отечественной банковской отрасли, которых санкции не затронули, стать объектом санкций. Сильная зависимость этих банков от международных финансово-кредитных отношений может обернуться серьезными убытками для них в случае применения первичных или дополнительных финансовых санкций со стороны зарубежных субъектов. Учитывая эти риски, многие российские банки, обладающие значительным финансовым потенциалом, избегают крымского региона, порождая в КФО проблему необеспеченности населения банковскими услугами и продуктами.

Избежать подобных рисков и заработать дополнительный доход за счёт использования кредитного потенциала КФО можно применив стратегию опосредованного банковского присутствия. Суть данной стратегии заключается в том, что крупный банк (Сбербанк России, ВТБ, Альфа-банк и др.), не желающий попасть под первичные или дополнительные санкции международных субъектов, удовлетворяет кредитные потребности населения КФО в кооперации с местным региональным банком (банком-агентом), используя его банковскую сеть, трудовые, информационные ресурсы. Помимо банка-агента часть функций крупного игрока в регионе может быть передана на аутсорсинг другим субъектам. Разумеется, такая схема эффективна в отношении тех банковских продуктов, которые не могут оказывать местные банки. Примером такого продукта является ипотека. Иными словами, формируется устойчивое взаимодействие, основанное на принципах функционально-сетевой интеграции [1]. Перечислим основных участников предлагаемой системы взаимодействия:

а) крупный банк (банк-экспат), реализующий опосредованное проникновение на рынок;

б) банк-агент, осуществляющий консалтинг потенциальных клиентов банка-экспата и защищенный информационный обмен с данным банком;

в) клиент, обращающийся к банку-агенту;

г) вспомогательные инфраструктурные субъекты (оценщики, специалисты по взысканию задолженности).

Местный банк (банк-агент) осуществляет первичную консультацию потенциального клиента банка-экспата по ипотеке, получает от него документацию и информацию, необходимую для проведения андеррайтинга, открывает текущие счета для осуществления переводов в оплату кредитов, осуществляет мониторинг за залоговой базой, оформляет недвижимость в залог в пользу инорегиональной кредитной организации. Банк-экспат, получив необходимую информацию от банка-агента, принимает принципиальное решение о выдаче (невыдаче) кредита, в случае положительного решения подписывает со своей стороны кредитный договор и сопутствующие договоры, по заявлению клиента осуществляет денежные переводы для оплаты приобретаемой недвижимости. Оценщики формируют отчет о стоимости приобретаемого и закладываемого недвижимого имущества. Оплата труда оценщика может быть произведена как потенциальным заемщиком, так и банком-экспатом. При необходимости банк-инициатор кооперации может дополнительно привлекать специалистов по взысканию просроченной задолженности. Местом заключения договоров может выступать населенный пункт за пределами КФО, в котором находится офис банка-экспата, курирующий Крымский федеральный округ. В данном случае зарубежные субъекты не смогут обвинить такой банк в нарушении так называемых «законов Украины», поскольку он не присутствует через свои структурные подразделения или через дочерние структуры на Крымском полуострове, а местом заключения договора выступает населенный пункт, находящийся за пределами КФО.

Проведенный анализ показал, что перспективными местными банками для подобных агентских взаимоотношений, на наш взгляд, являются АО «Севастопольский Морской банк» и ПАО «Банк ВВБ», так как у этих банков структурные подразделения присутствуют в основных населенных пунктах региона и у них нет ипотечных кредитных продуктов, с которыми могла бы конкурировать ипотека от банка-экспата. Что касается перспективных банков-экспатов, то к ним можно отнести крупных банковских игроков (Сбербанк России, ВТБ, Газпромбанк, Россельхозбанк и др.).

Методика оценки перспективности рынка ипотеки КФО

Целесообразность выхода на банковский рынок ипотечного кредитования напрямую связана с его потенциалом, поэтому в рамках данной статьи оценим прогнозный потенциал рынка рассматриваемой территории на перспективу. Методика оценки потенциала рынка предполагает прогнозную оценку потенциальных чистых процентных доходов, характерных для КФО. Для этого рассчитаем показатель ожидаемой банковской маржи, генерируемой за счет размещения в виде ипотечных кредитов привлекаемых банком ресурсов, и прогнозный объем ссудной задолженности по ипотеке. Для расчета показателя ожидаемой банковской маржи определим среднюю величину процентного спреда на банковском рынке РФ между ставкой по ипотечным кредитам и ставкой депозитов свыше 1 года на основе данных сайта ЦБ РФ [8].

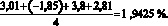

На основе данных табл. 1 определим средний процентный спред в РФ за трехлетний период, характеризующий чистый доход кредитной организации, финансирующей формирование ссудной задолженности по ипотеке за счет долгосрочной клиентской ресурсной базы:

Таблица 1

Процентная банковская маржа в РФ (без учета Сбербанка РФ) по кредитным операциям (ипотека) и депозитным операциям

|

Период действия ставки |

Средневзвешенная ставка по ипотечным кредитам, выданным в периоде, % годовых |

Ставка по депозитам свыше 1 года, % годовых |

Процентный спред, % годовых |

|

Январь 2013 |

12,89 |

9,88 |

3,01 |

|

Январь 2014 |

13,16 |

15,01 |

?1,85 |

|

Январь 2015 |

12,20 |

8,4 |

3,8 |

|

Январь 2016 |

12,51 |

9,7 |

2,81 |

Оценим прогнозный объем ссудной задолженности по ипотеке. Данный показатель связан прямой зависимостью с уровнем обеспеченности населения федеральных округов услугами ипотечного кредитования (формула (1)). Для оценки уровня обеспеченности введем расчетный показатель – коэффициент кредитного бремени по ипотеке (объем задолженности по ипотеке на 1 человека, проживающего в регионе):

(*)

(*)

где ККБИ – коэффициент кредитного бремени по ипотеке; ОЗИР – объем задолженности по выданным в регионе ипотечным кредитам; ЧНР – численность населения региона.

Данные по объему ссудной задолженности по ипотеке взяты из статистического сборника ЦБ РФ [10]. Источником данных по численности населения РФ являются материалы Федеральной службы государственной статистики [6, 9]. Результаты расчетов представим в табл. 2.

Таблица 2

Уровень обеспеченности населения услугами ипотечного кредитования

|

Территория |

Объем ссудной задолженности по ипотеке, млн руб. |

Численность населения, чел. |

ККБИ |

Темп прироста ККБИ, % |

|||

|

01.01.2015 |

01.01.2016 |

01.01.2015 |

01.01.2016 |

01.01.2015 |

01.01.2016 |

||

|

Крымский ФО |

61 |

543 |

2294888 |

2323369 |

26,58 |

233,71 |

779,25 |

|

Северо-Кавказский ФО |

72366 |

86895 |

9659044 |

9718001 |

7492,05 |

8941,65 |

19,35 |

|

Центральный ФО |

1052958 |

1175024 |

38951479 |

39104319 |

27032,56 |

30048,45 |

11,16 |

|

Северо-Западный ФО |

399712 |

462933 |

13843556 |

13853694 |

28873,51 |

33415,85 |

15,73 |

|

Южный ФО |

238068 |

261128 |

14003828 |

14044580 |

17000,21 |

18592,80 |

9,37 |

|

Приволжский ФО |

647041 |

738204 |

29715450 |

29673644 |

21774,57 |

24877,43 |

14,25 |

|

Уральский ФО |

451633 |

515180 |

12275853 |

12308103 |

36790,36 |

41856,98 |

13,77 |

|

Сибирский ФО |

489766 |

538592 |

19312169 |

19324031 |

25360,49 |

27871,62 |

9,90 |

|

Дальневосточный ФО |

176774 |

203738 |

6211021 |

6194969 |

28461,34 |

32887,65 |

15,55 |

|

Российская Федерация |

3528379 |

3982237 |

146267288 |

146544710 |

24122,82 |

27174,21 |

12,65 |

В среднем по стране темп прироста ККБИ за 2015 год составил 12,65 %, наименьший темп прироста данного показателя (9,37 %) демонстрирует ЮФО, наибольший – КФО (779,25 %). Это подтверждает востребованность ипотечного кредитования в субъектах КФО.

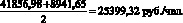

Используя коэффициент кредитного бремени по ипотеке, попытаемся спрогнозировать целевые пороговые значения развития рынка ипотечного кредитования в КФО. Уровень обеспеченности услугами ипотечного кредитования в остальных федеральных округах за исключением Крымского ФО характеризуется определенной стабильностью социально-экономических процессов. Поэтому диапазон значений коэффициентов кредитного бремени по ипотеке данных регионов может рассматриваться в качестве возможного интервала будущих значений коэффициента кредитного бремени КФО. Предположим, что будущая величина указанного параметра в данном регионе установится в диапазоне от минимального до максимального значения по стране без учета текущего значения ККБИ КФО. Для этого определим пограничные значения искомого диапазона коэффициента кредитного бремени. Без учета КФО пограничные значения продемонстрировали следующие макро-регионы РФ: УФО в 2016 году показал достижение максимального значения данного параметра (41856,98 руб./чел), СКФО в 2016 году характеризовался минимальным значением – 8941,65 руб./чел. На основе минимального и максимального значения определим среднюю величину кредитного бремени по ипотеке:

Попытаемся оценить потенциал ипотечного рынка на Крымском полуострове на перспективу. Для этого сформируем три сценария: оптимистический, наиболее вероятный, пессимистический. Оптимистическому сценарию будет соответствовать коэффициент кредитного бремени по ипотеке, равный 41856,98 руб./чел, для наиболее вероятного сценария данный параметр примем равным 25399,32 руб./чел, пессимистический сценарий будет характеризоваться коэффициентом, равным 8941,65 руб./чел. Для упрощения прогноза следует допустить неизменность указанных коэффициентов в будущем. Зная прогнозную численность населения Крымского федерального округа, коэффициенты кредитного бремени для каждого сценария и используя формулу (*), выразим через нее прогнозный объем задолженности по ипотечным кредитам. Прогнозная оценка численности населения Крымского федерального округа до 2031 года представлена в табл. 3, показатель рассчитан авторами на основе данных прогнозной численности населения Республики Крым и города Севастополя [11, 7]. Результаты расчетов пред-

ставлены в табл. 3.

Таблица 3

Сценарный анализ потенциала рынка ипотечного кредитования Крымского федерального округа с 2017 по 2031 гг. (в текущих ценах 2016 года)

|

Год |

Прогнозная оценка численности населения (чел) |

Объем задолженности по ипотечным кредитам (сценарии) (млн руб.) |

Чистый процентный доход по ипотечным кредитам (сценарии) (млн руб.) |

||||

|

Пессимистический |

Наиболее вероятный |

Оптимистический |

Пессимистический |

Наиболее вероятный |

Оптимистический |

||

|

2017 |

2362914 |

21128,35 |

60016,4 |

98904,44 |

410,42 |

1165,82 |

1921,22 |

|

2018 |

2394179 |

21407,91 |

60810,51 |

100213,1 |

415,85 |

1181,24 |

1946,64 |

|

2019 |

2424371 |

21677,88 |

61577,36 |

101476,8 |

421,09 |

1196,14 |

1971,19 |

|

2020 |

2452242 |

21927,09 |

62285,27 |

102643,4 |

425,93 |

1209,89 |

1993,85 |

|

2021 |

2478439 |

22161,33 |

62950,65 |

103740 |

430,48 |

1222,82 |

2015,15 |

|

2022 |

2502866 |

22379,75 |

63571,08 |

104762,4 |

434,73 |

1234,87 |

2035,01 |

|

2023 |

2525545 |

22582,54 |

64147,11 |

105711,7 |

438,67 |

1246,06 |

2053,45 |

|

2024 |

2546542 |

22770,29 |

64680,42 |

106590,6 |

442,31 |

1256,42 |

2070,52 |

|

2025 |

2565739 |

22941,94 |

65168,01 |

107394,1 |

445,65 |

1265,89 |

2086,13 |

|

2026 |

2583369 |

23099,58 |

65615,8 |

108132 |

448,71 |

1274,59 |

2100,46 |

|

2027 |

2599548 |

23244,25 |

66026,74 |

108809,2 |

451,52 |

1282,57 |

2113,62 |

|

2028 |

2614488 |

23377,84 |

66406,2 |

109434,6 |

454,11 |

1289,94 |

2125,77 |

|

2029 |

2628426 |

23502,47 |

66760,22 |

110018 |

456,54 |

1296,82 |

2137,1 |

|

2030 |

2641563 |

23619,93 |

67093,89 |

110567,8 |

458,82 |

1303,3 |

2147,78 |

|

2031 |

2654108 |

23732,1 |

67412,53 |

111092,9 |

461 |

1309,49 |

2157,98 |

Допустим, что найденная ранее величина средней процентной банковской маржи останется постоянной. Исходя из этого рассчитаем прогнозный чистый процентный доход от удовлетворения потребности населения КФО в ипотечном кредитовании как произведение средней процентной банковской маржи и объема задолженности по ипотечным кредитам. Результаты вычислений по трем сценариям представлены в табл. 3.

Выводы

Таким образом, в данной статье было предложено решение проблемы риска возможных обвинений в нарушении международного права и риска введения последующих санкций со стороны зарубежных субъектов в отношении крупных российских банков, готовых выйти на ипотечный рынок КФО. В рамках решения проблемы авторы описали функциональный механизм, предполагающий реализацию совместных усилий местных региональных банков и крупных игроков банковского рынка РФ с целью создания в регионе на базе кооперационного взаимодействия агентской сети по продаже ипотечных банковских продуктов. Для оценки перспективности выхода на рынок ипотечного кредитования КФО крупнейших банков была разработана параметрическая экономико-математическая модель. На ее основе был произведен сценарный анализ потенциала рынка ипотечного кредитования в данном регионе. В соответствии с пессимистическим сценарием совокупный процентный доход, который можно получить в рамках рынка КФО за 2017–2031 гг., оценивается в 6595,82 млн рублей, при наиболее вероятном сценарии – 18735,84 млн рублей, при оптимистическом – 30875,86 млн рублей (в ценах 2016 года). Указанные рекомендации позволят повысить уровень обеспеченности ипотечными услугами жителей КФО и получить дополнительный экономический эффект банкам-участникам предложенного механизма взаимодействия.

Исследование было выполнено в рамках гранта РГНФ № 15-02-00102 а. Тема «Формирование механизма управления инновационным развитием промышленного региона (на примере Нижегородской области)».