Фармацевтический рынок Армении в 2013 г. продемонстрировал положительную динамику. Основной тенденцией является рост доли локальной продукции в стране. Это можно расценивать как в определенной степени позитивный результат глобального экономического кризиса 2008–2009 гг., заставившего управленческие структуры сфокусировать внимание на внутреннем производстве.

Производители лекарственных препаратов в Армении ставят задачу увеличения экспорта, в первую очередь, в страны бывшего СССР. В настоящее время на армянском фармрынке отмечается увеличение концентрации производителей из сопредельных государств. Локальные производители находятся в активной стадии наращивания производства c учетом международных стандартов (в частности, EU-GMP). Таким образом, современные интеграционные процессы способствуют взаимопроникновению локальных производителей на сопредельные рынки. В связи с этим для Армении стратегически важным становится «новый фармрынок» (рынок Единой экономической зоны или даже всего постсоветского пространства). На этой арене конкурентоспособность игроков будет определяться качеством, соответствующим международным стандартам, и доступностью выпускаемой продукции.

Начало 2013 года характеризовалось снижением покупательной способности населения Армении, которое продолжалось в течение всего года. Объемы потребления восстановились в октябре, а в ноябре 2013 года на прежний уровень вернулись и денежные объемы аптечных продаж. В декабре 2013 года потребление в натуральном выражении было даже несколько выше, чем в аналогичный период 2012 года [1].

Целью исследования явилось изучение объемов розничных продаж лекарственных препаратов и биологически активных веществ в денежном и натуральном выражении на территории Республики Армения.

Материалы и методы исследования

Материалами исследования явились данные розничных продаж лекарственных препаратов, медицинских, фармацевтических, ортопедических товаров и БАД в Республике Армения за 2008–2013 годы. В процессе исследования использовали методы: документального анализа, экономико-статистического анализа.

Результаты исследования и их обсуждение

Снижение объемов аптечной реализации в конце первого полугодия 2013 и 3 квартале 2013 годов серьезно ускорило процессы консолидации в аптечном сегменте. Как и предполагалось, одиночные аптеки и аптечные сети без оптового звена в существующих условиях хозяйствования оказались нежизнеспособными. По этой же причине аптечный ритейл мало интересен зарубежным инвесторам, в том числе российским. Положительный момент – аптечную розницу в Армении будут развивать местные операторы, крупные оптовые компании; отрицательный – развитие будет идти не так быстро, как это могли бы сделать международные ритейл-операторы [2].

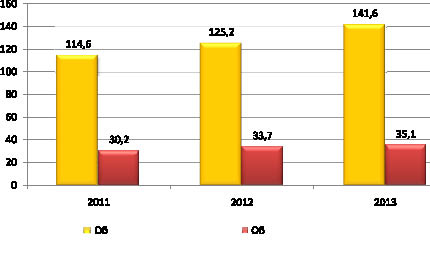

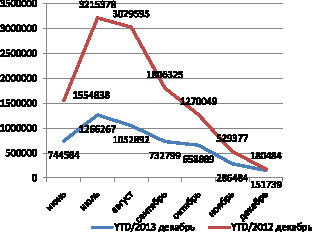

Нами была прослежена динамика объема фармацевтического рынка Армении в стоимостном и натуральном выражении за 2011–2013 годы (рис. 1).

Таблица 1

Мониторинг розничных продаж лекарственных препаратов в Армении

|

Рынок |

YTD/2013 декабрь |

YTD/2012 декабрь |

||||

|

Розничные продажи в млн USD |

Упаковки, млн |

Прирост розничных продаж в USD, % |

Прирост упаковок, % |

Розничные продажи в млн USD |

Упаковки, млн |

|

|

Аптеки |

141,6 |

35,1 |

13 |

4 |

125,2 |

33,7 |

Рис. 1. Динамика объема фармрынка Армении в стоимостном и натуральном выражении 2011–2013 гг.

Следует обратить внимание на то, что прирост объёмов продаж на фармрынке в натуральном выражении значительно ниже стоимостного прироста. Особенно в 2013 г., когда прирост продаж в стоимостном выражении составил 13 %, а в упаковках лишь 4 %. По оценке специалистов, основная причина в укрупнении содержимого упаковок и росте средней цены упаковки, особенно на импортируемые препараты.

В последние годы меняются отношения между производителями и аптеками. Если раньше на фармрынке главенствовал производитель, то в последнее время правила игры начинают диктовать аптеки. Ориентируясь на возможности потребителей, они делают ставку на продажу дорогих или дешевых лекарств. Розничный аптечный сегмент фармрынка в Армении представлен 5,9 тыс. точек розничной реализации лекарственных препаратов общей площадью 205 тыс. м2, находящихся в собственности предприятий и индивидуальных предпринимателей.

На начало 2013 г. по сравнению с 2008 г. число аптек возросло в 1,7 раза, а торговых площадей ‒ в 1,6 раза. В том числе 2012 г. характеризуется особенно высокими темпами роста числа аптек (128 %) и их торговых площадей (124 %).

В среднем на 1000 жителей приходится 0,38 точек и 13,2 м2 торговых площадей. По регионам разброс по уровню обеспеченности аптеками на 1000 жителей составляет более 3 раз (от 0,21 до 0,67 единиц), а по торговым площадям 4,8 раза (от 5,6 до 26,6 м2).

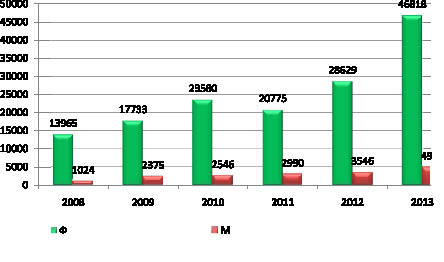

В последние годы наблюдаются высокие темпы роста розничного товарооборота фармацевтических, медицинских и ортопедических товаров. В 2013 г. объем продаж фармацевтических товаров возрос до 46,8 млрд драмов, что превышает уровень 2008 г. в 3,4 раза, а по товарам медицинским и ортопедическим в 4,8 раза (рис. 2).

Рис. 2. Динамика розничного товарооборота фармацевтических, медицинских и ортопедических товаров, 2007–2012 гг., млн драм

Развитие внутреннего фармацевтического рынка благоприятствует росту оборотов действующих компаний, позволяет им открывать новые точки и создавать сети. В стране уже есть сильные розничные операторы, которые используя современные маркетинговые стратегии, формируют рынок, диктуют условия производителям и дистрибьюторам. В настоящее время идёт укрупнение игроков, аптечных сетей. Открываются аптеки в основном в рамках сетей, а закрываются единичные аптеки. Это обусловлено большей эффективностью работы сетей.

Позитивность их развития для потребителей также очевидна. В сетях больше внимания уделяется, сервису и качеству продаваемых лекарств, исключению контрафактной продукции. В 2013 году снижение динамики роста рынка осложнило работу аптек. Сократилась выдача кредитов. Инфляция привела к тому, что некоторые потребители вновь начали отдавать предпочтение более дешевым препаратам. В этих условиях больший ущерб понесли небольшие аптеки. В Армении зарегистрировано около 2 тыс. предприятий по розничной торговле фармацевтическими товарами, из которых лишь 2 % находятся под иностранным контролем.

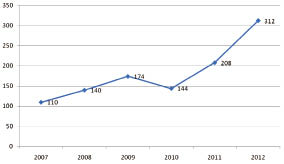

Рост продаж опережал развитие материальной базы аптек. Особенно высокие темпы роста розничного товарооборота были в 2012 г., когда объём аптечного розничного товарооборота на 1 м2 возрос по сравнению с 2011 г. в 1,5 раза до 312 тыс. драмов на 1 м2 (рис. 3).

Рис. 3. Розничный товарооборот фармацевтических и медицинских товаров на м2, 2007–2012 гг., тыс. драмов

Кроме того, ввиду роста реальных доходов населения за 2010–2012 гг. в среднем на 15 % в год более востребованными стали более дорогие оригинальные лекарства.

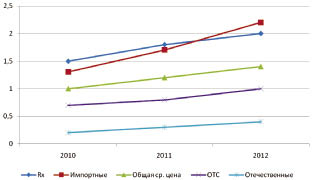

Особенно заметно увеличилась средняя цена упаковки импортных лекарственных препаратов (ЛП): с 1,7 USD в 2011 г. до 2,2 USD в 2012 г. Средняя цена упаковки армянских препаратов в 5–6 раз ниже импортных ЛП. За 2010–2012 гг. изменения структуры препаратов рецептурных и безрецептурных на розничном рынке Армении были несущественные. В стоимостном выражении преобладают рецептурные препараты (соответственно 58,7 %, 57,7 и 56,1 %), а в упаковках их доля значительно ниже (37,4; 38 и 39,1 %).

Причем, если в стоимостном выражении доля рецептурных препаратов снижается, то в натуральном выражении (в упаковках) растёт. Происходит смещение предпочтения населения в сторону более дорогих препаратов безрецептурного отпуска (ОТС-препаратов). Хотя в целом доля препаратов безрецептурного отпуска остается довольно низкой (всего 44 % в стоимостном выражении), что, по нашему мнению, свидетельствует о ненасыщенности рынка препаратами для профилактики заболеваний и ведения здорового образа жизни (рис. 4).

Объемы продаж упаковок к концу 2013 года выросли по сравнению с аналогичным периодом 2012 года (табл. 2).

Рис. 4. Средняя цена упаковки лекарственного препарата на розничном фармрынке Армении, 2010–2012 гг., долл. США

Таблица 2

Мониторинг объемов продаж лекарственных препаратов ОТС/RX

|

Лекарственные препараты ОТС/RX |

2013 декабрь |

2-е полугодие 2013 |

|||

|

Продажи в USD, % |

Упаковки, % |

Продажи в USD, % |

Упаковки, % |

||

|

1 |

RX |

57,34 |

29,17 |

56,98 |

30,30 |

|

2 |

ОТС |

42,66 |

70,83 |

43,02 |

69,70 |

Стоит обратить внимание на перспективы импортозамещения в рамках вступления Республики Армения в единое таможенное и экономическое пространство с Россией, Казахстаном и Беларусью. До 2015 года интеграционный эффект в аптечном бизнесе приходится оценивать только по рынку БАД, которые свободно продаются на территории ТС. Так, начиная с 2010 года, доля БАД армянского производства на российском рынке неуклонно снижается в денежном и натуральном выражении, а доля российских БАД на армянском рынке прирастает в основном в натуральном выражении за счет наиболее дешевых позиций [3].

В целом сегмент БАД в Армении характеризуется значительными темпами роста, порядка 12 % в денежном и натуральном выражении за второе полугодие 2013 года. БАД как категория товара аптечного ассортимента выгодно отличается от лекарственных препаратов в плане свободного ценообразования, безрецептурного отпуска и возможности рекламы в СМИ.

Таблица 3

Мониторинг розничных продаж БАД в России

|

Ранг |

Страна производителя БАД |

2012 |

1-е полугодие 2013 |

2-е полугодие 2013 |

|||

|

Продажи в USD, % |

Упаковки, % |

Продажи в USD, % |

Упаковки, % |

Продажи в USD, % |

Упаковки, % |

||

|

1 |

Россия |

71,39 |

87,38 |

70,14 |

85,00 |

70,69 |

85,33 |

|

25 |

Армения |

0,11 |

0,71 |

0,09 |

0,64 |

0,08 |

0,61 |

Таблица 4

Мониторинг розничных продаж БАД в Армении

|

Ранг |

Страна производителя БАД |

2012 |

1-е полугодие 2013 |

2-е полугодие 2013 |

|||

|

Продажи в USD, % |

Упаковки, % |

Продажи в USD, % |

Упаковки, % |

Продажи в USD, % |

Упаковки, % |

||

|

1 |

Россия |

35,47 |

14,85 |

33,52 |

12,37 |

31,78 |

17,63 |

|

3 |

Армения |

15,21 |

67,51 |

18,09 |

71,33 |

19,62 |

68,32 |

Значительная часть покупателей аптечной продукции не дифференцируют БАД от лекарственной продукции ни в рекламе, ни в аптеке [4].

Еще одной тенденцией второй половины 2013 года стало значительное снижение затрат фармкомпаний на рекламу своей продукции в СМИ (табл. 5).

Таблица 5

Мониторинг рекламы лекарственных препаратов в СМИ

|

Вид рекламы |

YTD/2013 декабрь |

YTD/2012 декабрь |

||

|

Стоимость рекламы, USD |

Длительность, с |

Стоимость рекламы, USD |

Длительность, с |

|

|

ТВ |

4585411 |

637301 |

11153231 |

791421 |

|

Радио |

199737 |

405311 |

181812 |

228873 |

|

Пресса |

108504 |

– |

251004 |

– |

Снижение рекламной активности производителей лекарств в данных условиях является ошибкой. Очевидно, что после восстановления доходов потребителей в декабре 2013 года, фармкомпаниям следовало скорректировать бюджет в сторону увеличения расходов на рекламу [5].

Рис. 5. Мониторинг рекламы лекарственных препаратов в СМИ

Выводы

Объем розничного фармацевтического рынка в 2013 году увеличился на 13 % в денежном и на 4 % в натуральном выражении по сравнению с 2012 годом. Подведя итоги 2013 года, можно ожидать дальнейшего роста объема розничного фармрынка в денежном выражении на уровне 15–18 % относительно 2013 года. Динамика розничного товарооборота фармацевтических, медицинских и ортопедических товаров также положительна. Рост товарооборота особенно значителен в 2013 году. Сегмент БАД в Армении характеризуется значительными темпами роста, порядка 12 % в денежном и натуральном выражении за второе полугодие 2013 года.

Восстановление экономики Армении во многом зависит от улучшения внешних условий. Несмотря на то, что сохраняется вероятность замедления развития глобальной экономики, фамрынок страны динамично развивается. По итогам 2013 г. отмечен рост среднедушевого потребления ЛП, что связано с повышением уровня жизни в стране, а также с ростом и развитием фармотрасли. На рынке Армении преобладают ЛП иностранного производства, преимущественно рецептурного отпуска. В целом фармрынок страны движется в сторону импортозамещения. Нельзя не отметить роль государственной политики в здравоохранении и фармацевтической промышленности, способствующую активному восстановлению темпов роста и развития фармации в Армении.

Рецензенты:Андреева И.Н., д.фарм.н., профессор кафедры управления и экономики фармации факультета последипломного образования Пятигорского медико-фармацевтического института – филиала ГБОУ ВПО «Волгоградский государственный медицинский университет» Министерства здравоохранения Российской Федерации, г. Пятигорск;

Степанова Э.Ф., д.фарм.н., профессор кафедры технологии лекарств Пятигорского медико-фармацевтического института – филиала ГБОУ ВПО «Волгоградский государственный медицинский университет» Министерства здравоохранения Российской Федерации, г. Пятигорск.

Работа поступила в редакцию 07.02.2014.