Введение

Эффективность проводимой денежно-кредитной политики является детерминантой уровня благосостояния населения, экономической безопасности, положения страны на мировой арене.

Концептуальная модель экономического развития служит показателем государственного потенциала поддержания необходимого уровня конкурентоспособности страны.

В связи с тем, что даже непродолжительный рост цен на сегодняшний день способен значительно увеличить инфляционные ожидания, при составлении прогноза и оценке текущей ситуации важным является анализ проинфляционных факторов и рисков. Также это позволит усилить стабилизирующее действие проводимой политики (приближение к установленной цели).

Цель исследования – оценка воздействия инфляционных ожиданий на денежно-кредитную политику страны.

Материалы и методы исследования

Исследование выполнено с использованием материалов Банка России, Федеральной государственной службы государственной статистики; были проанализированы труды отечественных ученых, а также положения действующего законодательства. Методологическую основу составляют: методы системного и структурного анализа, индукция, дедукция, сравнение.

Результаты исследования и их обсуждение

Анализ инфляционных ожиданий при принятии решений в области денежно-кредитной политики – одно из наиболее значимых действий. Банком России регулярно проводятся опросы населения с целью определения ожиданий экономических агентов, их восприятия изменений экономической конъюнктуры, дальнейших действий и др. Однако данный метод подвергается критике в связи с наличием некоторых недостатков, связанных с чувствительностью результатов к формулировке вопросов, условиям проведения опроса; наличием затруднений у ряда респондентов при ответе на вопросы, которые требуют точных количественных параметров; высокими затратами на проведение; невозможностью проведения постоянного мониторинга (с меньшими временными пробелами) [1].

Денежно-кредитная политика представляет собой неотъемлемую составляющую экономической защищенности государства, воздействующей на основе денежно-кредитного механизма, минимизирующего отклонения от поставленных целей. Она предполагает комплексное решение проблем, связанных с управлением государственными финансовыми ресурсами, с целью обеспечения ценовой стабильности и низкой инфляции. Однако ее достижение невозможно без сбалансированного использования финансовых, материальных и трудовых ресурсов в рамках проводимой экономической политики государства.

Как правило, экономическая политика предполагает совокупность действий органов власти, направленных на разработку и реализацию мероприятий по обеспечению эффективности национальной экономики, с учетом имеющегося ресурсного потенциала и реализации поставленных задач.

В этом контексте считаем важным указать на сочетание бюджетной и денежно-кредитной политики, которое должно обеспечивать амортизацию рисков бюджетной консолидации на основе использования инструментов, позволяющих эффективно воздействовать на уровень потребительских цен, на основе участия на рынке ценных бумаг, а также на основе кредитной поддержки проектов, финансируемых из соответствующих фондов. Анализ последствий решений, принимаемых в рамках бюджетной и денежно-кредитной политики, с использованием уравнения бюджетного ограничения продемонстрировал наличие высокой вероятности корреляции снижения ключевой ставки (за счет поддержки инфляции на уровне 4% с помощью таргетирования) с политикой стимулирования экономического роста. Иначе возможен рост угроз в рамках бюджетной составляющей. Определенную нагрузку на развитие отдельных отраслей отечественной экономики оказывает растущая ключевая ставка (с июля 2023 года) и достигшая 21% (ставка в 21% приведена на момент печати статьи в редакции (ноябрь 2024 года)).

Факторы, оказывающие воздействие на инфляционные ожидания. Одним из основных факторов, которые могут оказать существенное воздействие на изменение инфляционных ожиданий, является финальный этап установления ключевой ставки. Сведения, связанные с обоснованием принятого решения и его возможной последующей динамикой подлежат публикации и распространению через средства массовой информации. Это формирует определенные убеждения относительно будущих тенденций, что заставляет население и бизнес действовать соответствующим образом. Кроме того, публикации подлежит среднесрочный прогноз, включающий величину прироста инфляции. Так, по итогам заседания Совета директоров по ключевой ставке (25 октября 2024 г.) сложился положительный прогноз, в рамках которого годовой прирост существенно сокращается на 3,4 п.п. к 2026 году и сохраняется в 2027 году на уровне 4%. При этом «охлаждение» произойдет не стремительно: существующая конъюнктура не позволяет указывать в плановом годовом показателе 2024 года значение менее 8% (кроме того, предусмотрен и более негативный вариант – прирост до 8,5%). Если сопоставлять цифры по «оптимистичному прогнозу», то только за 2025 год ожидается сокращение на 3,5 п.п. [2].

Изменение ключевой ставки оказывает воздействие на ценообразование посредством трансмиссионного механизма денежно-кредитной политики. Так, регулятору удается влиять на процентные ставки, которые, в свою очередь, в некоторой степени определяют внутренний спрос и уровень инфляции. Данный инструмент не позволяет в короткие сроки реализовывать существующий потенциал в связи с наличием временно́го лага, необходимого для «восприятия» и «подстройки» экономическими агентами инвестиций, сбережений и потребления на товарном рынке. Регулярно принимая решения относительно значения ключевой ставки, Банк России в первую очередь акцентирует внимание на тех явлениях, которые оказывают долговременное воздействие и характеризуются устойчивостью. Для их выявления необходимы предварительное проведение анализа и разработка макроэкономического прогноза, составляемого с учетом мер, принимаемых по иным направлениям экономической политики (не только внутринациональной, но и зарубежной). Информационное сопровождение принимаемого решения и разъяснение возможных его последствий являются существенными факторами формирования инфляционных ожиданий населения и бизнеса. Их привязка к инфляционной цели представляется существенной с точки зрения результативности мер, принимаемых Банком России.

Инфляционные ожидания в значительной степени определяют характер денежно-кредитной политики: приближение к оптимальному показателю является основанием для ее нейтрализации и ослабления стимулирующих и сдерживающих мер. Таким образом, ключевая ставка – инструмент, с помощью которого реализуется контрциклическая роль денежно-кредитной политики [3].

При принятии стратегических решений в рамках денежно-кредитной политики следует учитывать отраслевую специфику. Так, введенный демпферный механизм позволил снизить темпы роста цен в нефтяном секторе благодаря нивелированию влияния внешнеэкономических и геополитических факторов. Это также положительно отразилось на инфляционных ожиданиях. Уровень цен на бензин вносит прямой вклад в динамику цен, но наличие в структуре транспортных издержек больше повышает ее значимость. Так, результаты опроса отражают сокращение доли такой причины ожидаемого роста цен, которая связана с бензином и топливом, в октябре 2024 года (за календарный год значение снизилось до диапазона от 0 до 1%)[4].

Для обозначения качественной характеристики инфляционных ожиданий в экономической литературе используется категория «заякоренность». Она, как правило, отождествляется со стабильностью [5], устойчивостью относительно краткосрочных шоков. Она способствует запуску «обратного» механизма, при котором рост цен не создает тенденцию увеличения спроса, а наоборот, сдерживает его. При незаякоренных инфляционных ожиданиях краткосрочный рост цен на одном или нескольких товарных рынках может стать драйвером процесса роста потребления домохозяйств на других в связи с предполагаемым последующим подорожанием (наиболее уязвимы рынки, на которых реализуются товары первой необходимости). Также это может привести к сокращению сбережений, учитывая возникновение стремления к сохранению их покупательной способности. Такие явления создают условия для установления более высоких цен на расширенный спектр товаров и услуг. Это приводит не только к существенному отклонению от целевого значения инфляции, но и к возникновению необходимости ужесточения мер денежно-кредитной политики.

Установленная цель по инфляции «вблизи» 4% предполагает возможность наличия определенных отклонений от закрепленной цели. Степень отклонения является ориентиром для принятия управленческих решений в рамках денежно-кредитной политики (для приближения к установленной цели).

Центральный банк Российской Федерации, закрепляя количественное значение цели по инфляции, открывает экономическим агентам более широкие возможности планирования [6]. Особенно важным это становится при принятии управленческих решений в рамках бизнес-сообщества. Инфляционная цель определяется в годичном измерении по отношению к уровню потребительских цен и тарифов.

Проведение исследований в области формирования инфляционных ожиданий подразумевает разделение инфляционных ожиданий в зависимости от субъектного состава участников рыночных отношений. Предположения каждой категории субъектов обладают специфичными воздействующими источниками, различной степенью влияния на уровень потребительских цен, точностью и др.

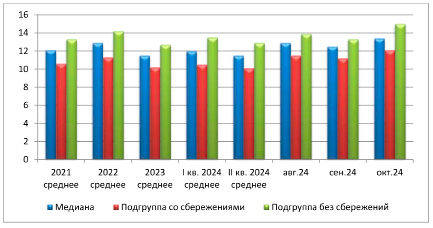

Рис. 1. Инфляционные ожидания населения, % Источник: составлено авторами на основе [7]

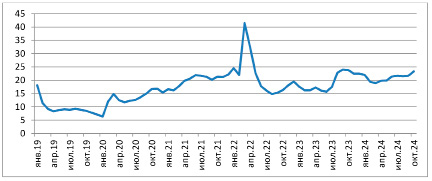

Рис. 2. Ценовые ожидания предприятий, (баланс ответов, п., с.к.) Источник: составлено авторами на основе [7]

Инфляционные ожидания населения, как правило, превышают фактическую инфляцию. Так, инфляционные ожидания на 2022 год выше фактической инфляции за 2021 год в 1,8 раза. В 2023 году разрыв увеличился до 1,95. В августе и сентябре 2024 года снижающаяся тенденция поддерживается. Сокращение разрыва достигается не за счет позитивных обстоятельств, связанных со снижением уровня инфляции и стабилизацией инфляционных ожиданий, а наоборот, за счет негативных факторов [7].

Следует отметить специфичные предположения относительно роста цен категории населения, которое имеет сбережения. Физические лица, относящиеся к указанной категории, часто в большей степени уверены в ценовой стабильности, чем лица, предпочитающие не откладывать и накапливать резервы для будущего использования. Уровень инфляционных ожиданий первой категории в октябре текущего года ниже на 2,9 п.п. [7]. Данное обстоятельство обусловлено тем, что население со сбережениями в большей степени ожидает сохранности текущего уровня покупательной способности, процентных ставок по вкладам, стоимости жизни и др. Кроме того, стремление к сбережениям сохраняется на протяжении всего исследуемого периода (с 2022 по 2024 годы) и планируется в последующем (рис. 1). Основную долю в указанной категории занимают лица в возрасте от 18 до 30 лет [7].

В ряду отличительных характеристик инфляционных ожиданий населения также можно выделить интерпретацию роста цен на один или несколько товаров (услуг), которые чаще всего потребляются, как всеобщее явление, распространяющееся и на другие товарные рынки. Так, их можно охарактеризовать как репрезентативные, основанные на прошлых или существующих тенденциях.

Ожидания предприятий тоже в значительной степени основаны на субъективном восприятии динамики уровня цен на тех товарных рынках, в которых они являются участниками. В сентябре 2024 года инфляционные ожидания данной категории субъектов составили 5,7% на ближайшие 3 месяца [7]. Взаимодействие с представителями бизнеса является важным при усилении воздействия денежно-кредитной политики на процесс формирования инфляционных ожиданий [8]. Анализ ожиданий предприятий также охватывает учет планов на повышение цен (ценовые ожидания). III квартал 2024 года характеризуется относительно стабильным уровнем исследуемого показателя (рис. 2), за исключением некоторых отраслей.

Учет региональной специфики при формировании денежно-кредитной политики проявляется в расчетной основе индекса потребительских цен и особенностях формирования инфляционных ожиданий.

Наибольшей информативностью и достоверностью характеризуются ожидания профессиональных аналитиков, формирующих свои выводы относительно динамики уровня инфляции на основе профессионального анализа. Прогноз по индексу потребительских цен (ИПЦ) по результатам опроса октября 2024 года был скорректирован в негативном направлении по сравнению с показателями сентября 2024 года. Так, среднегодовой ИПЦ за 2024 год был скорректирован и увеличился на 0,4 п.п., а за 2025 год – на 0,5 п.п. Прогноз на 2027 год изменениям не подвергался [9].

Заключение

Анализ инфляционных ожиданий – сложный процесс, требующий учета множества факторов. Их параметры характеризуют эффективность проводимой денежно-кредитной политики и в то же время служат ориентиром для Банка России. Дифференциация инфляционных ожиданий по субъектному составу и временному интервалу позволяет повысить точность проведения исследований в указанной области. Кроме того, необходимо совершенствование инструментов, используемых для сбора и обработки информации об инфляционных ожиданиях.