Введение

В современных условиях успешная производственно-сбытовая деятельность во многом зависит от рационального управления финансовыми ресурсами на уровне каждого субъекта хозяйствования. Обоснованная стратегия и тактика финансового менеджмента позволяют осуществлять в необходимые сроки финансирование инновационной, производственной, маркетинговой и других функциональных сфер предпринимательской деятельности. В связи с чем регулярная диагностика финансового состояния, анализ и оценка основных финансовых индикаторов способствуют своевременному выявлению проблем и поддержанию финансовой безопасности на приемлемом для предприятия уровне. Основным ядром большинства методик анализа финансового состояния организации выступает оценка ее финансовой устойчивости и платежеспособности. Устойчивое финансовое состояние характеризуется рациональным соотношением различных источников финансирования деятельности, отражает способность организации отвечать по своим обязательствам и обеспечивает динамичное развитие бизнеса в долгосрочной перспективе.

В настоящее время в практике финансового анализа применяются следующие подходы к оценке финансовой устойчивости: на основе абсолютных показателей (покрытия запасов источниками финансирования); на основе относительных показателей (финансовых коэффициентов, характеризующих структуру капитала предприятия и возможность выплаты краткосрочных обязательств); на основе интегрального показателя [1, 2]. Последнее направление является наиболее дискуссионным и характеризуется отсутствием в научной литературе единого подхода как к методике расчета интегрального показателя, так и к формированию совокупности финансово-экономических показателей, на основе которых он рассчитывается. Интерес к интегральному показателю финансовой устойчивости обусловлен широким аналитическим потенциалом, который дает данный метод – это, прежде всего, возможность сравнения различных предприятий, позволяющего обоснованно ранжировать их в процессе оценки конкурентоспособности, а также при определении стоимости бизнеса в рамках сравнительного (рыночного) подхода.

Еще одним важным направлением финансового анализа, на наш взгляд, является исследование взаимосвязи между показателями финансовой устойчивости и показателями эффективности деятельности предприятия, поскольку выявление четко выраженной взаимозависимости между данными группами показателей позволяет осуществлять моделирование финансового положения предприятия и разрабатывать обоснованную финансовую стратегию компании. Данному направлению посвящены работы А.С. Савченко [3], В.М. Корнева [4], В.Л. Зазимко и Е.В. Кремянской [5] и др. Большинство из них изучают тесноту взаимосвязи показателей финансовой устойчивости и платежеспособности между собой, либо влияние их на показатели, оценивающие только финансовый результат компании (рентабельность активов, рентабельность собственного капитала, рентабельность продаж), оставляя без внимания показатели эффективности хозяйственной деятельности (такие как оборачиваемость активов, уровень затрат, размер выручки и прибыли, приходящейся на единицу производственной площади, и др.), что, по нашему мнению, сужает возможность дальнейшего использования результатов проведенных исследований в теории и практике финансового менеджмента.

Цель исследования – на основе методики расчета интегрального показателя оценить финансовую устойчивость сельскохозяйственных организаций Красноярского края и выявить зависимость показателей эффективности финансово-хозяйственной деятельности предприятий от уровня их финансовой устойчивости.

Материалы и методы исследования

Методологической основой исследования выступали научные труды отечественных ученых в области интегральной оценки финансовой устойчивости предприятий, в том числе в аграрной отрасли [6–8], а также труды ученых-экономистов, посвященные исследованию взаимозависимости финансовых показателей на основе статистического анализа [4, 3, 9]. Информационной базой являлись официальные данные Федеральной службы государственной статистики, Министерства сельского хозяйства Красноярского края, отчеты о финансово-экономическом состоянии сельскохозяйственных организаций края. При подготовке статьи был использован абстрактно-логический метод исследования и его основные приемы: анализ и синтез, сопоставление. Анализ финансовой отчетности предприятий проводился на основе вертикального и горизонтального анализа, метода финансовых коэффициентов. Для выявления взаимосвязи финансовой устойчивости и эффективности деятельности предприятий использовался метод аналитических группировок.

Результаты исследования и их обсуждение

Красноярский край является одним из ведущих аграрных регионов в Сибирском федеральном округе, занимая третье место среди субъектов СФО по валовому объему производства сельскохозяйственной продукции. За последние пять лет стоимость продукции сельского хозяйства в Красноярском крае увеличилась на 44,3 % [10].

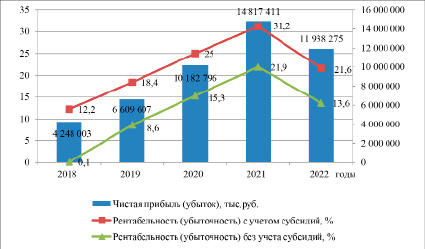

На фоне благоприятных природно-климатических условий и государственной поддержки аграрного сектора в регионе наблюдается стабильная тенденция увеличения выручки от реализации продукции. Однако совокупные показатели рентабельности затрат сельскохозяйственных организаций края существенно снизились по итогу 2022 г. (рисунок).

Динамика прибыли и рентабельности затрат сельскохозяйственных организаций Красноярского края [10]

Существенное снижение прибыли и рентабельности затрат в 2022 г. обусловлено превышением темпа роста полной себестоимости над темпами роста выручки от реализации. Как следствие, сократилась рентабельность активов (на 5,1 %) и собственного капитала сельскохозяйственных организаций (на 7,7 %), составив на конец 2022 г. 9,7 % и 15,5 % соответственно. Снижение рентабельности капитала может расцениваться как весьма тревожный признак, поскольку повышает вероятность оттока инвестиций из отрасли. В 2022 г. впервые за пять последних лет в крае выросло и количество убыточных сельскохозяйственных предприятий – до 21, что составило 9,7 % от их общего числа (217 сельскохозяйственных организаций).

Коэффициентный анализ платежеспособности и финансовой устойчивости сельскохозяйственных предприятий, проведенный на основе консолидации их финансовой отчетности, демонстрирует соответствие почти всех показателей нормативным значениям (табл. 1). Исключением является коэффициент быстрой ликвидности, его значение в течение всех анализируемых лет остается ниже нормы, на конец 2022 г. предприятия края могут погасить только 76 % своих краткосрочных обязательств за счет ликвидных активов, что говорит о том, что сельскохозяйственным производителям для погашения наиболее срочных обязательств потребуется продажа сырья, материалов и других видов запасов. Такая ситуация может выступать предпосылкой возникновения кассовых разрывов и проблем со своевременностью расчетов.

Проведенный на базе агрегированных показателей анализ не дает полной характеристики финансового состояния хозяйствующих субъектов сельскохозяйственной отрасли региона, так как представляет лишь усредненную картину по отрасли. В связи с чем далее будет сделана оценка финансовой устойчивости сельскохозяйственных предприятий края на основе интегрального коэффициента, рассчитанного для каждого предприятия.

Основываясь на исследовании Г.И. Хаустовой, Е.Б. Паниной, Т.А. Степановой [8], предлагаем рассчитывать интегральный показатель финансовой устойчивости по формуле

,

,

где N – балл, соответствующий каждому характеризующему финансовое состояние предприятия показателю под номером i (1 – если коэффициент соответствует нормативу, 0 – если не соответствует); Кф – фактическое значение показателя; Кн – нормативное значение показателя; i – номер финансового показателя, участвующего в расчетах интегрального показателя.

Таблица 1

Коэффициенты финансовой устойчивости и платежеспособности сельскохозяйственных предприятий Красноярского края

|

Коэффициент |

Норматив |

На конец года |

Отклонение 2022 г. от: |

|||

|

2020 |

2021 |

2022 |

2020 |

2021 |

||

|

Абсолютной ликвидности |

≥ 0,2 |

0,21 |

0,14 |

0,21 |

0,00 |

0,07 |

|

Быстрой ликвидности |

≥ 1 |

0,84 |

0,87 |

0,76 |

-0,07 |

-0,11 |

|

Текущей ликвидности |

≥ 2,0 |

2,58 |

2,62 |

2,36 |

-0,22 |

-0,25 |

|

Соотношения суммы собственных оборотных средств к сумме краткосрочных обязательств |

≥1 |

1,58 |

1,62 |

1,36 |

-0,22 |

-0,25 |

|

Автономии |

> 0,6 |

0,62 |

0,65 |

0,61 |

-0,01 |

-0,04 |

|

Соотношения собственных и заемных средств |

≥1 |

1,69 |

1,89 |

1,57 |

-0,12 |

-0,32 |

|

Финансовой устойчивости |

> 0,75 |

0,78 |

0,79 |

0,77 |

-0,01 |

-0,02 |

|

Обеспеченности собственными оборотными средствами |

> 0,1 |

0,59 |

0,60 |

0,56 |

-0,03 |

-0,04 |

|

Маневренности |

≥ 0,2 |

0,50 |

0,49 |

0,48 |

-0,02 |

-0,01 |

|

Инвестирования |

> 1,0 |

1,30 |

1,36 |

1,25 |

-0,05 |

-0,11 |

|

Обеспеченности запасов собственными источниками |

≥ 0,6 |

0,89 |

0,92 |

0,86 |

-0,02 |

-0,06 |

В представленной работе при расчете интегрального показателя финансовой устойчивости были учтены коэффициенты: текущей ликвидности, быстрой ликвидности, абсолютной ликвидности, обеспеченности собственными оборотными средствами, автономии, финансовой устойчивости, маневренности. Методика расчета интегрального показателя предполагает, что чем выше его значение, тем выше финансовая устойчивость предприятия. Предприятия, набравшие менее 14 баллов (сумма, которую можно получить при всех показателях, точно соответствующих нормативу), могут быть охарактеризованы как имеющие проблемы с финансовой устойчивостью.

Для выявления взаимосвязи между устойчивостью и показателями эффективности сельскохозяйственных организаций была построена аналитическая группировка по интегральному показателю финансовой устойчивости и такими показателями, как рентабельность собственного капитала, рентабельность активов, рентабельность затрат, рентабельность продаж, оборачиваемость текущих активов (скорость оборота), выручка от реализации в расчете на 100 га сельскохозяйственных угодий, чистая прибыль в расчете на 100 га сельхозугодий. Последние два показателя позволяют оценить уровень финансово-экономической эффективности использования основного ресурса отрасли – земли сельскохозяйственного назначения.

Группировка проводилась на основе данных о финансово-экономическом состоянии сельскохозяйственных организаций Красноярского края за 2022 г. для 175 товаропроизводителей, имеющих в распоряжении сельскохозяйственные площади (табл. 2). Полученные данные свидетельствуют о том, что в крае сложились 5 групп сельскохозяйственных организаций, в зависимости от их уровня финансовой устойчивости. В группу с наименьшим уровнем финансовой устойчивости и отрицательным средним значением интегрального показателя (-0,12 баллов) попали 32 предприятия, что составляет 18,3 % от анализируемой совокупности. Из них лишь одно хозяйство имеет интегральный показатель финансовой устойчивости более 14 баллов (14,13), остальные (31 предприятие) можно охарактеризовать как имеющие проблемы с уровнем финансовой устойчивости. Десять организаций данной группы имеют высокие отрицательные значения величины собственного оборотного капитала, что существенно снизило их интегральный показатель финансовой устойчивости и негативно отразилось на среднем значении группировочного признака.

Наиболее многочисленную группу составляют хозяйствующие субъекты, получившие оценку уровня финансовой устойчивости в диапазоне от 15,01 до 30,00 – 91 организация, что составляет свыше 52,0 % от исследуемой совокупности. В группу с наивысшей финансовой устойчивостью вошло 14,3 % от оцениваемых хозяйствующих субъектов – 25 предприятий.

Таблица 2

Группировка сельскохозяйственных организаций Красноярского края по интегральному коэффициенту финансовой устойчивости за 2022 г.

|

Показатель |

Группы организаций по интегральному показателю |

В среднем по совоку-пности |

||||

|

до 15,00 |

от 15,01 до 30,00 |

от 30,01 до 45,00 |

от 45,01 до 60,00 |

свыше 60,01 |

||

|

Номер группы |

I |

II |

III |

IV |

V |

|

|

Число организаций в группе |

32 |

91 |

20 |

7 |

25 |

175 |

|

Среднее значение группировочного признака, сумма баллов |

-0,12 |

22,09 |

35,15 |

53,55 |

577,02 |

137,54 |

|

Рентабельность собственного капитала, % |

11,68 |

17,04 |

16,86 |

17,88 |

31,51 |

18,99 |

|

Рентабельность активов, % |

4,44 |

12,12 |

12,41 |

15,50 |

17,21 |

12,34 |

|

Рентабельность затрат, % |

11,04 |

28,25 |

33,78 |

49,82 |

47,04 |

33,97 |

|

Рентабельность продаж, % |

9,19 |

17,21 |

16,06 |

25,59 |

31,38 |

19,89 |

|

Оборачиваемость оборотных активов (скорость оборота) |

1,05 |

1,03 |

0,77 |

0,87 |

0,58 |

0,86 |

|

Оборачиваемость активов (скорость оборота) |

0,52 |

0,51 |

0,48 |

0,47 |

0,39 |

0,47 |

|

Выручка от реализации в расчете на 100 га сельскохозяйственных угодий, тыс. руб. |

6929,5 |

2506,77 |

2191,74 |

4517,96 |

2334,5 |

3696,11 |

|

Чистая прибыль в расчете на 100 га сельхозугодий, тыс. руб. |

450,99 |

622,55 |

757,31 |

958,19 |

641,21 |

686,05 |

Интерпретация полученной аналитической группировки позволяет говорить о четко выраженной взаимосвязи между показателями рентабельности деятельности предприятий и уровнем финансовой устойчивости. Так, с увеличением интегрального показателя финансовой устойчивости возрастают такие показатели, как рентабельность активов и продаж, а также наблюдается относительно плавный рост чистой прибыли в расчете на 100 га сельскохозяйственных угодий. При этом прослеживается обратная пропорциональная зависимость между коэффициентом финансовой устойчивости и оборачиваемостью активов, скорость оборота по группам снижается. Можно сделать вывод, что предприятия, принадлежащие к группам с наивысшей финансовой устойчивостью, придерживаются стратегии увеличения маржинальности продаж при снижении оборачиваемости активов. Группировка не выявила четкой взаимосвязи между уровнем финансовой устойчивости предприятий и показателем землеотдачи – выручка в расчете на единицу земельной площади меняется по группам неравномерно.

Таким образом, на основе анализа построенной группировки можно сделать следующие выводы:

− большинство сельскохозяйственных предприятий Красноярского края занимают средние позиции по интегральному показателю финансовой устойчивости в ранжированном ряду, придерживаясь политики лишь незначительного превышения нормативных значений коэффициентов финансовой устойчивости;

− соблюдение основных параметров платежеспособности и рекомендуемых для отрасли нормативов по соотношению собственного и заемного капитала, лежащих в основе оценки финансовой устойчивости, позволяет сельскохозяйственных предприятиям улучшать результаты своей хозяйственной деятельности;

− для сельскохозяйственных предприятий наиболее выгодной с точки зрения эффективности бизнеса является стратегия повышения маржинальности продаж при невысокой оборачиваемости активов.

Заключение

Рассмотренная методика интегрального показателя дает возможность проводить комплексную диагностику финансовой устойчивости предприятия, облегчая выявление негативных тенденций, поскольку, в отличие от анализа частных показателей (которые могут иметь разнонаправленную динамику), позволяет однозначно интерпретировать происходящие изменения. Еще одним преимуществом интегральной оценки выступает сравнительный анализ финансовой устойчивости предприятий, на основе которого выявляется их рейтинг в отрасли и на рынке, что как способствует принятию своевременных решений о корректировке финансовой стратегии и тактики на уровне отдельного субъекта хозяйствования, так и позволяет получить своевременную информацию для разработки антикризисных мер по поддержке отрасли на государственном уровне.