Введение

Ключевая ставка является процентной ставкой, устанавливаемой Центральным банком для расчетов с финансовыми организациями, в том числе с коммерческими банками. При установлении процентной ставки по кредитам банки основываются на значении ключевой ставки Банка России. При этом банковские процентные ставки по кредитам всегда выше ключевой ставки. Это заложено в принципы работы банковской системы для того, чтобы банки могли заработать финансовый результат. При этом ставки по депозитам обычно ниже, чем ключевая ставка. Следовательно, вывод, что высокая ключевая ставка приводит к дорогим кредитам Изменения ключевой ставки проводятся для контроля денежно-кредитных процессов в экономике.

В связи с несколькими периодами повышения ключевой ставки в России в последние десятилетия исследователи уделяют этому достаточно большое внимание. Изученные работы можно разделить по двум направлениями.

В первую очередь исследуется вопрос влияния ключевой ставки на области экономики.

А.И. Проскуряков, А.Л. Лавлинская делают вывод, что, несмотря на то, что повышение ключевой ставки Центральным банком Российской Федерации сдерживает инфляцию, но в то же время оно порождает ряд потенциальных проблем и вызовов [1].

Е.М. Рогова, Д.В. Новичков анализируют влияние изменения ключевой ставки Банка России на поведение цен акций на уровне секторов экономики и отдельных компаний. В их работе сделан вывод о том, что ключевая ставка влияет на принятие индивидуальных решений как физическими, так и юридическими лицами [2].

Я.Д. Фейзуллина, Л.Н. Мулендеева отмечают, что правильная последовательность решений, которые направлены на инструменты денежно-кредитной политики, важна: в условиях повышенной ключевой ставки происходят стабилизация финансового рынка и снижение темпов инфляции, формируется увеличение спроса в экономике, восстанавливается производство [3].

Н.И. Быканова, Д.А. Полунин, С.В. Гарнец, М.А. Второва проводят анализ показателей региональной инфляции и ключевой ставки ЦБ РФ, делают вывод об их взаимосвязи, а также прогнозируют динамику инфляции в регионе в случае сохранения ключевой ставки [4].

С.А. Жутяева, Е.А. Синцова, М.И. Попова проводят оценку влияния ключевой ставки на налоговую нагрузку в Российской Федерации [5].

И.А. Заярная, М.А. Федорова изучают риски, которые связаны с изменением ключевой ставки. Исследователи выделяют финансовый риск, а также ряд других рисков, на которые оказывает влияние повышенная ключевая ставка, и делают вывод о необходимости учета тенденций изменения ключевой ставки для снижения рисков и принятия взвешенных инвестиционных решений [6].

Второе направление, по которому можно сгруппировать изученные работы, – это исследования возможностей финансового мониторинга в деятельности компаний.

Э.А. Халикова, О.Г. Кантор, Ш.Т. Эргашева, Н.З. Гусейнова отмечают необходимость мониторинга и управления финансовыми потоками, которые основываются на интегрировании ключевых функций финансового менеджмента с использованием базы данных и инструментария визуализации и аналитики [7].

Е.Е. Кабанова отмечает, что необходимо применять различные многофакторные модели оценки финансовой состоятельности компаний, особенно в условиях сегодняшней нестабильности [8].

Исследование является продолжением работ авторов по финансовому мониторингу [9, 10].

Для работы компаниям требуются финансовые ресурсы – собственные или заемные. Низкая ключевая ставка увеличивает потребительский спрос, так как кредиты становятся дешевле.

Организации оказываются в критической ситуации, когда возникает риск неплатежеспособности. Компании очень активно используют отсрочку платежа или товарный кредит. При этом известно, что резкое увеличение ключевой ставки может оказать серьезное влияние на деятельность коммерческих организаций и населения. Проблема поиска источников финансирования для компаний становится особенно актуальной в период повышения ключевой ставки. В такой ситуации следует искать альтернативы получения или оптимизации финансовых ресурсов.

На рисунке 1 представлены проблемы и следствия повышения ключевой ставки, выделены пять основных проблем, с которыми сталкиваются различные организации и домохозяйства в условиях повышения ключевой ставки. Коммерческие предприятия испытывают массу трудностей в результате повышения ключевой ставки. Компании в первую очередь должны особое внимание уделять адаптации стратегии своего развития под возможное удержание или ужесточение политики Банка России.

Необходимость оптимизации соотношения заемных и собственных средств компаний возникает при любом уровне ключевой ставки, в то же время высокий уровень ключевой ставки приводит к уменьшению общей суммы капитала и развитию компании за счет уменьшения величины заемных средств. Гипотеза исследования заключается в том, что размер ключевой ставки Банка России не оказывает влияния на общий размер кредиторской и дебиторской задолженности компаний в РФ.

Рис. 1. Проблемы и следствия в экономике в случае повышения ключевой ставки Источник: составлено авторами

Целью исследования является исследование взаимосвязи ключевой ставки Банка России, размера кредиторской и дебиторской задолженности, на основании которых возможны выделение двух взаимодействующих элементов и построение модели простого компенсационного гомеостата финансового мониторинга в существующих условиях.

Ограничение исследования заключается в том, что в работе рассматривалась только часть финансового мониторинга ресурсов организации, касающаяся собственных и заемных средств, находящихся в кредиторской и дебиторской задолженностях.

Материалы и методы исследования

В работе использовались методы анализа и синтеза, статистические методы обработки информации, а также модель простого компенсационного гомеостата. Гомеостатическая методология направлена на изучение управления внутри системы через структурные элементы этой системы при их активном взаимодействии друг с другом.

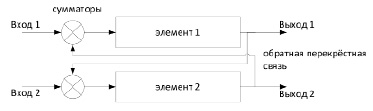

Модель компенсационного гомеостата основывается на противоречиях, которые возникают в системе между двумя составляющими, в этом случае система находится в равновесии. На входе система получает какой-то ресурс, после этого преобразует его в продукт, при этом элементы в системе взаимосвязаны. Но элементы системы оказывают разное влияние друг на друга в зависимости от типа обратной связи. В рамках исследования автором использована простая модель компенсационного гомеостата (рис. 2).

Модель компенсационного гомеостата применяется для изучения в различных областях знаний, например А.В. Васильева применяла ее в педагогике [12], А.С. Махмудова – в юриспруденции [13], Е.П. Петрашень – в дизайне среды [14].

Рис. 2. Базовая модель простого компенсационного гомеостата [11, с. 127]

Результаты исследования и их обсуждение

На основании базовой модели простого компенсационного гомеостата была разработана модель простого компенсационного гомеостата финансового мониторинга дебиторской и кредиторской задолженности (рис. 3).

Рассмотрим предлагаемую модель более подробно: компания использует заемные и собственные средства для работы, при этом после производства продукции или оказания услуг компания получает либо денежные средства, либо долги сторонних организаций, которые отражаются в разделе «Дебиторская задолженность», при этом для дальнейшей работы требуются финансовые ресурсы, что может сказаться на повышении кредиторской задолженности компании, так как будет расти уровень заимствований. Типы обратной связи в простой модели компенсационного гомеостата представлены в таблице 1.

Рис. 3. Базовая модель простого компенсационного гомеостата Источник: составлено авторами

Таблица 1

Типы обратной связи в модели

|

№ |

Тип обратной связи |

Интерпретация |

|

1 |

+ – |

В компании увеличивается кредиторская задолженность, появляются денежные средства для производства продукции, товаров, работ, услуг. При этом условия продажи продукции или оплаты услуг таковы, что нарастает дебиторская задолженность. В данном типе связи возникает риск увеличения дебиторской задолженности |

|

2 |

– + |

В компании увеличивается кредиторская задолженность. При этом условия продажи продукции или оплаты услуг таковы, что нарастает дебиторская задолженность. В данном типе связи возникает риск увеличения дебиторской задолженности |

|

3 |

++ |

Компания в рамках финансового мониторинга работает над уменьшением кредиторской и дебиторской задолженности |

|

4 |

– – |

Компания в рамках финансового мониторинга не работает над уменьшением кредиторской и дебиторской задолженности |

Источник: составлено авторами.

Таблица 2

Динамика ключевой ставки, кредиторской и дебиторской задолженности по годам

|

Год |

Средний показатель ключевой ставки, % |

Максимальное значение ставки за год, % |

Минимальное значение ставки за год, % |

Кредиторская задолженность, млрд руб. |

Дебиторская задолженность, млрд руб. |

||

|

всего |

в том числе задолженность поставщикам и подрядчикам |

всего |

в том числе задолженность покупателей и заказчиков |

||||

|

2013 |

7,00 |

8,5 |

5,5 |

27 532 |

14 974 |

26 264 |

13 420 |

|

2014 |

7,97 |

17 |

5,5 |

33 174 |

16 745 |

31 014 |

16 074 |

|

2015 |

12,48 |

17 |

5,5 |

38 925 |

18 045 |

35 736 |

17 259 |

|

2016 |

10,56 |

11 |

10 |

42 280 |

19 857 |

37 053 |

18 388 |

|

2017 |

9,10 |

10 |

7,75 |

44 481 |

20 654 |

40 258 |

19 295 |

|

2018 |

7,41 |

7,75 |

7,25 |

49 229 |

23 570 |

46 669 |

22 801 |

|

2019 |

7,31 |

7,75 |

6,25 |

52 615 |

24 694 |

50 507 |

23 437 |

|

2020 |

5,03 |

6,25 |

4,25 |

64 073 |

28 771 |

61 156 |

26 600 |

|

2021 |

5,77 |

8,5 |

4,25 |

76 122 |

32 413 |

73 809 |

32 321 |

|

2022 |

10,55 |

20 |

7,5 |

89 192 |

33 637 |

86 329 |

36 616 |

|

2023 |

10,01 |

16 |

7,5 |

109 470 |

41 104 |

104 770 |

43 586 |

Источник: составлено авторами по данным Федеральной службы государственной статистики https://rosstat.gov.ru/folder/154634?print=1, Банка России https://cbr.ru/hd_base/KeyRate/

Таблица 3

Анализ ключевой ставки, кредиторской и дебиторской задолженности по годам

|

Год |

Изменение ключевой ставки к предыдущему году |

Темп прироста, % |

Разница между показателями кредиторской и дебиторской задолженностью, млрд руб. |

Кредиторская задолженность |

Дебиторская задолженность |

||

|

Изменение к предыдущему году, млрд руб. |

Темп прироста, % |

Изменение к предыдущему году, млрд руб. |

Темп прироста, % |

||||

|

2013 |

– |

– |

1 268 |

– |

– |

– |

|

|

2014 |

0,97 |

14% |

2 160 |

5 642 |

20% |

4 750 |

18% |

|

2015 |

4,51 |

57% |

3 189 |

5 751 |

17% |

4 722 |

15% |

|

2016 |

–1,91 |

–15% |

5 227 |

3 355 |

9% |

1 317 |

4% |

|

2017 |

–1,46 |

–14% |

4 223 |

2 201 |

5% |

3 205 |

9% |

|

2018 |

–1,69 |

–19% |

2 560 |

4 748 |

11% |

6 411 |

16% |

|

2019 |

–0,10 |

–1% |

2 108 |

3 386 |

7% |

3 838 |

8% |

|

2021 |

–2,28 |

–31% |

2 917 |

11 458 |

22% |

10 649 |

21% |

|

2022 |

0,75 |

15% |

2 313 |

12 049 |

19% |

12 653 |

21% |

|

2023 |

4,77 |

83% |

2 863 |

13 070 |

17% |

12 520 |

17% |

Источник: рассчитано автором по данным таблицы 1

Таким образом, компании по данным таблицы 1 могут сделать вывод, что в рамках ведения финансового мониторинга необходимо стремиться к двусторонней связи между оптимальным сочетанием дебиторской и кредиторской задолженности.

Рассмотрим влияние ключевой ставки на представленную систему модели простого компенсационного гомеостата.

Банк России ввел ключевую ставку осенью 2013 года. Динамика ключевой ставки, средней по году, представлена в таблице 2. В 2013 году ставка составляла 5,5% годовых. Исторический минимум ключевой ставки ЦБ – 4,25% годовых – был зафиксирован летом 2020 – весной 2021 года. Низкая ключевая ставка в период пандемии коронавируса была нужна для того, чтобы простимулировать экономику, так как многим компаниям не хватало финансовых средств для эффективной работы. Максимальное значение ключевой ставки ЦБ – 20% годовых – было установлено в марте-апреле 2022 года. С ее помощью тогда удалось сдержать разгонявшуюся инфляцию.

В таблице 3 представлены расчетные цепные показатели изменения данных кредиторской и дебиторской задолженности, а также темпы прироста по представленным показателям.

Расчет базисных показателей кредиторской и дебиторской задолженности от 2013 года к 2023 году не представляет существенного интереса, потому что наглядно виден рост показателей от года к году. Однако следует отметить, что объем кредиторской, а также дебиторской задолженности вырос с 2013 года до 2023 года почти в четыре раза, что в целом может свидетельствовать о высокой деловой активности компаний.

Основываясь на данных таблицы 2, можно сделать вывод, что в среднем разница между показателями кредиторской и дебиторской задолженности составляла 2 000 млрд руб., наибольший разрыв был в 2016 году и составлял 5 220 млрд руб., а наименьший – в 2013 году, в год введения ключевой ставки. Темпы прироста кредиторской и дебиторской задолженности колеблются в диапазоне от 4% до 22%. При этом наблюдается тенденция к увеличению кредиторской и дебиторской задолженности компании, на которую опосредованно влияет размер ключевой ставки банка России.

Выводы

В работе были решены задачи:

– проведен анализ литературных источников;

– разработана модель простого компенсационного гомеостата финансового мониторинга дебиторской и кредиторской задолженности;

– проанализирована динамика ключевой ставки, дебиторской и кредиторской задолженности в компаниях РФ по годам.

Метод простого компенсационного гомеостата позволил выявить взаимосвязи между кредиторской и дебиторской задолженностями в рамках проведения финансового мониторинга в компании. На основании данных, представленных в таблицах 2, 3, была проанализирована динамика ключевой ставки, кредиторской и дебиторской задолженности компаний. По результатам исследования можно сделать вывод, что никакой связи между изменением, с одной стороны, ключевой ставки Банка России, а с другой – кредиторской и дебиторской задолженности компаний, не наблюдается. Выдвинутая гипотеза исследования подтвердилась. Выявлено, что независимо от ключевой ставки растут показатели кредиторской и дебиторской задолженностей, при этом темпы роста по обоим видам задолженностей находятся в диапазонах от 5% до 22%. Более детальное исследование с применением регрессионного анализа зависимости показателей может быть применено в дальнейшем для установления более точного влияния факторов на показатели компании.