В рамках причин обращения внимания к исламским финансам лежат как факторы экономического характера, обусловливающие поиск новых ресурсов для развития в странах с незападным мировоззрением и отношением к жизни, так и культурологические факторы: демографический рост в странах Востока, особенно исповедующих ислам, а также возрождение религиозного самосознания. Жизнь мусульманина определяется сводом безусловных правил и норм; так, арабское слово «шариат» переводится как «правильный путь», определяющий исламский образ жизни, который разделен на две основные категории – «ибадат» и «муамалят». Ибадат включает правила проведения религиозных обрядов и духовной практики, в то время как муамалят регулирует повседневную жизнь мусульманина. Основной принцип религиозной части заключается в выполнении только того, что определено, в то время как в повседневной жизни действует принцип «разрешено все, что прямо не запрещено». Фактически муамалат является сводом правил имущественных отношений.

Целью исследования является изучение существующих подходов к разрешению споров, возникающих по поводу использования исламского банкинга на основе действующей нормативно-законодательной базы и целей, задач и методов регуляторного воздействия Центробанка на участников кредитно-банковской системы, а также способов использования исламских схем кредитования, заимствования и расчетов российскими компаниями.

Материалы и методы исследования

Материалы и методы исследования: статистическое наблюдение, анализ, синтез, сравнительный и исторический подходы, динамический метод.

Результаты исследования и их обсуждение

Исламские финансовые институты основаны на религиозных принципах исламского учения, которые вдохновляют их деятельность. Исламские финансы представляют собой систему финансовых институтов, которые предлагают разнообразные финансовые услуги, соответствующие принципам шариата. Исламские финансы являются важным институциональным явлением, преимущественно представленным исламскими банками (более 80%), которые определяют основные тенденции в этой сфере. Концепции западноевропейских, американских и исламских финансовых учреждений имеют принципиальные различия. В странах, где исламская финансовая система не является доминирующей, для интеграции исламского банкинга были выбраны два основных метода. Один из них заключался в адаптации национального законодательства для предоставления исламским финансовым организациям возможности функционировать как полноценные банки. Второй метод включал в себя создание специализированных «исламских окон» в рамках уже действующих банковских учреждений. Фундаментальные принципы ислама лежат в основе инновационного банковского подхода, который широко известен как исламский банкинг. Основные операции исламского банкинга включают в себя рассрочку, лизинг, участие в собственности и торговое финансирование [1].

Предоставлять партнерское финансирование будут только юридические лица, включенные в Реестр Центрального банка России и состоящие в саморегулируемых профессиональных организациях (СРО). В их число войдут кредитные и небанковские финансовые организации с уставным капиталом в 10 млн руб., а для кредитных кооперативов или хозяйственных товариществ (например, кредитного союза) с 1 января 2024 г. уставный капитал должен составлять 15 млн руб.

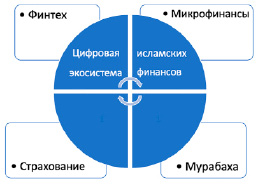

Рис. 1. Институциональная структура исламских финансов [2, с. 178]

Институциональную структуру исламских финансов можно наглядно представить с помощью схемы, изображенной на рисунке 1.

Под «окнами» в исламском финансовом мире понимаются филиалы традиционных банков и небанковские учреждения, специализирующиеся на исламском банкинге. Такафул-фонды представляют собой фонды взаимного поручительства, а исламские инвестиционные фонды сукук – это гибридные ценные бумаги, объединяющие черты как акций, так и облигаций. Эти инструменты позволяют финансировать проекты и эффективно распределять активы между участниками рынка, соблюдая принципы шариата. Исламские инвестиционные фонды исключают участие в высокорискованных операциях с неопределенным доходом, а также операции, приносящие доход только одной стороне и потенциально убыточные для другой стороны. В данном контексте обсуждается концепция «рибы» как заранее установленной процентной ставки, которая может превратиться в ростовщическую практику, поскольку не зависит от будущего дохода. Также рассматриваются понятия «харам» – запрещенное финансирование производства и транспортировки алкогольной продукции, а также «гарам» и «майсир» – финансирование деятельности игорного бизнеса и строительства жилья.

В соответствии с Законом 417-ФЗ двухлетний эксперимент в регионах России с преобладающим мусульманским населением ослабляет ограничения, накладываемые на кредитные и финансовые организации действующим законодательством. Так, им разрешается торговая деятельность, им разрешено не начислять проценты на привлекаемые средства, но они могут устанавливать вознаграждение в виде переменной величины, значение которой изменяется в зависимости от результатов совершения торговых сделок.

Концептуальный подход ислама к использованию денежных средств и материального имущества предусматривает не абсолютизацию денежного богатства как накопительства все большего количества денег как таковых, а рациональное управление всеми своими активами, справедливое отношение к семье и партнерам с целью увеличения общего дохода. Суть заключается в том, чтобы отказаться от определенных функций денег, таких как накопление богатства и средство платежа, и придерживаться норм шариата, которые признают за деньгами лишь функции единицы стоимости и средства обращения. Товары и деньги взаимосвязаны, так как деньги выступают в роли обменного средства, обеспечивая законный доход от сделок с товарами.

В рамках исламской экономической модели существуют строгие ограничения, касающиеся различных аспектов бизнеса и финансовых операций. Не допускаются использование процентов при предоставлении займов, а также вовлечение в сделки, связанные с высокой степенью неопределенности и риска, известные как гарар и майсир. Кроме того, исламские законы запрещают предпринимательскую деятельность в таких сферах, как производство и распространение алкоголя, свинины, табачных изделий и оружия. Инвестирование и участие в операциях на рынке ценных бумаг, страхование и биржевые спекуляции также находятся под запретом. В дополнение строго запрещены бизнес-направления, связанные с азартными играми, порнографией, проституцией и другими деятельностями, считающимися недопустимыми.

В рамках исламской экономической практики разработан новый подход, известный как «эффективность капитала», который пришел на смену традиционному капиталистическому понятию «цена денег». Этот новый индикатор лучше отображает как производственные, так и социальные аспекты экономической деятельности. Важно, что инвестиции направляются туда, где их использование оценивается как наиболее рациональное и справедливое [3]. Распределение доходов от инвестиционных проектов происходит по заранее определенным долям между инвестором и получателем средств. Вдобавок доход, заработанный без личного вклада заемщика, его труда и усилий, считается недопустимым. В случае исламских банков комиссия, которую они получают, связана не с выданными ссудами, а с предоставленными услугами. Именно это придает исламским финансовым продуктам их уникальность, делает абсолютно не похожими на традиционные банковские продукты (таблица).

Эксперты анализируют проблемы, связанные с ростом и сложностями как экономического, так и неэкономического характера, возникающие при реализации проекта партнерских финансов. Они исследуют эти проблемы и предлагают решения для достижения успешного выполнения проекта следующим образом.

1. Нет никаких гарантий с законодательной или регулирующей стороны того, что деньги доверившихся мусульман не будут участвовать в процентно-кредитных историях других клиентов.

2. Барьерами становятся и неравные условия конкуренции с классическими продуктами.

Исламские продукты [4]

|

Тип отношений |

Договорная модель |

Разновидность |

Описание |

|

Партнерство |

Мудараба |

- |

Структура напоминает коммандитное товарищество, где роли распределены следующим образом: одни участники вносят капитал, а другие занимаются его управлением. Раббульмаль, то есть сторона, внесшая капитал, несет на себе все убытки, и ее ответственность ограничена только суммой, которую она внесла. Если раббульмаль согласен, то управляющий партнер также может иметь право инвестировать в совместные проекты |

|

Мушарака |

- |

В случае необходимости один из участников соглашения о совместной деятельности может отказаться от участия в управлении проектом, что дает свободу действий другому партнеру. Управляющий партнер имеет право получать вознаграждение до распределения прибыли, заработанной через совместные усилия |

|

|

Уменьшающаяся мушарака |

Договор, который обеспечивает условия для поэтапного приобретения участия в общем предприятии одной из сторон соглашения |

||

|

Агентирование (вакала) |

- |

До того как начать действовать, агент и принципал подписывают договор о вознаграждении. В рамках этого договора агент будет представлять интересы принципала, следуя установленным условиям |

|

|

Купля/ продажа |

Продажа с отсрочкой платежа |

Мурабаха |

При заключении контракта стоит учитывать возможность введения штрафных санкций за просрочку оплаты. Продавец обязан сообщить покупателю информацию о стоимости товара и размере дополнительного штрафа за несвоевременную оплату. Важно помнить о запрете на возврат товара после покупки |

|

Мусавама |

В отличие от мурабахи, формула ценообразования не требует от продавца раскрытия размера наценки за отсроченный платеж |

||

|

Таваррук (обратная мурабаха) |

При заключении мурабаха-сделки покупатель получает возможность продать товар по рыночной стоимости другому покупателю. Это дает ему шанс извлечь выгоду из разницы между стоимостью немедленной продажи и ценой с отложенным платежом |

||

|

Продажа с отсрочкой поставки (салам) |

- |

Договор предусматривает возможность покупки товаров с определенными особенностями. Однако включать положение о праве на перепродажу в изначальный контракт запрещено. Впрочем, после того как товар будет доставлен, стороны имеют право согласовать такую возможность отдельно. Покупатель обязан воздержаться от продажи товара до момента его фактической передачи. При этом он может вступить в дополнительное соглашение с третьими сторонами. Продавец же для гарантий выполнения обязательств может применить залог или использовать другие методы обеспечения |

|

|

Поставка (истиджрар) |

- |

Между поставщиком и покупателем был подписан долгосрочный контракт, согласно которому покупатель стабильно закупает товары по фиксированной цене |

|

|

Подряд (истиснаа) |

- |

Клиент имеет возможность оформить контракт на поставку продукции через посредника. Если произойдет задержка в доставке, то цена будет скорректирована в меньшую сторону. Также предусмотрена возможность частичной оплаты товара. Произведенные товары доставляются заказчику |

|

|

Аренда |

Аренда (иджара) |

- |

После подписания договора аренды арендатор получает право извлекать из этого имущества доход. В некоторых случаях договор аренды может включать возможность субаренды, а также опцию выкупа имущества или перехода права собственности к арендатору после завершения аренды. Кроме того, арендатор может передавать свои обязательства по оплате аренды по ее номинальной стоимости другим лицам |

|

Заем |

Заем (кадр) |

- |

Кредитор имеет право запросить возврат предоставленного займа, при этом проценты за пользование средствами не будут начислены. Хотя заемщику не разрешено предлагать дарение для обеспечения получения займа, кредитор может принимать дарение от заемщика |

|

Перевод долга (хавала) |

- |

Большинство ученых сходятся во мнении, что кредитор не имеет права возражать против передачи долга другому, более надежному заемщику |

|

|

Продажа долга (бай-ал-дайн) |

- |

Некоторые ученые считают, что в случаях товарного кредита, когда товары поставляются с отложенным платежом, продавать долги третьим лицам со скидкой может быть разумным. В этих обстоятельствах скидка воспринимается не как процент за заем, а как часть прибыли. Однако большинство ученых считают такую практику недопустимой и противоречащей нормам |

|

|

Публичное обещание награды / конкурс |

Джуаала |

- |

Любой человек, достигший заранее определенной цели, получит вознаграждение в соответствии с условиями сделки, в рамках которой одна сторона (джа’ил) обязана произвести выплату |

|

Финансовые инструменты |

Сукук |

- |

Ценные бумаги, обеспеченные активами, представляют собой сертификаты долевого участия. Разнообразие активов, заложенных в обеспечение, оказывает влияние на оборотоспособность сукука |

3. Непонимание населением и бизнесом сути исламского банкинга, хотя и проявление интереса к его продуктам. Поэтому Центральный банк РФ просит «…все регионы, которые проводят эксперимент, общаться с бизнес-сообществом, малым бизнесом и просить их, чтобы они легализовали свою деятельность. Нам нужно оценить эффективность».

4. Центробанк обеспокоен низкой активностью финансовых организаций, которым дали возможность войти в специальный реестр участников эксперимента: по последним данным, в реестре значатся 10 организаций, среди которых в Республике Татарстан зарегистрировано 7 компаний, среди которых можно выделить ПАО Сбербанк, ООО «Домклик» и АО «Автоградбанк». Также присутствуют управляющая компания «Ак Барс Капитал», потребительское общество «Амаль» и некоммерческая микрокредитная компания «Фонд поддержки предпринимательства Республики Татарстан». Не стоит забывать и об ООО «Амаль Бизнес», а также о расчетной небанковской кредитной организации «Промсвязьинвест».

5. Нехватка квалифицированных кадров, разбирающихся в специфике формирования и продажи исламского продукта.

6. Более высокая цена исламских продуктов, особенно ипотеки.

7. Отсутствие современных организационно-правовых структур, способных адекватно функционировать в контексте исламской финансовой системы, является серьезным препятствием для развития данного сектора и одним из вызовов, с которыми сталкиваются при внедрении исламских финансовых механизмов.

8. Дополнительные налоговые обременения, характерные для исламских финансовых институтов, также могут создавать дополнительные барьеры для развития данной отрасли.

9. Важно учитывать разработку стратегий для включения исламского финансирования в экономические и банковские системы России, а также оценивать потенциальные риски, связанные с этим процессом, при стремлении к росту и развитию данного направления.

10. Внедрение механизмов маркетинга в структуру исламских финансов.

Регионы, участвующие в эксперименте, оказались в неравном положении с точки зрения стартовых условий, так как Татарстан и Республика Башкортостан уже успели к этому времени сформировать хороший «задел» в виде исламских банковских продуктов и услуг. На рынке России два халяльных инвестиционных фонда пока не достигли широкой известности. Это фонд «Лалэ» управляющей компании «Ак Барс Капитал», обладающий активами в размере около 50 млн рублей, и фонд от УК «Первая», чьи активы составляют приблизительно 85 млн рублей. Фонд «Лалэ» включает в себя высоколиквидные акции ведущих предприятий из сфер нефтегаза, металлургии и энергетики, предоставляя инвесторам возможность владеть разнообразным портфелем, ориентированным на различные отрасли, что идеально подходит для пассивных инвесторов, стремящихся к приобретению готового инвестиционного пакета [5].

В инвестиционной компании УК «Первая» можно выбрать из двух главных продуктов, соответствующих халяль: это биржевой фонд, ориентированный на акции компаний, которые соответствуют шариатским нормам, а также стратегия доверительного управления, которая включает в себя упомянутый БПИФ. Исламские инвестиции полной доходности, включая ценные бумаги из индекса Мосбиржи, являются объектом инвестиций биржевого фонда.

Исламские стандарты AAOIFI (организации бухгалтерского учета и аудита исламских финансовых учреждений, основными целями которой являются разработка и утверждение стандартов для исламских банков и финансовых организаций по всему миру) способствуют возникновению портфеля, что повышает интерес мусульман-инвесторов к участию на рынке ценных бумаг, однако в современной экономической обстановке трудно привлекать внимание инвесторов к активам, что усложняет оценку их потенциала.

Эксперт подчеркивает, что халяльная инвестиционная стратегия, обусловленная стандартами AAOIFI, ориентирована на долгосрочные результаты и включает в себя тщательный анализ компаний. По мнению специалиста, такая стратегия не только стремится к превышению роста рыночных индексов в течение значительного времени, но и предполагает минимальный инвестиционный срок в один год. К тому же благодаря диверсификации акций по разным отраслям стратегия способствует поддержанию устойчивости портфеля в соответствии с общими рыночными тенденциями.

Одно из ключевых достоинств компании заключается в ее способности поддерживать финансовую стабильность и адаптироваться к макроэкономическим колебаниям благодаря низкой задолженности по отношению к ее капитализации. Это позволяет компании не только укреплять свои позиции на рынке, но и сосредоточить ресурсы на развитии бизнеса, улучшении производства и оборотных активов, а также на обеспечении акционеров дивидендами и проведении программ по выкупу акций. Ограничение финансовых вложений внешними инвесторами способствует целенаправленному использованию капитала. Рыночные факторы являются основным определителем рисков, ассоциированных с данным подходом.

Так, например, «Ак Барс банк» уже имеет линейку одобренных продуктов, разработал и предлагает своим клиентам-предпринимателям бесплатное открытие расчетного счета по нормам шариата и дарит бизнесменам исламскую корпоративную карту платежной системы «Мир». Услуга по открытию исламского счета предоставляется независимо от социальной, расовой, национальной, языковой и религиозной принадлежности клиентов. Деньги, зачисленные на исламский счет, хранятся на отдельных счетах, чтобы не смешиваться с денежными средствами, предназначенными для финансирования банковских операций, запрещенных шариатом. Клиенту гарантируется, что исламский счет будет использоваться в соответствии с предписаниями шариата.

Корпоративная карта позволяет распоряжаться деньгами исламского расчетного счета согласно перечню разрешенных операций, возможны переводы физическим лицам до 2 млн руб. и снятие наличных до 150 тыс. руб. без комиссии. В специализированных магазинах запрещенной по шариатским канонам продукции дебетовые карты «Ак Барса» блокируются, в сетевых организациях торговли держатели этих карт должны соблюдать личный кодекс чести.

В 2024 году «Ак Барс Банк» стал первым банком в России, который представил на рынке исламский факторинг для бизнеса. Этот новый финансовый продукт был разработан банком при поддержке Российского исламского института и Российского центра исламской экономики и финансов. Исламский факторинг представляет собой переуступку дебиторской задолженности в форме беззалогового финансирования. В отличие от обычного факторинга, в исламском варианте банк не взимает проценты, а участвует в операции как партнер, деля часть рисков с поставщиком. Кроме того, банк предоставляет услуги по комплексному управлению дебиторской задолженностью, создавая партнерские отношения с клиентом.

«Ак Барс Банк» предоставляет предпринимателям все виды факторинговых услуг, которые существуют на российском рынке, а также самый востребованный в настоящее время продукт – финансирование на закупочную деятельность.

Для привлечения новых инвестиций в нашу экономику необходимо разработать инструмент, который будет привлекателен и понятен на международном уровне. Организация «Единый фондовый брокер (Казань)» планирует привлечь 5 млрд рублей через сукук для поддержки среднего и крупного бизнеса, преимущественно из-за рубежа. Основатель компании считает, что закон об исламском банкинге был принят с целью привлечения инвестиций из других стран, таких как Объединенные Арабские Эмираты и Малайзия. В результате это позволит расширить инвестиционные возможности и укрепить нашу экономику.

В Дагестане и Чечне пока отстают от темпов распространения исламского финансирования в других республиках, но намерены учиться и пробовать, обмениваться опытом и предлагать свои решения.

Следует обобщить и выделить те важнейшие элементы, подходы – теоретические и прикладные, которые уже разработаны, внедряются и требуют масштабирования, и те моменты, которые остались непроработанными, пропущенными или требуют дополнительной проверки. Полагаем, что речь должна идти о формировании не отдельных блоков или подсистем исламской модели в России, а о концептуальном и комплексном подходе, включающем формирование цифровой экосистемы исламских финансов. Данную экосистему можно представить следующим образом (рис. 2):

1. Исламский банкинг представляет собой справедливый подход к финансированию населения и бизнеса, который обладает значительными макроэкономическими и долгосрочными преимуществами. Этот подход не только способствует сокращению социального неравенства, но и снижает вероятность возникновения экономических кризисов [5, 6]. Акцентируя внимание на «эффекте запрета», основанном на религиозных и этических принципах, следует отметить, что это может способствовать увеличению благосостояния государства путем воздействия на экономические показатели его развития. Создание благоприятных условий для финансирования различных отраслей производства помогает формированию инвестиционного климата определенного региона и генерации денежных активов в ответ на предоставленные возможности для инвестирования [7].

2. Нужны цифровые продукты и программы, специально подготовленные именно для исламского банкинга.

3. Необходимо одновременно разрабатывать регуляторные документы и правовые нормы, регламентирующие деятельность исламских институтов и защищающие их от конкуренции с традиционным банковским сектором.

4. Разработка оценочных показателей деятельности исламских финансовых институтов требует совершенно иной методологии, поскольку это не прибыль и выручка, а социальный эффект или отдача от инвестиций в развитие бизнеса заемщика, т.е. результативность деятельности не кредитора, что диаметрально противоположно целям традиционного банка.

5. Государственные меры поддержки должны быть справедливыми и разумными, обеспечивая равное обращение к финансовым организациям всех религиозных конфессий, без предоставления исключительных привилегий исламским финансовым структурам.

Рис. 2. Цифровая экосистема исламских финансов

6. В современной российской общественной среде часто наблюдается негативное восприятие термина «исламский», что может вызывать разночтения даже среди представителей мусульманского сообщества. Для избежания подобных недоразумений возможно использование альтернативных понятий с нейтральной коннотацией, например термин «партнерский» находит активное применение и поддержку со стороны Центрального банка России [8, с. 51].

Заключение

В итоге обсуждения всех особенностей и трудностей периода становления и развертывания сферы исламского финансирования можно сделать вывод, что определяющим в успехе/неуспехе данного эксперимента является конфликт институциональных структур традиционного и исламского банкинга. Сформировались разные стандарты внедрения исламских финансов. Стандартов ведения исламской финансовой деятельности, разработанных в AAOIFI, придерживаются, по оценкам экспертов, до четверти исламских финансовых институтов, а остальные руководствуются стандартами, разработанными национальными Центробанками, консалтинговыми агентствами, а также собственными шариатскими советами. Такое разнообразие позитивно влияло на развитие исламских финансов на начальном этапе их формирования, но в настоящее время является тормозом. Отсутствие единых стандартов не позволяет собирать статистику по индустрии в целом, не дает возможности создавать новые финансовые продукты и инструменты госрегулирования, затрудняет исламским финансовым компаниям, работающим по разным стандартам, совместный бизнес. Исламские финансисты принимают инвестиционные решения на основе норм и правил традиционных финансов. Возможно, это один из самых грозных вызовов, стоящих перед исламскими финансами.