В настоящее время исследования, касающиеся динамики ключевой ставки в Российской Федерации, являются актуальными, так как с конца 2023 г. в России установлен достаточно высокий уровень этого показателя. При этом в последние годы проводились различные исследования по данному вопросу.

М.В. Янкина, Д.А. Шелестова в своей работе исследовали внешние факторы, влияющие на динамику ключевой ставки Банка России, а также изменение поведения экономических субъектов, направленное на сбережение или расходование денежных средств [1].

С.В. Киншин занимался исследованием оценки влияния динамики ключевой ставки на темпы экономического роста, определил численное представление эффекта от импульса ключевой ставки на трендовую составляющую темпов экономического роста России [2]. Е.Ю. Евченко исследовал влияние изменения ключевой ставки на объемы кредитования в регионе [3].

Большая часть исследований направлена на изучение влияние ключевой ставки на работу кредитных учреждений. Например, М.Н. Конягина, И.Р. Меурмишвили, А.А. Дочкина, в своей работе провели оценку взаимосвязи ключевой ставки Банка России и депозитной политики коммерческих банков. В работе отмечено, что ключевая ставка используется в качестве инструмента денежно-кредитной политики, влияет на ставки депозитов и кредитов и, как следствие, на объемы банковских вкладов в стране [4].

А.Д. Топчий проводил исследование о влиянии ключевой ставки на средневзвешенные процентные ставки банков и кредитных организаций по депозитам, он отмечает корреляционную зависимость между исследуемыми показателями [5].

Часть работ посвящена вопросам влияния ключевой ставки ЦБ РФ на процентные ставки коммерческих банков. О.Н. Афанасьева отмечает, что определение степени влияния изменения ключевой ставки Банка России на показатели процентных ставок по кредитам коммерческих банков дает возможность определить не только нынешнее состояние экономики, но и построить регрессионные модели, которые позволят спрогнозировать экономическую ситуацию [6].

Исследование литературных источников показало актуальность темы о влиянии ключевой ставки на различные аспекты экономики, но в то же время показало недостаток работ об изучении влияния ключевой ставки на налоговую нагрузку организаций.

Цель исследования заключается в исследовании влияния ключевой ставки на налоговую нагрузку в Российской Федерации. На основании цели были поставлены следующие задачи: дать определение налоговой нагрузки в Российской Федерации, оценить влияние изменений ключевой ставки на НДФЛ по доходам с процентов по вкладам, а также на суммы рассчитанных пеней за просрочку уплаты налогов, изучить уровень налоговой нагрузки в динамике за несколько лет, сделать вывод об изменении налоговой нагрузки в России.

Материалы и методы исследования

Авторы в своей работе использовали анализ, абстрактно-логический метод, системный подход, сравнение, метод экспертных оценок.

Результаты исследования и их обсуждение

Развитие общества невозможно представить без грамотно выстроенной бюджетно-налоговой политики государства, при помощи которой государство пытается компенсировать и управлять рыночной экономической системой. Необходимо эффективно использовать современные методы, подходы и инструменты для обеспечения роста национальной экономики [7].

Опираясь на положения современной налоговой доктрины и соответствующие нормативные акты, становится очевидным, что экономическая стратегия корпораций, потребителей и финансовых агентов формируется под влиянием налоговых условий. Роль государства в данном аспекте заключается в попытках нивелировать рыночные дисбалансы путем налоговых механизмов, однако избыточное фискальное давление нередко ведет к противоположному результату – деградации экономической результативности. Этот факт акцентирует значимость анализа налоговой нагрузки в контексте функционирования национальной экономики.

Рассмотрим опыт международного участия ключевой ставки в расчетах различных налогов на примере двух стран с разными политико-экономическими системами – США и КНР. В обоих государствах ключевая ставка играет критически важную роль в экономической политике, влияя на налоговую нагрузку, но способы ее применения и последствия в этих странах существенно отличаются друг от друга.

В США функции центрального банка страны выполняет Федеральная резервная система (ФРС), которая, так же как и в России, устанавливает значение ключевой ставки. Последнее изменение данного показателя произошло 26 июля 2023 г., когда ключевая ставка была повышена на 25 базовых пунктов до 5,25–5,5 %. Разница с российской системой прослеживается еще в функциональном назначении такой ставки. При регулировании экономической активности и инфляции ключевую роль играет корректировка ставок центральными банками. В Соединенных Штатах Америки ставка по федеральным фондам, устанавливаемая Федеральной резервной системой (ФРС), представляет собой процент, применяемый к очень краткосрочным кредитам между банками. Определение стоимости таких заимствований осуществляется на основе средневзвешенной ставки всех совершенных операций. Отмечается, что американские финансовые институты, занимающие друг у друга средства обычно в пределах одного дня, опираются на этот показатель. Следовательно, ФРС руководствуется учетной ставкой, которая делается равной верхнему пределу диапазона ставки по федеральным фондам для воздействия на валютный рынок, стоимость заимствований и проценты по долговым обязательствам.

В целом процентная ставка по федеральным кредитам, которую банки платят за заемные средства в Федеральной резервной системе, связана с ключевой ставкой. Это влияет на стоимость кредитования для потребителей и бизнеса, что, в свою очередь, может влиять на потребление, инвестиции и в итоге налоговые поступления.

В Китае ключевая ставка используется в качестве главного рычага для контроля над инфляцией и для стимулирования экономического роста. Она влияет на стоимость кредитования, что, в свою очередь, влияет на инвестиционную активность и потребительский спрос. Эти два фактора напрямую влияют на доходы от налогов, так как изменения в инвестиционных проектах и потребительском спросе приводят к изменениям в налоговых поступлениях. Иными словами, изменение ключевой ставки может привести к изменению налоговой нагрузки, но за последние несколько лет в экономической системе КНР не было замечено существенных изменений ключевой ставки и налоговых показателей. Последний раз центральный банк КНР оставил базовую процентную ставку практически без изменений сроком на 1 год 8 апреля 2024 г. Сейчас она составляет 3,45 %, по сравнению с 3,95 % за прошлый пятилетний период. По мнению авторов, низкие ключевые ставки в стране, например в США и Китае, не оказывают влияния на изменение налоговой нагрузки в стране.

Вернемся к изучению влияния в России.

Согласно определению, указанному на официальном сайте Центрального Банка России, ключевая ставка – это процентная ставка, по которой финансовый регулятор кредитует коммерческие банки или принимает от них деньги на хранение. То есть напрямую данная ставка не влияет на граждан государства, но она оказывает влияние на коммерческие банки, клиентами которых и являются обычные граждане.

Напротив, в Российской Федерации ключевая ставка устанавливается Центральным Банком и служит инструментом для предоставления кредитов российским коммерческим банкам. Затем эти банки предоставляют кредиты предприятиям и гражданам, устанавливая свои собственные процентные ставки, которые выше, чем у Центробанка. Процесс управления ключевой ставкой позволяет варьировать процентные ставки в экономике, либо стимулируя, либо ограничивая экономическую активность. Повышение данной ставки зачастую провоцирует рост цен на кредиты, что влияет на сокращение потребительских расходов, тормозит экономическое развитие и контролирует инфляцию. Эта мера может также привести к замедлению инвестиционного потока и снижению налоговых отчислений вследствие падения запроса на товары и услуги.

Кроме этого, в российской экономической юрисдикции применяется понятие ставки рефинансирования, которая отражает стоимость ресурсов, предоставляемых Банком России для поддержания ликвидности коммерческих банков. Данная ставка напрямую влияет на кредитоспособность банков и, как следствие, на цены займов для конечных получателей финансовых услуг.

Понимание этих различий и их воздействия на налоговую нагрузку является ключевым для эффективного анализа и прогнозирования. Изменение ставки рефинансирования может иметь прямое влияние на доходность банков и, следовательно, на уровень налоговых доходов от банковской деятельности [8].

В силу последних изменений, отраженных в Указании Банка России от 11 декабря 2015 г. № 3894-У, ставка рефинансирования, изначально отдельная от ключевой процентной ставки, с начала 2016 г. была уравнена с размером последней. Данный шаг имеет разъяснение применения ставки рефинансирования в качестве инструмента в нормативно-правовых актах при определении размера штрафных санкций и пеней. В частности, ст. 75 Налогового кодекса Российской Федерации фиксирует, что недоимки по налоговым платежам влекут начисление пени, рассчитываемой как 1/300 либо 1/150 установленной ставки рефинансирования, зависимо от длительности просроченного периода – до или свыше 30 дней соответственно.

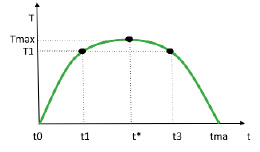

Теоретическая максимизация налоговых доходов определяется кривой Лаффера, когда целесообразность налогообложения ограничивается неким идеальным уровнем. Превышение определенного процента изъятия добавленной стоимости может свести на нет инвестиционную привлекательность и привести к «налоговой ловушке», от чего предостерегает концепция Лаффера, обозначая критические границы в регионе 35–40 %. Суть кривой заключается в том, что после достижения пика налоговые поступления снижаются при дальнейшем повышении ставок, причем представление графического изображения (рисунок) наилучшим образом демонстрирует эту зависимость. Таким образом, реформирование механизма ставки рефинансирования вместе с практическим применением теоретических выкладок по кривой Лаффера дает представление об экономическом координировании налоговой политики и монетарных условий в России [9].

Концепция кривой Лаффера, где T – доход госбюджета; t – налоговая ставка; t* – ставка максимального дохода; t1 и t3 – ставки с одинаковым доходом Источник: составлено авторами по данным [9, 10]

На основании выводов при кривой Лаффера по рисунку авторы делают вывод, что так как изменение ключевой ставки не оказывает влияние на изменение ставки налогов, то не происходит зависимости между уровнем налоговой нагрузки и ключевой ставки нет. Ключевая ставка может повлиять на расширение бизнеса и некоторую стагнацию в производстве продукции, товаров, работ и услуг, но это выходит за рамки исследования, проводимого авторами, и требует дополнительных данных.

Благодаря механизмам ключевой ставки Центральный Банк России может регулировать свое влияние на экономику страны, ценовой ориентир стоимости кредитных и депозитных ресурсов, а также сдерживать рост цен. Но также стоит обратить внимание на не менее важную область влияния – налоги. Помимо основных экономических показателей, изменения ключевой ставки также оказывают влияние на налог по доходам физических лиц, по доходам с процентов по вкладам.

На сегодняшний день налог на процентный доход по банковским вкладам платится по схеме имущественных налогов, как налоги на владение землей, домом, машиной и др., то есть он выплачивается в конце следующего года за текущий год. То есть, если переводить на реальную ситуацию, то с владельца банковского вклада, получающего с него доход, будут взимать налог на доходы физических лиц (НДФЛ) за 2024 г. в конце 2025 г. Хотя есть исключение, так владельцам вкладов в 2022 и 2023 гг. не пришлось уплачивать данный НДФЛ, так как действие налога на доход по банковским вкладам ранее было приостановлено отдельным законом, но на будущие годы заморозка не была продлена.

Рассмотрим, как влияет повышение ключевой ставки на сумму процентного дохода по банковским вкладам. Например, в августе 2023 г. на внеочередном заседании совета директоров по денежно-кредитной политике Центральный Банк России поднял ключевую ставку с 8,5 до 12 %. Вероятной причиной этого стали возрастающие риски для финансовой стабильности из-за длительного ослабления курса рубля. Данное решение оказало свое влияние и на необлагаемую НДФЛ в 13 % сумму процентного дохода по банковским вкладам, повысив ее до 120 тыс. руб.

Заметим, что именно необлагаемая налоговая база является непостоянной величиной и напрямую зависит от уровня ключевой ставки, устанавливаемой Центральным Банком России. Формулой для расчета такой базы является: максимальная ключевая ставка за год 1 млн руб.

Таким образом, если вкладчик заработает в 2023 г. на процентах по всем своим депозитам условную 121 тыс. руб., то из нее будет вычтена необлагаемая база в 120 тыс. руб. А с оставшейся 1 тыс. руб. будет взиматься НДФЛ в 13 %. Таким образом, вкладчик, получивший годовой процентный доход в 121 тыс. руб., заплатит налог в 130 руб.

Соответственно, если рассматривать увеличение роста ключевой ставки и вызванное этим повышение уровня необлагаемой налогом НДФЛ базы, то следует сделать вывод, что рост ключевой ставки вызывает уменьшение налоговой нагрузки на граждан, получающих доходы с процентов по банковским вкладам.

При этом государство теряет большие возможности для пополнения своего бюджета, так как уплачивать налог на процентный доход не будет подавляющая часть российских вкладчиков. Объясняется это тем, что у большинства держателей банковских депозитов нет на вкладе суммы, позволяющей заработать больше 120 тыс. руб. процентного дохода за год.

По данным Агентства по страхованию вкладов (АСВ), на 1 июля 2023 г. средний размер вклада у физических лиц составлял 310 тыс. руб. Более того, 98 % вкладов открыты на сумму ниже страховки АСВ, составляющую 1,4 млн руб. По итогам года, чтобы получить процентный доход свыше 120 тыс. руб. за 2023 г., нужно было обладать вкладом минимум на 1,3 млн руб. [11].

Помимо НДФЛ, повышение ключевой ставки также имеет прямое влияние на расчет пеней и штрафов за просроченную уплату налогов. Это связано с тем, что в Российской Федерации размер пени за просрочку уплаты налогов и сборов установлен в соответствии с ключевой ставкой Центрального банка РФ.

Начнем с того, что начисление пеней начинается с первого дня просрочки по уплате налога. Например, если налог на доход самозанятого надо было уплатить до 28 марта 2024 г., то в связи с его неуплатой с 29 марта 2024 г. на счет налога будут начисляться пени. Их начисление будет продолжаться до тех пор, пока налогоплательщик не уплатит всю сумму налога с суммой уже начисленных пеней. При этом день перечисления денег на Единый налоговый счет тоже входит в период просрочки, за него тоже начисляются пени.

Сама же ставка и размер пени зависят от категории налогоплательщика. Так, для физических лиц она едина и составляет 1/300 от ключевой ставки Центробанка, а для юридических лиц она складывается по формуле: первые 30 дней неуплаты 1/300 от ключевой ставки Центробанка, с 31-го дня просрочки 1/150 от ключевой ставки Центробанка. Ранее, до 31 декабря 2023 г., действовал особый порядок для юридических лиц, который позволял им платить 1/300 от ключевой ставки независимо от длительности просрочки, но он не был продлен на 2024 г. На данный момент формула расчета пеней для физических и юридических лиц выглядит таким образом:

(*)

(*)

Соответственно, по формуле (*) видно прямую зависимость увеличения размера пеней от увеличения показателя по ключевой ставке Центрального Банка. Так, например, если пеня за 1 день неуплаты от 50 тыс. руб. недоимки при ключевой ставке 8,5 % составляла бы 14,16 руб., то при ключевой ставке 12 % она бы составляла уже 20 руб. Тем самым можно сделать вывод, что увеличение ключевой ставки и вызванное этим увеличение размера пеней влияет на рост налоговой нагрузки на граждан России, которые не вовремя погашают свою задолженность по уплате налогов.

Взаимоотношение граждан и предприятий к фискальной системе определенной территории часто определяется как налоговое бремя. Таковое предполагает пропорцию сконцентрированных в налоговом секторе финансовых средств к общенациональному доходу, именуемому валовым внутренним продуктом. Имеется мнение, что оптимальный уровень налогообложения составляет порядка 15 %, поскольку повышенные налоговые отчисления коррелируют с интенсивной регулировкой экономических механизмов.

Если изучить статистику по размерам налогового бремени в России за последние несколько лет, то можно заметить, что для обычных граждан страны с целью снижения налоговой нагрузки стоило бы рассмотреть вариант перехода с пропорциональной шкалы налогообложения к прогрессивной шкале, где увеличение эффективной ставки налога напрямую связано с ростом налогооблагаемой базы.

В таблице представлен уровень налоговой нагрузки в Российской Федерации по отношению к ВВП.

Уровень налоговой нагрузки в России по отношению к ВВП

|

Год |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Уровень налоговой нагрузки в Российской Федерации, % |

31,1 |

32,7 |

32,6 |

31,5 |

32,3 |

32,4 |

|

Цепной темп прироста налоговой нагрузки по годам, % |

– |

5 % |

0 % |

-3 % |

3 % |

0 % |

Источник: составлено авторами по данным Федеральной налоговой службы Российской Федерации [12].

По данным таблицы можно сделать вывод, что уровень налоговой нагрузки за последние 6 лет незначительно менялся, разброс изменений составляет максимум 5 % в 2018 г., уменьшение на 3 % в 2020 г., на что повлияли факторы, связанные с пандемией, а затем восстановление на те же 3 %. Можно сделать вывод, что в среднее значение налоговой нагрузки за 5 лет составляет 32,3 %, а изменение не превышает 5 %.

Заключение

В анализе современной экономической ситуации фокусируют внимание на обстоятельствах, препятствующих уменьшению инфляционных показателей. К таким обстоятельствам причисляют интенсивный внутригосударственный спрос, который нивелирует попытки расширить объемы выпуска товаров и услуг; рекордно низкий уровень безработицы, ограничивающий производственные мощности; международную торговлю и мировую политическую обстановку. Ожидается, что смягчение напряженности на рынке труда и стабилизация темпов роста инфляции будут ключевыми индикаторами для регуляторов в вопросе о понижении ключевой процентной ставки. По текущим данным, Центральный банк констатирует дифференцированную тенденцию в стоимости потребительских товаров и услуг – с обнаруживаемым замедлением подорожания товаров при одновременном ускорении роста цен на услуги.

Изменение ключевой ставки оказывает влияние на налоговую нагрузку в России через отсутствие расширений бизнеса.

Для оптимизации влияния ключевой ставки на налоговые доходы государства можно предпринять следующие меры:

− регулярный мониторинг и анализ динамики ключевой ставки и ее влияния на экономику и налоговые доходы государства.

− разработка и реализация мер по стимулированию экономического роста и снижению инфляции, таких как снижение налогов, развитие инфраструктуры и поддержка малого и среднего бизнеса.

− учет влияния ключевой ставки на курс национальной валюты и разработка мер по его стабилизации и укреплению.

− совершенствование системы налогообложения, в том числе введение прогрессивной шкалы налогообложения доходов и имущества, а также оптимизация системы штрафов и пени.

− сотрудничество с международными организациями и экспертами для обмена опытом и лучшими практиками в области управления ключевой ставкой и ее влияния на налоговые доходы государства.

Важно отметить, что для развития бизнеса желателен низкий уровень ключевой ставки, потому что будут более доступны кредитные ресурсы.