Широкое распространение научные исследования по цифровым валютам центральных банков (ЦВЦБ) получили с 2014 г., так же как и технологические эксперименты в данной области. Мотивы использования цифровых валют центральных банков различаются в разных странах, так же как их актуальность и потенциал использования, что говорит о достаточно высоком уровне дискуссионности вопроса внедрения цифровой валюты. В экономической литературе представлено множество подходов к определению цифровой валюты. Некоторые ученые, такие как Н.Г. Леонова, А.Б. Быля, Е.Б. Малых, интерпретируют ее как «цифровой актив, выпускаемый Центральным банком с целью осуществления платежей и расчетов в розничных или оптовых трансакциях» [1–3]. По мнению других экономистов, Д.А. Кочергина, А.И. Янгировой, С.А. Андрюшина, цифровая валюта представляет собой «одну из форм денег Центрального Банка, обрабатываемую с помощью электронных устройств, которая широко доступна для использования» [4, 5]. Еще одна позиция связана с оценкой цифровой валюты как «выпущенными центральными банками деньгами, деноминированными в национальной счетной единице, в форме обязательства центрального банка» (В.В. Козловский, А.А. Ситник [6, 7]). Преимущества использования и внедрения в расчеты цифровой валюты остаются спорными, поскольку исследования и эксперименты центральных банков и академических исследователей указывают на оценки, отличающиеся друг от друга, по итогу подсчетов затрат и оценивания рисков. В конечном счете странам следует рассматривать ценность ЦВЦБ в каждом конкретном случае, оценивая компромиссы и тщательно анализируя риски и варианты проектирования [8]. В целом современные интерпретации данной дефиниции обеспечивают ее легитимность среди научных категорий, что обусловливает возможность детального препарирования ее сущности, содержания и функциональных характеристик.

Цель исследования заключается в теоретико-методологическом обосновании внедрения цифровых валют центральных банков, а также в разработке практических рекомендаций по совершенствованию механизма использования подобного рода валют в современной экономике.

Материалы и методы исследования

В процессе исследования применялись общенаучные методы познания, среди локальных методов можно отметить аналогию, синтез, дедукцию, индукцию, а также компаративистский анализ и метод экспертных оценок. Использование данных методологических инструментов позволило авторам прийти к выводу о неоднозначности сущности и функциональных особенностях цифровых валют. Применение метода сравнительного анализа обусловило возможность выявления сильных и слабых сторон внедрения цифровой валюты как в нашей стране, так и за рубежом.

Результаты исследования и их обсуждение

С появлением крупных технологических компаний, предлагающих на рынке частные цифровые активы, центральные банки сталкиваются с растущей конкуренцией в виде альтернативы наличным и безналичным деньгам. Центральные банки по всему миру, изучая процесс выпуска цифровой валюты, внесли большой вклад в разработку моделей. Рассмотрим на практике их исследования [9].

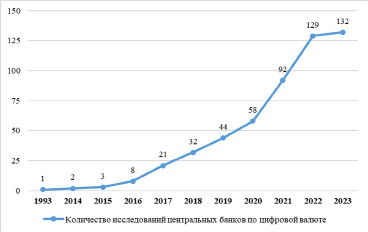

По данным, представленным на портале CBDC Tracker, количество центральных банков, работающих над проектами цифровой валюты центральных банков, с каждым годом растет (рис. 1). Так, по состоянию на ноябрь 2023 г. 136 стран приняли участие в исследованиях ЦВЦБ. По рисунку видно, что ускорение роста научных работ центральных банков началось в 2021 г.

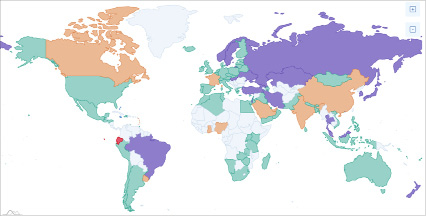

Из 237 стран в мире исследованиями занимаются более 100 стран. На рис. 2 отражена карта мира и продемонстрированы этапы исследования в каждой стране по состоянию на май 2023 г. [10].

По данным, представленным Международным банком расчетов, прослеживается тенденция о проявлении настороженных действий среди развитых стран по отношению к цифровым валютам центральных банков. Преимущественно они выбрали позицию выжидательную, чтобы посмотреть на примере развивающихся стран. Те, наоборот, реагируют четко и быстро, демонстрируя высокую заинтересованность в цифровой валюте. Объяснение такому явлению скрывается в статусе национальных валют [11]. Так, государства, валюта которых имеет функцию мировых денег и резервных валют, боятся принимать решения. Основной причиной подобной настороженности можно считать довольно высокую непредсказуемость динамики и структуры глобальных платежей. Рассмотрим мировой опыт реализации проектов центральных банков по внедрению цифровых валют.

Рис. 1. Количество центральных банков в мире, проявивших интерес к исследованию ЦВЦБ Источник: составлено автором на основании данных портала ЦВЦБ project [18]

■ – Отменено ■ – Исследование ■ – Доказательство концепции ■ – Пилотный проект ■ – Запущено

Рис. 2. Текущее состояние цифровых валют центрального банка Источник: составлено автором на основании данных портала ЦВЦБ project [18]

Первые идеи по технологиям цифровой валюты центральных банков принадлежат Банку Финляндии. В 1990-х гг. под его руководством была создана система смарт-карт Avant (аналогичная в нынешнее время дебетовым и кредитным картам) [12]. В то время данный проект считался уникальным в мире и, по мнению исследователей, являлся предшественником ЦВЦБ. Своей разработкой Банк Финляндии в течение первых нескольких лет управлял самостоятельно, затем система была передана в управление коммерческим банкам.

С 2014 г. изучение цифровой валюты стало одной из приоритетных задач Народного банка Китая [13]. Миссия созданной рабочей группы по реализации цифрового юаня заключалась в изучении функциональных возможностей и потенциальных преимуществ и недостатков по внедрению в национальную платежную систему. Результатом работы стала сформированная исходная теория цифровой фиатной валюты. В правовом поле Народного банка Китая с 2016 г. начал функционировать Институт цифровой валюты, который представил прототип цифровой фиатной валюты первого поколения.

Народный банк Китая для запуска цифровой валюты в зависимости от целевых пользователей выбрал централизованную розничную модель. Цифровой юань (e-CNY) будет входить в состав денежного агрегата M0 (наличные деньги в обращении). Следовательно, цифровая валюта Китая в отношении 1:1 эквивалентна наличной форме денег, что означает обеспеченность цифровой валюты Китая золотовалютными резервами страны. По степени участия банков и НКФО была выбрана двухуровневая гибридная модель. Выдача и возврат e-CNY осуществляется на основе системы «НБК – коммерческое банковское учреждение». Эмиссией цифрового юаня будет заниматься НБК, а цифровые кошельки будут открыты в банковских коммерческих организациях. Осуществлять обмен цифровой валюты смогут также и операторы платежной системы. К ним относят не только коммерческие банки, но и провайдеров платежных услуг, финансовые учреждения [14]. Услуги по использованию ЦВЦБ являются бесплатными, ни эмитентами, ни операторами оплата не взимается.

В 2017 г. Бен Бродбент, заместитель руководителя по денежно-кредитной политике Банка Англии, озвучил тезис, суть которого состоит в том, что в условиях внедрения цифровых валют центральные банки видят определенные риски. По его словам, использование цифровой валюты не заменит традиционные валюты. Коренные изменения в средствах обращения платежей могут произойти в случае грубой компрометации между мировыми валютами [14, 15]. «Даже сегодня, с учетом большого числа нареканий относительно доллара США, он остается лидером на валютной арене, люди всегда тянутся к знакомому и понятному», – уточнял Бен Бродбент. На 2017 г. заместитель председателя Банка Англии не видел предпосылок, которые могли бы послужить началу глобальных валютных изменений.

В январе 2020 г. состоялся Всемирный экономический форум в швейцарском городе Давос, где в условиях публичных слушаний были представлены более 40 докладов различных международных организаций, центральных банков развитых и развивающихся стран на тему цифровой валюты центральных банков. Их материалы были основаны примерно на 60 отчетах об исследованиях и экспериментах цифровых валют. Результатом проведения дискуссий и обсуждений на всемирном экономическом форуме (WEF) стал документ «Инструментарий для развития цифровых валют, чьими эмитентами выступают центральные банки (CBDC)». Концепция документа основана на глобальном подходе, основываясь на мнениях мирового сообщества, экспертов и исследователей цифровых валют центральных банков. В документе представлен разработанный подход, который в равной степени подходит для лиц, определяющих политику, в развитых странах и странах с формирующейся рыночной экономикой.

В марте 2020 г. Банк Англии [16] начал проявлять инициативу в обсуждении цифровых валют центральных банков, объясняя свой интерес существенными изменениями в сфере денежного обращения и платежных инструментов, а также перенасыщением финансового рынка валютами, которые эмитируются частными лицами. Однако центральный банк концентрирует внимание на рисках, которые могут сказаться на коммерческих финансовых организациях. В феврале 2023 г. Банк Англии опубликовал исследование «Цифровой фунт: новая форма денег для домашних хозяйств и предприятий?», в котором обсуждается как розничная, так и оптовая модель цифровой валюты. Банк и Казначейство Великобритании проводят консультации по предложению о создании розничной ЦВЦБ, которая позволила бы использовать деньги центрального банка в электронном виде для повседневных платежей домашних хозяйств и предприятий. Или оптовых платежей – операции с высокой стоимостью, как правило, между финансовыми учреждениями, включая расчеты по ценным бумагам и иностранной валюте [17]. В Соединенных Штатах Америки нет высокой заинтересованности во внедрении цифровой валюты в систему расчетов. Представители Федеральной резервной системы объясняют это тем, что за долларом закреплен статус мировой резервной валюты. И, не изучив все опасности механизма реализации и опыта других стран, вводить использование цифрового доллара опасно. Мировая экономика может пострадать от необдуманных действий [18]. Однако в стране идет этап исследования по внедрению в платежную систему страны цифровой валюты. На стадии проектирования рассматриваются также два вида модели: оптовая и розничная, изучаются преимущества и недостатки.

Признанным лидером в области реализации проектов цифровых валют является Китай. Народный банк Китая (НБК) тестирует свою цифровую валюту e-Yuan CNY с 2014 г. [19]. Юань (RMB, ¥) поддерживает централизованную цифровую валюту. Основная функция цифрового юаня заключается в обеспечении внутренних розничных платежей, например, за проезд в общественном транспорте или покупки. Путешественникам разрешается хранить электронные юани, зарегистрировав цифровой кошелек в юанях через авторизованные народные банки и онлайн-банки Китая. Кроме того, потребители совершают транзакции в цифровых юанях через платежные платформы, такие как WeChat, приложение для электронных юаней, запущенное Народным банком Китая. Под цифровым юанем понимается денежный агрегат M0, то есть в перспективе наличные деньги в обращении должен заменить e-CNY. Данная идея транслирует мысль НБК об использовании цифровых юаней в розничной торговле, с помощью применения интернет-технологий и мобильных терминалов.

В e-CNY используется «двухуровневая» система. НБК поставляет электронные деньги уполномоченным операторам, то есть коммерческим банкам, операторам платежных систем, которые, в свою очередь, предоставляют услуги по обмену и распространению для населения. Авторизованные операторы собирают личную информацию, необходимую для предоставления услуг и операций [20]. Личная информация, в соответствии с совершенными операциями на цифровом кошельке, собирается и хранится уполномоченными операторами. Народный банк Китая обрабатывает информацию только о совершении межведомственных транзакций и не имеет доступа (без запроса) к личной информации.

Важной особенностью электронных юаней является то, что транзакции на небольшие суммы полностью анонимны. Однако транзакции на крупные суммы должны быть отслеживаемыми. Технология анонимизации идентификаторов используется между кошельками e-CNY и обмениваемой личной информацией для контрагентов и других коммерческих учреждений.

Только при возникновении подозрительных транзакций уполномоченные операторы могут обратиться за получением соответствующих данных для дальнейшего анализа, чтобы обеспечить выполнение своих юридических обязательств. Кроме того, когда соответствующие органы получат личную информацию потребителей на основании законных оснований, они будут строго ограничивать доступ к ней.

По данным, представленным Народным банком Китая, по итогу 2019 г. доля безналичных и электронных розничных платежей составляла более 73 % от общего количества совершенных видов операций. Динамика сокращения доли использования наличных средств подтолкнула Китайский народный банк к изучению вопроса целесообразности выпуска наличных средств, цикл производства которых достаточно затратный (от разработки дизайна банкнот до уничтожения ветхих купюр).

В апреле 2020 г. руководство мегарегулятора в Китае сообщило о запуске пилотных проектов – испытание цифрового юаня в крупных городах. Пилотные проекты реализовывались с помощью приложений для цифровых кошельков на мобильных устройствах, разработчиком которого был один из коммерческих банков Китая. В запуске пилотного проекта Народный банк Китая преследовал цель проверить готовность функционирования эмиссионно-расчетной системы, надежность разработанных бизнес-моделей, выбрать наиболее удобный вариант использования, а также повысить осведомленность населения о новой форме денег – цифровом юане [21]. В ноябре 2020 г. более 2 млрд юаней было потрачено с использованием новой цифровой валюты Китая, или 299,07 млн долл. в 4 млн отдельных транзакций.

Существует мнение, что внедрение цифрового юаня преследует цель изменить механизм трансграничных расчетов и представить e-CNY как альтернативу доллару, благодаря преимуществу новейших технологий. Ключевые игроки международного рынка обеспокоены тем, что Китай может изменить наработанные схемы осуществления платежей между юрисдикциями [22]. Однако, повторимся, первоочередная цель, которую видит Народный банк Китая, состоит в использовании цифрового юаня в розничных платежах между покупателями и продавцами в пределах страны. В модели e-CNY на данном этапе не заложена интернационализация юаня.

По состоянию на 31 декабря 2021 г. объем транзакций в юанях составил 230 млн, а стоимость транзакции приблизилась к 88 млрд юаней. Электронные юани принимали более 3,6 млн продавцов, включая оплату коммунальных услуг, общественного питания, транспорта, покупок и государственных услуг.

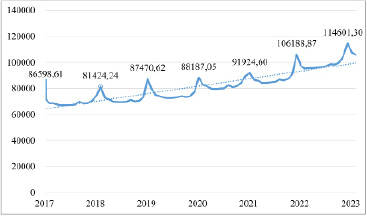

Рис. 3. Объем валюты Народного банка Китая в обращении (в 100 млн юаней) Источник: the People’s bank of China. Money Supply. 2023. [Электронный ресурс]. URL: http://www.pbc.gov.cn/eportal/fileDir/diaochatongjisi/resource/cms/2023/01/2023011817033283771.pdf (дата обращения: 26.03.2024)

Пилотный проект получил эффект масштаба во время проведения в Китае Олимпийских игр. Объем эмиссии по данным НБК составил 10 млн цифровых юаней (1,5 млн долл. США). Жителям они доставались на основе лотереи (всего 50 тыс. чел.). Они получили права конвертации валюты (из наличных денег в цифровые и наоборот), проверки остатков по счетам, осуществления платежей и переводов. Кроме того, государство субсидировало крупные компании, представляющие национальные интересы, для оплаты труда сотрудникам в цифровых юанях. По состоянию на 31 августа 2022 г. в пилотных зонах в 15 провинциях и муниципалитетах было зарегистрировано 360 млн транзакций в электронные юани на общую сумму 100,04 млрд юаней, и более 5,6 млн магазинов принимали оплату в электронном юане. С декабря 2022 г. находящиеся в обращении юани учитываются в валюте, находящейся в обращении. По состоянию на 31 декабря 2022 г. в обращении находилось 13,61 млрд электронных юаней, что составляет 0,13 % от общего объема денег (M0), находящихся в обращении. По данным отчета о денежной массе на 12.2022 валюта в обращении составляла 10470,6 млрд юаней [23]. Являясь цифровой версией фиатной валюты, e-CNY может похвастаться преимуществами доверия, подключения и второго звена в создании экосистемы, поддерживающей применение смарт-контрактов, что способствует повышению прозрачности транзакций, повышению интеллекта управления капиталом и снижению затрат на расчеты и соблюдение требований. В настоящее время смарт-контракты e-CNY применяются в государственных субсидиях, розничном маркетинге и управлении предоплатой.

С 1 мая 2023 г. в бюджетных учреждениях Китайской Народной Республики начали практиковать выплату заработной платы в цифровом юане. Внедрение произошло в рамках города Чаншу, расположенного в провинции Цзянсу с населением 1,5 млн чел. [24]. Под категорию работников попали школьные учителя, медицинский персонал, технические специалисты, журналисты официальных СМИ и сотрудники государственных предприятий.

Использование цифрового юаня содействует развитию безналичных способов оплаты. Транзакции становятся скоростными и, основное, безопасными. Это приводит к экономии материальных и нематериальных ресурсов предприятий (время, деньги). Регулятор сокращает издержки на выпуск наличной валюты, что косвенно содействует ускорению экономического роста.

Обращаясь к Российской Федерации и процессам цифровизации платежной системы, следует отметить, прежде всего, достаточно высокий показатель уровня проникновения финансовых технологий в целом, который показывает восприятие потребителями именно финансовых продуктов в цифровом канале, в цифровом формате взаимодействия. Однако необходимо учитывать имеющие место ограничения в области внедрения цифровых и информационных технологий в регионах, в которых также в некоторой степени ограничена конкуренция финансовых организаций. Предоставление услуг в дистанционных каналах создает необходимую компенсацию недостаточно развитой конкуренции, поэтому именно задача по развитию финансовых технологий является одним из основных усилий Банка России. Банк России в первую очередь поддерживает применение инновационных технологий на финансовом рынке в России, для того чтобы стимулировать конкуренцию, которая приведет к повышению качества услуг, к доступности населению. В рамках развития концепции «Цифрового рубля» Банк России видит возможности создания еще одной формы национального рубля. Осенью 2020 г. Центральный банк Российской Федерации поместил доклад для общественных консультаций «Цифровой рубль». Предпосылками к обсуждению данной темы стал, так же как и в других странах, устойчивый рост использования населением дистанционных каналов доступа к финансовым услугам и безналичных платежей.

Следствием общественного обсуждения доклада стало опубликование весной 2021 г. документа, который отражает основные положения по цифровому рублю. «Концепция цифрового рубля» представляет собой промежуточный документ, включающий идеи Центрального банка Российской Федерации по вопросам планируемого дизайна цифровой валюты, по принципам функционирования цифровой платформы, по предварительным временным рамкам внедрения цифрового рубля в национальную платежную систему. На основании проработанного материала Банк России принял решение о цифровом рубле розничной двухуровневой модели. Функции ЦБ РФ состоят в эмиссии цифрового рубля и открытии цифровых кошельков банкам и финансовым посредникам. Цифровой рубль будет соотноситься 1:1 к имеющимся формам денег. В свою очередь, коммерческие банки будут обеспечивать проведение платежей и расчетов и предоставлять доступ к кошелькам клиентов.

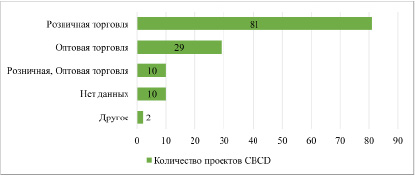

Согласно данным портала cbdctracker.ru, на рис. 4 представлена структура исследований по моделям цифровой валюты центральных банков. Из 132 исследований 61 % приходится на исследования модели розничной торговли. Данный вид наиболее популярен среди стран.

Существуют также проекты по сотрудничеству стран в изучении и реализации цифровой валюты. Они в основном изучают модель оптовой торговли. Так как варианты оптового использования направлены на значительное улучшение межбанковских финансовых систем за счет повышения производительности и обеспечения функциональной совместимости между финансовыми экосистемами. Например, Франция одновременно исследует 3 проекта совместно со странами Сингапур, Тунис и Швейцария, 2 из которых находятся в статусе пилотного проекта. Валютное управление Саудовской Аравии (SAMA) и Центральный банк Объединенных Арабских Эмиратов (UAECB) в ноябре 2020 г. опубликовали результаты своего совместного пилотного проекта по оптовой модели цифровой валюты центрального банка Aber для финансовых расчетов между Саудовской Аравией и Объединенными Арабскими Эмиратами.

Рис. 4. Исследования стран мира по видам целевого использования Источник: составлено автором на основании данных портала CBDC project [18]

Целью проекта является повышение эффективности международных денежных переводов и разработка дополнительной системы для расчетов по внутренним платежам в случае сбоев. Центральный банк Багамских островов (CBoB) в октябре 2020 г. запустил Sand Dollar, CBDC, обеспеченный багамскими долларами. CBoB использует Sand Dollar в двухуровневой модели для розничных транзакций. Он доступен исключительно для использования жителями Багам [25].

Банк Ямайки в 2021 г. принял решение внедрить цифровую инновацию центральных банков. ЦВЦБ предназначен исключительно для внутреннего использования с использованием гибридной модели для выпуска ЦВЦБ. Поставщик кошелька (Банк Ямайки) – единственная организация, которая имеет доступ к информации о транзакциях. Данные защищены и хранятся в тайне. При проведении транзакций с использованием ЦВЦБ личность не регистрируется. Система записывает стоимость транзакции только в целях аутентификации. По состоянию на конец 2023 г. в 9 регионах были запущены инициативы по внедрению ЦВЦБ в производственном режиме, включая Нигерию, Ангилью, Монтсеррат, Доминику, Сент-Люсию, Сент-Винсент и Гренаду. Кроме того, Китай планирует расширить свой пилотный проект по всей стране в 2023 г., предоставив доступ 1,5 млрд чел. По состоянию на декабрь 2022 г. все страны G7 (Канада, Франция, Германия, Италия, Япония, Великобритания, Соединенные Штаты и Европейский союз) перешли к развитию концепций CBDC. В 2023 г. планируется, что более 20 стран предпримут значительные шаги для пилотного внедрения CBDC: Австралия, Таиланд, Бразилия, Индия, Южная Корея и Россия входят в число тех, кто заявил, что продолжит или начнет проводить пилотные испытания в 2023 г. [26].

Подводя итог, можно сделать вывод, что страны, рынок которых только развивается, демонстрируют эффект расширения финансовой доступности и повышения эффективности платежей, посредством минимизации издержек и сокращения доли теневой экономики по стране. В то время как развитые страны не принимают поспешных решений и достаточно настороженно относятся к введению цифровой валюты, изучая все нюансы. По миру наблюдается активный процесс внедрения CBDC. В развивающихся странах центральные банки будут использовать в основном модель розничную, в развитых – оптовую. Цифровая валюта центральных банков изменит на финансовых рынках и в инфраструктуре роль и место центральных банков как основных финансовых посредников.

Постепенное развитие и внедрение в платежные системы электронных, затем цифровых платежей поспособствовало более быстрой адаптации населения под новые условия. Это дало эффект для более быстрого перехода к цифровым платежам в Китае и обеспечения спроса на высоком уровне. Появление валют центральных банков не должно повлечь за собой трансформацию денежной системы. Фиатные деньги не меняют своей сущности, их природа остается прежней. Возникает вопрос о резонности изменения всех механизмов для введения третьей формы платежного средства при сосуществовании других двух форм валют. Если по своей сущности цифровые валюты будут равноценными с наличными и безналичными формами, то в чем целесообразность? На этапе возникновения данного вопроса возможно рассмотреть преимущества и недостатки цифровых валют центральных банков.

Рассмотрим преимущества и недостатки через категории пользователей и агентов цифровых валют центральных банков.

В первой категории стоит рассмотреть непосредственных участников, которые будут осуществлять расчеты в цифровых валютах центральных банков – потребителей в виде физических и юридических лиц.

1. Удобство и безопасность благодаря расширенной и более современной платежной системе. Цифровые валюты являются прототипом наличных денег на условии бесшовности, безопасности и простоты в использовании.

2. Плюрализм финансовых услуг. Расширение доступа к финансовым услугам позволит лицам, у которых в настоящее время нет регулярных банковских счетов, получить доступ к счетам ЦВЦБ. Используя ЦВЦБ, лица, не имеющие банковского счета или недостаточно обеспеченные банками, могут стать частью финансовой системы. Получить кошелек CBDC будет проще, чем открыть банковский счет.

3. Возможности оплаты без использования интернет-ресурсов. Например, в России в модель использования цифровой валюты центральных банков закладывается идея о возможном использовании оплаты товаров и услуг цифровых рублей, не имея при этом подключения к интернету. Данный механизм является наиболее трудозатратным, что является идеей на перспективу, в связи с недостаточной развитостью финансовой инфраструктуры в РФ. Однако сама идея, вероятнее всего, будет востребованной в связи с отдаленностью и труднодоступностью отдельных территорий в России.

4. У населения и юридических лиц сократятся издержки на совершение операций за счет минимальной стоимости комиссионных услуг или вовсе отсутствия комиссии при переводе цифровых средств.

5. Отсутствие привязанности к одной финансовой организации. К примеру, в России механизм цифровой валюты центральных банков не привязан к конкретной коммерческой структуре. Так, через банки-партнеры будет запущен раздел в приложениях мобильных интернет-банков, в котором будет предоставлена возможность совершить операцию с цифровым рублем. При этом цифровые рубли будут считаться активами центрального банка. И, несмотря на то, через какой интернет-банкинг будет осуществлен платеж, цифровой кошелек будет один и тот же, так как все синхронизируется с платформой центрального банка.

Для государства и его целей цифровые валюты носят не менее позитивный характер.

1. Повысится прозрачность платежей. Особенность цифровой валюты центральных банков состоит в наличии у каждого рубля своего цифрового кода. При необходимости регулятор может отследить этапы транзакций и определить правомерность и легальность совершения платежей. Таким образом, возникает возможность предотвращать отмывание финансов, финансирование запрещенных и экстремистских организаций, коррупцию.

2. Контроль движения денежных средств. Использование целевых средств, направленных на финансирование бюджетных расходов, национальных проектов, с помощью цифровых валют станет менее уязвимым для обеспечения контроля освоения средств и их применения в рамках обозначенных задач. Также позволит снизить издержки на администрирование платежей и повысит контроль расходования адресных выплат. Цифровые рубли, возможно, будут маркировать с точки зрения анализа их расходования и контроля непосредственно освоения бюджетных средств.

3. Использование цифровых валют центральных банков в трансграничных расчетах с регуляторами торговых партнеров. Протокол интероперабельности несет в себе цель обеспечить интеграционное взаимодействие платформ цифровых валют центральных банков нескольких иностранных регуляторов. Для того чтобы обеспечить бесшовное взаимодействие и обеспечить высокие показатели транзакционной активности (скорость проведения операций, качество, безопасность).

4. Стимул к принятию инновационных решений в изменяющихся условиях современного мира, что позволит повысить уровень цифровизации экономики и стимулировать население к генерации новых идей на финансовом и платежном рынке.

5. Уменьшение зависимости от представителей других юрисдикций.

6. Говоря о перспективах развития международного сотрудничества, нельзя не сказать о снижении издержек в международных расчетах при появлении цифровых валют, здесь речь идет о сокращении затрат на инфраструктуру и снижении валютных рисков. А также подобный вид международного сотрудничества позволит снизить риск санкционных ограничений.

Финансовая система, в том числе центральные банки, выиграет в следующем:

1. Повышение эффективности за счет сокращения времени и усилий, необходимых для прогнозирования потребностей в валюте и заблаговременного заказа новой валюты.

2. Значительная долгосрочная экономия средств. Цифровая валюта не будет «изнашиваться», и она не может «потеряться в обращении», поэтому никогда не возникнет необходимости в замене. Кроме того, не будет никаких затрат на увеличение предложения в системе, если спрос со временем возрастет.

3. Значительное сокращение затрат на распределение и хранение наличных.

4. Увеличение количества пунктов предлагаемых услуг, доступных клиентам, и возможность внедрять уникальные продукты и системы, дополняющие использование ЦВЦБ.

Несмотря на существенное количество преимуществ для всех категорий, есть и отрицательные стороны внедрения цифровых валют центральных банков в финансовую систему, которые не стоит оставлять без внимания. Со стороны населения будет высока склонность к недоверию и отрицанию использования цифровых валют. Но для всего нужен период адаптации. Принятие новшества, которое изменит платежный мир, неизбежно. Необходимо будет проводить работы с потребителями о целях применения и преимуществах использования цифровых валют центральных банков.

Финансовые организации, в том числе центральные банки, могут испытывать на себе больше трудностей и недостатков с использованием цифровой валюты. Прежде всего, это сокращение ликвидности коммерческих банков. В условиях введения цифровой валюты возможно повышение волатильности остатков на счетах, что приведет к изменению данных бухгалтерского баланса кредитных организаций и пересмотру обязательных нормативов для исполнения коммерческими организациями. Например, снизить целевое значение на обязательные требования по коэффициенту покрытия ликвидности и коэффициента чистого стабильного финансирования. Коммерческие банки, согласно Базель III, имеют строгое предписание по поддержанию их на целевом уровне не менее 100 %. Однако при появлении цифровой валюты показатели должны быть пересмотрены в связи с расширением степени влияния объемов средств клиентов на цифровых кошельках. Для реализации проекта цифровой валюты необходимы затраты материальных, трудовых, организационных ресурсов в больших объемах. Создание бизнес-моделей требует изучения всех тонкостей процессов, проработки со стороны научного, делового сообщества. Цена ошибки в случае неудачи запуска очень высока. Поэтому все нюансы необходимо учитывать на стадии исследований и пилотирования. Повышение волатильности национальной валюты. Данный риск может быть реализован в условии использования цифровой валюты страны в международных расчетах. Расширение доступности может привести к зависимости курса от внешних условий. Возникновение конкурентных отношений Банка России с коммерческими организациями, ввиду перетока части ликвидности в активы Банка России и его чрезмерное усиление позиций на рынке платежных услуг, что может привести к дисбалансу банковской структуры.

Государства могут столкнуться в реализации цифрового рубля со следующими вызовами:

1. Со стороны развитых стран может наблюдаться усиление воздействия на мировую финансовую систему с целью ограничить интернационализацию цифровых валют и не допустить масштабирования межграничных расчетов в локальных цифровых валютах. Мировая экономика в расчетах зависит от резервных валют, и расширение использования цифровых валют центральных банков во внешнеторговых сделках приведет к подрыву их стабильности.

2. Страны, которые настороженно относятся к нововведениям в платежных расчетах, могут отказать в сотрудничестве ввиду отсутствия развитой цифровой инфраструктуры и низкого уровня знания.

3. Стоимость внедрения цифровых валют очень высока. В нее заложены этапы разработки, выбор дизайна, архитектуры, также включены затраты по изменению финансовой инфраструктуры.

4. Недостаточный уровень финансовой грамотности населения и низкий уровень готовности частного сектора.

5. Повышение уровня использования в расчетах национальной валюты. Так, цифровая валюта центральных банков в развивающихся странах будет содействовать повышению привлекательности валют юрисдикций и оставит позитивный след на сокращении доли теневой экономики.

Что касается платформы цифрового рубля, то она предоставляет широкий спектр преимуществ как для граждан и бизнеса, так и для государства и имеет достаточно широкие перспективы для развития международного сотрудничества.

Заключение

В ходе проведенного исследования были получены следующие результаты. Во-первых, проведенный анализ теоретических взглядов на природу цифровой валюты показал ее полиморфный характер, обусловленный противоречивым характером выполняемых данным видов валюты функций. Именно с этой дуальностью связана продолжающаяся дискуссия в научном сообществе относительно сущности и содержания цифровых валют. Во-вторых, в процессе изучения зарубежного опыта внедрения цифровых валют и проведенного компаративистского анализа можно сделать вывод о достаточно высокой динамике процесса внедрения цифровых валют и формирования регулирующих институциональных структур в развивающихся странах, по сравнению со странами с развитой рыночной экономикой. В-третьих, следует отметить, что цифровая валюта центральных банков и наличные деньги будут находиться в параллельных и постепенно заменяемых отношениях в течение длительного времени. Цифровая валюта, выпущенная центральным банком, в настоящее время в основном используется в качестве альтернативы физическим деньгам, снижая стоимость выпуска и обращения традиционных банкнот и повышая удобство.

В этой связи центральные банки должны быть пионерами в изучении безграничных возможностей финансовых технологий, чтобы лучше улавливать дух времени эпохи цифровых преобразований. Международные финансовые организации и центральные банки приветствуют и призывают к совместному изучению заинтересованных сторон для обмена идеями и опытом в CBDC, поощряя открытое обсуждение и сотрудничество CBDC по всему миру. CBDC станут ответом на цифровую трансформацию, и центральные банки смогут предложить реальной экономике лучшее будущее при постоянных усилиях по раскрытию потенциала цифровых валют центральных банков.