В условиях постоянно меняющейся экономической конъюнктуры исследования в области финансирования устойчивого развития становятся все более актуальными в научном сообществе. Формирование алгоритма принятия решения о финансировании проектов в области устойчивого развития позволит компании в достаточно короткие сроки определить не только основные направления финансирования деятельности в области устойчивого развития, но и быстрее определиться с выбором источников и инструментов ее финансирования. Алгоритм имеет универсальный характер и может быть применен в компаниях различных секторов российской экономики. Следовательно, представление новых методов принятия решений о финансировании устойчивого развития является актуальной и значимой научной задачей для современной экономической науки.

Целью данного исследования является формирование комплексного алгоритма принятия решения о финансировании проектов компании в области устойчивого развития, который представляет собой инструментарий, учитывающий многообразие финансовых и нефинансовых факторов, влияющих на финансирование проектов компании в области устойчивого развития.

Материалы и методы исследования

Материалами для исследования послужили научные труды отечественных и зарубежных авторов по исследуемой проблеме, нормативные правовые акты Российской Федерации в области финансирования устойчивого развития. В научной статье использованы общенаучные и специальные методы исследования, в частности алгоритмическое структурное моделирование, а также применены табличные и графические приемы обработки данных.

Результаты исследования и их обсуждение

Формирование комплексного алгоритма позволит систематизировать и упорядочить факторы, влияющие на решения о выделении и использовании финансовых ресурсов компании. Предложенный алгоритм состоит из десяти этапов (рис. 1).

Этап 1. Постановка и выбор целей устойчивого развития, в рамках которого будет осуществлен проект.

На первом этапе определяются цели и задачи, которые компания стремится достигнуть в климатическом или социальном проекте. При постановке целей важно учитывать их соответствие национальным проектам и национальным целям Российской Федерации. Для этого важно провести оценку целей на предмет соответствия требованиям следующих российских нормативных правовых актов в области устойчивого развития: Указ Президента Российской Федерации от 21.07.2020 № 474 «О национальных целях развития Российской Федерации на период до 2030 года» [1]; Распоряжение Правительства РФ от 14.07.2021 № 1912-р (ред. от 30.12.2023) «Об утверждении целей и основных направлений устойчивого (в том числе зеленого) развития Российской Федерации» [2]; Постановление Правительства Российской Федерации от 21 сентября 2021 г. № 1587 «Об утверждении критериев проектов устойчивого (в том числе зеленого) развития в Российской Федерации и требований к системе верификации инструментов финансирования устойчивого развития в Российской Федерации» [3].

Если цели проекта не соответствуют вышеуказанным требованиям, необходимо определить проблемные зоны компании и пересмотреть цели проектов. На основе анализа определяются цели устойчивого развития, которые должны быть выражены в виде конкретных и измеримых показателей, например: сокращение выбросов CO2 на 20% к 2025 году. При наличии нескольких целей в проекте необходимо определить их важность и приоритетность для компании, чтобы обеспечить более эффективное распределение финансовых ресурсов.

Этап 2. Оценка потребности в финансировании для реализации проектов в области устойчивого развития.

На данном этапе проводится детальный анализ планируемых затрат, необходимых для реализации проекта. На основе качественных и количественных методов анализа определяется общая потребность в финансировании проекта. В процессе оценки потребности также важно учесть возможные инвестиционные риски, связанные с реализацией предложенных инициатив [4].

Этап 3. Определение объема финансирования.

На данном этапе проводится оценка необходимых финансовых ресурсов для реализации проекта, с учетом прошлых инвестиций в аналогичные проекты. Далее необходимо оценить результативность инвестиций с точки зрения социальных, климатических и иных эффектов от реализации предыдущих проектов компании в области устойчивого развития. В качестве метода анализа может использоваться метод экспертных оценок.

Этап 4. Оценка финансовой реализуемости денежных потоков.

Оценка финансовой реализуемости денежных потоков – это методика, которая позволяет оценить, насколько предполагаемые денежные потоки будут способствовать финансовой устойчивости проекта. Оценка финансовой реализуемости включает в себя следующие подэтапы:

а) прогнозирование денежных потоков, где оцениваются поступления и расходы за определенный период времени;

б) расчет накопленного сальдо денежных потоков [5]. Накопленное сальдо денежных потоков представляет собой сумму денежных потоков за определенный период времени;

Рис. 1. Алгоритм принятия решения о финансировании проектов в области устойчивого развития Источник: составлено автором

в) анализ финансовой реализуемости. Накопленное сальдо денежных потоков может быть проанализировано с учетом финансовых целей и ожиданий. Положительное накопленное сальдо указывает на то, что денежные потоки позволяют вносить платежи и обеспечивать финансовую стабильность проекта в области устойчивого развития;

г) анализ чувствительности и корректировка стратегических решений. На основе анализа финансовой реализуемости может потребоваться дополнительная оптимизация финансовых потоков. Если оценка показывает недостаточное накопленное сальдо или высокие финансовые риски проекта, необходимо пересмотреть стратегию его финансирования.

Этап 5. Анализ финансовых и нефинансовых факторов, влияющих на реализацию проекта в области устойчивого развития.

В рамках данного этапа осуществляется анализ финансовых коэффициентов ликвидности (абсолютной, текущей, быстрой ликвидности), долговой нагрузки (коэффициенты автономии, финансового рычага, покрытия инвестиций, долга по капитализации), рентабельности (ROA, ROE, ROS, ICR) и деловой активности (коэффициент оборачиваемости дебиторской задолженности, коэффициент оборачиваемости запасов). Важно, чтобы значения большинства финансовых коэффициентов были выше нормативных значений. Что касается анализа нефинансовых факторов, то он проводится следующим образом:

а) идентификация ключевых экологических, социальных и управленческих факторов. Компания самостоятельно определяет количество нефинансовых факторов, которые могут оказать влияние на ее деятельность. В качестве таких факторов могут выступать, например, удельное водопотребление компанией, охват коллективными договорами, наличие стратегии в области устойчивого развития и другие;

б) ранжирование выбранных показателей (факторов). На основе оценки значимости каждого показателя производится их ранжирование по уровню важности. Показатели, имеющие наибольшее значение для успешной реализации проекта, получают более высокий весовой коэффициент;

в) расчет интегрального показателя и интерпретация результатов. Каждому отобранному фактору присваиваются баллы в диапазоне от 0 до 2. К примеру, компанией был отобран управленческий фактор «Доля инновационных и ресурсноэффективных технологий в компании». В таком случае оценивается доля экологически чистых технологий в общем объеме всех имеющихся технологий компаний. При наличии большой доли ставится 2 балла, при средней – 1 балл, а при низкой доле – 0 баллов. Также баллы проставляют, основываясь на аналогичных отраслевых значениях, стратегии компании, наличии ключевых показателей эффективности и других соответствующих факторах. Анализ нефинансовых факторов компании представлен в таблице 1.

Расчет интегрального показателя в общем виде будет представлен формулой:

I = (V1 × α1) + (V2 × α2) + (Vn × αn)… , (1)

где n – порядковый номер нефинансового фактора;

Vi – весовой коэффициент фактора, в процентах;

αi – значение фактора (0 до 2);

I – итоговый интегральный показатель.

Интерпретация результатов оценки представлена в таблице 2.

Таблица 1

Пример анализа нефинансовых факторов на основе взвешенной оценки

|

Группа факторов |

Фактор (Хn) |

Вес (Vi), % |

Баллы (αi) 0 – отсутствие фактора (низкое значение) 1 – среднее значение 2 – высокое значение |

Интегральный показатель (I) (Vi × αi) |

|

Управленческие |

Фактор 1 |

5% |

0 |

0 |

|

… |

… |

… |

… |

|

|

Экологические |

Фактор 2 |

10% |

2 |

0,2 |

|

… |

… |

… |

… |

|

|

Социальные |

Фактор 3 |

25% |

1 |

0,25 |

|

… |

… |

… |

… |

|

|

Итого |

Количество факторов |

100% |

∑αi |

∑I |

Примечание: составлено автором.

Таблица 2

Интерпретация результатов оценки

|

Диапазон значений интегрального показателя |

Интерпретация |

|

[1,5; 2) |

Высокое влияние нефинансовых факторов на принятие решения |

|

[1;1,5) |

Умеренное влияние нефинансовых факторов |

|

[0;1] |

Низкое влияние нефинансовых факторов |

Примечание: составлено автором.

Таблица 3

Балльно-рейтинговая система оценивания в рамках предложенного алгоритма

|

Наименование показателя |

Диапазон баллов |

Интерпретация баллов |

Символ |

|

Рейтинг поставщиков финансовых ресурсов |

[0-2] |

0 – невозможно оценить либо низкий; 1 – средний рейтинг; 2 – высокий рейтинг |

а1 |

|

Процентная ставка (стоимость привлечения) |

[0-2] |

0 – ниже рынка; 1 – рыночные условия; 2 – выше рынка |

а2 |

|

Соответствие источника и инструмента устойчивому развитию |

[0-1] |

0 – не соответствует; 1 – соответствует |

а3 |

|

Положительное влияние источника на ESG-рейтинг компании |

[0-2] |

0 – слабое влияние; 1 – среднее влияние; 2 – сильное влияние |

а4 |

|

Гибкость в использовании (погашение и др.) |

[0-1] |

0 – нет возможности быстрого погашения без экономических потерь; 1 – возможность быстрого погашения |

а5 |

|

Уровень финансового риска |

[0-2] |

0 – высокий финансовый риск; 1 – умеренный финансовый риск; 2 – низкий финансовый риск |

а6 |

|

Наличие льгот при использовании выбранного инструмента |

[0-1] |

0 – существует возможность получения льгот; 1 – отсутствие льгот |

а7 |

|

Срок привлечения (использования) |

[0-2] |

0 – до 1 года; 1 – 1-3 года; 2 – более 5 лет |

а8 |

|

Прозрачность привлечения инструмента финансирования |

[0-1] |

0 – закрытость процедуры; 1 – прозрачность процедуры |

а9 |

|

Затраты, связанные с получением |

[0-2] |

0 – высокие; 1 – умеренные; 2 – низкие |

а10 |

|

Сложность процедуры привлечения с точки зрения законодательства |

[0-1] |

0 – сложный процесс; 1 – простой процесс |

а11 |

|

Временные затраты на привлечение |

[0-1] |

0 – высокие; 1 – низкие |

а12 |

|

Итого: |

Сумма баллов (∑общ) |

||

Примечание: составлено автором.

Этап 6. Оценка доступности источников финансирования [6].

Оценка доступности начинается с анализа собственных средств компании. Важным подспорьем в пользу выбора собственных источников является заранее созданный денежный фонд компании для финансирования проектов в области устойчивого развития. В случае отсутствия специально сформированного фонда компания может провести дополнительный анализ целесообразности использования чистой прибыли и иных собственных средств для финансирования проекта.

Рис. 2. Алгоритм выбора источников финансирования устойчивого развития Источник: составлено автором

Далее проводится расчет стоимости привлечения собственного капитала и минимизация финансовой потребности за счет внутренних источников [6].

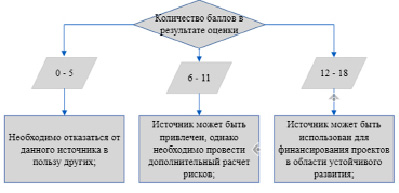

Этапы 7 и 8. Выбор источника финансирования с использованием балльно-рейтинговой оценки.

Для выбора источника финансирования важно провести сравнение собственных и заемных источников и инструментов финансирования. Для сравнения будет использоваться авторская балльно-рейтинговая система оценивания (табл. 3).

Интерпретация результатов балльно-рейтинговой системы оценивания представлена на рисунке 2.

Этапы 9 и 10. Оценка эффективности реализации проекта в области устойчивого развития, принятие окончательного решения о финансировании проекта.

Оценка потенциальных выгод от реализации проекта – это процесс оценки ожидаемых экономических, социальных и управленческих выгод и эффектов, которые могут быть получены от реализации определенного устойчивого проекта. Для оценки экономической эффективности проекта за основу рекомендуется взять расчет NPV (чистой приведенной стоимости), DPP (дисконтированного срока окупаемости), IRR (внутренней нормы доходности) и PI (индекса рентабельности инвестиций) [7]. В дополнение к этому можно рассчитать SROI (социальный возврат на инвестиции) [8]. Однако при реализации устойчивых проектов не всегда можно определить социальный или климатический эффект, выраженный в абсолютных значениях. В таком случае оценку можно провести на основе теории нечетких множеств. Нечеткие множества (Fuzzy Sets) – это математическая концепция, предложенная Лотфи Заде в 1965 году, которая расширяет идею классических (четких) множеств [9]. Эффективность применения данного метода в экономике подтверждается исследованиями [10]. Оценку эффективности проекта целесообразнее проводить с использованием эконометрических пакетов, таких как Gretl, STATA, Statistica, MS Excel, а также языков программирования R, Python. После прохождения всех этапов алгоритма компания подводит окончательные итоги о принятии, финансировании и реализации проекта.

Заключение

В ходе проведенного научного исследования разработан алгоритм принятия решения о финансировании проектов устойчивого развития. Разработка и внедрение алгоритма принятия решения о финансировании проектов в области устойчивого развития является важным шагом в построении стратегий, способствующих достижению глобальных целей устойчивого развития. Совершенствование алгоритма имеет потенциал для дальнейших исследований и практических разработок. Постоянное улучшение и адаптация алгоритма под новые вызовы и изменения может способствовать более эффективному управлению финансовыми ресурсами компании. Таким образом, результаты исследования имеют практическую значимость и могут способствовать устойчивому экономическому развитию российских компаний.