Необходимость в исследовании, анализе, прогнозировании рынка отечественной недвижимости в настоящее время обусловлена предоставлением объективных информационных данных для лиц, которые принимают соответствующие хозяйственные решения по поводу заключения сделок на данном рынке. Ключевым и общим компонентом всех аспектов деятельности на рынке недвижимости является мониторинг рынка, включающий сбор и анализ информации о текущем состоянии отрасли. В ходе мониторинга рынка происходят сбор и подготовка информации об актуальном состоянии рынка на момент его оценивания, а также осуществляется добавочный анализ сведений и их анализ для выявления наиболее точной и детальной информации.

Интерес ученых к проблеме анализа и прогнозирования развития рынка недвижимости с каждым годом возрастает, поскольку недвижимость все еще остается одним из самых надежных инструментов инвестирования. Данные вопросы рассматривают в своих работах М.Ю. Вирцев [1], Н.С. Осипенко [2], Е.Д. Рубинштейн [2], Г.М. Стерник [3], С.Г. Стерник [3], Е.В. Щеглов [4] и др.

Проблемы пространственного распределения и временной эволюции рынка городской недвижимости на основе реальных данных о жилье и городских условиях рассматривают в своих работах Д. Бин, Б. Гардинер, Х. Лю, Э. Ли, Ч. Лю [5]. Пространственно-временные аспекты глобальных изменений цен на недвижимость описывают в своих трудах Б. Чжу, Д. ван Дейк, К. Лизиери [6]. Построению прогностической модели для оценки недвижимости с использованием регрессионных методов на рынке недвижимости Алматы и Казахстана в целом посвящены работы С. Сапаковой и А. Сапакова [7]. Проблема мультиколлинеарности множественной линейной регрессии побуждает исследователей использовать искусственные нейронные сети (Д.Д. Ан, Х.У. Бён, К.Д. О, Т.Ю. Ким) [8, 9], однако и они не лишены недостатков.

Имеются исследования, посвященные анализу доходности на рынке недвижимости и другим активам, в том числе золота, нефти, валюты, акциям и облигациям, биткоинам и др. (И. Юсаф, A. Асаф, Э. Демир) [10].

Однако все эти исследования базируются на конкретных национальных рынках надвижимости. Но рынок недвижимости – это, прежде всего, локальный рынок. Поэтому актуальными остаются вопросы анализа и прогнозирования рынка недвижимости города и конкретного района.

Цель исследования – применить метод регрессионного анализа при анализе и прогнозировании развития рынка недвижимости в Самаре.

Материалы и методы исследования

Теория прогнозирования рынка недвижимости включает в себя различные аспекты, такие как: анализ спроса и предложения, ценовой динамики, влияния экономических факторов, изменений законодательства и других факторов, оказывающих воздействие на рынок [11, с. 203]. Важными инструментами в этом процессе стали сбор и систематизация данных, разработка моделей прогнозирования, использование статистических методов и других аналитических подходов.

В исследовании применялись следующие методы исследования: статистические методы анализа данных, методы корреляционно-регрессионного анализа данных, методы графического и табличного представления данных.

Результаты исследования и их обсуждение

Цены на рынке жилой недвижимости за 2022–2023 гг. очень сильно выросли. В марте и первой половине апреля 2022 г. рынок просто стоял, а в июне банки подняли ставку ипотеки до 20%, что привело к резкому снижению количества сделок. Чуть позже, правда, банки опустили процентную ставку для первичного рынка до 8–9%, для вторичного – до 10–11%.

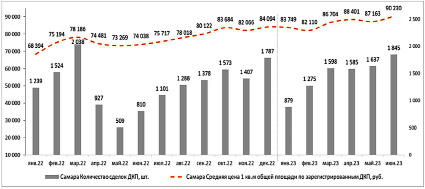

Динамика количества сделок и средней цены 1 кв. м на вторичном рынке жилья по г. о. Самара представлена на рисунке 1.

Рис. 1. Динамика количества сделок и средней цены 1 кв. м на вторичном рынке жилья по г.о. Самара Источник: составлено по данным [13]

Таблица 1

Изменение средних удельных цен предложения 1 кв. м общей площади квартир по г. о. Самара в зависимости от типа квартир

|

Период |

Средняя удельная цена предложения, руб. / кв. м |

|||

|

По всем типам |

1-комн. |

2-комн. |

3-комн. |

|

|

Июнь 2022 г. |

97600 |

102181 |

94395 |

95412 |

|

Январь 2023 г. |

100094 |

104506 |

97482 |

97534 |

|

Июнь 2023 г. |

104957 |

109664 |

101570 |

102825 |

|

Июнь 2023 г. / июнь 2022 г. |

||||

|

Изменение к аналогичному периода прошлого года, руб. |

7353 |

7483 |

7175 |

7414 |

|

Изменение к аналогичному периоду прошлого года, % |

7,53% |

7,32% |

7,6% |

7,77% |

|

Июнь 2023 г. / январь 2023 г. |

||||

|

Изменение к началу года, руб. |

4862 |

5158 |

4088 |

5292 |

|

Изменение к началу года, % |

4,86% |

4,94% |

4,19% |

5,43% |

Источник: составлено по данным [13].

В многоквартирных домах на вторичном рынке жилой недвижимости г. о. Самара по зарегистрированным договорам купли-продажи наблюдаются во 2-м квартале 2023 г. по отношению к такому же периоду 2022 г. рост средней цены 1 кв. м на 14,6 тыс. руб. (+19,8%) и увеличение количества зарегистрированных договоров на 125,6%, а также преобладание сделок за наличные средства, доля в общей структуре сделок составляет в среднем 51% [12].

Динамика изменения средних цен предложения по типам квартир представлена в таблице 1.

Некоторые аналитики ожидают падения цен, но относительно невысокого. По их мнению, это будет снижение цен в пределах 8–15% и не на все объекты, а, скорее всего, на квартиры в новостройках премиального класса в крупных городах или на жилье в не самых востребованных районах, с трудной транспортной доступностью, ограниченной инфраструктурой и т.д. При этом на вторичном рынке, на который не распространялась льготная программа ипотеки, в 2024 году цены вряд ли упадут, хотя и их бурного роста ждать не следует.

По мнению ряда экспертов и застройщиков, сильного падения цен на рынке жилой недвижимости не произойдет по следующим причинам: из-за высокой себестоимости строительства, ограничений от банков, возможного сохранения льготной ипотеки в ограниченном виде, альтернативных инструментов поддержки спроса (таких как скидки от застройщиков, долгосрочная аренда жилья у банка с правом выкупа через определенное количество лет, др.), надежды на снижение ключевой ставки.

В 2024 году продолжится рост объектов индивидуального жилищного строительства. Сейчас есть льготная ипотека, которая ранее была недоступна, а если в 2024 году вновь введут сельскую ипотеку с процентной ставкой около 3%, то это сможет оказать значительное стимулирующее влияние на рынок жилой недвижимости [14]. Прогнозируя дальнейшую динамику рынка недвижимости на 2024 год, можно предположить, что при отсутствии крупных позитивных изменений и при сохранении текущих условий ипотеки цены на ликвидную вторичную недвижимость могут снизиться примерно на 5%. При этом на старый фонд, более подверженный изменениям в спросе, возможно более значительное снижение – в пределах 15–20%.

В рамках данной работы сделан краткосрочный прогноз динамики цен на квартиры в новостройках в монолитно-кирпичных домах с помощью однофакторного и многофакторного корреляционно-регрессионного анализа. Вышеназванные модели использованы на примере мониторинга рынка двухкомнатных квартир в Октябрьском районе г. о. Самара. Для разработки математической модели были отобраны 11 типовых квартир из объявлений, размещенных на сайте Avito. Их характеристики показаны в таблице 2.

Далее была построена однофакторная корреляционно-регрессионная модель зависимости стоимости квартиры от ее площади. Для этого в Excel построены различные аппроксимации: линейная, экспоненциальная, степенная и логарифмическая, при этом на графиках помещались величина достоверности модели и ее функция. Полученные результаты представлены в таблице 3.

Таблица 2

Характеристика объектов недвижимости (квартиры в новостройках монолитно-кирпичных домов Октябрьского района г. Самара)

|

№ п/п |

Площадь, кв. м |

Стоимость, руб. |

Этаж |

№ п/п |

Площадь, кв. м |

Стоимость, руб. |

Этаж |

|

1 |

56,6 |

6 400 000 |

25/26 |

7 |

66,2 |

8 399 000 |

12/26 |

|

2 |

72 |

8 100 000 |

2/26 |

8 |

54,5 |

6 594 500 |

23/25 |

|

3 |

77 |

9 888 000 |

13/22 |

9 |

71 |

8 880 000 |

7/25 |

|

4 |

69 |

8 600 000 |

6/17 |

10 |

69 |

8 700 000 |

9/26 |

|

5 |

56 |

7 000 000 |

3/24 |

11 |

69 |

8 850 000 |

9/25 |

|

6 |

71 |

10 500 000 |

24/24 |

Источник: составлено автором с использованием сайта Avito.

Таблица 3

Сравнение результатов аппроксимаций

|

Вид функциональной зависимости |

Формула |

Величина достоверности аппроксимации |

|

Линейная |

y = 162 353,179x – 2 347 034,558 |

0,862 |

|

Экспоненциальная |

y = 2 169 681,177e0,020x |

0,855 |

|

Логарифмическая |

y = 10 380 951,449ln(x) – 35 059 494,351 |

0,863 |

|

Степенная |

y = 36160x1,2986 |

0,862 |

Источник: составлено автором.

Наиболее достоверной функцией является логарифмическая зависимость с коэффициентом достоверности 0,863. Значит, зависимость стоимости квартиры от площади имеет логарифмическую функцию. По ней можно будет определять стоимость типовых квартир в этом районе. Например, необходимо будет спрогнозировать или оценить стоимость типовой квартиры площадью 54,5 кв. м, тогда по выбранной функции стоимость составит 6 426 568 руб.

Прогноз цен и оценку типовых квартир можно будет делать в пределах первого полугодия 2024 года, поскольку результаты любой оценки действительны в течение 6 месяцев.

Однако площадь не является единственным фактором, влияющим на стоимость объекта недвижимости. Это может быть, например, этаж/этажность. Когда несколько факторов влияют на стоимость недвижимости, то целесообразнее использовать многофакторный корреляционно-регрессионный анализ.

Поведем анализ зависимости стоимости 1 кв. м типовых квартир от площади и этажности. Фактору этажности были присвоены метки: 1 – если квартира расположена на 1-м или последнем этажах, 2 – на 2–3-м и предпоследнем, 3 – в остальных случаях.

Из первоначальной выборки (табл. 2) исключены: объект № 6, находящийся на 1-м этаже, однако стоимость 1 кв. м там была максимальной – более 14 тыс. руб., что противоречит статистике; объект № 1, имеющий самую низкую стоимость 1 кв. м.

После проверки модели на мультиколлинеарность (в данном случае мультиколлинеарность между ценообразующими факторами в рамках корреляционного анализа не выявлена) построена следующая модель многофакторной линейной аппроксимации (формула (1)):

У = 107937,9+ 196,15×Х1 +1675,19×Х2. (1)

Данная модель, как показали показатели функции «Регрессия» в пакете анализа Excel, достоверна, значима, причем значимость регрессии велика. Коэффициент достоверности модели около 87%. Данную модель можно использовать для определения стоимости типового объекта недвижимости.

Например, надо оценить в нашем примере типовую квартиру площадью 54,5 кв. м на 23-м этаже 25-этажного дома, тогда стоимость 1 кв. м составит

107937,9 + 196,15×54,5 +1675,19×2 = 121 979 руб.

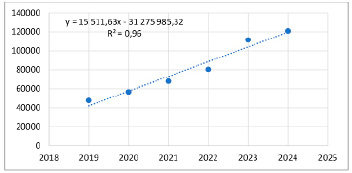

Рис. 2. Линейная модель прогноза стоимости квартир в г. о. Самара Источник: составлено автором

Стоимость всей квартиры составит 6 647 826 руб. Как видно, с учетом второго фактора стоимость определяется более точно. Она фактически такая, по которой на рынке продается аналогичный объект.

Далее произведен прогноз цен квартиры на первичном рынке г. о. Самара на начало 2025 года с помощью временного фактора. Для этого использованы данные цен на начало 2019–2024 года, которые приведены в таблице 4.

Таблица 4

Изменение средних удельных цен предложения 1 кв. м общей площади квартир по г. о. Самара по всем типам квартир

|

Период |

Удельная цена квартир, руб. |

|

Январь 2019 |

47 538 |

|

Январь 2020 |

56 658 |

|

Январь 2021 |

67 897 |

|

Январь 2022 |

80 369 |

|

Январь 2023 |

111 373 |

|

Январь 2024 |

120 796 |

Источник: Составлено автором на основе данных Федеральной государственной службы государственной статистики и Самарского областного фонда жилья и ипотеки [13, 15]

Далее построена корреляционно-регрессионная линейная однофакторная модель, достоверность которой составила 96% (рис. 2).

На основе этой модели можно сделать прогноз стоимости 1 кв. м жилья на начало 2025 года; по функции, представленной на рисунке 2, стоимость на начало 2025 года составит 135 065,4 руб., то есть прогнозируемое увеличение цен составит 11,8%.

Таким образом, использование корреляционно-регрессионных моделей для анализа, оценки и прогнозирования развития рынка недвижимости является достоверным и математически оправданным.

Заключение

Таким образом, в исследовании был сделан краткосрочный прогноз динамики цен на квартиры в новостройках в монолитно-кирпичных домах. В работе были применены однофакторные и многофакторные корреляционно-регрессионные модели на примере мониторинга рынка двухкомнатных квартир в Октябрьском районе г.о. Самара. Прогноз цен и оценка типовых квартир были проведены в пределах первого полугодия 2024 года, поскольку результаты любой оценки действительны в течение 6 месяцев. Если на стоимость недвижимости влияют несколько факторов, целесообразнее использовать многофакторный корреляционно-регрессионный анализ. В нашем примере наиболее высокую корреляционную зависимость переменная «стоимость 1 кв. м» имеет от площади. Однако площадь не является единственным фактором, влияющим на стоимость объекта недвижимости. Это может быть, например, этаж/этажность. В нашем примере коэффициент достоверности модели составил 87%. Данную модель можно использовать для определения стоимости типового объекта недвижимости. При этом с учетом второго фактора (этажность) стоимость определяется более точно.

Далее построена модель прогнозирования стоимости жилой недвижимости по всем типам квартир на начало года, по которой спрогнозирована стоимость 1 кв. м жилья на начало 2025 года.

Практическая значимость результатов исследования заключается в возможности их использования оценщиками, экономистами, финансистами и инвесторами при прогнозировании рынка недвижимости.