Венчурное финансирование предоставляет финансовую поддержку стартапам и малому бизнесу, которые разрабатывают и внедряют инновационные идеи. Одной из основных проблем для таких компаний является доступность капитала для развития и масштабирования их проектов. Венчурные инвесторы играют важную роль в решении этой проблемы, предоставляя финансирование и экспертную поддержку.

Венчурное финансирование играет ключевую роль в стимулировании внедрения инноваций и развитии перспективных инвестиционных проектов. Проблематика венчурного инвестирования достаточно широко освещена в отечественной и зарубежной научной литературе. В этой связи особо следует выделить исследования Д.О. Баранова, Е.И. Музыко [1] и их коллег К.А. Малюги [2], З.Р. Мусостова, Т.-А.М. Дудаева, Д.М. Сайдулаева [3], в которых исследуются различные аспекты венчурного финансирования и даются рекомендации по его практическому применению. Вместе с тем в научной литературе проблематике формализации механизма венчурного финансирования, обеспечивающей систематизацию решаемых задач и применяемых при этом виде финансирования методов, инструментов и критериев, не уделено должного внимания, что и обуславливает актуальность данного исследования.

Цель исследования – формализация и исследование механизма венчурного финансирования создания и развития инновационных компаний в условиях повышенных внешних рисков.

Материалы и методы исследования

При проведении исследования на основе системного подхода применены методы логического и сравнительного анализа, а также сводки и группировки материалов, приведенных в научной литературе по этой тематике.

Результаты исследования и их обсуждение

Приводимые в научных исследованиях различных авторов трактовки венчурного финансирования и выделяемые нами по результатам этих работ характерные признаки этого понятия систематизированы в табл. 1.

По результатам обобщения выделенных характерных признаков венчурного финансирования нами предлагается следующая трактовка этого понятия: «венчурное финансирование – это инвестирование молодых проектов и стартапов, характеризующееся высокими рисками». Можно сказать, венчурное финансирование – это форма финансирования, при которой инвесторы предоставляют рискованные инвестиции в молодые, инновационные компании с высоким потенциалом роста. Венчурное финансирование обычно предоставляется на начальных этапах развития компании, когда для осуществления идей и планов у фирмы недостаточно финансовых средств. При венчурном финансировании инвесторы предоставляют необходимые средства в обмен на акции компании или другие формы участия в ее деятельности. Венчурное финансирование является одним из способов поддержки инноваций и стимулирования экономического роста.

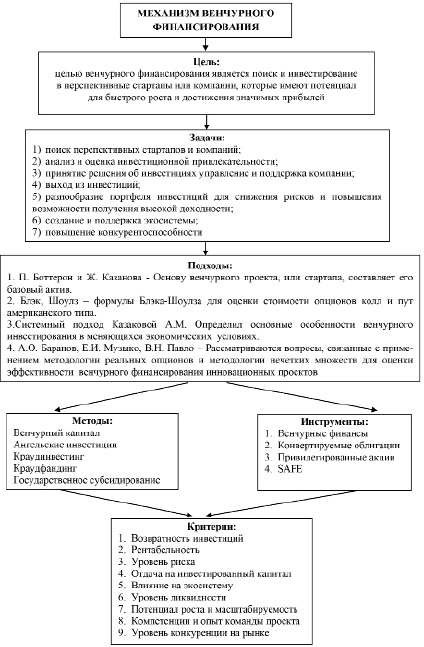

Из этого определения следует, что целью венчурного финансирования является поиск и инвестирование в перспективные стартапы или компании, которые имеют потенциал для быстрого роста и достижения значимых прибылей.

Таблица 1

Трактовки и отличительные признаки понятия «венчурное финансирование»

|

№ п/п |

Авторы |

Определение |

Основной признак |

|

1. |

А.О. Баранов [1, с. 8–10] |

Венчурное финансирование – это долгосрочные (5–7 лет) высокорисковые инвестиции частного капитала в акционерный капитал вновь создаваемых малых высокотехнологичных перспективных компаний (или хорошо уже зарекомендовавших себя венчурных предприятий), ориентированных на разработку и производство наукоемких продуктов, для их развития и расширения, с целью получения прибыли от прироста стоимости вложенных средств |

Промежуток около 5–7 лет |

|

2. |

К.А. Малюга [2] |

Венчурное финансирование осуществляется в форме приобретения доли или пакета акций в уставном капитале компании. Как правило, минимальная доля участия венчурного инвестора составляет пакет акций (25 % плюс одна акция) в компании – объекте инвестиций |

Пакет акций |

|

3. |

Е.М. Рогова, Е.А. Ткаченко, Э.А. Фияксель [4, с. 60–70] |

Венчурное финансирование – это финансирование молодых и перспективных проектов. Как правило, речь идет об инновационных стартапах, представляющих технологические отрасли, такие как разработка ПО, облачные вычисления, искусственный интеллект и биофарма |

Финанси-рование молодых проектов |

|

4. |

Т.С. Колмыкова [5, с. 6–13] |

Основой венчурного финансирования является венчурный капитал, который можно понимать с двух разных точек зрения: − в узкой интерпретации – как капитал, вложенный в коммерциализацию инновационных продуктов; − в более широкой трактовке – как капитал, вовлеченный во все этапы реализации проекта |

Венчурный капитал |

При этом для достижения указанной цели, по нашему мнению, должны быть решены следующие задачи:

− поиск перспективных стартапов и компаний с новаторскими идеями и высоким потенциалом роста;

− принятие решения об инвестициях и определение суммы и условий финансирования;

− анализ и оценка инвестиционной привлекательности проекта или компании на основе детального анализа рынка, конкурентных преимуществ, потенциального роста и других факторов;

− управление и поддержка компании, в которую инвестируют, путем предоставления экспертизы, консультаций и контроля;

− обеспечение возможности выхода из инвестиций, обычно через продажу доли компании или выход на биржу (IPO), с целью получения значительной прибыли;

− диверсификация портфеля инвестиций для снижения рисков и повышения возможности получения высокой доходности;

− создание и поддержка экосистемы, в которой стартапы могут успешно функционировать, путем привлечения крупных компаний;

− повышение конкурентоспособности экономики через развитие инноваций и технологий.

При решении указанных задач необходимо учитывать отличительные особенности венчурного финансирования стартапов и отдельных инновационных проектов. В качестве наиболее важных особенностей можно выделить следующее:

1. Инновационные компании на ранних стадиях развития остаются недофинансированными, в то время как большинство инвестиций направляется в компании на поздних стадиях, что порой оказывается нецелесообразным в части финансирования таких компаний.

2. Фонды частного размещения имеют самую высокую долю среди венчурных фондов, инвестирующих в венчурные компании.

3. Значительный объем венчурных инвестиций сегодня вкладывается в область информационно-коммуникационных технологий, то есть в компании, занимающиеся IT.

4. Фонды венчурного капитала предпочитают направлять свои инвестиции в сектора, связанные с разработкой программного обеспечения и технологическими стартапами, вместо инвестиций в реальные отрасли экономики, которые производят материальную и нематериальную продукцию. Это приводит к недостаточности финансирования инновационных проектов в этих отраслях.

5. В России в сфере венчурного инвестирования IPO-сделки проходят довольно редко, что объясняется недостаточным развитием фондового рынка. Стратегический инвестор покупает акции вышедших из проекта инвесторов. Однако плохо то, что часто стратегическим инвестором является иностранная компания.

Следует подчеркнуть, что, по нашему мнению, при венчурном финансировании необходимо учитывать как уровни и особенности воздействия внешних и внутренних рисков на различных стадиях жизненного цикла предприятия, так и необходимость применения гибких методов и инструментов финансирования в условиях, характеризуемых высокими уровнями неопределенности и рисков.

В табл. 2 авторами систематизированы различные подходы, применяемые к венчурному финансированию.

На сегодняшний день применяется широкий спектр методов и инструментов финансирования процессов создания и развития предприятий различных сфер деятельности. К наиболее известным методам финансирования инвестиционных проектов относятся долгосрочное финансовое кредитование, лизинг, эмиссия корпоративных ценных бумаг и, в частности корпоративных облигаций, краудинвестинг, краудфандинг, государственное субсидирование, привлечение бизнес-агентов и др. Вместе с тем повышенный уровень неопределенности, характерный для объектов венчурного финансирования, накладывает дополнительные требования к применяемым методам и инструментам финансирования.

В табл. 3 систематизируются наиболее распространенные методы венчурного финансирования и даются методические рекомендации по их практическому использованию.

Важно отметить, чем отличается краудфандинг от ангельских инвестиций. Краудфандинг – сбор средств от широкой аудитории, а ангельские инвестиции – инвестиции от достаточно узкого круга лиц. Выбор альтернативного метода финансирования зависит от характера бизнеса, его целей и текущей ситуации на рынке. Независимо от выбранного пути, разнообразие альтернативных методов финансирования позволяет предпринимателям быть более гибкими в достижении своих бизнес-целей. Для привлечения венчурного капитала, по нашему мнению, следует воспользоваться следующими методическими рекомендациями, требующими:

1. Исследовать рынок, чтобы оценить коммерческую ценность своего стартапа и достойно представить его потенциальным инвесторам.

Таблица 2

Подходы к венчурному финансированию

|

Авторы |

Сущность и обсуждение |

|

|

1 |

П. Боттерон и Ж. Казанова |

Согласно подходу П. Боттерона и Ж. Казановы, базовым активом является весь венчурный проект (стартап). Данная трактовка не совсем корректна, так как венчурный фонд владеет не всем проектом, а лишь частью уставного капитала компании – объекта инвестиций. Авторы считают, что базовым активом при рассмотрении инвестиций венчурного инвестора по опциону «колл» являются акции компании – объекта инвестиций, принадлежащие венчурному фонду. В подходе П. Боттерона и Ж. Казановы соблюдены все допущения формулы Блэка – Шоулза, в том числе допущение о том, что волатильность стоимости базового актива постоянна. По нашему мнению, при венчурном финансировании волатильность изменяется во времени |

|

2 |

Блэк, Шоулз |

Формула Блэка и Шоулза (1973) для оценки европейских опционов колл и формула Геске (1979) для оценки двухступенчатых составных европейских опционов колл применимы только в том случае, если волатильность стоимости базового актива постоянна. Постоянная волатильность стоимости базового актива является одним из допущений модели Уэйли второго порядка, полученной на основе формулы Блэка – Шоулза для оценки американских опционов колл и пут |

|

3 |

А.М. Казакова |

Системный подход, примененный этим автором, позволил выявить существенные особенности венчурного инвестирования в меняющейся экономической среде. На основе принципов эволюционной экономики, диалектического, исторического и сравнительного методов анализа в данном исследовании рассматривается развитие венчурного инвестирования в США и России |

|

4 |

А.О. Баранов, Е.И. Музыко, В.Н. Павло |

Авторы рассматривают применение методологии реальных опционов в сочетании с методологией нечетких множеств для оценки эффективности венчурного финансирования инновационных проектов. Методологически обосновывается целесообразность применения концепции реальных опционов, а также аппарата нечетких множеств для совершенствования инструментов анализа экономической эффективности инноваций. По мнению авторов, с появлением новых технологий и изменением экономической среды появляются новые возможности для применения этих методов |

Таблица 3

Методы венчурного финансирования

|

№ п/п |

Метод |

Объект применения |

Сущность метода |

|

1. |

Венчурный капитал |

Часть бизнеса |

Инвесторы предоставляют долю владения и контроля над компанией в обмен на финансирование. Венчурный капитал может быть использован для развития бизнеса, расширения рынка или запуска нового продукта |

|

2. |

Ангельские инвестиции |

Денежные средства, знания |

Индивидуальные инвесторы, называемые «ангелами», инвестируют свои собственные средства в молодые компании с высоким потенциалом роста. Ангелы могут предоставлять не только финансирование, но и свои знания, опыт и связи, помогая компании достичь успеха |

|

3. |

Корпоративное венчурное финансирование |

Инновационные технологии и идеи |

Крупные корпорации инвестируют в молодые компании через свои венчурные подразделения. Это позволяет корпорациям получить доступ к инновационным технологиям и идеям, а также содействовать развитию компаний по своим ключевым направлениям |

|

4. |

Краудинвестинг |

Производство товаров, услуг |

Множество инвесторов вкладывают деньги в проект или компанию с целью получения прибыли в случае успеха |

|

5. |

Краудфандинг |

Локальные проекты |

Частные лица вкладывают деньги в проекты или идеи с помощью интернет-платформы, обычно в виде пожертвований, предзаказов или инвестиций |

|

6. |

Государственное субсидирование |

Сельскохозяйственное производство |

Обеспечение финансами со стороны правительства в виде, например, субсидий или грантов, с целью стимулирования развития отдельных отраслей или регионов |

|

7. |

Корпоративные партнерства |

Финансирование и ресурсы |

Молодая компания заключает партнерское соглашение с крупной корпорацией, которая предоставляет финансирование и ресурсы в обмен на доступ к инновационным идеям и технологиям компании, что выгодно для обеих сторон: для молодой компании предоставляется финансирование и поддержка, а для корпорации – доступ к новым рынкам и возможность сотрудничества с инновационными стартапами |

2. Разработать привлекательное предложение для инвесторов, включая детальную информацию о бизнес-плане, прогнозах продаж, конкурентной среде и планах по использованию средств.

3. Внимательно изучить условия и требования инвесторов перед заключением сделки, чтобы соответствовать его ожиданиям.

4. Определить подходящий тип финансирования стартапа. в зависимости от этапа развития и потребностей финансируемого бизнеса.

5. Обратиться за профессиональной помощью при отсутствии достаточного опыта в привлечении венчурных инвестиций.

Выбор критерия эффективности венчурного финансирования, по нашему мнению, зависит от объекта финансирования (стартап или отдельный инновационный проект), стадии жизненного цикла, финансируемого предприятия и приоритетных задач финансирования. С учетом систематизации и обобщения предлагаемых в научной литературе [6] критериев эффективности венчурного финансирования, целесообразно выделить следующие показатели:

1. Возвратность инвестиций: венчурные инвесторы стремятся получить прибыль от своих инвестиций. Эффективность венчурного финансирования может измеряться по степени возврата средств, полученных инвесторами от успешных сделок.

2. Рентабельность инвестиций: венчурные инвесторы также оценивают рентабельность своих инвестиций. Она может быть измерена через такие показатели, как ROI (Return on Investment) или IRR (Internal Rate of Return).

3. Уровень риска: венчурное финансирование сопряжено с высоким уровнем риска, поэтому эффективность может быть измерена по степени минимизации риска. При этом крайне желательно оценить с заданной степенью доверия предельный уровень потерь инвестора с учетом принимаемых превентивных мер снижения рисков.

4. Отдача на инвестированный капитал: эффективность венчурного финансирования может быть оценена по степени увеличения стоимости акций или доли компании, в которую инвестировали, в связи с ростом ее прибыли или успехами на рынке.

5. Влияние на экосистему: венчурное финансирование может иметь влияние на развитие инновационной экосистемы, поддержку стартапов, создание новых рабочих мест и т.д. Такие показатели, как объем инвестиций в стартапы, количество созданных рабочих мест или успешных выпусков компаний, могут служить мерой эффективности [7].

6. Уровень ликвидности. Критерий, отражающий возможность быстрой продажи активов и получения обратных средств. Уровень ликвидности характеризует возможность выхода из инвестиций в случае неудачного развития стартапа или для реинвестирования средств в более перспективные проекты.

7. Потенциал роста и масштабируемость. Критерий, который оценивает перспективы роста и возможность масштабирования бизнеса стартапа. Чем выше потенциал роста и масштабируемость, тем привлекательней стартап для привлечения венчурного капитала.

8. Компетенции и опыт команды проекта. Высокий уровень компетенций и опыта повышают шансы на успешную реализацию проекта и снижают риски венчурных инвесторов.

9. Уовень конкуренции на рынке. Критерий, учитывающий наличие конкурентов на рынке и способность стартапа выделиться среди них.

Эти критерии позволяют осуществлять эффективное венчурное финансирование и оптимально распределять инвестиции между различными стартапами.

К основным инструментам венчурного финансирования, по нашему мнению, следует отнести:

1. Венчурные финансы – инвестиции в стартапы, которые могут осуществляться как на ранних стадиях развития, так и на более поздних стадиях, когда стартап уже находится на пути к коммерческому успеху.

2. Конвертируемые облигации – долговые инструменты, которые могут быть конвертированы в долю в компании стартапа при определенных условиях.

3. Привилегированные акции – акции, которые обладают повышенными правами, например правом приоритетного получения дивидендов или голосующими правами на собраниях акционеров.

4. SAFE: инвестируются средства на ранних стадиях развития; инструмент очень прост в оперировании, является лишь долевым инвестированием, причем проценты по долгу в данном случае начисляться не будут. Кроме того, отсутствует оценка стартапа.

Полученные выше в настоящей статье результаты позволяют формализовать механизм венчурного финансирования с указанием целей, задач, методов, инструментов и критериев эффективности. Предлагаемая авторами графическая интерпретация формализованного механизма венчурного финансирования наглядно приведена на рисунке.

Механизм венчурного финансирования в условиях повышенных внешних рисков

Таблица 4

Основные характеристики стадий (этапов) процесса венчурного инвестирования

|

Стадия |

Базовая цель инвестиций |

Ресурсы, применяемые для венчурного финансирования |

Прогнозируемый уровень дохода |

Уровень риска |

Период окупаемости |

|

1. Seed |

Исследования и разработки, подготовка бизнес-планов, изучение рынка |

«Бизнес-ангелы», государственные фонды (гранты) |

Больше 50 % годовых |

Существенный |

До 10 лет |

|

2. Start-up |

Распорядительство и планирование производства, создание прототипов новых продуктов |

Венчурные фонды, «бизнес-ангелы» |

Около 35 % годовых (до 50 %) |

Значительный |

Ориентировочно 5–7 лет |

|

3. Early stage |

Совершение исследований и разработок, развитие человеческих ресурсов, реклама и продвижение |

Венчурные фонды, банки |

До 30 % годовых |

Средний |

Около 4–7 лет |

|

4. Expansion |

Увеличение оборотного капитала, совершенствование систем продаж |

Банки, корпорации |

От 20 до 30 % годовых |

Минимальный |

Обычно 2–5 лет |

|

5. Exit |

Финансирование выхода на рынок ценных бумаг |

Крупные компании, публичные рынки, банки |

До 20–25 % годовых |

Риски незначительны и обусловлены в основном внешними факторами |

До 1 года |

Обобщая изложенное, следует отметить, что в целом венчурное финансирование создания и развития инновационных компаний в условиях повышенных внешних рисков является важным механизмом, который позволяет поддерживать развитие новаторских идей и способствует экономическому росту. Однако такой тип финансирования также несет значительные риски для инвесторов и требует тщательного анализа и оценки потенциала и перспектив компаний перед инвестициями.

Для успешной реализации развития компании с помощью венчурного механизма используются методы, подходы и инструменты венчурного финансирования, которые могут быть применены на разных стадиях жизненного цикла инвестируемого проекта.

На стадии посева идет создание и патентование основной идеи, собирается вся информация для создания бизнес-плана и стратегии развития, также ведутся исследования и оцениваются риски, последние, в свою очередь, крайне высоки. На данном этапе инвестиционными вложениями будут считаться собственные финансы, займы и гранты.

На стадии стартапа показатели уровня риска еще высоки, при этом становится проще привлекать инвесторов в проект и заключить с ними договоры. Продукция тестируется путем выпуска на рынок небольших объемов.

На стадии фазы раннего роста в первую очередь стоит отметить фактор снижения риска, вследствие чего проекты для инвесторов становятся более привлекательными. Происходит запуск первых продаж, вырастают их объемы, идет активное вложение денежных средств.

На стадии фазы роста и расширения важно отметить, что банковские операции считаются безрисковыми, а кредиты могут быть получены на выгодных условиях. Увеличивается основной капитал компании, идет подготовка к акционированию и реструктуризации компании.

На стадии подготовительной фазы компании получают средства под залог ценных бумаг, этот вид займа обычно является условным.

На стадии фазы выхода инвесторы рассчитывают получить чрезвычайно высокую прибыль от своих вложений.

В табл. 4 представлены основные характеристики стадий жизненного цикла процесса венчурного инвестирования.

Зависимость между различными методами, подходами и инструментами венчурного финансирования заключается в том, что они могут использоваться комбинированно на разных стадиях развития проекта. Например, на ранних стадиях проект может быть финансирован основателями, ангелами и через краудфандинг, а на более поздних стадиях можно привлечь венчурные капиталы и корпоративные инвестиции.

Заключение

По итогам анализа различных аспектов венчурного финансирования можно сделать вывод, что данная форма финансирования отличается следующими особенностями:

− ведущая роль венчурного капитала и диверсификация управленческих ресурсов;

− не требуются залоговые гарантии;

− не будет предоставлена гарантия возврата денежных средств;

− из-за стремления к высокой прибыли высокая степень риска;

− способ финансирования (приобретение привилегированных акций с правом голоса и приоритетным получением дивидендов после удовлетворения всех прочих обязательств компании;

− покупка акций с привилегиями, которые не предоставляют право голоса, но обеспечивают приоритетное получение дивидендов и возможность выкупа;

− после определенного времени предлагаются кредиты, которые зачастую превращаются в акции;

− процедуры первичного размещения акций и обратного выкупа акций с использованием эмиссии.

Венчурное финансирование позволяет стартапам привлечь необходимый им капитал для разработки и тестирования новых технологий, создания прототипов, запуска продукта на рынок и расширения бизнеса. Венчурные инвесторы также предоставляют не только финансирование, но и ценные ресурсы и знания, которые помогают стартапам эффективно масштабироваться и достичь успеха. Они могут предложить стратегическое руководство, помощь в разработке бизнес-плана, доступ к контактам и сетям в индустрии, а также маркетинговую и юридическую поддержку.

Проведенное в статье исследование и формализация механизма венчурного финансирования должны способствовать адекватному и эффективному выбору методов и инструментов финансирования и снижению инвестиционных рисков.