Проектное финансирование, метод финансирования бизнеса, который опирается на предполагаемые денежные потоки от проекта в качестве его основного залога, стало инструментом продвижения инфраструктурных и промышленных достижений в различных странах. В российских условиях, где в таких секторах, как энергетика, транспорт и строительство, реализуются грандиозные проекты, понимание последствий проектного финансирования имеет первостепенное значение.

Центральный вопрос этого исследования сложен и требует глубокого понимания проектного финансирования, взаимосвязанного с макроэкономическими переменными. По всему миру проектное финансирование, отличающееся структурой без права регресса или с ограниченным правом регресса, при которой финансирование осуществляется за счет долга и собственного капитала проекта, играет ключевую роль в поддержке масштабных инфраструктурных проектов [1]. Учитывая обширную территорию России и разнообразие отраслей промышленности, проектное финансирование обладает потенциалом для ускорения экономического развития страны.

Тем не менее волновое воздействие проектного финансирования на экономику в целом не является однозначным. Оно зависит от множества элементов, начиная от нормативно-правовой базы и вида финансируемых проектов и заканчивая общей экономической обстановкой [2]. Таким образом, возникает уточненный исследовательский запрос: «Каким образом проектное финансирование влияет на основные экономические показатели России, такие как ВВП, безработица, инфляция, и какие переменные могут ослабить этот эффект?»

Эта тема требует исчерпывающего изучения взаимодействия между проектным финансированием и российской финансовой сценой. Это предполагает не только численную оценку влияния проектного финансирования на экономические показатели, но и понимание глубоких каналов, приводящих к этому эффекту. Результаты такого исследования потенциально могут изменить процесс выработки политики, инвестиционные траектории и эволюцию проектного финансирования в России. Проливая свет на роль проектного финансирования в российской экономике, исследование направлено на обогащение диалога по вопросам финансовой устойчивости и инновационных финансовых стратегий.

Более ранние исследования касались роли проектного финансирования в стимулировании инфраструктуры, ускорении экономики и создании рабочих мест, и это лишь некоторые из них. Тем не менее его прямые последствия для ключевых макроэкономических факторов, таких как ВВП, безработица и инфляция, остаются недостаточно изученными. Более того, уникальные аспекты проектного финансирования подразумевают, что знания, полученные в одном регионе, могут быть неприменимы в других местах. Следовательно, необходимо изучить его конкретные последствия для российской экономики.

В своем исследовании финансовых моделей Жоао М. Пинто и Пауло П. Алвес утверждают, что проектное финансирование может повысить ценность за счет смягчения дилемм агентств, сокращения затрат на информационную асимметрию и усиления мер по снижению рисков. Тем не менее они подчеркивают, что инициирование механизмов финансирования проектов может быть сложным и длительным, а после их создания может стать строго обязательным [3]. Крайне важно признать, что при проектном финансировании государственные спонсоры характеризуются масштабными операциями, консервативным порогом риска и повышенной гибкостью в управлении активами.

Помимо формирования отдельных секторов или инфраструктур проектное финансирование приобретает решающее значение в монопромышленных городах, усиливая риск, связанный с инвестиционными предприятиями. Хотя финансирования крупномасштабной инфраструктуры в развивающихся странах по-прежнему не хватает, механизмы, обеспечивающие это, прочно укоренились [4]. Это последний уровень инфраструктурных требований – миниатюрные внутренние структуры, имеющие решающее значение для подъема местной экономики, которые часто требуют внимания. Управление финансированием этих миниатюрных инфраструктур сопряжено с уникальными препятствиями, требующими инновационных финансовых схем. Ограниченная финансовая автономия и скудные бюджетные ассигнования со стороны центрального режима привели к тому, что региональные власти испытывали нехватку ресурсов в этом отношении.

Опираясь на существующую литературу о взаимосвязи между финансами и экономическим господством, проектное финансирование, по-видимому, призвано стимулировать экономический рост. Преимущества притока иностранного капитала зависят от зрелости финансового сектора страны. Странам, получающим приток иностранного капитала, следует отдавать предпочтение качеству капитала, а не его объему. В этом отношении не все капиталы созданы равными. Следовательно, странам с формирующимся финансовым ландшафтом следует ориентироваться на надежный долгосрочный капитал, прежде чем прибегать к авангардным потокам капитала [5]. Проектное финансирование может восполнить пробелы на менее развитых территориях, потенциально компенсируя институциональные и финансовые пробелы. Исследования показывают, что проектное финансирование стимулирует экономический рост, особенно в экономически слабых странах [6].

Существует заметная позитивная связь между финансированием проектов и экономическим господством на наименее развитых территориях мира. После тщательного изучения 38 таких стран в 1994–2007 гг. проектное финансирование стало мощным катализатором экономического прогресса. Наряду с ощутимым воздействием проектного финансирования проявились и другие факторы роста: надежное регулирование, умеренные государственные расходы и повышение образовательных стандартов, хотя их влияние было не таким последовательным, как у проектного финансирования [7].

Потребности в проектном финансировании сильно различаются в разных странах и регионах, и в них отсутствуют единые критерии. Эта изменчивость проистекает из различных потребностей этих стран. Как подчеркивалось ранее, в развивающихся странах проектное финансирование имеет решающее значение для создания маломасштабной инфраструктуры и развития монопромышленных городов. И наоборот, в развитых странах финансирование проектов сильно коррелирует с показателями, отражающими экономическую стабильность и благоприятную инвестиционную среду, такими как валютные резервы и чистый приток прямых иностранных инвестиций. Привлекательность проектов, зависящих от проектного финансирования, в значительной степени зависит от экономического климата принимающей страны. Солидные валютные резервы свидетельствуют об экономической и социально-политической устойчивости страны, упрощая организацию проектов, подкрепленных проектным финансированием, а также оптимизируя распределение рисков. Построенная регрессионная модель, коррелирующая объемы финансирования проектов с валютными резервами страны и чистым притоком прямых иностранных инвестиций, обладает высокой значимостью. Анализ показывает, что в современных условиях финансирование проектов осуществляется преимущественно в экономически процветающих регионах [8].

Существующему академическому дискурсу о влиянии проектного финансирования на экономические траектории стран часто не хватает убедительных данных для окончательной интерпретации того, как распределение капитала влияет на макроэкономическую динамику. Чтобы точно определить роль российского проектного финансирования в стимулировании роста национальной экономики, важно определить основную динамику того, как потоки капитала от проектного финансирования влияют на внутренний промышленный рост.

Цель исследования – критически исследовать многогранное влияние проектного финансирования на экономическое развитие России, оценив его прямое и косвенное воздействие на основные макроэкономические показатели, такие как ВВП, безработица и инфляция. Интегрируя результаты предыдущих исследований и изучая специфическую российскую динамику, исследование стремится обеспечить целостное понимание, которое может служить ориентиром для будущих финансовых стратегий, разработки политики и устойчивого экономического развития в России.

Материалы и методы исследования

Теоретическая база:

1. Кейнсианская теория инвестиций. Эта теория, основанная на концепции Джона Мейнарда Кейнса о «настроениях животных», раскрывает психологические и эмоциональные детерминанты инвестиционных решений. Она утверждает, что инвестиционные решения зависят не только от процентной ставки и доходности капитала, но и от преобладающей деловой уверенности и настроений на рынке. Кейнс подчеркивал, что колебания инвестиций катализируют изменения в доходах и занятости, тем самым предполагая, что увеличение инвестиций, под которыми в данном контексте понимается проектное финансирование, может усилить экономический рост [9].

2. Модель роста Солоу. Эта неоклассическая модель, разработанная Робертом Солоу в 1950-х гг., предполагает долгосрочный экономический рост как результат роста населения, производительности труда и накопления капитала [10].

Гипотезы:

1. Проектное финансирование положительно влияет на макроэкономические переменные, что предполагает, что резкий рост проектного финансирования приведет к соответствующему росту ВВП при неизменности всех остальных переменных.

2. Учитывая структуру модели Солоу, восходящий тренд проектного финансирования положительно коррелирует с экономическим ростом, а значит, резкий рост проектного финансирования должен привести к параллельному увеличению ВВП и потоков инвестиций в основной капитал.

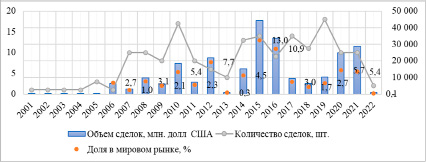

Для анализа влияния проектного финансирования на экономический ландшафт России на основе всестороннего анализа литературы был отобран целый ряд потенциальных переменных. К ним относятся: объем ВВП в текущих ценах; подушевой ВВП; объем прямых иностранных инвестиций; платежный баланс; объем участия в капиталах предприятий России за исключением реинвестирования доходов; степень износа основных средств; инвестиции в основной капитал; подушевое инвестирование в основной капитал; курс рубля; уровень инфляции; уровень безработицы; объем золотовалютных резервов. В качестве независимой переменной для проведения анализа определен показатель объема проектного финансирования по всем инфраструктурным и прочим проектам в России в годовом выражении (рис. 1).

Рис. 1. Данные российского рынка проектного финансирования [11]

Основным методом стал эконометрический научный метод – расчет коэффициентов парной корреляции Пирсона по формуле

r = (Σ[(Xi – Х)(Yi – Y)]) / (n × σX × σY), (1)

где Σ обозначает сумму значений для всех наблюдений;

Xi и Yi представляют собой отдельные значения проектного финансирования и соответствующей макроэкономической переменной;

Х и Y – средства финансирования проекта и значения макроэкономических переменных соответственно;

n – общее количество наблюдений;

σX и σY – стандартные отклонения финансирования проекта и значений макроэкономических переменных соответственно.

После отбора наиболее существенных значений парной корреляции проведен регрессионный анализ степени влияния проектного финансирования на ключевые макроэкономические зависимые переменные:

Y = β0 + βX + ∈, (2)

где Y – зависимая переменная;

X – независимые переменные;

β – коэффициенты независимых переменных;

∈ – это случайные ошибки.

Горизонт анализа составляет период с 2001 по 2022 г. Данные для проведения расчетов по макроэкономическим показателям взяты из баз статистических данных порталов журнала проектного и инфраструктурного финансирования [11], Федеральной службы государственной статистики России [12] и Банка России [13].

Результаты исследования и их обсуждение

Используя коэффициент корреляции Пирсона для каждой пары переменных, можно оценить как интенсивность, так и ориентацию их линейных связей. Наши данные охватывают два десятилетия, с 2001 по 2022 г.

Проектное финансирование, специфический метод финансового структурирования, распространенный при реализации крупных инфраструктурных проектов, демонстрирует сложное взаимодействие с многочисленными показателями российской макроэкономики. Как следует из корреляционной матрицы в таблице, эти связи дают представление о том, как проектное финансирование влияет на экономическую траекторию России.

Результаты корреляционного анализа из таблицы говорят о наличии средней и слабой силы связи между проектным финансированием и ключевыми макроэкономическими переменными. Однозначно нельзя говорить о значительной роли потоков от финансирования инфраструктурных проектов в обеспечении экономического роста России, однако такая связь умеренная и заметная по шкале Чеддокка. Следует выделить ряд показателей, которые требуют более детального учета и оценки.

Положительная корреляция проектного финансирования с ВВП (0,452) и ВВП на душу населения (0,452) подчеркивает его роль в содействии экономическому прогрессу и благосостоянию. Это указывает на волновой эффект проектного финансирования, потенциально запускающий каскад, при котором инфраструктурные достижения повышают экономическую эффективность, возможности трудоустройства и спрос в различных секторах. Эти последствия можно наблюдать благодаря росту как общего объема экономического производства, так и уровня индивидуальных доходов.

Результаты корреляционного анализа взаимосвязи проектного финансирования в России и макроэкономических показателей

|

Независимые макроэкономические переменные |

Проектное финансирование, млн долл. США |

|

ВВП, млрд руб. |

0,452* |

|

ВВП/душу населения, долл. США |

0,452* |

|

Прямые инвестиции, млн долл. США |

-0,031 |

|

Платежный баланс, млн долл. США |

-0,094 |

|

Глобальное проектное финансирование, млн долл. США |

0,435* |

|

Участие в капитале за исключением реинвестирования доходов, млн долл. США |

-0,052 |

|

Степень износа основных средств, % |

-0,285 |

|

Инвестиции на душу населения, руб. |

0,435* |

|

Инвестиции в основной капитал, млрд руб. |

0,435* |

|

Курс рубля к долл. США |

0,554** |

|

Инфляция, % |

-0,252 |

|

Безработица, % |

-0,386 |

|

Золотовалютные резервы, млрд долл. США |

0,389 |

|

Объем выданных кредитов, млрд руб. |

0,463* |

Примечание:

* коэффициент значимости на уровне 0,05;

** коэффициент значимости на уровне 0,01.

И наоборот, положительная связь между проектным финансированием и обменным курсом рубля к доллару США (0,554) указывает на валютные риски, присущие операциям по проектному финансированию. Привлечение иностранных инвестиций или импорт необходимого оборудования и специалистов для важных проектов может в половине случаев оказать обесценивающее воздействие на местную валюту. Такая динамика подчеркивает важность грамотного управления валютными рисками при проектном финансировании.

Умеренная тенденция к росту между проектным финансированием и глобальным проектным финансированием (0,435) свидетельствует о том, что условия мирового рынка и отношение инвесторов оказывают определенное влияние на российские усилия по проектному финансированию. Осознание этой глобальной синхронизации важно для разумного управления финансированием проектов в условиях глобальных экономических колебаний и сдвигов на мировой финансовой арене.

Кроме того, умеренная восходящая корреляция между проектным финансированием и инвестициями в основной капитал (0,435) указывает на связь между масштабными инфраструктурными проектами, финансируемыми преимущественно за счет проектного финансирования, и общим объемом инвестиций в основной капитал. Направляя ресурсы на новые активы, проектное финансирование способствует увеличению основного капитала в экономике, способствуя устойчивому экономическому развитию.

Обратная зависимость между проектным финансированием и безработицей (-0,386) демонстрирует проектное финансирование как средство создания рабочих мест и снижения уровня безработицы. Вливая капитал в масштабные инфраструктурные проекты, проектное финансирование может служить плацдармом для создания рабочих мест как на этапе строительства, так и на этапе эксплуатации проекта, тем самым снижая уровень безработицы. Более того, восходящая корреляция между проектным финансированием и объемом кредита (0,463) подтверждает значимость проектного финансирования в сфере долгового финансирования экономики. Распространение проектного финансирования могло бы одновременно увеличить совокупный объем выдачи кредитов, способствуя развитию финансового сектора.

По сути, проектное финансирование играет значимую роль в формировании макроэкономического контура России. Его последствия охватывают широкий спектр экономических показателей, от ускорения роста ВВП и распределения богатства до безработицы и износа активов, подчеркивая его системную значимость. Запутанная сеть этих ассоциаций подчеркивает необходимость разумного управления финансированием проектов, уравновешивающего их экономические преимущества.

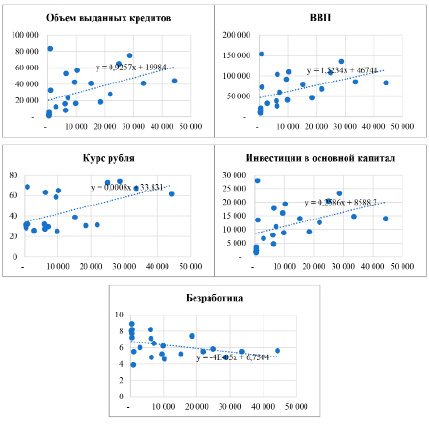

Рис. 2. Значения линейных регрессионных моделей проектного финансирования и ключевых показателей экономики России

В заключение следует отметить, что корреляционный обзор в значительной степени согласуется с кейнсианскими теоретическими рамками и теорией Солоу. Восходящие тенденции между проектным финансированием и показателями экономического прогресса, такими как ВВП и инвестиции в основной капитал, намекают на потенциальную роль проектного финансирования в стимулировании экономической активности и накопления капитала, как утверждают эти теории.

При переходе к следующему аналитическому этапу регрессионный анализ становится наиболее предпочтительным инструментом, поскольку он позволяет исследовать динамику между зависимыми переменными (различными макроэкономическими показателями) и влияющим на нее фактором проектного финансирования. В частности, в экономике регрессия дает незаменимую основу для определения того, как изменения в предикторных переменных могут повлиять на зависимую переменную.

Результаты регрессионного анализа на рис. 2 перекликаются с предыдущими корреляционными выводами, согласуясь с теоретическими парадигмами кейнсианской инвестиционной доктрины и теории роста Солоу. Основные открытия, полученные в результате регрессионной оценки, включают:

− Положительная связь ВВП. Увеличение объема проектного финансирования коррелирует с ростом ВВП, что подтверждает мнение о том, что проектное финансирование как способ инвестирования стимулирует экономические начинания и способствует росту. С этим выводом согласуются как кейнсианская теория, так и теория Солоу, в которых инвестиции выступают в качестве движущей силы экономического роста.

− Взаимосвязь с объемами кредитования. Существует ощутимая связь между проектным финансированием и общим объемом кредитования в экономике, что указывает на потенциал проектного финансирования в повышении ликвидности экономики и доступности кредитов.

− Симбиоз с инвестициями в основные фонды. Увеличение объемов проектного финансирования может стимулировать рост инвестиций в основной капитал, что согласуется с идеей Солоу о накоплении капитала как стимуляторе экономического роста.

− Курс рубля к доллару США. Незначительная положительная связь указывает на то, что проектное финансирование может в незначительной степени стимулировать ослабление рубля.

− Уровень безработицы. Слабая обратная связь указывает на то, что, хотя проектное финансирование может способствовать созданию новых рабочих мест, его влияние относительно слабое.

Заключение

Из приведенных данных видно, что проектное финансирование оказывает значимое влияние на экономическую траекторию России, позитивно воздействуя на ВВП, объемы кредитования и инвестиции в основной капитал, а также оказывая незначительное влияние на обмен валют и уровень безработицы.

Сильная экономика России, основанная на таких отраслях, как нефтяная, транспортная, горнодобывающая и энергетическая, не только определяет ее промышленный облик, но и формирует мировую торговлю, бюджетную устойчивость и траекторию роста.

Проектное финансирование, предназначенное для реализации масштабных проектов, стало незаменимым инструментом развития этих основополагающих отраслей. Направляя точные финансовые ресурсы на реализацию мегапроектов, проектное финансирование открывает дорогу начинаниям, которые в противном случае упирались бы в финансовые барьеры.

В условиях российской экономики значение проектного финансирования выходит за рамки простого предоставления капитала. Оно отражает экспансивные экономические стратегии, соответствует стремлению к национальному росту, а также параллельно глобальным колебаниям в энергетике и инфраструктуре.

В перспективе сокращение проектного финансирования в условиях внешнеэкономического напряжения может ограничить экономическую жизнеспособность России, вызвать замедление роста ВВП, сокращение инвестиций в основной капитал и рост безработицы. В этой связи представляется крайне важным продолжить исследования в этой области с целью выявления сложной динамики и поиска путей преодоления возможных неудач.