Выявление специфики формирования налоговых доходов в национальных системах различного уровня развития определяет реализацию возможностей аккумуляции и использования финансовых ресурсов. Подоходное налогообложение в развивающихся странах и странах с формирующимся рынком заметно отличается от налогообложения развитых стран, что определяется низким уровнем дохода на душу населения, меньшей долей трудовых доходов, получаемых наемными работниками, большей долей самозанятости и сельскохозяйственного сектора. Более высокая доля сектора с низкой производительностью, также известного как неформальная экономика, потенциально влияет на накопление подоходного налога [1].

Материалы и методы исследования

В качестве материалов исследования были использованы научные публикации (теоретические и практические) зарубежных и российских ученых в области подоходного налогообложения, международные базы статистических данных. В качестве методов исследования статьи были использованы: комплексный и системный подход, логический анализ, методы обобщения и сравнения.

Результаты исследования и их обсуждение

Способность подоходного налогообложения аккумулировать средства может различаться в зависимости от качества институтов и их способности обеспечивать соблюдение налогового законодательства. Развивающиеся страны характеризуются низким уровнем развития институциональных механизмов налогообложения и обеспечения соблюдения налогового законодательства, поэтому здесь существуют значительные масштабы уклонения от уплаты налогов, особенно высокодоходных агентов [2]. Эта специфика также распространена в странах с формирующимся рынком, хотя и в меньшей степени. Данный фактор имеет особое значение при существующем отсутствии влияния увеличения налоговой ставки на увеличение уклонения от уплаты налогов. Теоретическое исследование показывает, что если ставка налоговых взысканий налагается на уклонение от уплаты налога, то увеличение ставки налога приведет к уменьшению уклонения от уплаты налогов, а не к предполагаемому увеличению. Прогрессивная шкала налоговых ставок стимулирует уклонение от уплаты налогов и, следовательно, принесет меньше налоговых поступлений правительству, чем пропорциональная шкала налоговых ставок, только в том случае, если налогоплательщик нейтрален к риску [3].

В странах с низким доходом экономическая и институциональная структура страны в значительной степени ограничивает структуру и роль подоходного налога. Международный опыт показывает, что по мере развития стран налоговая база, с которой взимается подоходный налог, увеличивается, а совершенствование технологических и институциональных условий позволяют налоговой администрации лучше контролировать налоговую базу, особенно самозанятых, которые составляют значительную долю от общей занятости в развивающихся странах. Так, согласно исследованиям У. Крэндалла, E. Гэвин и A. Мастерс в рамках The International Survey on Revenue Administration (Международный обзор администрирования налогообложения), административные издержки налогообложения имеют следующую специфику: страны с более высоким уровнем дохода имеют самые низкие затраты на сбор налогов (0,89 денежной ед. затрат для сбора 100 денежных ед. налога по сравнению с 1,10 для стран с более низким уровнем дохода), поскольку они могут лучше использовать преимущества автоматизации и экономии за счет масштаба [4].

К сокращению объема получаемого подоходного налога приводят также способы уклонения от уплаты, которые применяются агентами в рамках закона: перемещение времени получения дохода и трансформация одного вида дохода в другой. В первом случае агент осуществляет перенос дохода на период, в котором ожидается снижение предельной ставки налога. Во втором случае происходит перевод дохода в форму, которая облагается меньшей ставкой налога или в отношении которой установлены налоговые преференции [5].

Другим фактором, влияющим на аккумуляцию подоходного налога, является инфляционный фактор. Существенное влияние инфляции на подоходное налогообложение заключается в том, что она может быть источником «сдвига» границ налоговых ставок, в результате чего налогоплательщики «выталкиваются» в более высокие интервалы подоходного налога. Это происходит в случае отсутствия роста реальной заработной платы или дохода: если средняя заработная плата растет вместе с инфляцией, а номинальная шкала подоходного налога остается неизменной. В итоге это приводит к отрицательному эффекту влияния инфляции на долю подоходного налога в развитых странах и чистому положительному эффекту в развивающихся странах и странах с формирующимся рынком, что указывает на существование инфляционного «сдвига» границ налоговых ставок.

Роль фонда заработной платы в государственном секторе в накоплении подоходного налога заключается в том, что этот сектор представляет собой легко облагаемый подоходным налогом сектор. При этом влияние размера фонда заработной платы в государственном секторе (в процентах от ВВП) в развитых странах положительно и статистически значимо влияет на объем дохода от подоходного налога. Однако этот эффект в развивающихся странах и странах с формирующимся рынком менее выражен, чем в развитых странах. В целом оценки показывают, что увеличение на один процентный пункт фонда заработной платы государственного сектора от ВВП, при прочих равных условиях, приводит к увеличению доходов от подоходного налога в развивающихся странах на 0,15, а в странах с формирующимся рынком – на 0,3 процентных пункта от ВВП [6].

Влияние показателей на объем поступлений подоходного налога

|

Ставка подоходного налогообложения |

Максимальный порог дохода |

||

|

минимальная |

максимальная |

||

|

Развитые страны |

+ |

+ |

+ |

|

Развивающиеся страны |

+ |

– |

0 |

|

Страны с формирующейся рыночной экономикой |

+ |

– |

0 |

Источник: составлено автором по [6].

Другим фактором, влияющим на аккумуляцию подоходного налога, являются параметры налоговой политики и, в частности, уровень налогооблагаемого порога. Здесь также можно выделить двойственное влияние данного фактора на объемы поступлений подоходного налога в бюджет по группам стран. По оценкам Д. Бенедик, Х. Бенитеса, Ч. Веллутини, сдвиг налогового порога по шкале налогообложения в сторону увеличения в целом приводит к снижению объемов поступлений подоходного налога в развитых странах и увеличению налоговых поступлений в развивающихся странах и странах с формирующимся рынком. В частности, увеличение порога в размере единицы ВВП на душу населения, при прочих равных условиях, увеличивает поступление подоходного налога на 0,02 процентных пункта ВВП в странах с низким уровнем дохода и на 0,04 процентных пункта в странах с формирующимся рынком. В качестве причин данной зависимости можно выделить, во-первых, перенос налоговой нагрузки на агентов с меньшими доходами, которые легче учитывать в налоговой базе, и, во-вторых, по мере того, как эти страны повышают пороговые значения подоходного налога, они одновременно сокращают налоговые вычеты и льготы, которые в чистом выражении приводят к увеличению доходов от подоходного налога [7].

Предельное влияние самой низкой ненулевой ставки подоходного налога на общий объем данного налогового дохода является положительным и значительным. При прочих равных условиях увеличение минимальной ненулевой ставки на один процентный пункт увеличивает долю доходов от подоходного налога на 0,05 и 0,09 процентных пункта от ВВП соответственно. Влияние других параметров структуры подоходного налогообложения рассматривается в таблице.

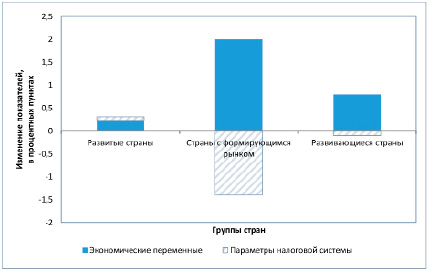

В целом изменения в экономических переменных (ВВП на душу населения, доля сельского хозяйства в ВВП, доля самозанятости в общей занятости, фонд заработной платы в государственном секторе как доля от ВВП, инфляция) объясняют большую часть положительной динамики подоходного налога за последние 14 лет по группам стран (рисунок). Влияние рассматриваемых факторов также различается по группам стран. В то время как в развитых странах увеличение поступлений от подоходного налогообложения связано с экономическими переменными на 0,23 процентных пункта к ВВП (78 % от общего наблюдаемого изменения по всем странам), изменения в политике налогообложения оказывают чистое положительное влияние на поступление налоговых доходов от подоходного налога на 9 %. В странах с формирующимся рынком изменения экономических переменных привели бы к большему увеличению доходов от подоходного налога (2,0 процентных пункта ВВП), если бы не негативное влияние факторов, связанных с политикой налогообложения (минимальный порог, минимальная ненулевая предельная ставка, максимальная предельная ставка, верхний порог для уплаты максимальной предельной ставки подоходного налога, а также доля дохода от налога на доходы организаций и НДС), которые нивелировали потенциальный рост совокупной величины подоходного налога на 1,4 процентных пункта ВВП. В развивающихся странах налоговые факторы оказали незначительное негативное влияние на рост доходов от подоходного налога (-0,1 процентных пункта ВВП), в то время как большая часть увеличения доходов от налога пришлась на изменения экономических переменных: 0,8 процентных пункта ВВП или 117 % от общего наблюдаемого изменения по всем странам [6].

Хотя подоходное налогообложение определяется экономическим развитием, экономический рост автоматически не приводит к повышению собираемых налогов.

Влияние экономических и переменных налоговой политики на рост доходов от подоходного налога (2006–2018 гг.), в процентных пунктах от ВВП [6]

Расширение налоговой сетки и увеличение налоговой базы требует, чтобы правительства рассматривали эффективную политику налогообложения в качестве одного из приоритетов. Правительство будет облагать доходы налогом только в том случае, если оно этого хочет, тем более что властные структуры обладают информацией о существующих пробелах в налогообложении [8].

Политическая воля, в свою очередь, является продуктом структуры внутриполитического торга страны в отношении налогов. Процесс переговоров занимает центральное место в принятии решений о разработке налоговых режимов и оперативных решений. Заинтересованные стороны могут извлечь выгоду из сохранения статус-кво низких налогов и дискреционной практики взимания налогов. Как пишет Л. Майлс [9], в каждой стране большая часть теоретически подлежащих налогообложению доходов, сделок или активов ускользает от налога по причине политического влияния и коррупции. Налоговые режимы, главным образом в странах с низким доходом, имеют тенденцию быть предвзятыми в пользу налогоплательщиков с наибольшей властью на переговорах, кто может легче всего уклониться от уплаты налогов и чье влияние более ценно в долгосрочной перспективе. В результате такого распределения переговорной силы правительства проявляют большое нежелание облагать налогом личные доходы граждан высокодоходной группы, а также все более крупные накопления капитала, вложенные в недвижимость [10]. По сути, подоходный налог – один из лучших способов обложить налогом богатых – почти полностью неэффективен, кроме налогов на заработную плату работников формального сектора. Поскольку такие налоги затрагивают относительно более состоятельные группы, обладающие большим политическим влиянием, их очень трудно эффективно внедрить на практике. Аналогичное влияние могут оказывать медианные группы в демократических системах посредством выбора определенных партий и политических движений [11].

С неразвитыми рынками связан значительный сектор неформальной экономики, что является еще одним препятствием для аккумуляции подоходного налога. Поскольку по своей природе неформальная экономическая деятельность не попадает в поле зрения налоговых должностных лиц, административные издержки выхода на неформальный сектор могут быть очень высокими. В развивающихся странах экономическая деятельность ведется таким образом, что это затрудняет реализацию налогового законодательства. В таких странах сельскохозяйственный сектор относительно велик, высока доля самодостаточной экономики в общей экономике, высока доля немонетизированной экономики в общем валовом внутреннем продукте, преобладают мелкие и разрозненные производственные единицы. Этот сектор обычно состоит из множества малых и микропредприятий, доход которых обычно ниже минимального порога уплаты налога или чуть выше его. Такие обстоятельства препятствуют эффективности механизма налогового правоприменения и создают больший соблазн и возможности для уклонения от уплаты налогов. При этом экономический рост не обязательно означает уменьшение неформального сектора – большую роль в этом процессе играет правительство, создавая функциональную правовую систему. По мнению Т. Бесли и Т. Перссон, государственные институты и налоговые системы развиваются вместе, поэтому слабое и неподотчетное обществу государство не имеет сильных мотивов для создания эффективных систем аккумуляции налоговых доходов. Поиск способов включения большей части неформального сектора в налоговую сеть также может принести пользу относительно совершенствования государственных механизмов и демократизации, поскольку это позволило бы более широко привлекать граждан к решению налоговых вопросов и может оказать положительное влияние на налоговую ответственность [12].

Если рассматривать современные развитые страны, то можно отметить, что здесь также существуют различия в аккумуляции налогов, которые определяются формами демократических институтов. Самые большие различия наблюдаются между социал-демократическими государствами, такими как Дания и Швеция, и либерально-демократическими государствами, такими как США и азиатские государства. Эти различия значительны: в 2021 г. отношение налоговых поступлений к ВВП составляло 46,9 % в Дании и 42,6 % в Швеции, в отличие от 26,6 % в США и 33,5 % в Великобритании [13]. При этом характеристики административных институтов являются решающими факторами, определяющими увеличение налоговых поступлений. Так, развитие эффективных и справедливых административных институтов в Швеции определило значительное доверие налогоплательщиков государству и их готовность платить высокие налоги.

Можно выделить также ряд других факторов, влияющих на аккумуляцию подоходного налога. Одним из таких факторов является политика государственных расходов и направления использования финансовых ресурсов. Налоги направляются на финансирование государственных расходов, которые, в свою очередь, расходуются на обеспечение благосостояния налогоплательщиков. Это является главным обоснованием налогов и государственных расходов. Однако, когда налогоплательщики начинают сомневаться в обоснованности размера и структуры государственных расходов, стимулы к уплате налогов снижаются, по крайней мере в размере той суммы, которую они обязаны платить. Например, налогоплательщики могут быть недовольны политикой правительства в отношении отдельных статей расходов на социальное обеспечение или направления большой доли бюджета на содержание государственного аппарата. Это приводит к нежеланию оплаты налогов и заставляет налогоплательщиков искать способы уменьшения своих налоговых обязательств законными или незаконными способами.

Другим неналоговым фактором, влияющим на объемы аккумуляции налогов, является уровень образования населения, который влияет на уплату налогов двойственным образом. Во-первых, более образованное население лучше понимает цели налоговой системы, что снижает вероятность того, что налоговое законодательство будет нарушаться из-за незнания или недостаточного внимания к процессам налогообложения. Во-вторых, хорошо образованное население, скорее всего, знает, как работает налоговая система, и, таким образом, может уменьшить свои налоговые обязательства за счет использования различных льгот, имеющихся в налоговом законодательстве, или налоговой оптимизации.

Отсутствие механизмов и целей правительств некоторых развивающихся стран и стран с формирующимся рынком эффективно облагать налогом многонациональные компании, работающие в их странах, является причиной больших потерь в налоговых поступлениях. Можно выделить четыре таких барьера на пути эффективной аккумуляции налогов: 1) двусторонние налоговые соглашения и вытекающая из этого потеря права на налогообложение многонациональных компаний; 2) трансфертное ценообразование в международной торговле; 3) потеря потенциальных налоговых поступлений от добывающих отраслей; 4) налоговые льготы, предоставляемые инвесторам [9].

Многие развивающиеся страны фактически отказались от своих прав облагать налогом многонациональные компании, работающие в их странах, из-за двусторонних налоговых соглашений. Так, по оценкам, такие налоговые соглашения приводят к тому, что развивающиеся страны ежегодно теряют в среднем около 1 млрд долл. США в отношении каждой из стран. К аналогичному результату приводит трансфертное ценообразование в транснациональных компаниях. Перемещение прибыли транснациональными корпорациями путем трансфертного ценообразования приводит к сокращению налогооблагаемой базы всех налогов и, как следствие, снижению налоговых поступлений.

Правительства развивающихся стран также обычно предлагают различные налоговые льготы для привлечения инвестиций, что снижает налоговые доходы. Проблема в данном случае заключается в том, что налоговые льготы главным образом не приводят к росту инвестиций и, следовательно, представляют собой чистую потерю доходов. Также льготы часто используются по политическим причинам и, следовательно, рискуют быть связанными с коррупцией. Властная администрация может использовать систему для получения экономической ренты и обеспечения покровительства [14].

Другим фактором, определяющим рост объемов поступлений от подоходного налога, является увеличение степени прогрессивности налогообложения, которое способствует росту не только данного вида налога, но и совокупных налоговых поступлений [15].

Глобализация стала причиной одной из самых сложных административных проблем в современных государствах – налогообложения богатых. Подоходный налог значительно облегчил налогообложение наемных рабочих и ограничил их возможности уклоняться от уплаты налогов, поэтому самые высокие показатели уклонения от уплаты налогов в настоящее время относятся к высокодоходным группам [16]. Поскольку существуют низкие барьеры трансграничного перемещения активов, становится все труднее облагать налогом высокодоходных агентов. В глобальном масштабе налоговое мошенничество и незаконные трансграничные потоки капитала на сегодняшний день являются наиболее распространенными и крупнейшими из всех незаконных операций.

Заключение

Таким образом, делая выводы, можно сказать, что рост доходов бюджета от подоходного налогообложения в значительной степени связан с внутренними факторами в экономике, такими как увеличение ВВП на душу населения, улучшение качества институтов, роста фонда заработной платы и сокращение сектора сельского хозяйства и самозанятости. Существенное значение на аккумуляцию подоходного налога также оказывают: инфляция, законодательные механизмы регулирования транснациональных корпораций, глобализация. По мере развития стран налоговая база, с которой взимается подоходный налог, увеличивается, а совершенствование технологических и институциональных условий позволяют налоговой системе лучше контролировать налоговую базу.