Буквально год назад, в самом начале 2022 г., в контексте темы настоящего исследования злободневными считались аспекты экспоненциального роста значимости безналичных платежей в шлейфе ограничительных мер COVID-19; доказательства падения спроса на денежную наличность и формирования в этой связи принципиально нового цифрового денежного инструмента центральных банков [1; 2]. В указанных условиях было актуально обозначить сущность цифровой валюты центральных банков (ЦВЦБ или CBDC), провести четкую границу между данной фидуциарной и криптовалютой, технологией блокчейн [3; 4], поскольку имели место заблуждения не только в умах дилетантов и студентов, но и многих преподавателей высших учебных заведений, а также и специалистов денежного рынка [1].

Глобальным трендом развития финансового рынка на 2023 г. обозначена кибербезопасность, для обеспечения которой национальный финансовый рынок РФ планирует развивать цифровые финансовые активы, практические бизнес-кейсы по токенизации цифровых активов. Поскольку национальная экономика придерживается глобальных трендов, планируется запуск проекта цифрового фидуциарного рубля, что даст возможность наращивать финансовую доступность и формировать принципиально новые цифровые сервисы и инструменты.

Целью исследования является выделение концептуальных основ практического применения инструмента цифровой фидуциарной валюты в национальной экономике Российской Федерации на основе критической оценки положительного и отрицательного опыта зарубежных стран использования ЦВЦБ в различных формах и на различных стадиях развития.

Материалы и методы исследования

Первый опыт тестирования цифровой национальной валюты был осуществлен в Эквадоре, отказавшемся еще в 2000 г. от собственной национальной денежной единицы (сукре) в пользу американского доллара. Использованием ЦВЦБ в форме цифрового сукре регулятор Эквадора преследовал цели: 1) создание суверенной денежной единицы, 2) формирование национальной инфраструктуры денежных платежей; 3) обеспечение доступности финансовых услуг для населения. Низкий потребительский спрос и высокие издержки государства сделали проект неэффективным, его свернули, держатели ЦВЦБ были уведомлены о выводе денежных средств из электронных кошельков [5].

Подобные результаты применения ЦВЦБ можно отметить в Уругвае, где успешный, по оценке МВФ, пилотный проект введения цифровой фиатной валюты (e-Peso) не получил развития. Проект спонсировался частным бизнесом, не имел государственного финансирования, после успешного завершения пилотной части проекта e-Peso были выведены из обращения. Дальнейшее развитие проекта не предусматривается.

Как свидетельствует опыт развивающихся стран, целью введения ЦВЦБ выступает рост финансовой доступности и качества предоставляемых платежных услуг в условиях неразвитой банковской сферы и неэффективной традиционной системы платежей. Основной целью стран с развитой банковской сферой является укрепление суверенитета национальной валюты при расширении безналичных расчетов коммерческими банками [6].

В данное время цифровые валюты центральных банков полноформатно функционируют уже в десяти странах мира [6]. Собственной фиатной цифровой валютой располагают Багамские Острова, в рамках проекта DCash в 2022 г. цифровую валюту запустили центральные банки Гренады, Сент-Китса и Невиса, Антигуа и Барбуды, Сент-Люсии, Сент-Винсента и Гренадин; свой интерес к выпуску национальных цифровых валют обозначили центральные банки Канады, Нидерландов, Норвегии, Франции, Японии, Южной Кореи, КНР, Индонезии, Эквадора, Казахстана. Важно отметить, что все национальные экономики, применяющие инструмент ЦВЦБ, причисляются к экономикам развивающихся стран с низким уровнем доступности банковских услуг, поэтому национальная цифровая валюта выступает прорывной технологией национальной платежной системы [7].

За последний год удельный вес регуляторов, серьезно рассматривающих потенциальные возможности данного инструмента для внутренних и трансграничных платежей, многократно увеличился. Согласно расчетам Банка международных расчетов, в январе 2023 г. 86 % центральных банков оценивают потенциальные возможности цифровой фидуциарной валюты, в десяти странах трех регионов мира: Карибском бассейне, Юго-Восточной Азии и Африке – ЦВЦБ официально используется в их национальных экономиках.

Первый опыт применения фидуциарной цифровой валюты как законного платежного средства с октября 2020 г. имеется в Камбодже, имеющей проблемы финансовой доступности к банковским счетам у большинства граждан, и Содружестве Багамских Островов, где в силу географической разбросанности островов, частых стихийных бедствий всегда возникали дефициты денежной наличности, а анализируемый денежный инструмент является способом дистанционных расчетов и безопасных сбережений домохозяйств островной страны.

Цифровая валюта центрального банка Sand Dollar имеет соотношение 1:1 к багамскому доллару, привязанному к национальной валюте США.

Опыт Камбоджи свидетельствует, что цифровая валюта Bakong осуществляет поддержку платежей национальной валютой данной страны риелем и американской национальной валютой. Любой пользователь смартфона с камбоджийским номером и счетом в коммерческом банке страны может использовать Bakong, скачав соответствующее приложение и пополнив его законным платежным средством. В режиме реального времени под контролем регулятора – Национального банка Камбоджи – электронный кошелек Bakong связан с банковскими счетами пользователей.

Поскольку в Камбодже банковские счета были открыты лишь у незначительной доли населения, но практически у каждого есть смартфон, использование цифровой национальной валюты центробанка может рассматриваться как мера роста эффективности национальной платежной системы. С возможностью оплаты с помощью QR-кода цифровая фиатная валюта выгодна для малого предпринимательства без приобретения POS-терминалов.

По состоянию на конец января 2023 г. розничная система ЦВЦБ функционирует также в Нигерии, где центробанк запустил цифровую валюту eNaira, руководствуясь мотивом укрепления финансовой стабильности и национального денежного суверенитета. Цифровая валюта центробанка была сформирована в контексте программы развития цифровой экономики, имеет цель упрощения и доступности финансовых операций для физических лиц.

В список стран, которые официально применяют цифровую валюту центральных банков, включаются семь стран валютного союза Организации Восточно- Карибских государств (OECS). В апреле 2021 г. Восточно-Карибский центральный банк эмитировал национальную цифровую валюту DCash в Антигуа и Барбуде, Сент-Китсе и Невисе, Гренаде и Сент-Люсии. В 2022 г. DCash стали применять еще три участника союза. Официальная позиция Восточно-Карибского центрального банка союза заключается в том, что традиционные платежные системы стран союза не мобильны, а ЦВЦБ обеспечивает мгновенность, безопасность, качество и доступность платежных операций при переводах (Р2Р) и оплате товаров и услуг (Р2В).

Существенная часть центральных банков различных стран (14 %) перешла от исследования цифровой фиатной валюты к запуску ее пилотных проектов, самым значительным из которых является пилотный проект КНР цифрового юаня. Проект берет начало в 2021 г., когда он проходил тестирование силами шести китайских банков с последующим присоединением более сотни финансовых организаций и их деловых контрагентов. В середине 2021 г. в проекте участвовало свыше 20,8 млн электронных кошельков физических и более 3,5 млн юридических лиц с 70,7 млн транзакций на сумму порядка 34,5 млрд юаней (5,4 млрд $).

Помимо того, что КНР применяла пилотный проект с цифровым юанем во время пандемии, успешную реализацию национальная цифровая валюта прошла в период выставки China International Import Expo в Шанхае и Олимпийских игр 2022 г., когда центральный банк КНР – НБК – установил банкоматы, обменивающие иностранную валюту на ЦВЦБ.

Народный банк Китая участвует в проекте m-CBDC Bridge Инновационного хаба Банка международных расчетов, целевым ориентиром которого выступают совместные тестирования трансграничных возможностей цифровых валют центральных банков. Учитывая сказанное, можно констатировать, что КНР по числу, масштабам и результатам пилотных проектов занимает лидерские позиции в развитии цифровой фиатной валюты в мире.

В 2022 г. Европейский центральный банк (ЕЦБ) запустил пилотный проект цифрового евро, а также оценивал технические потенциальные возможности собственного сервиса быстрых платежей TIPS посредством ЦВЦБ. ЕС определил, что стратегия развития пространства быстрых платежей должна гарантировать цифровой суверенитет, а цифровая европейская валюта в платежной системе European Payments Initiative (EPI) – демонстрировать свою конкурентоспособность. Официальная позиция ЕЦБ заключается в том, что европейская цифровая валюта центрального банка даст возможность ЕС обеспечить независимость от внешних электронных платежных систем.

Еще в 2020 г. Совет управляющих Федеральной резервной системы принял решение об оценке преимуществ и рисков применения цифрового доллара как фактора роста эффективности трансграничных платежей и денежных переводов, а Федеральный резервный банк г. Бостона совместно с Массачусетским технологическим институтом осуществляет исследования, разработки и тестирование потенциально возможной американской цифровой валюты.

ФРС США не придерживается однозначной позиции о возможностях и рисках, связанных с введением ЦВЦБ, при этом важнейшими издержками называются: а) обвал спроса на криптовалюту; б) обострение конкуренции между цифровым долларом и платежными системами коммерческих банков. Приверженцы введения ЦВЦБ говорят, что, если не развивать концепцию цифрового доллара, можно допустить отставание от КНР и снизить место и роль американской валюты в качестве глобального резервного инструмента.

В конце января 2023 г. Британское казначейство объявило о создании отдела цифровой фиатной валюты, основной задачей которого заявлено изучение «потенциального цифрового фунта». Его руководителю надлежит определить стратегию Министерства финансов по формированию цифрового фунта стерлингов и представить ее парламенту.

Скандинавские страны традиционно считаются странами с высоким удельным весом безналичных транзакций (например, в Швеции безналичные платежи на конец 2022 г. составляют более 94 %). По официальной позиции центрального банка Швеции (Риксбанка), национальная цифровая валюта позволит отслеживать отток капитала, способствовать конкуренцию между коммерческими банками, финансовыми организациями и государством, усилить контроль государства за движением капиталов, отмыванием доходов, финансированием терроризма. Несмотря на это, центральные банки скандинавских стран до настоящего времени не пришли к выводу об эмиссии цифровых фиатных валют, продолжают оценивать риски от нее, сводящиеся к перебоям в работе технической инфраструктуры, отсутствию эффективного надзора за защитой персональных данных.

На основе зарубежного опыта и развивающихся и развитых национальных экономик внедрение ЦВЦБ ведет к укреплению роли центральных банков.

Результаты исследования и их обсуждение

По мнению автора, эффективное применение цифровой валюты центрального банка как средства платежа допустимо исключительно тогда, когда данный инструмент будет объектом государственного регулирования. По состоянию на конец января 2023 г. во всем мире сформированы отдельные методические рекомендации для центральных банков различных стран мира, которые главным образом касаются необходимости обеспечения безопасности, создания условий для добросовестной конкуренции относительно негосударственных сторон рынка платежей.

Центробанки ведущих экономик мира (США, Англии, Канады, Евросоюза, Швейцарии, Швеции и Японии), а также Банк международных расчетов сформулировали в октябре 2020 г. следующие методические принципы формирования фидуциарных национальных цифровых валют:

1. Указанные валюты выступают дополнительной, а не заместительной формой фидуциарных валют.

2. Указанные валюты должны отвечать требованиям национальной экономической безопасности и финансовой при проведении монетарной политики государства.

3. Указанные валюты должны стимулировать развитие инновационных технологий национальных платежных систем.

Руководствуясь данными организационно-методическими принципами, Банк международных расчетов выделил специфические особенности национальных систем фидуциарных цифровых валют:

− устойчивость, удобство и доступность для населения на бесплатной основе;

− прозрачность законодательства и стандартов;

− безопасность для розничных пользователей;

− легальность по мировым стандартам;

− свобода розничных пользователей при переходе между различными платежными сервисами (от цифровой валюты к банковским вкладам или электронным переводам).

В условиях геополитических рисков, когда западные страны по инициативе США вводят систематические санкции против целого ряда стран в области финансовых услуг, актуализируется изучение потенциальных возможностей цифровой фидуциарной валюты. Следует признать, что на данный момент подавляющая часть пилотных проектов распространяется на национальные денежные рынки, но большинство экспертов склоняются к выводу, что у данного инструмента обозначился тренд роста эффективности в трансграничном аспекте. Подавляющая часть экспертов считает, что для предотвращения арбитражных исков необходимо государственное и правовое регулирование трансграничных платежей. Постановка указанной проблемы испытывает начальную ступень развития в системе соответствующей Дорожной карты [8–10] роста эффективности трансграничных платежей, лишь дискутируется центральными банками и международными финансовыми институтами потенциал применения данной валюты в трансграничных расчетах, осуществляются эксперименты. Самой значительной апробацией ЦВЦБ в трансграничном применении под эгидой Инновационного хаба Банка международных расчетов (БМР) [8] можно назвать так называемый проект mCBDC Bridge, представляющий собой единую мультивалютную цифровую систему с неограниченным количеством участников. Проект mCBDC Bridge по применению фиатной валюты Inthanon-LionRock в трансграничных расчетах был инициирован центробанком Таиланда, затем к проекту подключились упомянутый хаб Банка международных расчетов, Народный банк КНР и Центральный банк ОАЭ для объединения рынков в трансграничных расчетах. В результате тестирования прототипа платформы ЦВЦБ с использованием технологии распределенных реестров Банк назвал эффективным пилотный проект применения ЦВЦБ КНР, Таиланда, ОАЭ при международных расчетных операциях в объеме 22 млн $. Проект продемонстрировал мгновенную скорость, снижение в два раза комиссии трансграничных межбанковских переводов. По заключению БМР [8; 9], мультивалютная цифровая система – альтернатива корреспондентской банковской системы.

На глобальном рынке платежей произошла адаптация SWIFT, Visa и Mastercard к потенциальным возможностям ЦВЦБ в качестве платежного инструмента. SWIFT и Visa предоставляют возможности трансграничных переводов ЦВЦБ [11]. SWIFT готова позволить собственным участникам использовать стандарты и решения в области ЦВЦБ, быть поставщиком приложений, а также техническим оператором или поставщиком систем DLT. В конце 2021 г. Visa разработала концепцию технического решения Универсальных платежных каналов (Universal Payment Channels), дающих возможность увязать ЦВЦБ-системы различных стран и системы стейблкоинов. Совместно с Народным банком КНР Visa предполагает осуществить техническую поддержку цифрового юаня [12]. Mastercard запустила в обращение карту для Sand Dollars Багамских Островов.

К потенциальной возможности широкого использования цифровой валюты адаптируются не только субъекты платежного рынка, но разработчики смартфонов. Компания Honor создала смартфон с встроенным кошельком для операций с цифровым юанем.

Евразийские центральные банки изучают преимущества и риски ЦВЦБ. Особенные успехи на евразийском пространстве можно отметить у РФ и Казахстана. Переходя от теории к практике, Банк России провел в 2022 г. тестовые операции, в 2023 г. планируются транзакции с цифровым рублем мобильных приложений российских коммерческих банков через подключение к платформе центробанка. Национальный Банк Республики Казахстан получил результаты пилотного проекта по цифровому тенге в ноябре 2022 г. на IX Конгрессе финансистов Казахстана.

Республика Беларусь, Республика Армения, Кыргызская Республика разрабатывают методические подходы к использованию национальных цифровых валют. Кыргызская Республика заявила о проекте «Электронный сом», который будет подкреплен национальными золотовалютными запасами. Республика Беларусь отмечает потенциальные преимущества ЦВЦБ для национального предпринимательства и розничных потребителей.

Заключение

Можно перейти к обобщению представленного материала и авторским выводам.

Цифровой рубль как цифровая форма национальной валюты РФ является дополнением к уже существующим наличным и безналичным рублям, обладает характеристиками наличных и безналичных денег: правом его эмиссии наделен исключительно Банк России; существует в виртуальном пространстве в виде кода; привязан к стоимости национальной наличной валюты.

Во взаимосвязи с 12 коммерческими банками Банк России тестирует место хранения и учета цифрового рубля, где физические и юридические лица смогут открывать электронные кошельки.

Национальная цифровая валюта РФ в обязательном порядке должна быть зафиксирована в законе «О национальной платежной системе» (№ 161-ФЗ), который следует дополнить положением о цифровом рубле. Для внедрения цифрового рубля в конце 2022 г. Банком России разработано все необходимое законодательство.

Выступая диаметрально противоположным инструментом денежного рынка по сравнению с криптовалютой, ЦВЦБ имеет следующие отличительные особенности:

а) наличие единого эмитента и гарантии защиты прав пользователей;

б) стоимость ЦВЦБ не испытывает значительных колебаний, может использоваться для безопасных трансграничных переводов, для оплаты товаров и услуг;

в) ЦВЦБ имеет единый центр обеспечения ее сохранности;

г) устойчивость ЦВЦБ обеспечена центральным банком, т.е. государством.

При внедрении в качестве платежного средства цифрового рубля государство: оптимизирует контроль расходования бюджетных средств, снижает издержки на администрирование бюджетных платежей, упрощает трансграничные платежи.

Результаты исследования

Цифровой рубль является продуктом развития платежной инфраструктуры, создает инновационные финансовые сервисы (смарт-контракты), отслеживающие выполнение обязательств. Домохозяйства приобретают доступы к электронным кошелькам по единым тарифам через любой банк РФ.

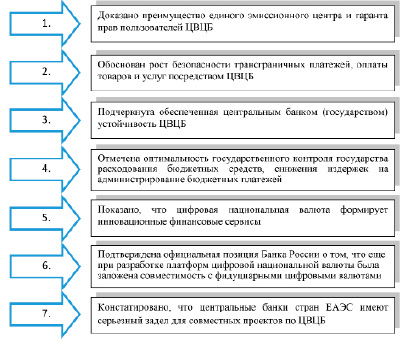

Автор полностью разделяет официальную позицию Банка России, сводящуюся к тому, что еще при разработке платформ цифровой национальной валюты была заложена совместимость с фидуциарными цифровыми валютами центральных банков. Это означает, что со стороны Центрального банка нашей страны указанная возможность будет предоставляться, а практическое внедрение целиком и полностью зависит от технических возможностей и готовности других участников. Учитывая опыт сотрудничества на рынке платежных услуг, имея в виду создание единых платежного пространства и финансового рынка, центральные банки стран ЕАЭС имеют серьезный задел для совместных проектов по ЦВЦБ. Однако, учитывая разные статусы исследований ЦВЦБ в настоящее время, сотрудничество может сводиться только к обмену опытом. Но, учитывая зарубежный опыт, развитие проектов ЦВЦБ будет не эволюционным, а стремительным. Результаты проведенного исследования представлены на рисунке.

Отношение центральных банков к цифровой фиатной валюте за короткое время прошло путь от недопустимости такой категории до пилотных проектов национальной цифровой валюты конкретных стран.