Главной проблемой при проведении финансового анализа является выбор методики оценки и анализа результатов. В России в настоящее время не существует детальной общепринятой официальной методики оценки финансового состояния предприятия, аналогичной, допустим, методике оценки инвестиционных проектов.

Установленные законодательством методики оценки финансового состояния не отражают существенности проводимого анализа состояния организации, так как не выделены конкретные критерии, по которым можно определить предприятие как неэффективное. Система анализа финансового состояния организации не развита в России, в отличие от стран с развитой рыночной экономикой [1].

Оценка проводится в основном на основе анализа значений текущей ликвидности, обеспеченности собственным капиталом, уровня платежеспособности. Сравниваются данные показатели с рекомендованными значениями, которые указаны в нормативных документах.

Страховая деятельность – одна из важнейших компонент функционирования финансовых рынков. Страхование позволяет потребителям услуг компенсировать возникающие риски, связанные с имуществом, здоровьем, жизнью и деятельностью субъекта. Страхование как вид экономической деятельности появилось на территории нашей страны еще в начале XIX в., но во времена Российской империи не снискало должной востребованности, а в советский период приняло форму обязательного страхования, осуществляемого государственной монополией. После рыночных реформ предложение страховых услуг со стороны множества новых организаций вкупе со спросом населения и организаций образовали современный российский страховой рынок [2].

Все основные методики оценки финансового состояния не могут быть использованы для анализа деятельности страховой организации ввиду специфики деятельности и особенностей формирования капитала.

Специфика оценки финансового состояния страховой организации заключается в особенности деятельности, строении бухгалтерского баланса и отчета о финансовых результатах. Необходимо выделить, что бухгалтерская отчетность страховой организации анализируется по активам, обязательствам и капиталам. Отличительной особенностью анализа финансового состояния страховой организации от коммерческой состоит в том, что возможно расхождение в структуре статей активов и пассивов, существенно различаются принципы, лежащие в основе российских правил бухгалтерского учета, в результате чего страховая организация, финансовая устойчивость которой высоко оценена по данным российской отчетности, далеко не всегда может рассчитывать на такую же оценку.

Целью исследования является выявление особенности оценки финансового состояния страховой организации (на примере САО «ВСК»).

Материалы и методы исследования

Одним из крупных субъектов рынка страховых услуг является Страховой Дом ВСК (САО «ВСК»), который осуществляет страховую деятельность с 11 февраля 1992 г. [1]. В 2022 г. компания отметила 30-летний юбилей. По результатам 2021 г., САО «ВСК» занимало 8 место в рейтинге крупнейших страховщиков России. Доля рынка организации достигала отметки в 4,712 %. Годом ранее компания находилась на 9 строчке рейтинга с долей 4,506 %. При этом в 2019 г. доля САО «ВСК» составляла 5,5 %, а сама организация занимала 7 место в рейтинге крупнейших страховщиков [3].

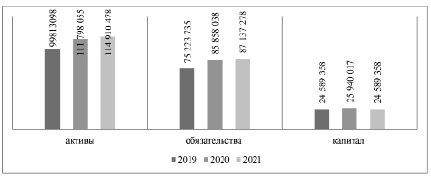

Рассмотрим динамику величины активов, обязательств и капитала САО «ВСК» за период с 2019 по 2021 г. Это позволит нам более точно определить причину ослабления положения организации на рынке после 2019 г. (рис. 1).

Из данных, представленных на рис. 1, следует, что показатели активов и пассивов организации возрастали на протяжении всего исследуемого периода. Активы в 2020 г. относительно 2019 г. увеличились на 11,9 млн руб., в 2021 г. – на 3,1 млн руб., обязательства к 2020 г. выросли на 10,6 млн руб. относительно 2019 г., в 2021 рост отмечается на 1,03 млн, капитал в 2020 вырос на 1,3 млн руб., в 2021 г. сократился на ту же величину, вернувшись к значению 2019 г.

Рассмотрим динамику темпа роста показателей активов и пассивов САО «ВСК» за 2019–2021 гг. (табл. 1).

Таблица 1

Темп роста активов и пассивов САО «ВСК» в 2019–2021 гг., %

|

Показатель |

2020 к 2019 г. |

2020 к 2021 г. |

|

темп роста активов |

1,0278397 |

1,120074 |

|

темп роста обязательств |

1,0148995 |

1,141369 |

|

темп роста капитала |

1,0549286 |

0,9479315 |

Источник: составлено авторами по [4].

Рис. 1. Величина активов и пассивов САО «ВСК» в 2019–2021 гг., млн руб. [4]

Таблица 2

Соотношение объемов поступлений и выплат по основным видам страхования в 2019–2021 гг., тыс. руб.

|

Вид страхования |

2019 |

2020 |

2021 (9 месяцев) |

|||

|

Поступ- ления |

Выплаты |

Поступ- ления |

Выплаты |

Поступ- ления |

Выплаты |

|

|

Добровольное и обязательное, всего |

82 209 460 |

30 991 825 |

80 829 879 |

36 385 328 |

62 576 119 |

27 882 217 |

|

Иное, чем страхование жизни, всего |

58 120 406 |

19 575 164 |

58 618 426 |

21 116 310 |

48 438 219 |

17 505 205 |

|

Имущественное страхование, всего |

38 667 900 |

14 593 146 |

38 906 841 |

15 261 212 |

32 290 403 |

11 607 737 |

Источник: составлено авторами по материалам [4].

Таблица 3

Коэффициенты выплат страхового возмещения в 2019–2021 гг.

|

Показатель |

2019 |

2020 |

2021 (9 мес.) |

|

Добровольное и обязательное, всего |

0,38 |

0,45 |

0,45 |

|

Иное, чем страхование жизни, всего |

0,34 |

0,36 |

0,36 |

|

Имущественное страхование, всего |

0,38 |

0,39 |

0,36 |

Источник: составлено авторами по материалам [4].

Так, прирост активов в 2020 г. к уровню 2019 в относительном выражении составил 1,02 %, а в 2021 г. к уровню 2020 – 1,12 %. Вместе с тем темпы прироста показателя в обоих случаях оказывались ниже официально подтвержденного уровня инфляции – 3 % в 2019 г. и 4,9 % в 2020. Таким образом, реальное финансовое положение организации ухудшилось в период с 2020 по 2021 г.

Основой формирования доходов страховой организации являются элементы портфеля услуг, ею оказываемых [5]. Рассмотрим динамику ключевых показателей деятельности САО «ВСК», включающих величину полученных страховых сумм и выплат по договорам страхования в 2019–2021 гг., чтобы составить более детальную характеристику положения компании.

Согласно представленной информации, объем поступлений в абсолютном выражении снизился по итогам 2020 г. относительно 2019, тогда как значение объема выплат, напротив, существенно выросло. Ситуация, сложившаяся за 9 месяцев 2021 г., свидетельствует о продолжении тенденции, возникшей в 2020 г.

Опираясь на данные, представленные в табл. 1, можно рассчитать коэффициенты выплат страхового возмещения, которые являются важными индикаторами деятельности страховых организаций. Коэффициенты определяются отношением объема страховых выплат к поступлениям страховых взносов. Соответствующая информация представлена в табл. 3.

Из данных, представленных в табл. 3, следует, что коэффициент выплат по договорам добровольного и обязательного страхования существенно возрос в период с 2020 по 2021 г. Это связывается в первую очередь с пандемией коронавирусной инфекции и появлением новых страховых продуктов, адекватных сложившемуся в стране положению с заболеваемостью. Столь значительное изменение коэффициента выплат оказало негативное влияние на финансовое положение САО «ВСК» и частично обусловило ослабление положения организации в рейтинге отечественных страховщиков [6].

Рассмотрим основные показатели деловой активности организации за 2019–2021 гг.

Рентабельность активов в 2020 г. по сравнению с 2019 значительно сократилась – на 41,8, в 2021 г. по сравнению с 2020 на 1,06. Рентабельность собственного капитала в 2020 г. стала меньше на 161,1, но в 2021 г. возросла на 8. Рентабельность страховой деятельности в 2020 г. по сравнению с 2019 увеличилась на 0,36, в 2021 г. по сравнению с 2020 сократилась на 0,058.

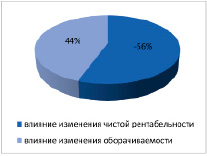

Основные факторы, оказывающие влияние на рентабельность, представлены на рис. 2.

Таблица 4

Показатели деловой активности в 2019–2021 гг.

|

Наименование показателя |

2021 |

2020 |

2019 |

Изменение |

|

|

2021–2020 |

2020–2019 |

||||

|

Рентабельность активов |

34,05945232 |

35,12067813 |

76,98498737 |

-1,06122581 |

-41,8643092 |

|

Чистая рентабельность |

49,64716819 |

57,87773995 |

114,2962486 |

-8,23057175 |

-56,4185086 |

|

Оборачиваемость активов |

0,686030111 |

0,606808043 |

0,673556554 |

0,079222068 |

-0,06674851 |

Источник: составлено авторами по материалам [4].

Таблица 5

Показатели финансовой устойчивости в 2019–2021 гг.

|

2021 |

2020 |

2019 |

Рекомендованное значение |

|

|

Коэффициент собственного капитала |

21,40 % |

23,20 % |

24,64 % |

60–70 % |

|

Коэффициент заемного капитала |

75,83 % |

76,80 % |

75,36 % |

30–40 % |

|

Уровень страховых резервов |

0,610437 |

0,58702 |

0,55939 |

0,7 и > |

|

Соотношение собственного капитала и обязательств |

0,282191 |

0,30213 |

0,32688 |

> 1 |

|

Соотношение суммы страховых премий и страховых резервов |

0,482333 |

0,53183 |

0,62584 |

|

|

Уровень инвестированного капитала |

0,065541 |

0,07229 |

0,08217 |

|

|

Уровень перманентного капитала |

82,44 % |

81,90 % |

80,57 % |

90 % |

Источник: составлено авторами по материалам [4].

Рис. 2. Влияние факторов на изменение рентабельности активов САО «ВСК» в 2019–2021 гг., % [4]

Таким образом, рентабельность страховой организации показала, что в 2020 г. было снижение показателей, кроме оборачиваемости активов, но в 2021 г. наблюдалось повышение показателей, что говорит о прибыльной деятельности в 2019–2021 гг. На протяжении 2019–2021 гг. основным отрицательным фактором, оказывающим влияние на общую рентабельность активов организации, было изменение оборачиваемости, оно оказывало воздействие на 56 %. Влияние изменения чистой рентабельности оказывает положительное влияние на общую рентабельность активов в размере 44 %.

Также рассмотрим основные показатели финансовой устойчивости САО «ВСК» за 2019–2021 гг.

Коэффициент собственного капитала значительно меньше рекомендованного значения, что говорит о том, что средства фирмы в большей степени состоят из заемного капитала, можно также отметить, что в период с 2019 по 2021 г. коэффициент собственного и заемного капитала имеет одинаковую тенденцию к 2020 г. к росту, а к 2021 к сокращению, что указывает на общее изменение в статье капитала. Уровень страховых резервов постепенно увеличивается, но находится в исследуемом периоде ниже рекомендованного значения, что указывает на низкую финансовую устойчивость страховой компании в части обеспечения страховой защиты. Соотношение собственного капитала и обязательств в 2019–2021 гг. снижается и сильно отстает от нормы, что означает низкую степень платежеспособности страховщика в части погашения своих обязательств, не относящихся к страховой защите клиентов. Соотношение суммы страховых премий и страховых резервов в 2019–2021 гг. сокращается, что отражает тенденцию к снижению доверия страхователей к страховщику. Уровень инвестированного капитала постепенно сокращается, что говорит о сокращении страховой деятельности компании. Уровень перманентного капитала непрерывно повышается, в 2021 г. данный показатель равен 82,44 % и все еще отличается от нормы (90 %).

Результаты исследования и их обсуждение

В результате проведенного исследования было установлено, что финансовое положение САО «ВСК» в 2019–2021 гг. претерпело в основном негативные изменения, которые выразились в ряде явлений:

− темпы возрастания объема активов организации в 2020 и 2021 гг. оказывались ниже темпов инфляции;

− в указанном периоде наблюдалось также снижение поступлений страховых взносов;

− на фоне снижения объемов поступлений возрастал уровень выплат в связи с наступлением страховых случаев, что привело к значительному возрастанию коэффициентов выплат страхового возмещения в 2020 и 2021 гг. против 2019;

− в 2020 г. было снижение показателей, кроме оборачиваемости активов, но в 2021 г. наблюдалось повышение показателей, что говорит о прибыльной деятельности в 2019–2021 гг.;

− на протяжении 2019–2021 гг. основным отрицательным фактором, оказывающим влияние на общую рентабельность активов организации, было изменение оборачиваемости, оно оказывало воздействие на 56 %;

− влияние изменения чистой рентабельности оказывает положительное влияние на общую рентабельность активов в размере 44 %;

− основные показатели финансовой устойчивости в исследуемом периоде находятся ниже рекомендованного значения, что указывает на низкую финансовую устойчивость страховой компании.

Сложившаяся ситуация была обусловлена преимущественно последствиями пандемии коронавируса, которые привели к возникновению кризисных явлений в российской и мировой экономике, затронувших также и финансовые рынки. Вместе с тем компания САО «ВСК» не проявила достаточной гибкости в разработке новых страховых продуктов при росте потребности в таковых (например, страхование на случай заболевания COVID-19), тогда как ведущие страховщики оперативно реагировали на изменение особенностей спроса на услуги со стороны физических и юридических лиц.

Заключение

В результате выполненной работы был проведен анализ финансового состояния страховой организации САО «ВСК» с учетом особенности его специфики деятельности и структуры финансовой отчетности. Также были выявлены факторы, оказывающие влияние на финансовое состояние организации.