В существующих условиях нестабильной экономики каждый хозяйствующий субъект несет ответственность за уплату налогов, несмотря на то, что его деятельность является низкой маржой или не приносит должной прибыли [1]. Таким образом, организации должны сократить свои затраты и расходы, включая минимизацию налоговых платежей, уплачиваемых государству РФ, и взносов, которые в некоторых случаях занимают важное место в общих расходах. Возникает необходимость введения мер по точному определению суммы налоговых платежей, подлежащих уплате, с целью снижения уровня неточных управленческих решений в области налогового планирования, в том числе с использованием комплекса инструментов налогового планирования, таких как льготы, отсроченные платежи и другие налоговые льготы, и тем самым избежать многих налоговых рисков [2].

Налоговый менеджмент является частью управления рыночной экономикой и связан с общим управлением в организации. Налоговое управление включает пять отделов: налоговое администрирование, налоговое регулирование, налоговое планирование, налоговый контроль и налогообложение.

Модель налогового планирования меняется в условиях инновационной экономики [3]. В настоящее время, по нашему мнению, чтобы выиграть в конкурентной борьбе, необходимо разработать новые механизмы налогового планирования в организации.

Цель исследования – изучение бизнес-процессов системы налогового планирования, разработка и внедрение бизнес-процессов системы налогового планирования для снижения налоговой нагрузки организации.

Материалы и методы исследования

Проблемы системы налогового планирования в бизнес-структурах исследовались российскими учеными. Исследованы материалы научных публикаций по вопросам разработки и внедрения бизнес-процессов системы налогового планирования.

В качестве методологической базы исследования выступил системный подход, логический анализ, методы обобщения и сравнения, а также метод матричного моделирования. Информационной базой являются нормативно-правовые акты, официальные интернет-ресурсы, решения органов власти по вопросам налогового планирования в организациях.

Результаты исследования и их обсуждение

Переход к новой модели налогового планирования требует кардинальных изменений в действующей государственной политике [4]:

− ориентация на производительность и качество: увеличение объемов производства за счет повышения производительности, диверсификации и качества товаров и услуг;

− технологическая направленность персонала организаций и отраслей: развитие творческих, познавательных способностей на всех этапах жизни, внедрение цифровизации;

− конкурентоспособность как драйвер роста: поощрение конкуренции через демонопольные отрасли, стимулирование экспорта, развитие технологических компаний и привлечение креативного персонала.

Бизнес-процессы системы налогового планирования должны отвечать следующим требованиям [5]:

− соответствие стратегии развития организации;

− наличие системы информирования и отчетности;

− выделение структурного подразделения или специалиста по налоговому планированию;

− доступность получения информации из разных отделов организации;

− возможность проведения мониторинга системы налогового планирования.

В основе функционирования бизнес-процессов системы налогового планирования закладываются такие механизмы, как:

1) законность;

2) знание и изучение судебной практики по налоговой оптимизации;

3) перспективность методов и схем налоговой оптимизации;

4) этапы планирования;

5) расчет финансовых последствий планирования;

6) коллективность в принятии решений налоговой оптимизации.

Бизнес-процессы системы налогового планирования должны включать следующие элементы [6]:

1) определение объектов налогообложения и налогового поля;

2) разработку учетной политики в целях налогообложения;

3) разработку мероприятий, направленных на оптимизацию налоговых платежей;

4) применение налоговых льгот;

5) разработку налогового календаря;

6) формирование договорных отношений;

7) оценку налоговых рисков.

Мероприятия, предлагаемые в рамках разработки бизнес-процессов системы налогового планирования, направлены на оптимизацию НДС, налога на прибыль и налога на имущество. При этом следует учитывать, что налоги нельзя просто механически минимизировать.

Поскольку целью деятельности коммерческих организаций является извлечение прибыли и развитие бизнеса, то целесообразно рассматривать мероприятия, направленные на уменьшение налогов, относимых на расходы [7].

А. Мероприятия по оптимизации НДС.

При планировании НДС следует учесть, что, как косвенный налог, этот налог не влияет на планирование прибыли, поскольку не является «затратным», т.е. не увеличивает затраты организации. Однако он отражается в движении денежных средств и в балансе. Поэтому оптимизация НДС может привести к высвобождению денежных средств из оборота для других целей.

Организации заключают договоры купли-продажи с покупателями на условиях предоплаты. В целях оптимизации НДС организации предлагается оформлять письменное соглашение о задатке вместо получения аванса, при этом такое соглашение следует оформлять с российскими покупателями. В таком случае у продавца не возникает необходимости исчислять НДС с получения суммы в виде задатка, что позволяет отсрочить уплату НДС.

Б. Мероприятия по оптимизации налога на прибыль.

В учетной политике организаций для целей налогообложения указано, что они формируют резерв по сомнительным долгам и резерв на ремонт ОС.

Резервы по сомнительным долгам и резервы на ремонт ОС позволят сократить налогооблагаемую прибыль.

В. Мероприятия по оптимизации налога на имущество.

В целях оптимизации налога на имущество целесообразнее приобретать оборудование в лизинг, так как при заключении договора лизинга собственником лизингового имущества является лизингодатель. В связи с чем покупателю не надо платить налог на имущество. Таким образом, заключение договора лизинга позволит уменьшить величину налоговой базы по налогу на имущество.

Таким образом, предлагаемые мероприятия по оптимизации налогов позволят уменьшить величину налогов.

Для обеспечения налоговой безопасности помимо реализации предложенных элементов системы налогового планирования необходимо оценивать свои налоговые риски [8]. Для чего организациям следует отслеживать следующие показатели, которые и будут являться критериями оценки налоговых рисков:

− Налоговая нагрузка ниже среднеотраслевой.

− Отражение убытков за несколько налоговых периодов.

− Значительная доля вычетов по НДС.

− Опережающий темп роста расходов над доходами.

− Выплата среднемесячной заработной платы ниже среднего уровня.

Таким образом, в результате разработки системы налогового планирования организации получат возможность строго отслеживать налоговые платежи, соблюдая установленные законодательством сроки, применять налоговые льготы, оптимизировать величину уплачиваемых налогов, оценивать налоговые риски.

При внедрении системы налогового планирования в организацию существуют две альтернативы:

− формирование специального отдела налогового планирования;

− привлечение специалиста по налоговому планированию и распределение задач налогового планирования между несколькими отделами.

Немаловажным фактором, определяющим выбор, каким образом осуществлять налоговое планирование, являются финансовые возможности организации. В организациях целесообразнее формировать отдел по налоговому планированию, нежели привлекать специалиста и распределять задачи по налоговому планированию между отделами.

На рис. 1 представлен календарный план по разработке и внедрению системы налогового планирования.

Рис. 1. Календарный план по разработке и внедрению системы налогового планирования

Рис. 2. Взаимосвязь отделов в процессе налогового планирования

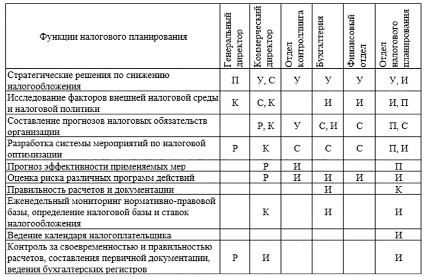

Матрица ответственности

В матрице приняты следующие условные обозначения:

Р – принятие решения;

П – подготовка решения;

У – участие в подготовке решения;

С – обязательное согласование на стадии подготовки решения или его принятия;

И – исполнение решения;

К – контроль исполнения решения.

Для эффективной работы отдела налогового планирования ответственность за его деятельность будет возложена на коммерческого директора.

Система налогового планирования является частью системы финансового планирования организации. Поэтому деятельность отдела налогового планирования будет взаимосвязана с деятельностью с других отделов, что представлено на рис. 2.

Для лучшего представления системы налогового планирования построим матрицу ответственности, которая представлена в таблице.

Таким образом, следует отметить, что внедрение системы налогового планирования является трудоемкой задачей, решение которой требует перестройки многих внутренних процедур организации. Однако в результате она получит эффективный механизм контроля и управления налоговыми обязательствами.

Для внедрения бизнес-процессов системы налогового планирования в организации предлагается формирование нового отдела – отдела налогового планирования. При формировании нового отдела не планируется привлекать персонал со стороны, все специалисты, входящие в новый отдел, будут являться сотрудниками. Поэтому затраты на формирование отдела будут минимальны и будут включать затраты на обучение персонала и затраты на обустройство и обеспечение отдела.

Сотрудники будут переведены в новый отдел, для чего будут сделаны дополнительные соглашения к существующим трудовым договорам. И поэтому сотрудники не будут проходить испытательного срока. Преимуществом такого перевода является то, что сотрудники уже знакомы со спецификой организации, особенностями процедур, корпоративными правилами [9].

Разработка бизнес-процессов системы налогового планирования включает следующие элементы:

− определение объектов налогообложения и налогового поля;

− разработку учетной политики в целях налогообложения;

− разработку мероприятий, направленных на оптимизацию налоговых платежей;

− применение налоговых льгот;

− разработку налогового календаря;

− разработку договорной политики;

− оценку налоговых рисков.

Внедрение системы бизнес-процессов налогового планирования, по нашему мнению, уменьшит величину налогов, позволит организации снизить налоговую нагрузку. Также уменьшить давление на выручку организации таких налогов, как НДС, налог на прибыль и налог на имущество.

Заключение

Результаты исследования показали, что для внедрения системы налогового планирования целесообразно сформировать новый отдел – отдел налогового планирования. Анализ эффективности внедрения системы бизнес-процессов налогового планирования для организаций показал, что данный проект является экономически целесообразным.

Реализация разработанных процессов и механизмов налогового планирования позволит повысить эффективность налогообложения организации, что подтверждает динамика коэффициента эффективности налогообложения.