В конце 1970-х и начале 1980-х гг. большинство развивающихся стран переживали кризис экономической политики, одной из причин которого, по мнению некоторых экономистов, являлись «финансовые репрессии» [1, 2]. Под финансовыми репрессиями понимался широкий спектр государственной политики, ограничивающей деятельность финансовых посредников. Они указывали, что страны, практикующие финансовые репрессии, обычно несут огромные расходы. Жесткий административный контроль над финансовой деятельностью, такой как распределение кредита, процентные ставки и движение капитала, искажает баланс, достигнутый в финансовом секторе, приводит к экономическим потерям из-за неэффективности и препятствует экономическому росту. Например, Рубини и Сала-и-Мартин обнаружили, что финансовые репрессии отрицательно сказываются на росте в целом и на развивающихся странах Латинской Америки в частности [3]. В недавнем исследовании М. Джафаров и соавт. обнаружили, что финансовые репрессии оказали значительное негативное влияние на экономический рост. В частности, они обнаружили, что ограничения процентной ставки снижают экономический рост на 0,4–0,7 процентных пункта, причем эффект сильнее в странах с более крупными финансовыми системами [4].

Вслед за основополагающими работами Р. Маккиннона и Е. Шоу все большее число экономистов высказались в пользу экономической и финансовой либерализации как важных факторов повышения эффективности функционирования финансовой системы.

Из-за неблагоприятных обстоятельств и ухудшения экономических и финансовых условий в финансовой системе возникли многие недостатки, и она не смогла обеспечить экономический рост. Опираясь на финансовую помощь Всемирного банка и Международного валютного фонда, многие развивающиеся страны Азии, Европы, Латинской Америки и Африки провели экономические реформы с целью создания устойчивой инвестиционной среды и развития частного сектора через экономическую систему, основанную на рыночных механизмах. Не исключением является и Россия конца 1980-х – начала 1990-х гг. Очевидно, что результатом этих реформ стало превращение многих стран с развивающейся экономикой в страны с формирующейся экономикой, где высокие темпы экономического роста поддерживаются развитием частного сектора и быстрым созреванием фондовых рынков. Финансовая либерализация была важным компонентом вышеупомянутых реформ [5]. Это предоставление центральным банкам больших полномочий в проведении денежно-кредитной политики, приватизация и реструктуризация банковского сектора, либерализация процентных ставок, отмена прямого предоставления кредитов и, в целом, развитие и повышение роли финансовых рынков в финансировании экономики. Основная цель – дать возможность странам с развивающейся экономикой выйти из рецессии, а затем быстро развиваться.

В большинстве стран банки являются наиболее важными финансовыми институтами, поскольку они могут стимулировать экономический рост [6]. В целях обеспечения надежной и безопасной банковской системы многие органы власти регулировали и ограничивали банковские операции в течение длительного периода времени. Банковские ограничения принимали различные формы, среди которых можно выделить контроль за движением капитала, процентной ставкой и распределением кредитов [7]. За последние четыре десятилетия, особенно в 1980-е и 1990-е гг., несколько стран преобразовали финансовые реформы путем изменения процентных ставок, отмены кредитного контроля, устранения барьеров на пути движения капитала, устранения препятствий для конкуренции между финансовыми учреждениями, приватизации государственных финансовых учреждений и запуска рынка ценных бумаг.

Самыми важными аргументами в пользу финансовой либерализации являются ускорение финансового развития и повышение темпов экономического роста [8], хотя в литературе связь между финансовой либерализацией и экономическим ростом остается спорной из-за дискуссионных теоретических и эмпирических данных. Например, хотя финансовая либерализация позволяет рыночным силам определять процентные ставки, более высокие процентные ставки обычно связаны с проектами с более высоким риском. Если такой проект потерпит неудачу, это может отрицательно сказаться на экономическом росте. Таким образом, при отсутствии надежных институтов и надлежащего государственного регулирования вероятность возникновения таких кризисов реальна и вероятна. Негативное воздействие на экономический рост более вероятно, когда речь идет о либерализации счета операций с капиталом. С одной стороны, свободное движение международного капитала способствует эффективному распределению ресурсов и позволяет диверсифицировать риски. С другой стороны, в свете финансовых кризисов 1990-х и 2000-х гг. некоторые исследователи утверждали, что финансовая либерализация может привести как к инфляции, так и к ослаблению банковских систем, что, в свою очередь, привело к учащению финансовых кризисов [9].

Начиная с финансовой либерализации и дерегулирования, банковские системы вступили в процесс реформирования, заключающийся в устранении контроля над процентными ставками и распределением кредитов, приватизации государственных банков, стимулировании конкуренции между банками и либерализации потоков капитала. Финансовая либерализация в банковском секторе направлена на повышение эффективности банков, улучшение распределения кредитов, стимулирование сбережений и, таким образом, достижение более высокого экономического роста. Некоторые исследования показывают, что эффективность банков в странах с развивающейся экономикой повышается по мере проведения финансовых и банковских реформ. Тем не менее, финансовая либерализация увеличивает вероятность банковских кризисов, особенно в условиях очень слабого регулирования и надзора [10].

В данной работе оценивается влияние финансовой либерализации на банковскую систему в развивающихся странах и дается интерпретация данного процесса с учетом российского опыта.

Материалы и методы исследования

Основными источниками научной литературы по данной теме стали работы зарубежных ученых, поскольку в российской научной литературе проведено сравнительно немного исследований воздействия процессов финансовой либерализации на состояние национальной банковской системы. Банковские системы в развивающихся странах были либерализованы в различные периоды с 1980-х по начало 2000-х гг. Однако эти системы не полностью либерализованы с точки зрения тех требований, которые установлены Международным валютным фондом. В работе применены методы логического обобщения, систематизации и сравнительно-сопоставительного анализа, а также ретроспективный анализ.

Результаты исследования и их обсуждение

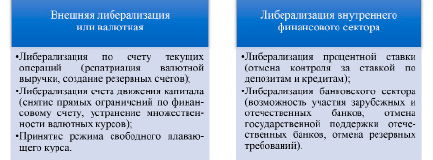

Для начала необходимо представить теоретическую конструкцию финансовой либерализации с различных позиций ее интерпретации в отечественной и зарубежной научной литературе. И. Раков, использовав различные подходы к идентификации понятия «финансовая либерализация», а также схожие термины, такие как: финансовая открытость (financial openness), валютная либерализация, либерализация счета движения капитала (capital account liberalization) или либерализация потоков капитала (capital flow liberalization), предложил следующую теоретическую структуру (рисунок) [11].

Поскольку предметом данной статьи является оценка влияния финансовой либерализации непосредственно на эффективность и устойчивость банковской системы, то из рисунка нас интересует отдельный аспект финансовой либерализации внутреннего финансового сектора. Приведенные в данной статье исследования и результаты оценки воздействия реформ финансовой либерализации на качественные характеристики деятельности банковских институтов в развивающихся странах по времени проведения реформ совпадают с аналогичными процессами в России, что позволяет оценить тенденции происходящих процессов в сопредельных странах.

Во многих работах анализировалось влияние финансовой либерализации на эффективность банков. Полученные ими эмпирические результаты противоречивы. Некоторые исследователи показывают, что финансовая либерализация оказывает положительное влияние на эффективность и производительность банков, в то время как другие авторы считают, что либерализация оказывает негативное влияние на эффективность банков, определяя снижение этого показателя. Другие считают, что финансовая либерализация приводит к финансовым кризисам.

Теоретическая структура процесса финансовой либерализации

А. Мунтяну и П. Брезеану отмечают, что эффективность банка, с точки зрения его рентабельности, устойчивости и надежности, сопряжена с теми изменениями, которые протекают в национальной экономике под воздействием тенденций финансовой либерализации. Негативные аспекты подобного процесса в большей степени негативно сказываются на эффективности банковской деятельности в части формирования финансовых результатов [12]. И. Раков отмечает, что финансовая либерализация оказывает различное влияние на страны Каспийской пятерки – в зависимости от внутрифинансовой специфики каждой из них [13].

П. Коева анализирует влияние финансовой либерализации на деятельность индийских коммерческих банков в период 1991–2001 гг. Эмпирические результаты исследования показывают, что концентрация отрасли, прибыльность и банковские спреды в банковской системе снизились в период процесса либерализации [14].

Д. Уильямс и Н. Нгуен изучают взаимосвязь между финансовой либерализацией и показателями деятельности банков. В исследовании рассматривается 231 коммерческий банк из Юго-Восточной Азии в период с 1990 по 2003 гг. Результаты работы показывают, что реформа приватизации банков как реформа процесса финансовой либерализации в большей степени повышает эффективность работы банков, чем другие виды реформ либерализации [15]. М. Нджи изучает влияние финансовой либерализации на банковские спреды в Малайзии. Автор использует схему двухступенчатой регрессии Хо и Сондерса и обнаруживает, что, несмотря на уровень государственного вмешательства, финансовая либерализация оказывает положительное воздействие на операционную деятельность банков Малайзии, что проявляется в увеличении показателей ликвидности и устойчивости. Кроме того, описательная статистика показывает, что банковские спреды значительно снижаются после процесса финансовой либерализации [16].

Н. Гермес и В. Нхунк проанализировали влияние финансовой либерализации на эффективность банков. Они использовали банковские данные десяти стран с развивающейся экономикой за 1991–2000 гг., а также анализ объема данных для расчета эффективности банков и индекс финансовой либерализации, разработанный Левен. Полученные результаты показывают, что финансовая либерализация оказывает положительное влияние на эффективность банков [17]. А. Ангкинанд и иные пытаются дать объяснение идее о том, что финансовая либерализация приводит к банковскому кризису. Они проводят межстрановой анализ 48 стран за период 1973–2005 гг. Они обнаружили, что связь между финансовой либерализацией и банковским кризисом может быть объяснена типом либерализации, уровнем покрытия страхования депозитов, типом страны и строгостью реформ.

А. Андриес и Б. Капрару исследовали влияние финансовой либерализации на показатели деятельности банков на панели из 236 банков из 17 стран Центральной и Восточной Европы в период 2004–2008 гг. Их результаты показывают, что страны с более высоким уровнем открытости и либерализации могут повысить эффективность затрат и предложить более дешевые услуги своим клиентам. Кроме того, уровень банковской реформы, показатель устойчивости, безопасности банков и показатель либерализации процентных ставок оказывают положительное влияние на рост производительности банков [18]. П. Гупта и иные проанализировали влияние финансовой либерализации на банковскую систему Индии в 1991–2007 гг. Их выводы показывают, что государственная собственность и высокий бюджетный дефицит могут ограничить выгоды, полученные от финансовой либерализации [19]. При анализе влияния банковской реформы на показатели деятельности банков в 5 странах Центральной и Восточной Европы за период 2001–2008 гг. выяснилось, что показатели финансовой и банковской реформы оказывают положительное влияние на показатели деятельности банков, измеряемые в терминах стоимости посредничества, операционных показателей и доходности активов [20].

Заключение

Обзор исследований оценки влияния финансовой либерализации на состояние банковских систем развивающихся стран показал в большинстве случаев положительное воздействие, связанное с дерегулированием трансграничного движения капитала между ключевыми финансовыми и банковскими институтами, кредитованием и образованием процентных ставок по депозитным и кредитным операциям. Выборка исследований строилась исключительно на параметре состояния банковской системы, а не общего развития экономики и ее макроэкономических значений.

По мнению ряда отечественных экономистов, финансовые кризисы за последние 30 лет, которые затронули российский сегмент банковской системы, не нанесли бы столь значительного ущерба, если бы уже в середине 1990-х гг. финансовая система России не интегрировалась в глобальное экономическое пространство. Финансовый кризис 1998 г., когда отечественные банки были вовлечены в азиатские финансовые рынки [21], и финансовый кризис 2008 г., когда глобальная финансализация практически полностью включала в себя все сектора отечественного финансового рынка [22], оцениваются как негативный фактор, поскольку значительная вовлеченность отечественных финансовых институтов в глобальный рынок финансовых услуг послужила фактором системного риска в условиях реализации кризисных процессов на фондовых рынках иностранных государств. Отмечается, что, несмотря на все положительные аспекты финансовой либерализации, ее влияние на российский банковский сектор было негативным в условиях внешних угроз и экспортируемых кризисов из других стран [23].

В современных условиях значительного санкционного давления на российскую банковскую систему финансовая либерализация также рассматривается с негативной точки зрения. Размещение валютных резервов Центрального банка РФ в зарубежных финансовых инструментах стало чревато глубокими последствиями заморозки таких активов на сумму более 250 млрд долл. США. Однако международная система межбанковских расчетов SWIFT, в которую были интегрированы отечественные банки с начала 1990-х гг., также стала одной из угроз стабильности платежной системы безналичных расчетов не только российских банков в международном финансовом пространстве, но и внутри транзакционных операций России. Решение мегарегулятора 2015 г. о создании национальной платежной системы «Мир» стало гарантийным фактором минимизации подобных рисков.

Однако мировая практика показала, что в условиях финансовой либерализации нет явных гарантий защиты национальной финансовой системы от влияния внешних угроз в виде финансовых кризисов, которые затрагивают все элементы глобальной финансовой цепочки. Альтернативой указанных негативных аспектов выступают открытость финансовых рынков и возможность трансграничного движения капитала, что позволяет банкам масштабировать свой бизнес и выходить за переделы национальных юрисдикций, участвуя в синдицированных проектах и международных договорах. Так, Сбербанк является одним из крупнейших банков Восточной Европы с развитой сетью операционных офисов и участвует во множестве инфраструктурных проектов Европейского Союза.

Резюмируя, следует отметить, что финансовая либерализация в российской банковской системе, как и в рассмотренных примерах развивающихся стран, не была проведена в чистом виде, что было отмечено в начале статьи. Исходя из концепции либерализации внутреннего финансового сектора, представленной на рисунке 1, в банковской системе, можно отметить, что она опирается на равноценный доступ иностранных и отечественных банков к финансовому рынку внутри национальной экономики. Однако в России в соответствии с банковским законодательством существует ряд барьеров для иностранных банков. В частности, отсутствует возможность открытия филиальной сети международных и других национальных банков на территории РФ. Требуется создание банка с участием иностранного капитала в соответствии с нормами отечественного банковского законодательства. Подобный механизм финансового протекционизма позволяет «защитить» отечественные банки от полного открытия границ для движения иностранного «дешевого» капитала, что в противном случае создало бы риски конкуренции российским банкам [24].

В России продолжается политика поддержки государством отечественных банков, особенно государственных банков или банков с государственным участием (прямым и косвенным), как это было в начале 1990-х гг. Как и в финансовые кризисы 1998 г., 2008 г., сырьевой валютный кризис 2014–2015 гг., в 2022 г. Правительство РФ неоднократно прибегало к докапитализации отдельных банков с целью сохранения их финансовой устойчивости в силу значимости для развития национальной экономики и недопущения каскадного системного кризиса в банковском секторе. Основным источником докапитализации являлись государственные резервы стабилизационного фонда, фонда национального благосостояния. В условиях финансовой либерализации подобная практика не является трендом, так как создает неравные конкурентные условия в банковской среде в отношении большинства частных банков, которые не получают подобной помощи.

Нормы обязательных резервных требований, которые рекомендуется отменить в случае проведения реформы внутренней либерализации финансового сектора (рис. 1), в России действуют и выступают одним из инструментов денежно-кредитного регулирования, что позволяет оперативно и напрямую влиять на совокупную банковскую ликвидность. В кризисных условиях нормы резервирования Банк России снижает, что позволяет банкам повысить уровень своей ликвидности, как это произошло в 2022 г., когда нормы резервных требований сократились с 4,75 до 2% по обязательствам в валюте РФ.

Таким образом, финансовая либерализация в России проходила и проходит неравномерно и не соответствует тем требованиям, что закладывает МВФ. Отечественный банковский сектор характеризуется высоким влиянием государства как на совокупный банковский капитал, так и на регулирование и надзор над деятельностью кредитных организаций. Государство в лице Правительства РФ и мегарегулятора оказывает существенное влияние на функционирование банковского сектора, что затрудняет оценку воздействия на него финансовой либерализации, поскольку ключевой аспект по дерегулированию финансовых рынков не выполняется.

Финансовая либерализация банковского сектора в развивающихся странах имеет следующие особенности: осторожный подход к доступу на рынок новых банков; была принята модель коммерческого банка конкурентного типа, она не была основана на региональной или отраслевой сегментации; долговые кредиты обрабатывались прозрачно с помощью регулятивной политики с финансовым вмешательством государства; либерализация счета капитала была медленной и осторожной; были разработаны четкие системы защиты депозитов, важная роль в приватизации отводилась иностранным стратегическим инвесторам. Несмотря на тенденцию смягчения и упрощения процессов движения финансового капитала в национальной экономике и повышения качества регулирования банковской деятельности, межбанковские процентные ставки были нестабильными.