В настоящий момент социальные сети стали мощной площадкой ведения бизнеса для продвижения продаж товаров (работ, услуг). В эпоху всеобщей цифровизации и присутствия пользователей в социальных сетях выросла целая индустрия специалистов по профессиональному сопровождению аккаунтов в социальных сетях, это SMM и контент-менеджеры, копирайтеры, таргетологи, специалисты по развитию и продвижению, съемке фото- и видеоконтента, созданию визуала. Отдельно необходимо выделить блогеров, деятельность которых представляет собой новый вид самостоятельной профессиональной деятельности и имеет отличия от ведения корпоративных блогов. Следует отметить с позиции действующего российского законодательства, что блогер, как любой гражданин, распространяет информацию в Интернете [1]. При этом он несет ответственность в сфере как административного, так и гражданского и уголовного права. В настоящий момент большинство блогеров сотрудничают с рекламодателями, однако в основном как физические лица. При этом только 3% из них оформлены как индивидуальные предприниматели и самозанятые. Блогеры также могут получать оплату за рекламу, продвижение товаров или услуг третьих лиц. Следует отметить, что при этом размер налоговых отчислений составил за 2021 г. 26,6%, или 323 млн рублей.

Цель исследования заключается в обосновании легализации налогообложения доходов блогеров и предложении мер по улучшению условий осуществления легальной предпринимательской деятельности блогеров.

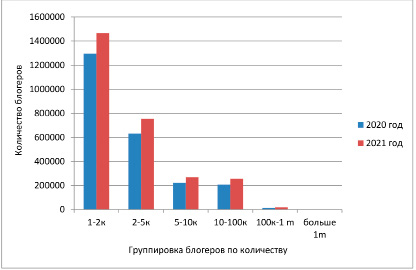

Блогер изначально согласует с рекламодателем вознаграждение за размещение рекламируемого материала. Также блогер размещает промокоды или ссылки на сайты продавцов. Продавцы определяют, кто привлек покупателя, и переводят блогеру определенный процент от суммы покупок его подписчиков. Также могут быть переводы от посетителей блога или подписчиков после договорѐнностей о сделке в личных сообщениях (Директ). Это могут быть прямые переводы на электронные кошельки блогеров (сервис расчетов – РобоКасса, Яндекс.Кошелек и др.) или на их личные банковские счета [1]. В ряде случаев могут использоваться платформы-посредники – службы платной подписки (Patreon, DonationAlerts и др.), организаторы видеотрансляций (Streamlabs и др.) или платформы предварительного заказа каких-либо товаров или произведений (Планета, Kickstarter и др.) [1]. В этом случае данные платформы сами указывают в пользовательских соглашениях, что блогеру необходимо самостоятельно уплачивать налоги, а в некоторых случаях данные сервисы могут сами выступать налоговыми агентами, в том числе по косвенным налогам. В ходе исследования мы рассмотрели статистические данные. На рисунке 1 представлено количество блогеров в Российской Федерации за 2020–2021 гг.

Из рисунка следует, что количество блогеров с малой аудиторией подписчиков – около 255 тыс., а с большой аудиторией и миллионников – почти 20 тыс. За 2021 г. количество микроблогеров выросло на 22,56%, макроблогеров – 29,88%, а миллионников – на 40,69%.

Количество блогеров в Российской Федерации в 2020–2021 гг.

В эпоху развития социальных сетей и их активного использования в качестве инструмента эффективных продаж в Интернете у заказчиков (рекламодателей) отпала потребность в размещении традиционной рекламы на ТВ, радио и в печатных изданиях. В целях раскрытия доходов вышеуказанных лиц на территории РФ законодателем введен специальный налоговый режим – налог на профессиональный доход, или, как чаще его называют, программы самозанятых. Доходы блогеров – российских налоговых резидентов, не зарегистрированных в качестве индивидуальных предпринимателей и самозанятых, признаются объектом обложения налогом на доходы физических лиц и облагаются по ставке 13% (гл. 23 Налогового кодекса Российской Федерации) [2]. Блогеры должны самостоятельно учитывать и декларировать (ст. 228, 229 НК РФ) доход по общим правилам главы 23 НК РФ или в соответствии с применяемым ими режимом налогообложения, при этом затраты на создание контента могут вычитаться из налоговой базы также с учетом применяемого налогового режима [1].

Необходимо отметить Белоруссию, где обязанность платить налоги распространяется на всех физических лиц, в том числе имеющих собственные блоги (веб-сайты) на различных интернет-платформах и получающих доходы:

• от размещения рекламы в этих блогах;

• от продажи через блог своих услуг (обучающих семинаров, марафонов, уроков, тренингов, выездных ретритов, фотодней, вебинаров);

• от монетизации блога;

• в результате дарения (благотворительность) от проведения конкурсов и гивов;

• в виде пожертвований (донатов) и т.д. [3].

Однако в настоящее время имеются проблемы в выявлении и легализации доходов указанных лиц. В целях выявлении и легализации доходов существует обоснованная необходимость в следующих активных действиях со стороны налогового органа:

во-первых, выявление лиц, ведущих продвижение товаров (работ, услуг) в социальных сетях (рекламные посты, таргетированная реклама);

во-вторых, подтверждение факта получения дохода от деятельности по продвижению (за рекламные посты (упоминания) и самостоятельные торговые предложения: продажи кондитерских изделий, марафоны фитнеса и т.д.) путем анализа поступлений по расчетному счету физического лица;

в-третьих, проведение контрольных мероприятий для усиления доказательственной базы: фиксирование факта размещения рекламного поста с уникальным торговым предложением, запуска таргетированной рекламы в социальной сети, опросов лиц (потребителей), которые приобрели тот или иной продукт (товар, услугу);

в-четвертых, рассылка информационных сообщений о необходимости предоставления пояснений по факту получения доходов и приглашение налогоплательщиков на комиссию по легализации доходов с целью побуждения лица к раскрытию доходов и самостоятельному уточнению налоговых обязательств, последующей регистрации в качестве ИП или самозанятого.

Действующий налоговый и банковский контроль имеет все возможности для выявления незадекларированных доходов. Так, контролируются частота и количество поступлений денежных средств на банковский счет. Цифровизация налоговой системы, проводимая ФНС России, также способствует повышению эффективности налогового контроля [4].

В вопросах выявления торговых площадок отдельное место занимают информационные возможности налогового органа. Следует отметить, что имеется возможность использования специализированных информационных программ, в которых запускается аналитика пользователей в социальных сетях. Такие программы позволяют отследить аккаунты активных пользователей (блогеров) и торговые площадки с крупной аудиторией. Также в целях выявления потенциальных налогоплательщиков возможен анализ данных информационной платформы GetBlogger, которая выступает посредником между рекламодателями и блогерами.

Мы применили методы, используемые для анализа зарубежной практики в данном вопросе, чтобы подтвердить гипотезу исследования. В итоге мы обобщили собранные данные. Следует отметить, что за рубежом блогеры появились намного раньше, чем в Российской Федерации. Такой опыт свидетельствует о том, что необходимо, чтобы российские социальные сети: ВКонтакте, Одноклассники (мессенджеры: Телеграмм и др.) – также выступали в роли налоговых агентов для удержания и перечисления в бюджет сумм налога на доход, полученный от размещения торговых предложений.

Одним из путей совершенствования профессиональной деятельности блогеров выступает блокировка счетов в том случае, если предпринимательская деятельность осуществляется без соответствующей регистрации. Другим путем могут выступать уведомление налоговых органов о необходимости регистрации и последующий налоговый контроль, третьим – разработка порядка раскрытия информации операторами онлайн-платежей и платформ-посредников при осуществлении сделок блогерами и возможность удержания налога. В ходе глубокого анализа мы выявили, что имеется общемировая тенденция повышения прозрачности платежей.

В ходе глубокого регионального анализа в вопросе налогообложения мы выделили опыт Тюменской области. В данном регионе существует специализированная налоговая инспекция – ИФНС России по городу Тюмени № 1 [6]. Эта структура занимается администрированием не только физических лиц, но и индивидуальных предпринимателей. Есть основания полагать, что имеющиеся специализированные камеральные отделы по обработке внешней информации, с учетом складывающихся тенденций, можно использовать для реализации проектов по легализации и налогообложению доходов в социальных сетях.

В результате исследования мы пришли к выводу о том, что при проведении контрольных мероприятий налоговый орган может столкнуться со следующими проблемами:

– при произведении безналичной оплаты продавцы товаров (услуг) просят своих покупателей не отражать назначение платежа в целях сокрытия фактов получения доходов;

– неофициальное заключение договоров и контрактов;

– отсутствие доступа к расчетным счетам выявленных физических лиц;

– несообщение физическими лицами о фактах невозможности удержания и перечисления НДФЛ, в случае если они выступают налоговыми агентами;

– невозможность отследить наличные расчеты с покупателями;

– законодательная неурегулированность налогообложения.

Мы подробно рассмотрели опыт налогообложения и провели анализ доходов блогеров (физических лиц) в зарубежных странах. Так, в законодательстве Великобритании деятельность блогеров в случае получения ими регулярного дохода рассматривается как предпринимательская. Блогер в обязательном порядке должен пройти регистрацию в качестве индивидуального предпринимателя (soletrader) до 5 октября года, следующего за годом фактического начала деятельности. При этом его доход должен быть задекларирован. Однако блогер имеет право на получение ряда вычетов, таких как расходы на создание контента, на телефон в сети Интернет, на часть арендной платы за жилье, на повышение квалификации. Подоходный налог выплачивается им на общих основаниях. В случае если доход невелик, блогер имеет право на получение торгового вычета (tradeallowance) и исключения из налоговой базы первых 1 000 фунтов стерлингов дохода. Однако право на прочие вычеты при этом он теряет [1].

Сходный режим деятельности работы блогеров действует во многих государствах – членах Содружества наций (Канаде, Индии, Сингапуре, Австралии и др.).

В Чехии деятельность блогеров при получении дохода в сети Интернет также приравнивается к предпринимательской деятельности. Каждый блогер обязан получить статус предпринимателя (zivnostenskepodnikani или OSVC bezzivnosti) и задекларировать свой доход. При этом расходы, затраченные на ведение данного вида бизнеса, вычитаются из налогооблагаемой базы. При этом ряд расходов может учитываться по упрощенным правилам в фиксированном размере (30% дохода и более). Доход, который налогом не облагается, в данном правовом режиме не предусмотрен, но в то же время сумма налога зависит от используемого налогового режима.

Особый интерес представляет организация профессиональной деятельности блогеров в США. Следует отметить, что обязанность блогеров в данной стране, как и иных лиц, занимающихся предпринимательской деятельностью на общих основаниях, – самостоятельно заполнить налоговые декларации с указанием всех видов доходов и оплатить налог. При этом практикуется оплата «вмененного налога» (Estimatedtax), который представляет ряд авансовых платежей по подоходному налогу: по срокам 15 апреля, 15 июня, 15 сентября и 15 января следующего года, рассчитанных исходя из планируемых доходов и вычетов [1]. Далее по итогам расчетного (финансового) года рассчитывается финальная сумма налога и производится окончательный расчет [1].

В случае если блогер получает доход от компаний – резидентов США не менее 600 долл. США в год, компании пересылают как блогерам, так и Службе внутренних доходов США (IRS) форму № 1099 [1]. Данная форма представляет собой уведомление о выплате дохода, отличающегося от заработной платы. Контролирует деятельность блогеров Служба внутренних доходов. Она проводит анализ функционирования аккаунта, изучает наличие и количество рекламы, записи о промокодах подписчикам и иное, на основании чего определяет уровень дохода блогера. В случае выявления несоответствия Служба внутренних доходов имеет право потребовать от блогера объяснения или проведения декларации своего дохода.

Американская система имеет ряд преимуществ в области налогообложения блогеров. Эти преимущества обусловлены, с одной стороны, тем, что большинство платформ и платежных систем – американские компании, которые контролируются Службой внутренних доходов, что позволяет проводить встречные проверки. С другой стороны, в США много лет действуют всеобщее налоговое декларирование, а также программы учета личных финансов, позволяющие заполнить налоговую декларацию и иные необходимые формы.

Ввиду активного экономического сотрудничества Республики Сингапур со все возрастающим числом государств, в том числе с Российской Федерацией, а также ввиду приобретения им статуса международного финансового центра в относительно короткие сроки во многом благодаря эффективно функционирующей налоговой системе, изучение и осмысление правовой регламентации налогообложения в данном государстве могут представлять особый интерес [6]. Использование положительного опыта правового регулирования отдельных институтов налогообложения в Сингапуре может способствовать совершенствованию российского налогового законодательства и повышению эффективности функционирования налоговой системы России. Мы предлагаем использовать контрольный механизм, используемый в Сингапуре с 1999 г. В этой стране действует экспертная комиссия по вопросам получения обратной связи от налогоплательщиков (Taxpayer Feedback Panel) [6]. Она состоит из 24 членов – представителей местных торговых, промышленных и хозяйственных предприятий и объединений [6]. Мы предлагаем такую же комиссию внедрить в российской специфике. При этом в состав комиссии необходимо включить блогеров.

В заключение можно сделать вывод о том, что принятие мер по выявлению (легализации) и налогообложению доходов в рамках общемирового тренда прозрачности ведения бизнеса будет способствовать тому, что все больше физических лиц будут регистрироваться в качестве ИП и самозанятых, а это создаст благоприятные условия осуществления легальной предпринимательской деятельности и, соответственно, приведет к увеличению поступлений в бюджет от блогерской деятельности.