Технологическая революция, ускоренное внедрение цифровых решений меняют привычный уклад жизни обычного человека, расширяют возможности доступа к финансам и финансовым услугам, трансформируют бизнес-модели и инфраструктуру.

Уровень проникновения интернета, его доступность стали катализатором развития информационного обмена, распространения электронных сервисов и появления новых форм коммуникации населения и бизнеса. Распространение мобильного интернета предоставило новые возможности организации бизнес-процессов и изменило структуру потребления в сегменте цифровых устройств. Услуга мобильного интернета стала самой востребованной в сетях сотовых операторов России. Отмечается стремительный рост числа мобильных приложений, включая сервисы взаимодействия с коммерческими банками, государственными органами и т.д.

Активно разрабатываемые и внедряемые решения в сфере информационных технологий находят свое отражение в различных секторах экономики и сферах деятельности государства. Подобная трансформация поддерживается на государственном уровне, свидетельством чему является работа Министерства цифрового развития, связи и массовых коммуникаций и реализуемые национальные проекты в этой сфере. Не последнее место в развитии инновационных технологий занимает финансовый сектор, внедряющий финансовые продукты с помощью инновационных решений и технологий. Вместе с тем подобные технологии несут новые риски для их потребителей. В этой связи исследование мошенничества в банковской сфере России представляется весьма актуальным.

Материалы и методы исследования

В настоящем исследовании были использованы общенаучные методы исследования, теоретический и эмпирический анализ, сравнительный метод. Информационной базой послужили статистические и аналитические материалы Банка России, Всемирного банка, труды отечественных ученых-экономистов. Систематизация материала относительно процессов, протекающих в области внедрения и распространения финансовых технологий, позволила обозначить ключевые проблемные точки в части риска финансового мошенничества и сделать выводы относительно применения возможных подходов по его минимизации. Эмпирическая база представлена статистическими массивами данных о количестве операций, осуществленных без согласия клиентов в разрезе каналов предоставления финансовых услуг с 2020 г. в целом по Российской Федерации. Кроме того, использованы данные Всемирного банка относительно степени вовлечения населения в банковскую систему, данные DataReportal об уровне цифровизации в Российской Федерации.

Результаты исследования и их обсуждение

Уровень проникновения интернета в России по состоянию на начало 2022 г. составляет 89,0 % от общей численности населения. В период с 2021 по 2022 г. количество интернет-пользователей возросло на 5,8 млн и по состоянию на январь 2022 г. составляло 129,8 млн. Количество зарегистрированных пользователей сотовой связи в России на январь 2022 г. составляло 155,8 % от общей численности населения страны, что свидетельствует о нескольких подключениях, приходящихся на одного жителя [1]. Положительная динамика развития цифровых технологий делает данный рынок привлекательным для всех участников. Современные тенденции в сфере информационных технологий создают новые условия и возможности для развития и продвижения финансовых и прочих цифровых услуг.

Активная цифровизация финансовых продуктов приводит к росту числа потребителей, использующих цифровой канал для получения доступа к финансовым услугам. Данные Всемирного банка на 2021 г. показывают, что 89 % взрослого населения в России (старше 15 лет) имеют расчетный счет в банке [2]. По сравнению с 2011 г. эта цифра выросла на 41 п.п. Наличие банковских счетов и мобильного интернета обеспечивает круглосуточный доступ потребителей финансовых услуг к своим деньгам, позволяет управлять своими средствами вне зависимости от места нахождения, проще, безопаснее и дешевле получать заработную плату, социальные выплаты, отправлять и принимать денежные переводы, оплачивать товары и услуги. В то же время это обеспечивает властям необходимую прозрачность денежных потоков при распределении социальных пособий и иных выплат, упрощает процесс адресной материальной помощи нуждающимся, сокращает документооборот, минимизирует уровень коррупции. Кредитные организации получают возможность экономить на издержках и использовать дополнительные ресурсы, формируемые в виде остатков средств на счетах.

По данным Всемирного банка за 2021 г. 65 % взрослого населения России старше 15 лет владеют дебетовой банковской картой, доля владеющих кредитной картой составляет 25 %. Это позволяет утверждать, что цифровая трансформация является мощным инструментом улучшения управления. Социальные программы, предусматривающие адресные выплаты, могут исполняться путем переводов непосредственно получателям, владельцам мобильных телефонов, уменьшая утечку и задержки. Этот потенциал в полной мере был реализован в период кризиса COVID-19, помогая смягчить его воздействие на граждан, лишившихся заработка или возможности свободно перемещаться. Цифровизация также повышает прозрачность денежных транзакций между правительством, гражданами и финансово-кредитными организациями. Подтверждением этому является запущенный правительством процесс расширения перечня социальных выплат, перечисляемых на карту «Мир» с помощью банковских карт или счетов национальной платежной системы, а также введение упрощенного режима получения целого ряда налоговых вычетов для налогоплательщиков в части НДФЛ [3].

Оборотной стороной распространения цифровых финансовых технологий и роста доступности финансовых услуг для их потребителей является увеличение вероятности финансовых потерь вследствие действий финансовых мошенников. В этой связи особую роль приобретают вопросы защиты потребителей финансовых услуг от риска мошенничества.

Причины финансового мошенничества можно подразделить на общие и специфические. В частности, к общим причинам относятся:

− рост доступности цифровых финансовых сервисов и услуг, обусловленный развитием финансовых технологий и распространением мобильного интернета;

− увеличение объема и количества финансовых транзакций;

− преимущественно низкий уровень финансовой и цифровой грамотности;

− отсутствие культуры потребления финансовых услуг с использованием цифровых каналов у значительной части населения;

− отсутствие навыков сбора полной и достоверной информации, необходимой для принятия финансовых решений;

− низкий уровень сформированности компетенций в финансовой и цифровой сферах в сравнении с организаторами мошеннических схем;

− недооценка риска финансовых потерь и последствий принятых финансовых решений;

− низкий уровень раскрываемости преступлений в части финансового мошенничества.

В качестве специфических можно выделить причины, присущие людям с ограниченными возможностями здоровья, что делает их наиболее подверженными риску финансового мошенничества:

− низкая доступность программ обучения основам финансовой и цифровой грамотности вследствие малой мобильности и неравномерной реализации принципа безбарьерной среды в отдельных территориях;

− специфические особенности развития (ментальные нарушения);

− трудоемкие и затратные программы обучения людей с ОВЗ и инвалидностью основам финансовой грамотности.

Например, индивидуальные особенности развития человека с нарушением интеллектуального развития. Такие граждане при наличии дееспособности обладают всеми правами, однако в силу имеющихся особенностей наиболее подвержены действиям мошенников.

С ростом доступности средств мобильной связи, мобильного интернета, увеличением числа мобильных банковских приложений отмечается постоянная положительная динамика в части преступлений мошеннического характера с использованием индивидуальных средств мобильной связи. Более 90 % платежей осуществляются дистанционно, с помощью электронных средств оплаты (расчетные карты) и приложений для смартфонов и компьютеров. На то, что 18 млн российских интернет-пользователей прибегают к услугам мобильного банка хотя бы в одном российском банке, давно обратили внимание правонарушители [4, с. 68].

Совокупный нанесенный ущерб вследствие действий финансовых мошенников только за 2 квартала 2022 г. составил 6,1 млрд руб. [5].

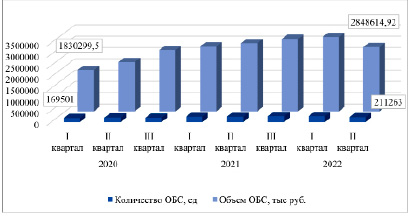

По итогам 2 квартала 2022 г. рост числа операций без согласия клиентов (ОБС) составил 9,7 % по отношению к 2020 г. (квартал к кварталу) (рис. 1). В то же время объем таких операций вырос на 30,8 %. Средний размер одной операции без согласия с использованием всех цифровых каналов увеличился с 10,5 руб. до 13,5 тыс. руб. Низкий уровень эффективности мер, предпринимаемых в части возмещения, подтверждается тем, что удается вернуть только 5 % от общего объема средств по операциям без согласия.

Рис. 1. Динамика операций без согласия клиентов (ОБС)

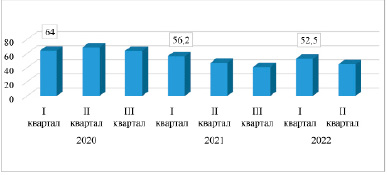

Рис. 2. Доля социальной инженерии по всем ОБС, %

Однако, как показывает статистика, не вопросы обеспечения должного уровня кибербезопасности при развитии цифровых финансовых технологий в большинстве случаев являются причинами роста финансовых потерь физических лиц – клиентов банков. Основной вред условно наносят себе сами клиенты банков, пользующиеся системами дистанционного банковского обслуживания, поддаваясь социальному манипулированию мошенников или так называемой технологии «социальной инженерии». Социальное манипулирование – метод управления человеческими поступками, основанный на использовании индивидуальных особенностей и слабостей человека. Развитие технологической и технической инфраструктуры только позволяет расширить поле контактов с потенциальными жертвами финансового мошенничества и осуществлять реализацию мошеннических схем в дистанционном формате.

Несмотря на то, что доля социальной инженерии в целом имеет тенденцию к снижению, ее уровень устойчиво держится в диапазоне 50–55 % (рис. 2). Наименьшее число ОБС, осуществленных по причине социальной инженерии, отмечается при использовании физическими лицами банкоматов и терминалов – 17,55 % в среднем за весь рассматриваемый период. Это может быть обусловлено нежеланием мошенников непосредственно контактировать с потенциальной жертвой. На второй позиции оплата товаров и услуг в интернете с долей социальной инженерии 52,65 %. В антилидерах находится система ДБО физических лиц, где на долю финансового мошенничества, осуществленного с применением социальной инженерии, приходится 80,39 %. Следует отметить, что пик числа ОБС приходится на I квартал года, что обусловлено увеличением числа операций в декабре – январе и ростом обращений граждан об ОБС после новогодних выходных.

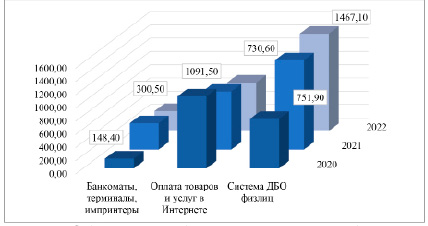

Максимальные потери, понесенные клиентами по причине финансового мошенничества, также отмечаются в системе ДБО (рис. 3). Так, только за 2 квартала 2022 г. нанесенный физическим лицам финансовый ущерб составил 1,5 млрд руб., что свидетельствует о росте потерь с 2020 г. практически на 100 %.

Снижение потерь отмечается в части оплаты товаров и услуг в сети Интернет с 1,1 млрд до 730 млн руб. Несмотря на сокращение количества ОБС в части банкоматов и терминалов, потери по данному каналу демонстрируют положительную динамику, что указывает на рост ущерба в рамках одной операции.

Вместе с тем наблюдается низкий уровень возмещения потерянных средств клиентам в результате проводимой работы по раскрытию подобного рода мошеннических схем. Максимально эффективно удается возмещать средства клиентов, потерянных при оплате товаров и услуг в сети Интернет. Доля возмещенных средств в этом сегменте доходит до 21 %, в то время как в системе ДБО не превышает 2,5 % (таблица). Таким образом, из 100 руб. потерянных средств в системе ДБО, удается вернуть всего 2,5 руб., что делает данное направление привлекательным для финансовых мошенников.

Средний размер потерь физических лиц за одну операцию во 2 квартале 2022 г. составил 61,8 тыс. руб. Первое место по ущербу от финансового мошенничества занимает система ДБО с уровнем 48,5 тыс. руб.

Рис. 3. Среднее значение ущерба в зависимости от канала, млн руб.

Средний размер причиненного ущерба и сумма возмещения, тыс. руб.

|

Период |

Банкоматы, терминалы, импринтеры |

Оплата товаров и услуг в интернете |

Система ДБО физлиц |

||||

|

Средний ущерб |

Возмещенные средства |

Средний ущерб |

Возмещенные средства |

Средний ущерб |

Возмещенные средства |

||

|

2020 |

I квартал |

9,98 |

1,34 |

7,50 |

1,31 |

16,45 |

0,53 |

|

II квартал |

13,52 |

1,81 |

7,37 |

1,21 |

24,88 |

1,49 |

|

|

III квартал |

17,84 |

2,39 |

8,74 |

1,76 |

30,92 |

1,79 |

|

|

2021 |

I квартал |

17,75 |

2,38 |

5,15 |

0,97 |

23,35 |

0,35 |

|

II квартал |

21,38 |

2,87 |

5,14 |

1,14 |

25,35 |

0,33 |

|

|

III квартал |

20,34 |

2,73 |

4,98 |

1,14 |

32,41 |

0,49 |

|

|

2022 |

I квартал |

17,75 |

2,38 |

5,15 |

0,97 |

23,35 |

0,35 |

|

II квартал |

9,14 |

1,22 |

4,16 |

0,77 |

48,49 |

0,44 |

|

За весь период средний размер ущерба физических лиц, понесенный от одной операции, только в системе ДБО составил 28,15 тыс. руб., при этом размер возмещения, рассчитанный аналогичным способом, не превысил 0,72 тыс. руб.

Заключение

Распространение мобильного интернета, трансформация рынка мобильных устройств, развитие системы ДБО и удаленных каналов предоставления финансовых услуг, рост доступности финансовых услуг для потребителей, переход на цифровые каналы взаимодействия с гражданами государственных органов, развитие других цифровых сервисов имеют не только безусловные положительные стороны, но и в разы повышают для граждан вероятность подвергнуться рискам финансового мошенничества. Растущая доступность электронных платежных услуг, создание и развитие цифровых банков, а также программного обеспечения, позволяющего клиентам самостоятельно осуществлять переводы и платежи, увеличение количества счетов в банках и, соответственно, транзакций по ним, с одной стороны, в значительной степени детерминируют развитие самой банковской сферы, а с другой – приводят к смещению интереса мошенников «от банкоматов и организаций торговли в сторону CNP-транзакций и дистанционного банковского обслуживания» [6, с. 164]. Приведенные цифры подтверждают важность просветительской и профилактической работы в направлении повышения уровня осведомленности всех категорий граждан о деятельности финансовых мошенников, существующих схемах и способах защиты. Особенно такая работа важна с людьми с ОВЗ и инвалидностью, как наиболее подверженными риску финансового мошенничества.