В современном мире, когда цифровизация набирает обороты и практически каждый человек пользуется различными цифровыми устройствами, экономика стремительно превращается в цифровую, и это закономерно, ведь это дает стимул для ее роста и развития. Цифровизация экономики делает предприятие конкурентоспособным в различных отраслях, открывает новые возможности для бизнеса, улучшает взаимодействие с зарубежными партнерами. Использование новых цифровых инструментов позволяет решать существующие проблемы, сдерживающие развитие предприятия. Одновременно с возможностями, которые открывают цифровые горизонты экономики, возникает ряд задач, необходимых для решения с целью нейтрализации негативных последствий цифровизации и регулирования интернет-пространства [1]. Для решения этих задач была разработана программа «Цифровая экономика», которая предполагает ее использование на территории Российской Федерации с целью формирования будущего цифровой экономики и технологий в данном секторе. Рассчитана данная программа на период с 2019 по 2024 гг. и предполагает нивелирование недостатков в области цифровой экономики, а также разработку правового фундамента в этой сфере.

Между тем цифровизация не только прочно входит в регулирование каких-то государственных вопросов, но и все больше затрагивает финансовую жизнь населения России. По мнению международной организации Alliance for Financial Inclusion (Альянс за финансовую доступность), цифровые финансовые услуги – это широкий спектр финансовых услуг, доступных и предоставляемых по цифровым каналам, включая платежи, кредиты, сбережения, денежные переводы и страхование [2].

В настоящее время вопросами изучения финансовой грамотности занимаются многие ученые в силу ее актуальности и необходимости внедрения во все слои населения и сектора экономики, среди них: М.С. Тюльпенева [3], Н.В. Левичев, Ю.Н. Нестеренко [4], А.С. Поляев [5], Д.С. Шихалиева [6], И.А. Алиева, И.М. Дудина, Н.В. Богачева, Ю.В. Бурдастова, А.Ш. Галимова, О.Ю. Дмитриева, Е.В. Спивак, Д.О. Стребкова, М.С. Щербаль и др. Среди зарубежных ученых, труды которых посвящены исследованию финансового поведения в условиях цифровизации, можно отметить: П. Морган, О.А. Столпер, А. Вальтер, Н.М. Шефрин, Б. Хуанг, Л. Тринх, С. Сайни, Дж. Касс-Ханна [7].

Население, обладая финансовыми ресурсами, также влияет на экономику, что выражается в финансовом выборе тех или иных продуктов и его финансовом поведении. В настоящее время, когда санкционное давление на Россию усиливается, что отчасти выражается стремлением дестабилизировать экономическую систему, возросла необходимость изучения финансовой грамотности населения в условиях цифровизации и ее доступности в меняющихся условиях.

В настоящее время понятие финансовой инклюзии стало все чаще использоваться как в финансовом секторе, так и в политическом. Трактовка финансовой инклюзии Всемирным банком звучит как: «возможность физических и юридических лиц иметь доступ к различным финансовым услугам (продуктам), которые соответствуют их потребностям».

Цель исследования – изучить современное состояние финансовой инклюзии населения России в условиях цифровизации, оценить перспективы ее развития.

Объект исследования – экономические процессы, происходящие в России; финансовое поведение населения и экономических субъектов.

Материалы и методы исследования

Развитие финансовой доступности (инклюзии) лежит в основе любой экономической системы, поскольку финансовый сектор является фундаментом. Например, доступность депозитов и займов, счетов, переводов для населения способна не только принести прямую финансовую выгоду отдельному человеку, но и в целом стимулирует развитие экономической деятельности и ее эффективность.

Вопросы финансового благополучия и возможности использования различных финансовых услуг для населения России сейчас стоят особенно остро, поскольку начиная с 2014 г., когда некоторые западные страны начали вводить экономические санкции в отношении России, появились некоторые сложности в работе финансовой системы. Это выражалось в ограничениях России по использованию международных платежных систем, а также в размещении различных ресурсов на счетах в зарубежных банках, в запрете на доступ к кредитным ресурсам, «заморозке» активов на территории ряда стран и просто в ограничении возможности нормально работать и осуществлять свою деятельность за рубежом [8]. Так, иностранные финансовые компании ввели запрет на выпуск карт по платежным системам Visa и Mastercard, а также на денежные переводы от российских граждан (Western Union), частично или полностью запретили пользоваться своими продуктами (услугами), например Google Pay, Apple Pay, кто-то вообще решил уйти с рынка: Goldman Sachs. Коснулись санкции ограничений в предоставлении информации в области финансовой грамотности. Так, запрет на продажи программ ввели Microsoft, Autodesk, наложены ограничения университетам и государственному сектору в использовании программы Zoom. Говоря о финансовой грамотности населения и ее доступности, нельзя не сказать, что банковский сектор, который является одним из главных проводников в финансовую сферу, столкнулся в 2022 г. с беспрецедентным давлением бывших западных партнеров. Некоторые банки, а их двадцать на 05.05.2022 г. (Сбербанк, ВТБ, Промсвязьбанк, Альфа-Банк, Совкомбанк, Банк «Открытие», Газпромбанк, Россельхозбанк, УБРиР, Дальневосточный банк и др.), были отключены от международных переводов SWIFT, другие же подверглись меньшому давлению. В отдельно упомянутых банках лицо не может перевести валюту за рубеж, в иных же это возможно, но операция занимает гораздо больше времени. Говоря о финансовой доступности в условиях санкционного давления, необходимо отметить, что в банках, которые вошли в санкционный список западных стран, мобильные приложения нельзя скачать в приложениях Google Play, App Store [9].

Составной частью финансовой инклюзии является финансовая грамотность, которая дает возможность решить вопрос с ментальной доступностью различных финансовых услуг. В настоящее время ЦБ РФ проводит политику, направленную на получение населением знаний в сфере финансовых сервисов, учит людей выбирать их для решения своих потребностей, снижать вероятность мошенничества, уметь оценивать достоинства и недостатки предлагаемых банковским сектором услуг. Несомненно, санкции внесли свои коррективы в работу банков, но, несмотря на ограничения, большая часть продуктов осталась неизменна. Физические и юридические лица стараются адаптироваться к сложившимся условиям и осваивают новые возможности и ресурсы, к которым имеется доступ. Согласно результатам исследования Аналитического центра НАФИ, проведенного в мае 2022 г., 24% опрошенных предпринимателей обладают высоким уровнем финансовой грамотности, однако 31% оценивают свой уровень как низкий, 45% считают, что обладают средним уровнем грамотности в финансовой области. Культура финансовой грамотности нуждается в совершенствовании, поскольку лишь 48% опрошенных в момент принятия решений руководствуются скорее интуицией, нежели принципами планирования. С 2018 г. Аналитический центр НАФИ оценивает Индекс финансовой грамотности в диапазоне 1–21 балла. В начале 2022 г. данный индекс составил 12,57 балла. 10% населения России оценивают свой уровень как высокий. Хорошим признаком является тот факт, что в динамике с 2018 г. (за 4 года) доля россиян, оценивающих свой уровень финансовой грамотности как низкий, сократилась с 44% до 29%. Свой уровень как средний оценивают 61% населения России. В динамике за 4 года (2018–2022 гг.) большее количество людей стали стремиться к планированию семейного бюджета в том или ином виде, их доля в 2022 г. достигла 58%. Внесли свои коррективы и санкции: доля людей, стремящихся к экономии, выросла до 54%, также около 80% населения стали более экономными и стали более тщательно подходить к тратам, против 2018 г., когда таких россиян было порядка 70%. Аналитический центр оценил финансовую грамотность в разрезе категории граждан: наименее грамотными оказались неработающее население, среди которых студенты, достаточно много пенсионеров, сельские жители, жители отделенных районов. В число наиболее финансово грамотных попали мужчины и женщины в возрасте 40–49 лет, которые имеют высшее образование, преимущественно это жители крупных городов.

Несколько понизился показатель по расчетам наличными: доля людей, предпочитающих рассчитываться наличными, составила 30%, что на 5% выше ранее зафиксированного показателя [10].

Результаты исследования и их обсуждение

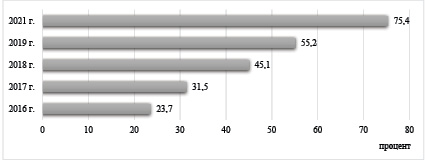

За последние 5 лет (2016–2021 гг.) был отмечен рост совершения дистанционных платежей (рис. 1). По данным доклада ЦБ РФ, продолжается рост безналичных платежей и доступности финансовых услуг через дистанционные каналы. Так, в 2020 г. насчитывалось примерно 282 931 тыс. ед. счетов физических лиц, доступ к которым предоставлен дистанционным способом и по которым с начала года проводились операции по списанию денежных средств, а уже в 2021 г. их количество выросло до уровня 320 283 тыс. ед., что в процентном соотношении характеризует прирост в размере 13,2% [11].

Рис. 1. Доля взрослого населения, использующего дистанционный доступ к банковским счетам для осуществления перевода денежных средств, за последние 12 месяцев (интернет-банкинг и / или мобильный банкинг), опрос в мае соответствующего года, % от опрошенных (по данным Банка России)

Рис. 2. Динамика размещения свободных денежных средств в финансовых организациях в 2020–2022 гг.

Рис. 3. Приоритетные направления финансовой доступности в России на 2022–2024 гг.

Активно растет количество отделений почтовой связи, где проводятся отдельные банковские операции (в том числе снятие и внесение наличных). Так, в 2021 г. их количество составило 35 915 единиц (в 2022 г. – 35 517 единиц), в том числе 15 000 единиц с приемом документов на открытие банковского счета (в 2022 г. – 18 131 единица). Не оставляют без внимания сельскую местность, так, в 2021 г. там открылось аналогичных почтовых отделений 26 189 единиц, в том числе 7329 единиц с приемом документов для открытия счета в банке, а в 2022 г. их еще открылось 26 129 единиц, где 10 324 единицы – с возможностью открытия счета в банке.

Сравнительная характеристика использования сети Интернет в России в 2017–2021 гг., проценты

|

Показатель |

2017 г. |

2018 г. |

2019 г. |

2020 г. |

2021 г. |

Темп роста (снижения), % |

|

Удельный вес домашних хозяйств, имеющих доступ к сети Интернет с домашнего компьютера, в общем числе домашних хозяйств, % |

70,3 |

69,0 |

65,4 |

65,9 |

65,1 |

94,3 |

|

Численность пользователей сети Интернет на 100 человек населения, % |

76 |

81 |

83 |

85 |

88 |

115,8 |

|

Доля населения, являющегося активными пользователями сети Интернет, в общей численности населения, % |

74,1 |

79,3 |

81,4 |

84,1 |

87,3 |

117,8 |

|

Доля населения, использовавшего сеть Интернет для получения государственных и муниципальных услуг, в общей численности населения, % |

42,3 |

54,5 |

56,5 |

58,7 |

68,2 |

161,2 |

Оценивая последние 2 года (2021–2022 гг.), необходимо отметить рост вкладов в кредитные организации (рис. 2).

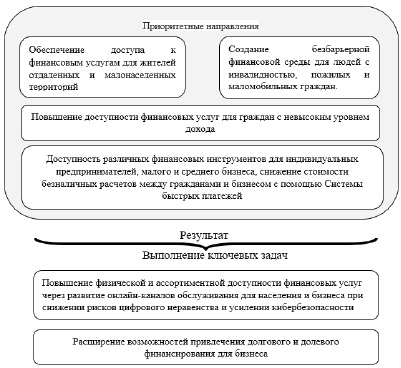

ЦБ РФ ведет активную политику в сфере повышения доступности финансовых услуг, в связи с чем на 2022–2024 гг. им были одобрены приоритетные направления, что стало продолжением Стратегии повышения финансовой доступности в Российской Федерации на период 2018–2020 гг. В период 2022–2024 гг. основным направлением для физических и юридических лиц станет цифровизация продуктов и сервисов (рис. 3).

Идея повышения финансовой грамотности предусматривает ее внедрение в школьную программу российских школьников, изучение закреплено в федеральных государственных образовательных стандартах (ФГОС), которые были совместно разработаны ЦБ РФ и Минпросвещением. Это требование вступит в силу с 01.09.2022 г.

Тем не менее, бизнес и население еще не готовы отказаться от физических офисов обслуживания. Это связано с трудностями работы Интернета, а порой и его отсутствием в особенно отдаленных, малонаселенных и труднодоступных районах страны, а имеющиеся каналы не всегда адаптированы для всех слове населения, в частности для людей с инвалидностью, пенсионеров. Остальное население на таких территориях порой не имеет навыка использования таких услуги или потребность в них вовсе отсутствует [12].

Как видно из таблицы, в динамике за 2017–2021 гг. доступ к сети Интернет с домашнего компьютера несколько снизился – на 94,3%. Так, еще в 2017 г. это значение было равно 70,3%, а уже в 2021 г. снизилось до 65,1%. При этом выросло число пользователей сети – с 76% в 2017 г. до 88% в 2021 г., что выше на 115% в динамике за последние 5 лет. Все это привело к росту доли активных пользователей Интернетом на 117,8%. В условиях повсеместной цифровизации наличие Интернета дает возможность населению получать все необходимые услуги правительственных и муниципальных учреждений, поскольку большая их часть в настоящее время предоставляется онлайн. В 2017 г. доля пользователей государственных онлайн-сервисов составляла 42,3%, а уже в 2021 г. достигла 68,2%, прирост отмечен в 161,2% [13].

Одним из главных факторов является ментальная готовность к освоению цифровых финансовых услуг. В 2021 г. 41,8% среди людей, которые не пользуются постоянно этими ресурсами, готовы к регулярному использованию финансовых услуг при наличии возможности. Так, в 2018 г. доля людей с инвалидностью, которые взаимодействовали с финансовыми организациями посредством Интернета, составила 36,6%, а уже в 2021 г. – 52,3%.

Заключение

Правительство РФ активно работает надо цифровизацией финансовых услуг для всех категорий граждан, и это является драйвером роста в среднесрочной перспективе. Подводя итоги цифровизации финансовых услуг на 2022 г., необходимо отметить основные достижения, полученные в этом направлении: активная цифровизация финансовых услуг и либерализация цен по ее доступности; увеличение офисов кредитных организаций на отделенных и сельских территориях в формате «облегченного» обслуживания; повышение доступности для людей с ограниченными возможностями, пенсионеров и иных маломобильных групп населения; увеличение числа финансовых инструментов для развития бизнеса. Санкционная политика в отношении России затронула и вопросы регулирования финансовой доступности. Так, в 2022 г. ЦБ РФ получил 198,5 тыс. жалоб от потребителей финансовых услуг, а это на 36% выше, чем в 2021 г. за аналогичный период. Это связано с влиянием санкций на работу банковского сектора. Только 33 тыс. поступивших жалоб, по подсчетам аналитиков, связаны непосредственно с последствиями санкций. Наиболее распространенными стали жалобы на осуществление валютных переводов, появление комиссии на валютных счетах, сложности со снятием валюты в банке.

В заключение необходимо отметить, что финансовая грамотность является одним из наиболее важных инструментов по борьбе с бедностью. В 2011 г. долги россиян по кредитам составляли 4,1 трлн рублей, а уже в марте 2019 г. – 15,3 трлн рублей, что говорит о росте долговой нагрузки. У трети заемщиков отношение платежа к доходам превышает 60%. Структура выдачи кредитов говорит о популярности кредита наличными, на втором месте – ипотека, третье место – кредитные карты и овердрафты (соотношение от года к году может меняться) [14]. Это свидетельствует о низком уровне финансовой грамотности и неумении распоряжаться деньгами. Конечно же, кредит – не абсолютное зло, а инструмент, который требует хороших навыков использования. Отсутствие базовых знаний в области финансов в конце концов толкает отдельных людей к микрозаймам, а учитывая, что с июля 2019 г. были ужесточены правила их выдачи (установлена максимальная ставка 1% в день), это порождает еще большие финансовые проблемы. Виной всему отсутствие знаний о финансовых инструментах. Часто финансовое благополучие связано не с тем, богат или беден человек, а с его отношением к деньгам. Большинство людей не знают, что такое финансовое планирование собственного бюджета. В этих условиях обучение финансовой грамотности – единственный инструмент, позволяющий исправить существующие установки в сознании многих людей.