На сегодняшний день одним из основных показателей российского фондового рынка является индекс Московской биржи (индекс МосБиржи, ранее индекс ММВБ), с помощью которого можно оценивать общее состояние российского фондового рынка. По изменениям этого индекса можно судить в целом об экономике страны, так как в базу расчета индекса входят котировки акций крупнейших российских компаний. Этим объясняется большой интерес инвесторов, экономистов к изучению данного показателя с целью прогнозирования его поведения. Однако исследование индекса МосБиржи – непростая задача. В силу его интегрированности применение методов технического анализа (уровни поддержки и сопротивления, технические индикаторы) не приведет к нужным результатам. Альтернативой могли бы стать методы моделирования и прогнозирования, которые учитывают динамику котировок акций, участвующих в оценке индекса МосБиржи. Однако это лишает смысла сам интересующий нас показатель, так как состояние рынка можно изучить тогда, минуя его, опираясь на динамику котировок акций, включенных в анализ.

Гораздо интересней, на наш взгляд, рассматривать данный индекс в зависимости от других макроэкономических показателей. Это, в свою очередь, даст понимание того, как экономика России зависит от экономик других стран, что является актуальной проблемой во все времена.

Цель данного исследования – изучение комплексного влияния шоковых событий и траекторий импульсных откликов на них на макроэкономическом уровне.

Исходя из основной цели работы, выделим следующие задачи:

1) отобрать информативные факторы, обуславливающие поведение индекса МосБиржи;

2) подобрать и реализовать наиболее подходящий метод моделирования индекса МосБиржи, учитывающий его специфику;

3) оценить комплексное влияние шоковых событий на индекс МосБиржи.

4) продемонстрировать возможности использования оцененной модели для прогнозирования показателей финансовых рынков.

Многие экономические показатели, представленные временными рядами данных, демонстрируют запаздывающую реакцию на воздействие обуславливающих их поведение факторов. В силу этого в данной работе мы посчитали разумным воспользоваться эконометрическими моделями с лаговыми переменными. В качестве модели, наиболее подходящей для решения поставленных задач, была выбрана модель векторной авторегрессии. Векторные авторегрессионные модели (VAR) являются классическим инструментом анализа динамики нескольких связанных друг с другом временных рядов и широко используются как альтернатива сложным структурным макроэкономическим моделям [1, 2]. Данная модель представляет собой систему линейных уравнений, которая позволяет описать динамику нескольких временных рядов, при условии, что текущие значения этих рядов зависят от их прошлых значений и значений каких-либо других факторов.

Материалы и методы исследования

Статистические данные для анализа получены на сайте Investing.com [3]. Рассматривались ежемесячные данные с 2013 по 2021 г. включительно. Всего 107 значений. Кроме эндогенной переменной (Y) – индекса МосБиржи, для построения эконометрической модели были взяты еще пять показателей:

1. Котировки курса доллара по отношению к российскому рублю (Х1). Изменение данного показателя по ряду причин всегда существенно влияет на экономику России, а значит, и на индекс МосБиржи. Например, до сегодняшнего дня расчеты по основному экспортируемому Россией сырью (углеводороды) происходили в долларах, что не могло не оказывать влияния на участвующие в расчете индекса акции крупнейших сырьевых российских компаний.

2. Фьючерс на нефть марки Brent (Х2). Учитывая то, что Россия в большей степени страна с сырьевой экономикой, а в расчете индекса МосБиржи участвуют котировки акций сырьевых компаний, цена на нефть не может не оказывать влияния на индекс.

3. Индекс государственных облигаций (индекс RGBI, Х3) и индекс Российской торговой системы (индекс РТС, Х4). Как и индекс МосБиржи, оба они являются одними из важнейших макроэкономических показателей в российской экономике, что указывает на их взаимосвязь с эндогенной переменной.

4. Индекс S&P 500 (SPX, D). По данному показателю можно судить о состоянии американской экономики. Россия и США – два мировых лидера со сложными политическими и экономическими взаимоотношениями. Это вполне объясняет выбор данного показателя.

Эндогенными переменными в нашей работе выступят индекс МосБиржи (Y) и индекс S&P 500 (D) – как ключевые показатели в мировой экономике.

В работе были использованы следующие методы эконометрического анализа: корреляционный и регрессионный анализ, выбор порядка лагов для векторной авторегрессии, модели векторной авторегрессии, импульсные отклики и разложение дисперсии переменных.

Представленные результаты получены с помощью нескольких программных продуктов: MS Excel, Gretl, R.

Результаты исследования и их обсуждение

На начальном этапе работы была проведена проверка стационарности временных рядов, так как построение модели векторной авторегрессии возможно только в случае стационарности всех рядов. Для проверки на стационарность использовался расширенный тест Дики – Фуллера. По итогам тестирования выявлено, что данные временные ряды являются нестационарными, поэтому были вычислены их разности первого порядка. Преобразованные таким образом переменные оказались стационарными и использовались далее в исследовании.

Проверка статистической значимости показателей по отношению к эндогенным переменным позволила установить, что фактор Х2 не имеет статистически значимого влияния, следовательно, дальнейшее использование его в модели не имеет смысла. Мультиколлинеарность регрессоров мы рассмотрели на основе показателей инфляции дисперсии (vif), которые выявили отсутствие мультиколлинеарности между факторами.

Для получения более точной модели векторной авторегрессии необходимо определить оптимальный порядок лага эндогенных переменных. На этом этапе были использованы информационные критерии Акаике, Шварца, Хеннана – Куина, которые учитывают баланс между точностью и сложностью модели [4]. Критерии указывают на величину лага – 1.

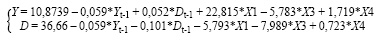

В результате получена модель векторной авторегрессии вида:

(1)

(1)

Одним из ключевых показателей качества модели, построенной для временных рядов, является отсутствие автокорреляции в ряде остатков. По итогам проверки Портманто теста выяснилось, что автокорреляция в остатках отсутствует. Значения коэффициента детерминации близки к единице, стандартные ошибки незначительны. Все это свидетельствует о хорошем качестве модели. Экзогенные факторы статистически значимо влияют на эндогенные переменные на высоком уровне значимости, влияние лага D на Y статистически значимо на уровне 80 %. А вот влияние лага Y на D демонстрирует низкий уровень значимости.

Перейдем к анализу и интерпретации результатов, которые дает модель (1). Сразу заметим, что коэффициенты модели векторной авторегрессии неинтерпретируемы. Влияние одной переменной на другую не исчерпывается стоящим перед ней коэффициентом, так как имеет место опосредованное влияние через ее прошлые значения и через другие переменные. Поэтому для интерпретации моделей VAR используются функции импульсного отклика и разложение дисперсии эндогенных переменных.

Начнем с анализа функций импульсного отклика, изучение которых заявлено в формулировке цели нашей работы.

Под шоком (или единичным шоком) эндогенной (экзогенной) переменной понимают ее одномоментное изменение на одно стандартное отклонение (иногда рассматривают изменение на 1 %). Функция импульсного отклика тогда характеризует время возвращения исследуемой эндогенной переменной на равновесную траекторию. Влияние шока в случае стационарного процесса сходит на нет со временем, так как стационарные процессы обладают «конечной памятью» [5–7].

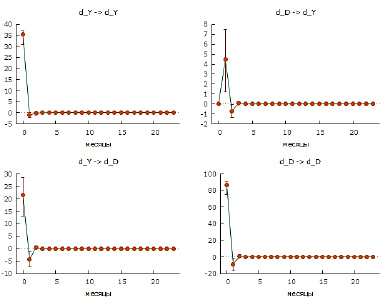

Для наглядного представления шокового влияния были построены функции импульсных откликов для эндогенных переменных (рис. 1). Наряду с точечной оценкой на рисунке приведены границы доверительного интервала на уровне 68 % (±1 стандартное отклонение). Автор работы [7], ссылаясь на работы других авторов, рекомендует использование 68 %-ного доверительного интервала, так как он обеспечивает более точную оценку вероятности накрытия истинных импульсных откликов по сравнению с доверительными интервалами более высокого уровня вероятности.

Как видно из графиков на рис. 1, индекс МосБиржи на собственный шок отвечает резким снижением в течение первого месяца, после чего эффект шокового воздействия стабилизируется. Таким образом, реакция на собственный шок у российского индекса кратковременная. Для российской экономики крайне важно изучение влияния шока в американской экономике на ключевые макроэкономические показатели России. Видим, что индекс МосБиржи (Y) демонстрирует немного запаздывающую, более длительную и куполообразную реакцию на шок в индексе SPX (D). Так, при изменении D на стандартное отклонение, переменная Y отвечает увеличением в первый месяц до 5 пунктов (предельное значение 8 пунктов). В течение второго месяца индекс МосБиржи демонстрирует снижение примерно на 6 пунктов вплоть до отрицательной реакции, после чего влияние стабилизируется на прежнем уровне. Следует заметить, что отклик Y на шок D имеет небольшую амплитуду. Таким образом, реакция российской экономики на шоки в американских макроэкономических индексах длительная, но незначительная.

Из рис. 1 мы видим, что в ответ на шок в переменной Y индекс S&P500 существенно снижается в течение первого месяца и даже показывает отрицательный отклик (до 5–7 пунктов в отрицательной зоне), после чего эффект стабилизируется. Напомним, что это влияние значимо на низком уровне вероятности. Реакция американской экономики на собственные импульсы ярко выраженная. Траектория этого отклика из всех графиков на рис. 1 имеет самую большую амплитуду, включая и отрицательную реакцию до стабилизации эффекта.

Рис. 1. Импульсные отклики эндогенных переменных

Приведем некоторые размышления в направлении интерпретации полученных откликов.

Отклик D на шок в индексе МосБиржи может происходить по причине наличия сырьевой зависимости Америки от России. Несмотря на то, что США является страной с хорошим расположением полезных ископаемых, из Российской Федерации импортируется огромное количество алюминия и цветных металлов. Американская экономика – одна из передовых экономик мира, где активно создаются и внедряются инновационные проекты, которые в большей части зависят от микрочипов, для изготовления которых требуется алюминий как основной материал. Важно учитывать также, что США проводит активные попытки исследования космоса, для которых требуются ракеты. На данный момент Америка до сих пор не достигла российского уровня разработок ракетных двигателей, что вынуждает импортировать двигатели из России. Все это объясняет резкое снижение американского индекса в первый же период после шока в российском индексе.

В отличие от сырьевой зависимости США, у Российской Федерации финансовая и инновационная зависимость от Америки. Отклик индекса МосБиржи на шок в американской экономике, в первую очередь обусловлен зависимостью России от курса доллара, от американских компаний. Несмотря на временный отказ России принимать платежи за углеводороды в долларах, осталось огромное количество товаров, которые продаются за доллары. Также надо учитывать, что большинство мировых финансовых институтов, регулирующих мировую экономику, в большей степени зависят от США. В России не происходят инновационные разработки на уровне американской экономики, что вынуждает Российскую Федерацию импортировать программное обеспечение, турбины, медицинское оборудование, лекарственные препараты.

В то же время история показывает, что даже при ухудшении ситуации на американском рынке акций дорогие нефть и газ позволяют российскому рынку какое-то время продолжать свой рост. Высокие цены на нефть и газ увеличивают приток валюты в страну. Однако долго этот рост продолжаться не может. При ухудшении ситуации в американской экономике наблюдается ухудшение в целом на финансовых рынках. Это не может не сказываться на российском рынке облигаций и на котировках акций крупных российских компаний, участвующих в расчете индекса МосБиржи. Поэтому снижение индекса становится неизбежным. Но от сильного снижения российский индекс сдерживает по-прежнему дорогое сырье. Все это наглядно демонстрирует форма траектории полученного нами отклика индекса МосБиржи на шок в индексе S&P500.

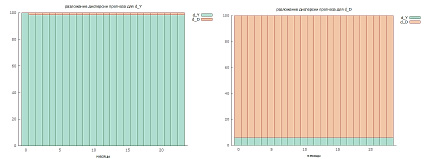

Ещё одним важным показателем шоковых влияний является декомпозиция дисперсии переменных (VD). VD представляет собой разложение на составные части дисперсии эндогенной переменной, что позволяет оценить вклад дисперсии одной переменной в дисперсию другой.

Исходя из декомпозиции дисперсии переменной Y (рис. 2) можно сказать, что вклад дисперсии переменной D достаточно мал, что доказывают и функции импульсных откликов (на шок в российской экономике, переменная Y реагирует в большей степени, чем на шок в переменной D). Однако незначительная доля D в разложении дисперсии Y все-таки присутствует.

Анализируя декомпозицию дисперсии D (рис. 2), можно заключить, что вклад в разложение дисперсии D индекса МосБиржи составляет величину порядка 6–7 %.

Полученные на основе формальных эконометрических методов результаты напрямую говорят о взаимозависимости между экономиками США и России, обусловленные масштабными международными экономическими отношениями. Несмотря на сложные взаимоотношения между США и Россией, мы понимаем, что экономики этих государств-лидеров мирового пространства являются звеньями одной цепи. Игнорирование этого факта неизбежно приведет к дестабилизации в глобальном масштабе. Вывод напрашивается сам по себе: целенаправленное воздействие на экономику одной страны неизбежно приведет к отклику экономики другой. Амплитуда этих откликов разная, но эффекты в двух случаях куполообразные, то есть после ускоренных темпов роста индексы начинают постепенно снижаться и лишь потом стабилизируются.

Отклик, который демонстрирует индекс МосБиржи на шок американского индекса, отражает, в силу своей специфики, реакцию российской экономики в целом. Следует особенно отметить, что полученные нами результаты в целом благоприятны в условиях современной политической ситуации, так как реакция макроэкономического российского показателя на внешние шоки хоть и продолжительна во времени, но имеет небольшую амплитуду. Это позволяет предположить, что Россия будет преодолевать сложившиеся в настоящее время экономические трудности относительно спокойно, постепенно замещая импортные товары и услуги во всех отраслях на продукцию отечественного производства.

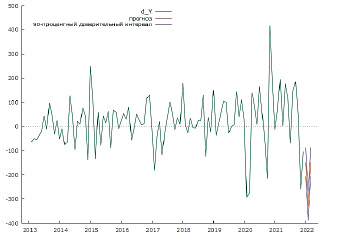

Благодаря достаточным качественным характеристикам полученной модели (1) на заключительном этапе исследования были проверены ее прогностические возможности (рис. 3).

На рис. 3 отчетливо видно предсказываемое резкое падение индекса МосБиржи в феврале – марте 2022 г., что имело место в реальности после начала специальной военной операции. Однако предсказание этого падения получено нами на основе ранее сложившихся взаимосвязей и закономерностей между макроэкономическими переменными. Таким образом, резкий тренд к снижению индекса объективно назревал на протяжении длительного времени и был обусловлен глобальными экономическими и политическими причинами.

Рис. 2. Декомпозиция дисперсии эндогенных переменных

Рис. 3. Прогнозные значения индекса МосБиржи

Заключение

В заключение следует отметить, что разнообразие эконометрических методов и моделей, которое имеет место в настоящее время, дает нам практически безграничные возможности в формализации, казалось бы, неформализуемых вещей. Каким бы хаотичным ни казался нам современный мир, человек разумный способен найти в нем систему и закономерность, что позволит своевременно начать управлять сложными процессами и избежать многих проблем и даже катастроф мирового масштаба.

Перспективным направлением дальнейших исследований в той области, которой мы посвятили данную статью, может быть изучение шоковых событий в других переменных, от которых может существенно зависеть российская экономика. Более того, импульсные отклики на шоковые события важно не только получать и анализировать, но и научиться ими управлять для стабилизации ситуации как в отдельно взятой стране, так и во всем мире.