Инновационное развитие во всем мире признано драйвером экономического роста и, как следствие, улучшения качества жизни населения. В России реализация лучших замыслов стабильно наталкивалась на серьезное препятствие – отсутствие первоначальных средств, которые необходимо вложить в развитие бизнеса для реализации прикладной составляющей разработки. Правительство Российской Федерации в последние годы регулярно подчеркивает значимость современной трансформации национальной экономики и, согласно «Прогнозу долгосрочного социально-экономического развития Российской Федерации на период до 2030 года», ставит задачи «повышения доли негосударственного финансирования сегмента исследований и разработок» и «развития механизмов государственно-частного партнерства в инновационной сфере» [1].

Любые виды бизнеса на ранних этапах развития – а инновации в научно-технической и технологической областях особенно – оцениваются как высоко рискованные и не представляют интереса для традиционных инвесторов. Однако решение этой проблемы в мире найдено. Венчурные фонды представляют собой особую группу инвесторов, готовых принять на себя высокие риски молодого инновационного бизнеса в обмен на участие в прогнозируемо высокой прибыли в будущем.

Венчурный фонд с участием государства способен привлекать масштабные инвестиции в наиболее передовые области науки и технологии, которые в дальнейшем станут драйверами национальной экономики и обеспечат ее современную структуру и социальную миссию, обеспечивая занятость и рост благосостояния населения (растущие доходы населения стимулируют рост потребления, а значит и производства товаров и услуг).

Особый подход к вложению инвестиций превращает венчурный фонд в ценный источник финансирования частных инициатив в сфере малого и среднего бизнеса на самых ранних этапах развития [2], что особенно актуально для компаний, которые формулируют новаторские бизнес-идеи, связанные с высокими инвестиционными рисками.

Цель данного исследования – выявить роль венчурных фондов в развитии бизнеса. Для достижения поставленной цели исследования необходимо рассмотреть теоретические основы понятия «венчурный фонд» и проанализировать работу венчурных фондов в России.

Материалы и методы исследования

Венчурное финансирование – это особый вид долгосрочного инвестирования в форме вложения финансового капитала и практического опыта ведения бизнеса в объекты инвестирования с высоким уровнем риска, предоставленного за долю в капитале быстрорастущих предприятий и в расчете на получение высокой нормы дохода и не обозначенной окупаемостью [3]. Объектами венчурного финансирования являются высоко рисковые проекты (наукоемкие продукты, инновации или стартапы), которые, как правило, не имеют аналогов и акции которых еще не котируются на бирже.

В отличие от стратегического партнера и прямого инвестора субъект венчурного финансирования не приобретает контрольный пакет акций компании и не участвует в управлении ее деятельностью напрямую.

Важно отметить, что участники венчурного инвестирования, помимо надежды на получение высокой прибыли, ориентированы на высокотехнологичное развитие экономики и стремятся гарантировать себе доминирующее положение на формирующемся рынке принципиально новых товаров и услуг.

Венчурный фонд (от англ. venture – рискованный) – вид инвестиционного фонда, вкладывающий средства в ценные бумаги или доли в инновационных предприятиях и проектах с высокой или относительно высокой степенью риска в ожидании чрезвычайно высокой прибыли. Таким фондам законодательно разрешено приобретать корпоративные права, кредитовать проекты с применением векселей и не диверсифицировать риски.

В структуре венчурного фонда присутствуют учредители, инвесторы, управляющая компания и объекты инвестирования. Учредители, или генеральные партнеры – это государство, физические или юридические лица, инициирующие создание венчурного фонда и нанимающие/создающие управляющую компанию, которая будет осуществлять функции по обеспечению деятельности фонда. К работе в управляющей компании привлекаются специалисты из различных областей, способные находить потенциальных инвесторов, мотивировать их к вложению финансовых средств и грамотно управлять расходованием этих средств, прежде всего их вложением в наиболее перспективные объекты инвестирования: научно-технические стартапы, технологические разработки, инновации и бизнес-инициативы.

В роли инвесторов выступают частные лица, компании, банки или пенсионные фонды, которые вносят деньги или подписывают коммитменты.

Обычно фонд работает одновременно с 9-10 проектами с разными объемами финансирования. Список объектов финансирования меняется по мере реализации одних проектов и появления других.

Структура венчурного фонда представлена на рис. 1.

Рассмотрим порядок работы венчурного фонда.

Венчурный фонд принимает заявки от команд инновационных проектов и стартапов. В некоторых случаях к отбору допускаются предпосевные бизнес-инициативы, не имеющие достаточного организационного оформления.

Эксперты фонда проводят комплексный анализ заявок, определяя степень их проработанности, экономическую актуальность и перспективы окупаемости инвестиций, а также стратегию и объемы предстоящего финансирования. На этой основе принимается решение о заключении инвестиционного договора и дальнейшей работе с проектом.

По статистике, венчурные фонды принимают к рассмотрению только 10 процентов поступающих к ним заявок, а реально финансируют только 1-2 процента бизнес-идей, прошедших процедуру глубокого и многопланового изучения экономической целесообразности и оценки рисков. В дальнейшем 70-80 процентов проектов венчурного фонда оборачиваются убытками, но понесенные расходы окупаются за счет высокой прибыли от успешных проектов.

Рис. 1. Структура венчурного фонда

Инвесторы получают приглашение сделать взносы. В большинстве фондов участники сами выбирают интересные им проекты и степень их поддержки. От выбранного инвестиционного сценария зависит прибыль, которую партнер фонда получает в конце инвестиционного цикла (после закрытия сделки). Обычно она оценивается примерно в 20 процентов годовых.

Финансирование проекта происходит постепенно, по мере его развития. Одновременно с капиталовложениями команда проекта получает необходимую организационную, правовую и прочую экспертную поддержку. При этом венчурный фонд никогда не стремится приобрести контрольный пакет акций в объекте инвестирования.

Когда проект признается завершенным, венчурный фонд выходит из него путем продажи своей доли на фондовом рынке. В этот момент фонд не только возмещает расходы на развитие проекта, но и получает доход, существенно превышающий затраты.

На протяжении всей жизни венчурный фонд занимается постоянным привлечением инвестиций, небольшая часть которых покрывает операционные расходы фонда, а основная вкладывается в создание и развитие проектов. Срок реализации проекта обычно определяется в диапазоне 3-10 лет и зависит не только от характера финансируемой бизнес-идеи, но и от того, на каком этапе развития фонд входит в проект [4]. Средняя доходность фонда оценивается в 25 процентов годовых.

По условиям венчурного финансирования фонд не может выйти из проекта по собственной инициативе, поэтому в течение всего инвестиционного периода вложенный капитал абсолютно неликвиден. У венчурного капиталиста есть крайне ограниченный выбор способов вернуть вложения. Наиболее благоприятный из них – вырастить компанию и вывести ее на IPO (первую публичную продажу акций). Альтернативой может стать поиск стратегического покупателя или досрочная продажа акций владельцу проекта.

Следует отметить, что венчурный фонд является не единственным игроком на рынке высоко рискового инвестирования [5]. Помимо него, здесь присутствуют так называемые бизнес-ангелы, фонды прямых инвестиций и стратегические партнеры, а также Фонд фондов.

Фонд фондов – это фонд поддержки институтов венчурного инвестирования [6]. Он создается, как правило, государством (реже пулом корпоративных или частных фондов) с целью развития венчурной системы и стимулирования стабильного притока инвестиций в наиболее предпочтительные для государства/наиболее перспективные с точки зрения роста отрасли экономики. Предполагается, что Фонд фондов участвует на долевой основе в капитале создаваемых региональных и отраслевых венчурных фондов или в финансировании особо крупных и значимых проектов в качестве соинвестора.

Результаты исследования и их обсуждение

Российский рынок венчурного инвестирования имеет ряд особенностей, связанных, прежде всего, с приоритетностью отдельных направлений экономического, научно-технического и технологического развития, наличием жесткого государственного регулирования в ряде отраслей, ограниченностью инвестиционных средств и ожидаемыми сроками окупаемости проектов.

На российском рынке венчурных инвестиций в качестве генеральных партнеров (учредителей) фондов выступают как государственные и корпоративные структуры, так и физические лица. Однако только 30 процентов венчурных фондов работают с государственным участием. В качестве партнеров с ограниченной ответственностью их финансируют и корпорации, и частные инвесторы. На отечественном рынке венчурных капиталов активно работают более 40 фондов. При этом венчурные фонды России традиционно поддерживают очень высокий порог входа для потенциальных инвесторов – от 500 тыс. долларов США [7].

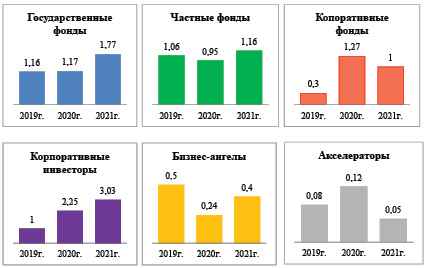

На рисунке 2 представлен размер средних сделок всех категорий инвесторов по Москве в период с 2019 по 2021 г.

С 2019 г. размер сделок в целом растет у государственных и частных инвесторов, но темпы роста различны. Наибольший прирост характерен для государственных фондов, несмотря на то что в целом их доля на венчурном рынке снижается.

Так, в таблице можно проследить, как меняется доля разных категорий инвесторов российских стартапов за 2020 и 2021 годы.

Рис. 2. Размер средних сделок всех категорий инвесторов по Москве в период с 2018 по 2021 г., млн долл. [8]

Основные инвесторы российских стартапов [9]

|

Категория инвесторов |

Средний чек, млн рублей |

Рост, % |

Падение, % |

|

|

2020 год |

2021 год |

|||

|

Государственные фонды |

129,6 |

80,3 |

-38,0 |

|

|

Корпоративные фонды |

154,7 |

282,9 |

+82,9 |

|

|

Частные фонды |

140,6 |

495,9 |

+252,7 |

|

|

Иностранные инвесторы |

290,0 |

1587,8 |

+447,5 |

|

90 процентов венчурных инвестиций сосредоточены в наиболее динамично развивающейся и максимально востребованной в обществе сфере информационных технологий, и лишь некоторые из фондов привлекают средства в проведение и коммерциализацию научных разработок. Интересным в этом плане стало заявление на Петербургском международном экономическом форуме в 2021 году директора фонда «Иннопрактика» Катерины Тихоновой и общественного омбудсмена по защите прав высокотехнологичных компаний Натальи Поповой о регистрации венчурного инвестиционного товарищества «Фонд технологических инвестиций» [10], которое планирует сосредоточиться на поддержке прорывных научно-технологических решений в расчете около 3 млн руб. на один проект.

Лидирующим по наличию работающих венчурных фондов является Центральный федеральный округ, в пределах которого сконцентрировано более 90 процентов высоко рискованных инвестиций [11].

Только 10 процентов проектов получают венчурное инвестирование на предпосевном и посевном этапе [12], т.е. венчурные фонды в большинстве случаев не готовы брать на себя риски финансирования бизнес-идей и бизнес-планов без опыта первоначальной разработки. Это объясняется ограниченной законодательной проработкой и недостаточностью гарантий долгосрочного интереса государства в развитии венчурного инвестирования, а также краткосрочной временной перспективой планирования финансовой деятельности в целом.

По данным исследования РБК [13], в 2021 году объем венчурных инвестиций в РФ увеличился с 24,9 до 85,2 млрд рублей, или в 3,4 раза. На рост рынка в первую очередь повлияло укрупнение среднего взноса, в то время как количество сделок увеличилось лишь на 8,86% (с 203 до 221).

Данная картина объясняется тем, что:

• российские венчурные фонды стали серийными;

• на венчурном рынке наблюдается приток частных инвесторов, которые разочаровались в иных финансовых продуктах;

• рынок венчурных инвестиций становится все более интернациональным, в результате чего только треть фондов работает с российскими проектами, а другая треть – исключительно с зарубежными.

Современное состояние венчурного рынка в России характеризуют следующие тенденции.

1. Частные фонды финансировали венчурные проекты в два раза активнее, чем годом ранее, а объем их инвестиций вырос более чем в 6 раз. Самым крупным в 2021 году стал шеринговый проект «Бери заряд!», в который частные инвесторы Богдан Леонов, Валерий Иванов, Алла Мерман и Александр Кабатов вложили 431 млн рублей.

2. Активизировались корпоративные фонды, закрывшие 41 сделку на 11,5 млрд рублей. Наибольшее внимание привлекают инвестиции венчурного фонда Sistema Smart Tech в 5 млрд рублей в сервис по аренде электросамокатов Urent, сервис доставки Checkbox и в стартап для профессиональной ориентации детей школьного возраста «Профилум». Учредитель фонда – АФК «Система».

3. Наиболее популярными сферами привлечения венчурного капитала стали финансовые технологии, электронная коммерция и транспорт, наименьший интерес инвесторы проявляли к туризму, инновационным производствам.

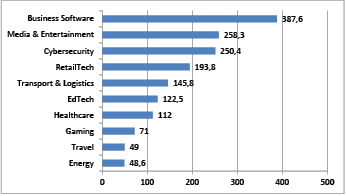

На рисунке 3 представлены данные по объему инвестиций по различным отраслевым направлениям в Москве за 2021 год.

Для решения задач государства в рыночной среде и построения инновационной системы в России в качестве одного из четырех институтов развития в 2006 году создано АО «Российская венчурная компания» (РВК) – фонд фондов венчурного инвестирования [14]. Уставный капитал – 30,01 млрд рублей – полностью принадлежит Российской Федерации. С 2021 года РВК входит в структуру Российского фонда прямых инвестиций (РФПИ). РВК в качестве соинвестора вкладывает средства в венчурные фонды, которые финансируют развитие российских технологических компаний. Параллельно РВК развивает платформу GenerationS и участвует в работе базовой кафедры на факультете инноваций и высоких технологий Московского физико-технологического института (МФТИ), внося вклад в формирование экосистемы для дальнейшего развития национального инвестиционного рынка.

В рамках государственно-частного партнёрства Российской венчурной компанией создано 7 профильных фондов с общим объёмом капитала около 19 млрд руб. Из этих средств РВК принадлежит 49 процентов, 51процент средств вложен частными инвесторами.

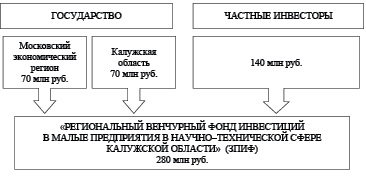

Кроме того, с государственным участием основаны 24 региональных венчурных фонда, в которых по 25 процентов составляют средства федерального и регионального бюджетов, а 50 процентов принадлежат частным инвесторам. Пример такого государственно-частого партнерства представлен на рисунке 4.

Рис. 3. Объем инвестиций в Москве за 2021 год [8]

Рис. 4. Пример венчурного фонда с государственным участием

Заключение

Мировая экономика в целом активно переходит на инновационную модель развития, предполагающую опережающий рост рынка высокотехнологичных товаров и услуг, в связи с чем остро встает вопрос об источниках финансирования новых разработок в предпринимательстве. Финансирование инновационных бизнес-проектов оценивается как высоко рисковое. Именно для них наибольшую ценность имеют венчурные капиталы, предоставляемые специализированными фондами. При этом венчурные инвесторы не стремятся к тотальному контролю за деятельностью объекта финансирования и не планируют оставаться в конкретном бизнесе после его выхода на окупаемость. Главная цель венчурного фонда – успешный выход из проекта на этапе IPO с получением высокой доли прибыли в зависимости от продолжительности участия в проекте и характера рисков.

Венчурные фонды могут создаваться с участием государственных, корпоративных и частных средств, в том числе и в рамках частно-государственного партнерства. Государственные и корпоративные инвестиции обычно привлекаются в критически важные научно-технические и технологические разработки, а частные – в инновационные решения и продукты, широко востребованные на потребительском рынке.

В последние годы в России отмечается значительный интерес к деятельности венчурных фондов со стороны инвесторов. Так, в 2021 году объемы российских венчурных инвестиций выросли в 3,4 раза по сравнению с предыдущим 2020 годом.

Венчурные фонды не только финансируют расширение инновационных отраслей экономики за счет кардинально новых продуктов, перераспределяя в их пользу частные и корпоративные капиталы, но и создают дополнительные рабочие места, способствуют развитию человеческого капитала и повышению уровня жизни общества.