Построение новой модели экономического развития, основанной на высоких технологиях, эффективности, макроэкономической и социальной стабильности, предполагает проведение структурных реформ и модернизации экономики, что требует масштабного роста инвестиций в основной капитал и обращения к поиску внутренних источников их финансирования. Это актуализирует исследование роли денежных доходов населения как инвестиционного ресурса национальной экономики. В экономической литературе наибольшее внимание уделяется анализу инвестиционного потенциала сбережений как части денежных доходов населения, призванных обеспечить формирование долгосрочных инвестиционных ресурсов, рост [1–4] и устойчивый экономический рост [5–7]. Между тем роль иных форм использования денежных доходов в повышении инвестиционного потенциала экономической системы зачастую остается за рамками проводимых исследований.

Целью исследования является выявление роли денежных доходов населения как инвестиционного ресурса национальной экономики на основе анализа тенденций, сложившихся в этой области, и направлений его реализации.

Материалы и методы исследования

Достижение цели исследования предполагает использование системного и воспроизводственного подходов к анализу инвестиционного потенциала денежных доходов населения и возможностей его повышения. Денежные доходы населения выступают существенным элементом воспроизводственного процесса. Их рост, с одной стороны, определяется устойчивой экономической динамикой и вытекающими из этого возможностями роста производства, прибыли, зарплаты и расходов бюджета на социальную поддержку граждан, а с другой – служит фактором формирования финансовой базы инвестирования национальной экономики.

Результаты исследования и их обсуждение

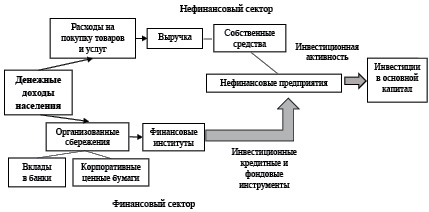

Потенциал денежных доходов населения как инвестиционного ресурса национальной экономики может реализоваться:

− посредством нефинансового сектора через реализованный потребительский спрос, при этом часть доходов, направляемых на оплату товаров и услуг в виде потребительских расходов, образует выручку нефинансовых предприятий, и в ее составе прибыли и амортизационных отчислений как основных источников собственных средств, возможных для инвестирования;

− посредством финансового сектора через поступление части денежных доходов, представленных организованными сбережениями, в финансовые институты, которые трансформируют привлеченные средства в инвестиции в основной капитал нефинансовых компаний, используя различные инвестиционные инструменты (рис. 1).

Реализация первого канала зависит, с одной стороны, от масштабов потребительского спроса населения, величины и структуры его денежных доходов, а с другой – от инвестиционной активности нефинансовых компаний. Наиболее острые проблемы здесь связаны с ограничениями роста величины денежных доходов населения и инвестиционными стратегиями нефинансовых компаний в условиях экономической неопределенности и возросших инвестиционных рисков.

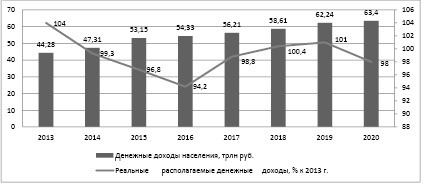

Анализ данных Росстата за 2013–2020 гг. показывает, что в отличие от номинальных значений совокупных денежных доходов населения, которые демонстрировали устойчивый рост и увеличились в 1,4 раза, реальные располагаемые денежные доходы за этот период сократились на 11,1 п.п. (рис. 2).

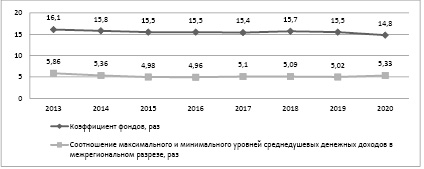

Кроме того, денежные доходы населения в российской экономике отличаются существенной межрегиональной и социально-экономической асимметрией (рис. 3), что обусловливает их неустойчивость. В соответствии с имеющимися эконометрическими оценками в регионах, наиболее финансово обеспеченных, фиксируются более высокие значения не только среднедушевых доходов, но и коэффициента дифференциации доходов [9].

Рис. 1. Направления реализации потенциала денежных доходов населения как инвестиционного ресурса экономики

Рис. 2. Динамика денежных доходов населения в 2013–2020 гг. [8]

Рис. 3. Асимметрия денежных доходов населения в 2013–2020 гг. [8]

Доля потребительских расходов, как следует из анализа структуры денежных доходов населения по направлениям их использования, в 2013–2020 гг. в целом сократилась с 80,8 до 75,6 %, а доля обязательных платежей и взносов, напротив, возросла – с 11,9 % до 13,4 %. Снижение расходов граждан на покупку товаров и услуг послужило фактором, лимитирующим рост инвестиций в основной капитал через рассматриваемый канал.

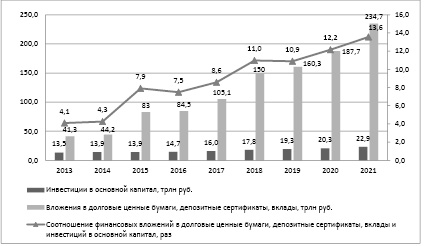

Со стороны нефинансовых компаний серьезным барьером, сдерживающим их инвестиционную активность, выступили санкции и связанный с ними рост экономической неопределенности и инвестиционных рисков. Несмотря на усиление тенденции повышения доли инвестиций в основной капитал, финансируемых за счет собственных средств, сохранились предпочтения нефинансовых компаний в пользу финансовых вложений, соотношение которых с инвестициями в основной капитал выросло с 5,5 раз в 2013 г. до 17 раз в 2021 г. При этом основная часть финансовых вложений пришлась на долговые и депозитные инструменты, соотношение которых с инвестициями в основной капитал увеличилось с 4,1 в 2013 г. до 13,6 раз в 2021 г. (рис. 4).

Рассматривая возможности реализации инвестиционного потенциала денежных доходов населения в рамках второго канала (через финансовый сектор), можно отметить, что здесь основные проблемы связаны, с одной стороны, с неустойчивой динамикой нормы сбережений и величины организованных сбережений, а с другой – с недостаточной степенью трансформации сбережений, аккумулированных финансовыми институтами, в инвестиции в основной капитал.

Рис. 4. Вложения нефинансовых компаний в финансовые долговые и депозитные инструменты в сравнении с инвестициями в основной капитал [8]

Рис. 5. Динамика доли организованных сбережений и сбережений в форме наличных денег в рублях и инвалюте в общей сумме денежных доходов населения [8]

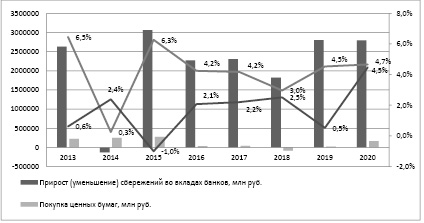

Организованные сбережения представлены, прежде всего, банковскими вкладами и вложениями в ценные бумаги. Собственно, только этот вид сбережений населения может рассматриваться в роли инвестиционного ресурса, воздействующего экономическую динамику, в то время как сбережения в форме наличных денег в рублях и иностранной валюте выведены в текущем периоде из инвестиционного процесса. Анализ показывает, что доли прироста (уменьшения) данных форм сбережений в денежных доходах населения, как правило, имеют противоположную динамику (рис. 5).

Период взаимной поступательной динамики этих форм сбережений приходится лишь на 2020 г., когда вследствие вынужденного ограничения текущего потребления, обусловленного карантинными мерами и возрастанием неопределенности экономических перспектив, наблюдались рост нормы сбережений, сопровождаемый замедлением темпов роста сбережений и использованием их на текущее потребление, и увеличение объемов наличных денег у населения, доля которых в общей величине сбережений выросла до 28,7 %. На фоне уменьшения роли срочных банковских депозитов произошло усиление тенденции размещения личных накоплений в альтернативные инструменты. При том, что банковские депозиты традиционно оставались основным способом инвестирования [10–12], вторым по значению после них стали акции и прочие формы участия в капитале, составившие 34,1 % от общей величины финансовых активов домашних хозяйств, а на долговые ценные бумаги пришлось лишь 2,8 % от этой величины.

Важной особенностью распределения организованных сбережений является чрезвычайно высокая степень их концентрации, как отражение имущественного неравенства и дифференциации денежных доходов. В частности, вклады от 1 млн до 1,4 млн руб. имеют 1,3 % вкладчиков, более 90 % всех приобретенных ценных бумаг приходится на 4 % инвесторов [13].

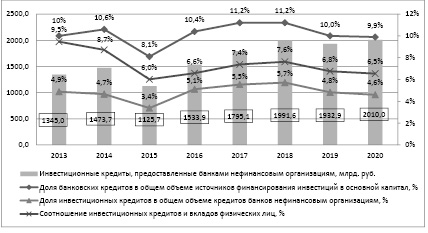

Однако роль аккумулируемых финансовыми институтами организованных сбережений, как источника финансирования инвестиций, остается незначительной в силу недостаточно высокой эффективности финансового медиаторства и сформированных инвестиционных кредитных и фондовых инструментов. Так, доля банковских кредитов в общей величине источников финансирования инвестиций в основной капитал в исследуемый период варьировалась от 8,1 до 11,2 %; доля инвестиционных кредитов в общем объеме банковских кредитов нефинансовым компаниям, рассчитанная по авторской методике [8] – от 3,4 до 5,5 % (рис. 6). На предоставление инвестиционных кредитов банки направляли от 6 до 9,5 % от величины аккумулированных вкладов граждан.

Информацию об акциях и корпоративных ценных бумагах как источнике финансирования инвестиций в основной капитал нельзя интерпретировать статистически точно, поскольку с 2015 г. она приводится Росстатом только в рамках прочих источников, включающих помимо корпоративных ценных бумаг средства вышестоящих организаций. Вместе с тем, судя по тому, что доля прочих источников в совокупности составляла 7,1 % в 2020 г. и 8,6 % в 2021 г., можно заключить, что фондовые инструменты инвестирования пока не получили должного развития. Степень реализации инвестиционного потенциала организованных сбережений населения через кредитные и фондовые инвестиционные инструменты является весьма низкой.

Рис. 6. Динамика доли банковских кредитов в общем объеме источников финансирования инвестиций в основной капитал и инвестиционных кредитов нефинансовым компаниям

Заключение

На основе проведенного анализа и выявленных на его основе проблем можно сделать вывод о том, что для повышения роли денежных доходов населения как инвестиционного ресурса отечественной экономики необходимо осуществить комплекс взаимосвязанных государственных мер по следующим основным направлениям:

− совершенствование системы формирования, распределения и перераспределения денежных доходов населения, снижение степени их дифференциации;

− формирование благоприятных условий для активизации инвестиционно-инновационной деятельности нефинансовых компаний и демотивации их вложений в непроизводительные финансовые активы;

− стимулирование формирования организованных сбережений посредством действенных налоговых инструментов, развитие альтернативных банковских инструментов вложений личных накоплений, внедрение новых надежных сберегательно-инвестиционных продуктов;

− разработка инструментария, способствующего действенному участию финансовых институтов в финансировании модернизации национальной экономики и ее приоритетных отраслей.

Перенастройка приоритетов инвестиционно-сберегательной политики государства позволит повысить инвестиционный потенциал денежных доходов населения, сформировать финансово-инвестиционную базу, с одной стороны, для устойчивого развития российской экономики, а с другой – для повышения благосостояния населения.