Ежедневно практически каждый человек сталкивается с покупкой продуктов питания, бытовых принадлежностей и мелких вспомогательных товаров. Но с развитием информационных технологий изменились механизмы приобретения таких товаров, ведь теперь можно приобрести что угодно, не выходя при этом из дома.

Целью исследования является определение места и значения рынка e-Grocery в экономике страны, его особенностей функционирования и перспектив развития.

Материалы и методы исследования

Рынок e-Grocery – это сфера продажи товаров ежедневного спроса, таких как продукты питания, напитки, бытовая химия и другие, нацеленные на широкий круг покупателей, через сеть Интернет совместно с доставкой этих товаров. Для России это достаточно молодое ответвление рынка e-Commerce (рынок электронной коммерции): еще в 2010 г. доля e-Grocery в общем товарообороте продуктов питания в России не превышала 0,01 %, притом что основные продажи приходились всего на два города – Санкт-Петербург и Москву. Тем не менее за последние два года эта сфера продаж сделала большой скачок, чему способствовало эпидемиологическое состояние в мире.

Это новое направление стремительно развивается, показывая растущую динамику объема продаж, что приводит к трансформации смежных рынков. По этой причине анализ и прогнозирование поведения рынка e-Grocery является актуальным.

Чтобы подробнее рассмотреть, что собой представляет рынок e-Grocery, необходимо описать особенности рынка более высокого уровня – рынка электронной коммерции. Электронная коммерция (e-Commerce) – это один из основных инструментов предпринимательской деятельности в современных реалиях. В первую очередь это продвижение и продажа товаров и услуг через сеть Интернет. Рынок электронной коммерции в России активно развивался вплоть до конца 2019 г., но переломный момент отрасли случился в 2020 г. с началом пандемии COVID-19, которая вызвала сильное увеличение доли отрасли на российском рынке. Карантин, минимизация нахождения людей в общественных местах повлекли за собой необходимость многих поставщиков товаров и услуг переходить в «онлайн», а те, кто уже реализовывал свою продукцию через сеть Интернет, получили расширение клиентских сегментов.

Как молодое ответвление рынка электронной коммерции, рынок e-Grocery также получил большой рост клиентского сегмента из-за пандемии. В связи с ограничениями пандемии, по соображениям безопасности немало потребителей перешли на сервисы по доставке товаров повседневного спроса. В рамках российского сегмента e-Grocery существует четыре основные бизнес-модели:

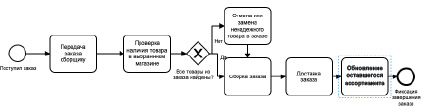

− Модель «Даркстор». Это магазин-склад, в котором не принимают обычных покупателей, но там производится сборка заказов из ассортимента конкретного даркстора и осуществляется доставка заказа из даркстора конечному потребителю. Основное преимущество данной бизнес-модели – экспресс-доставка до получаса, для обеспечения которой дарксторы создаются в разных микрорайонах города. Даркстор чаще всего небольшой склад, что налагает ограничения на ассортимент. Примеры компаний, основанных на такой модели, – «Самокат» и «Яндекс.Лавка» [1]. На рис. 1 изображена обобщенная схема процесса выполнения заказа в модели даркстор.

− Модель «Маркетплейс с собственной доставкой». Это крупные сервисы, которые не доставляют собственную продукцию, а занимаются сборкой и доставкой продукции из магазинов или ресторанов. В отличие от предыдущей модели общий чек покупки здесь выше, как и сам ассортимент товаров. При этом снижается скорость самой доставки продуктов, за счет того, что магазин, из которого необходимо доставить продукты, может быть удален, зато появляется возможность доставить заказ в выбранный промежуток времени. Крупные примеры сервисов с данной бизнес-моделью – «Сбермаркет», «Яндекс.Еда», «Delivery Club» [2]. На рис. 2 изображена схема выполнения заказа в модели маркетплейса. Заметно усложнение процесса, тем не менее данная модель предоставляет больший выбор ассортимента.

− Модель «Click&Collect». Эта модель похожа на модель маркетплейса, но в данном случае подразумевается самовывоз собранного заказа из магазина. Применяется, например, для продажи алкогольной продукции, которую нельзя реализовывать на данный момент через подобные сервисы, но можно оформить сборку товара. По сути, это бронирование товара. Данная схема с недавних пор начала применяться в сервисе «Сбермаркет» [3].

Рис. 1. BPMN-диаграмма процесса выполнения заказа в модели дарксторов

Рис. 2. BPMN-диаграмма процесса выполнения заказа в модели маркетплейса

− Модель «Офлайн-ритейлер с собственной доставкой». В данном случае речь идет о ритейлерах, которые перестроились и начали осуществлять собственную доставку из магазинов, минуя другие сервисы в качестве посредников. Тем не менее иногда офлайн-ритейлеры используют комбинированные модели, используя как свои сервисы доставки, так и сторонние сервисы [4].

Результаты исследования и их обсуждение

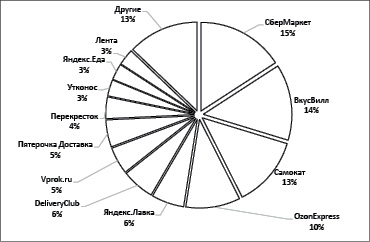

За 2021 г. по данным Data Insight общее количество заказов в сфере e-Grocery составило около 237 млн, что по сравнению с 2020 г. является приростом в 244 %, а объем онлайн-продаж, включая НДС и стоимость доставки, составил 329 млрд руб., что на 159 % превышает показатели 2020 г. Эти данные свидетельствуют о большом росте данного сегмента рынка. Основными направлениями развития представителей данного рынка в 2021 г. стали развитие экспресс-доставки и расширение географии охвата. Большое число сервисов-конкурентов также влияет на стремительные темпы развития отрасли [5]. Сегодня среди самых основных сервисов, занимающих большую долю на рынке e-Grocery, можно выделить «Сбермаркет» – 15 %, «ВкусВилл» – 14 % и «Самокат» – 13 % (рис. 3).

Изучение и анализ поведения данной новой отрасли рынка является важной частью понимания того, во что трансформируется современный рынок продажи товаров повседневного спроса, как предсказать рост или упадок отрасли при прочих равных условиях.

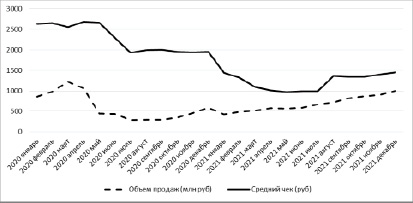

Для этих целей были взяты данные помесячно за последние два года в Краснодарском крае по онлайн-продаже товаров повседневного спроса. В качестве критериев оценки выбраны два показателя: объем продаж в рублях и средний чек заказа. Собранные данные представлены на рис. 4. Для удобства восприятия графиков изменения показателей они были помещены на одну диаграмму.

Пунктирная линия отображает объем продаж в млн руб., а сплошная – средний чек в руб. Из графика видно, что в начале 2020 г. был скачок объема продаж, который затем переходит в спад, тем не менее с июля 2020 г. и до конца 2021 г. виден стабильный рост объема продаж [6]. Данную динамику можно связать с обострением пандемии к началу 2020 г., в этот период в данной отрасли происходит скачок, связанный с ограничениями на передвижение людей. Многие стали предпочитать походам в магазин заказ продуктов с доставкой. Подобные скачки чаще всего сопровождаются упадками, такое снижение также видно на диаграмме. Тем не менее по данным июля 2020 г. снова начинается рост объема продаж, который продолжается до конца исследуемого периода. Возрастающая кривая подтверждает тот факт, что e-Grocery начинает занимать более значительную часть рынка продаж. Плавность графика также свидетельствует о том, что рост является стабильным и не скачкообразным.

Рис. 3. Диаграмма доли объема продаж сервисов рынка e-Grocery

Рис. 4. График изменения объема продаж и среднего чека в Краснодарском крае на рынке e-Grocery

График изменений среднего чека на большинстве временных отрезков следует за графиком объема продаж. Снижение среднего чека с 2021 г. можно связать с развитием сервиса «Самокат» в Краснодарском крае. Данный сервис предлагает быструю доставку с низким ограничением на минимальный заказ. Данный факт сократил величину среднего заказа, но при этом все равно прослеживается прямая зависимость между величиной объема продаж и среднего чека.

Используя статистический анализ собранных данных, были вычислены показатели, характеризующие поведение временных рядов [7, 8]. Максимальная величина объема продаж составляет 1224 млн руб. и приходится на март 2020 г., минимальная величина в размере 287 млн руб. приходится на июль 2020 г. Этот период короткий и описывает скачкообразное проявление большого интереса покупателей к сфере e-Grocery, а затем его спад.

Математическое ожидание временного ряда составляет 649 млн руб., то есть среднюю взвешенную величину объема продаж за исследуемый период. Коэффициент вариации составляет 107,67, что говорит о большом разбросе значений по месяцам в соотношении с математическим ожиданием. Это характеризует динамику развития отрасли, подтверждая ее относительную новизну для рынка продаж, более стабильные старые отрасли имеют меньший разброс.

В рамках исследуемых двух лет такой показатель, как сезонность, не замечен. Это может свидетельствовать о том, что сфера e-Grocery подвержена в незначительной степени сезонным колебаниям. Такой эффект происходит за счет того, что в продажах участвуют все категории товаров повседневного спроса. То есть, когда спрос на один товар падает, его место занимает другой товар, таким образом исключая резкие снижения или повышения объема продаж.

Тем не менее по данным лидирующих сервисов данной отрасли скачки продаж чаще всего приходятся на предпраздничные месяцы, такие как, например, март и декабрь. Помимо этого, на объемы продаж также влияют внешние факторы, в том числе политические. Ухудшение стабильности в стране или мире побуждает людей закупать товары с запасом. Это специфика рынка товаров повседневного спроса, но рынок e-Grocery получает дополнительный рост за счет обеспечения возможности получения данных продуктов без траты на это времени и без личного присутствия в магазине, что было актуально в период обострения пандемии.

Анализ показателя среднего чека определяет максимальную его величину, равную 2685 руб., в апреле 2020 г. и минимальную, 969 руб., в мае 2021 г. Математическое ожидание составляет 1812,93 руб., что относительно среднего объема покупок товаров повседневного спроса является большим. Коэффициент вариации составляет 104,71 руб. Вариация временного ряда относительно математического ожидания значительно меньше, нежели с объемом продаж, тем не менее вариация имеет большую величину, что также подтверждает, что данная отрасль рынка находится на стадии развития и становления.

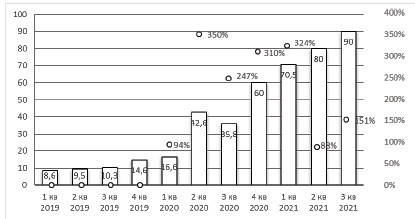

Рис. 5. Динамика рынка e-Grocery

Анализ показателей рынка e-Grocery отражает его возрастающую динамику, которая показывает стабильный рост, но не исключает колебания, присущие любой новой отрасли рынка. Но данные показатели описывают только активность рынка в пределах Краснодарского края. Такая статистика учитывает специфику региона, но не позволяет судить более точно обо всей отрасли e-Grocery.

Если для анализа взять охват в рамках России, то оборот торговли товарами повседневного спроса увеличился в III квартале 2021 г. почти в 1,5 раза до 970 млрд руб., а доля онлайн-торговли в обороте розничной торговли составила 8,9 %. Для относительно новой отрасли 8,9 % является значительным показателем.

Крупнейшие онлайн-ритейлеры и маркетплейсы занимаются активным расширением ассортимента, а также увеличением доли доставок в день заказов. Частота покупок продуктов питания в 4–6 раз выше, чем у большинства категорий непродовольственных товаров, что создает возможности для мультикатегорийных игроков, чья система логистики позволяет комбинировать продукты питания и непродовольственные товары. В 2021 г. драйвером роста становится продажа продовольственных товаров с короткими сроками годности и товаров, требующих особого температурного режима, в том числе со складов поставщиков, а также развитие направления экспресс-доставки.

Динамика рынка e-Grocery представлена на рис. 5 и отображает растущую кривую в течение трех лет. Причем в 2019 г. показатели держались на достаточно низком уровне, но рост начиная с 2020 г. привел к широкому развитию и распространению рынка онлайн-продажи товаров повседневного спроса.

Заключение

Рынок e-Grocery – это молодое и развивающееся направление. Результаты проведенного исследования свидетельствуют о том, что данный рынок еще не устоялся, находится в стадии развития. Особенностями e-Grocery являются его неподверженность сезонным колебаниям, стабильная динамика роста отрасли, но большая доля вариабельности значений. Российский рынок, как и рынок отдельно рассмотренного Краснодарского края, заметный скачок в объеме продаж получил в 2019 г., с началом пандемии. Именно это событие создало благоприятные условия для адаптации российского рынка продажи товаров повседневного спроса к новым реалиям информатизации и цифровизации отраслей и рынков.

Данное направление имеет долгосрочные перспективы развития и увеличение доли в общем рынке продажи товаров ежедневного потребления. Актуальность проведенного исследования подтверждается научными наблюдениями и статистическими данными о деятельности рынков, находящимися в открытом доступе.