Экономическая эффективность деятельности организаций в любой сфере производства зависит от рационального использования материальных и трудовых ресурсов специализации, уровня менеджмента, маркетинга и других внутренних факторов. Поэтому, в целях поддержания экономически устойчивой работы, организация постоянно анализируют свою деятельность локально, то есть тематически и по финансовому состоянию.

Локальный или тематический анализ представляет собой оценку эффективности использования отдельных ресурсов в динамике и в сравнении с показателями отрасли, передовых субъектов хозяйствования.

Анализ финансового состояния организации призван своевременно выявить недостатки в управлении финансами и резервы обеспечения финансовой устойчивости. Прогнозы различных вариантов использования финансовых ресурсов и разработка отдельных проектов повышения их эффективности базируются именно на материалах анализа.

Методы оценки финансового состояния организаций практически едины для всех отраслей экономики, но они используются с альтернативными подходами. В настоящей работе рассматривается финансовое состояние сельскохозяйственных организаций. Прежде всего при этом следует сослаться на «Методику расчета показателей финансового состояния сельскохозяйственных товаропроизводителей», утвержденный Постановлением Правительства Российской Федерации от 30 января 2003 г. №52 [1].

В этом документе финансовое состояние сельскохозяйственных организаций оценивается в баллах, общая сумма которых вытекает из шести коэффициентов: абсолютной ликвидности; критической оценки; текущей ликвидности; обеспеченности собственными оборотными средствами; финансовой независимости; финансовой независимости в отношении формирования запасов и затрат.

Значению каждого из коэффициентов установлены баллы. Коэффициенты и баллы размещены в пяти группах в убывающем порядке (табл. 1).

Согласно вышеуказанной Методике, расчет системы коэффициентов финансового состояния организации, признанным сельскохозяйственным товаропроизводителем в соответствии со статьей 3 Федерального закона «О развитии сельского хозяйства» производится по данным бухгалтерского баланса годовой бухгалтерской отчетности. При этом коэффициенты определяются как отношение:

a. абсолютной ликвидности – ликвидных активов (деньги, ценные бумаги со сроком до одного года) к сумме краткосрочных обязательств;

b. критической оценки – суммы ликвидных и быстрореализуемых (дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев) к сумме краткосрочных обязательств;

c. текущей ликвидности – оборотных средств к сумме краткосрочных обязательств;

d. обеспеченности собственными оборотными средствами – разности собственного капитала и резервов между внеоборотными активами к оборотным средствам;

e. финансовой независимости – собственного капитала и резервов к итогу баланса;

f. финансовой независимости в отношении формирования запасов и затрат – собственного капитала и резервов к сумме запасов и затрат.

Настоящая Методика, в соответствии с Федеральным законом «О финансовом оздоровлении сельскохозяйственных товаропроизводителей» [2], была предназначена для определения условий реструктуризации долгов сельскохозяйственных товаропроизводителей. Положительный стороной этого документа является интегральный подход к оценке сложного экономического явления.

Таблица 1

Коэффициенты и баллы для отнесения сельскохозяйственных товаропроизводителей к группам финансовой устойчивости

|

Показатели |

Группы |

||||

|

I |

II |

III |

IV |

V |

|

|

Коэффициенты и баллы: |

|||||

|

Абсолютной ликвидности |

0,5 20 |

0,5-0,4 16 |

0,4-0,3 12 |

0.3-0,2 8 |

<0,2 4 |

|

Критической оценки |

1,5 18 |

1,5-1,4 15 |

1,4-1,3 12 |

1.3-1,2 7,5 |

<1,2 3 |

|

Текущей ликвидности |

2 16,5 |

2-1,8 13,5 |

1,8-1,5 9 |

1,5-1,2 4,5 |

<1,2 1,5 |

|

Обеспеченности собственными оборотными средствами |

0,5 15 |

0,5-0,4 12 |

0,4-0,3 9 |

0,3-0,2 6 |

<0,2 3 |

|

Финансовой независимости |

0,6 17 |

0,6-0,56 14,2 |

0,56-0,5 9,4 |

0,5-0,44 4,4 |

<0,44 1 |

|

Финансовой независимости в отношении формирования запасов и затрат |

1 13,5 |

1-0,9 11 |

0,9-0,8 8,5 |

0,8-0,65 4,8 |

<0,65 1 |

|

Значения границ группы, баллов |

100-81,8 |

81,7-60 |

59,9-35,3 |

35,2-13,6 |

>13,5 |

В экономической литературе публикуется богатый набор других методик определения финансового состояния сельскохозяйственных организаций. Это – сопоставление стоимости запасов их источниками формирования; группировка активов по степени их ликвидности, а пассивов – по степени срочности обязательств. Получили широкую известность математические модели финансовой устойчивости товаропроизводителей, называемые «Z – счет Альтмана», «Z – счет Лиса».

Вместе с тем, при анализе финансового состояния организации важно рассмотреть показатели во времени и пространстве и степень влияния на их отклонение ключевых факторов. Например, одним из ведущих показателей финансового благополучия организации является рентабельность собственного капитала, которая рассчитывается как отношение чистой прибыли к сумме собственного капитала.

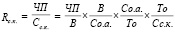

Для определения влияния отдельных факторов на изменение этого результативного показателя можно построить четырехфакторную модель по известной методике Дюпона:

, (1)

, (1)

где Rс.к. – рентабельность собственного капитала; ЧП – чистая прибыль; В – выручка от реализации продукции и услуг; Со.а. – сумма оборотных активов; То – текущие обязательства; Сс.к. – стоимость собственного капитала.

Далее формула 1 преобразуется в виде:

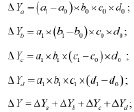

Yi = ai × bi × ci × di, (2),

где ai – рентабельность продаж;

bi – оборачиваемость оборотных активов;

ci – текущая ликвидность;

di – финансовый риск.

Количественное влияние указанных факторов на изучаемый показатель (Yi) целесообразно определить методом абсолютных разниц, где индексы «1» и «0» обозначают соответственно показатели отчетного и базисного годов.

(3)

(3)

Рассмотрим решение поставленной задачи на примере сводных данных сельскохозяйственных организаций Республики Татарстан, которая является ведущим производителем сельскохозяйственной продукции в стране.

Таблица 2

Данные сводных годовых бухгалтерских отчетов сельскохозяйственных организаций Республики Татарстан

|

Показатели |

Годы |

|

|

2015 |

2020 |

|

|

Чистая прибыль, млрд. рублей |

12,5 |

13,3 |

|

Собственный капитал, млрд. рублей |

73,1 |

96,7 |

|

Выручка от реализации, млрд. рублей |

83,0 |

108,0 |

|

Оборотные активы, млрд. рублей |

86,6 |

111,5 |

|

Текущие обязательства, млрд. рублей |

60,2 |

74,7 |

|

Коэффициент рентабельности собственного капитала |

0,171 |

0,138 |

|

Коэффициент рентабельности продаж |

0,151 |

0,123 |

|

Коэффициент оборачиваемости оборотных активов |

0,958 |

0,969 |

|

Коэффициент текущей ликвидности |

1,439 |

1,493 |

|

Финансовый риск |

0,824 |

0,772 |

ΔY = ΔY1 – ΔY0 = 0,138 – 0,171 = – 0,033

ΔYa = (0,123-0,151)×0,958×1,439×0,824 = – 0,032

ΔYb = 0,123×(0,969-0,958)×1,439×0,824 = 0,002 (4)

ΔYc = 0,123×0,969×(1,493-1,439)×0,824 = 0,005

ΔYd = 0,123×0,969×1,493×(0,772-0,824) = -0,009

ΔY = –ΔYa – ΔYb – ΔYc – ΔYd = 0,032 + 0,002 + 0,005 – 0,009 = 0,033

Как видно из расчетов, за изучаемый период рентабельность собственного капитала снизилась с 17,1% до 13,8% или 3,3 процентного пункта. Основной причиной этого явления стало резкое снижение рентабельности продаж. В то же время результативный показатель более или менее поддерживался незначительными ростами коэффициентов оборочиваемости оборотных активов и текущей ликвидности.

В системе анализа финансового состояния сельскохозяйственных организаций важно проследить причины изменения собственного капитала. Поскольку последний является основой самостоятельности и независимости хозяйствования. В тоже время, это важно для потенциальных инвесторов. Чем больше собственный капитал, тем меньше риск вложений. Многие авторы в своих исследованиях доказывают, что коэффициент концентрации собственного капитала существенно коррелирует с уровнем финансовой устойчивости сельскохозяйственных товаропроизводителей [3,4].

В структуре собственного капитала сельскохозяйственных организаций Республики Татарстан за 2020 год почти 71% занимала нераспределенная прибыль. К тому ежегодное изменение стоимости собственного капитала на более 90% происходит под влиянием последнего. Следовательно, стабильный рост собственного капитала следует прогнозировать за счет прироста нераспределенной прибыли. Одновременно необходимо учитывать, что изменение стоимости собственного капитала существенно зависит от таких факторов, как рентабельность продаж, долей срочных обязательств в валюте баланса других. В этом аспекте нами предлагается расширенная модель указанного экономического процесса в виде:

Yi = ai × bi × ci × di × ei × fi , (5)

где i – отчетные данные базисного и отчетного годов;

Yi – коэффициент роста собственного капитала;

ai – рентабельность продаж;

bi – доля срочных обязательств в валюте баланса;

ci – коэффициент текущей ликвидности;

di – оборачиваемость текущих активов;

ei – структура капитала;

fi – доля нераспределенной прибыли в чистой прибыли.

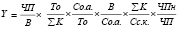

В последующем формулу можно преобразовать в виде:

, (6)

, (6)

где ΣK – валюта баланса;

ЧПн – абсолютный прирост нераспределенной прибыли;

е – структура капитала.

Расшифровка всех остальных обозначений формулы 6 дана в предыдущих частях настоящей статьи.

Количественной влияние указанных факторов на рост собственного капитала также рассчитывается методом абсолютных разниц. Для наглядной иллюстрации указанного методического подхода приведем пример решения задачи по показателям сельскохозяйственных организаций Республики Татарстан. При этом, в целях недопущения загромождения статьи лишними цифрами, использовались не первичные данные, а обработанная информация.

Таблица 3

Исходная информация влияющих факторов на рост собственного капитала сельскохозяйственных организаций Республики Татарстан

|

Годы |

Y |

a |

b |

c |

d |

e |

f |

|

2015 |

0,156 |

0,151 |

0,368 |

1,340 |

0,959 |

2,405 |

0,909 |

|

2020 |

0,099 |

0,110 |

0,371 |

1,420 |

0,921 |

2,339 |

0,794 |

|

∆ |

-0,057 |

-0,041 |

0,003 |

0,080 |

-0,038 |

- 0,066 |

-0,115 |

Ya = –0,041 × 0,368 × 1,340 × 0,959 × 2,405 × 0,909 = -0,042

Yb = 0,110 × 0,003 × 1,340 × 0,959 × 2,405 × 0,909 = 0,001

Yc = 0,110 × 0,371 × (–0,080) × 0,959 × 2,405× 0,909 = -0,007

Yd = 0,110 × 0,371 × 1,420 × (–0,038) × 2,405 × 0,909 = -0,005

Ye = 0,110 × 0,371 × 1,420 × 0,921 × (–0,066) × 0,909 = -0,003

Yf = 0,110 × 0,371 × 1,420 × 0,921 × 2,339 × (–0,115) = -0,014

∆Y = -0,042 + 0,001 + 0,007 – 0,005 – 0,003 – 0,014 = 0,056

Таблица 4

Формирование прибыли сельскохозяйственных организаций Республики Татарстан (единица измерения млн руб.)

|

Показатели |

2015 год |

2020 год |

2020 г. в % к 2015 г. |

|

Выручка |

83015 |

125928 |

151,7 |

|

Себестоимость продаж |

72404 |

110877 |

153,1 |

|

Прочие доходы |

18442 |

16358 |

86,8 |

|

Прочие расходы |

16370 |

17323 |

105,8 |

|

Прибыль до налогообложения |

12683 |

14086 |

111,1 |

Расчеты показывают, что доля годового прироста нераспределенной прибыли в стоимости собственного капитала на конец 2020 года составила 9,9% против 15,6% в 2015 году. При этом отрицательное влияние на результативный показатель оказали снижение рентабельности продаж на 4,1%, снижение оборачиваемости активов – на 3,8%, изменение структуры капитала – 6,6%, а также уменьшение доли чистой прибыли, направленной увеличение собственного капитала.

Прибыль сельскохозяйственных организаций, являющаяся базовой их финансовой устойчивости, складывается, как известно, из доходов и расходов. Поэтому, при разработке финансовых планов субъектов хозяйствования необходимо первоначально анализировать сложившуюся в этом аспекте ситуацию.

Например, в таблице 4 показано, что доходная часть хозяйственной деятельности сельскохозяйственных организаций Республики Татарстан за 2015-2020 годы выросла на 140,2%, а затратная – на 144,4%. Следовательно, дальнейшее повышение экономической эффективности хозяйствования логично начинать с мер снижения затрат на единицу продукции и услуг.

В мировой практике хозяйственной деятельности получили применения применение различные методы управления затратами. Например, метод «Стандарт – кастинг» появляется в начале ХХ века в США, Европе, основоположника которого являются американские экономисты Г. Элерсон, Д. Гаррисон, Т. Дауни и другие. Суть данной системы состоит в том, что затраты по статьям нормируются в количественном и стоимостном выражении на единицу продукции. В процессе производства фактические затраты сравниваются с нормативными и выявляются причины их отклонений [5].

Весьма привлекательным методом управления затратами в организации является «таргет – кастинг» [6].

Впервые его начали применять в Японии в 1960-х годах. Он осуществляется по следующим этапам:

- установление целевой продажной цены исходя из рыночных ожиданий, установление целевого объема производства;

- определение целевой прибыли исходя из целевого показателя рентабельности продаж;

- определение целевой себестоимости, которая рассчитывается как разность между целевой продажной цены и целевой прибылью;

- определение мер по выходу на целевую себестоимость путем соотнесения фактической себестоимости к целевой.

Преимущество данной системы управления затратами состоит в том, что она позволяет улучшить результаты деятельности вне зависимости от внешних факторов [7,8].

В экономической литературе освещается сущность и содержание других методов управления затратами. Применение их предполагает учет конкретных условий.

В факторном анализе финансового состояния сельскохозяйственных организаций важное место занимает также анализ оборачиваемости капитала, эффективность использования заемного капитала, результаты которых необходимы для построения системы управления финансовыми ресурсами организации.

Таким образом, в активе экономической науки накоплен комплекс подходов количественной оценки финансового состояния сельскохозяйственных организаций и влияния на него ключевых факторов.