Значение динамики уровня инфляции в долгосрочной перспективе является важной составляющей обеспечения экономического благосостояния, в котором заинтересованы все субъекты хозяйствования. Данные условия формируют основу для достижения финансовой стабильности в национальной экономике. Например, кредитно-финансовые организации заинтересованы в сохранении низкого уровня инфляции, так как это позволяет сохранить требуемый уровень маржи. В противном случае рост инфляции приведет к проблемам с обслуживанием кредитной нагрузки заемщиками, что чревато ростом просроченной кредитной задолженности. С позиции корпоративных и розничных заемщиков низкая инфляция выступает залогом стабильности в планировании погашения своих долгов с учетом неизменного уровня их дохода.

Таким образом, центральный банк как регулятор денежно-кредитной системы заинтересован в обеспечении финансовой стабильности посредством регулирования уровня инфляции. При этом одним из наиболее эффективных инструментов монетарного регулирования в распоряжении центрального банка выступает процентная политика по изменению учетной (в России ключевой) ставки.

Стабильность цен была важной целью государственной политики, а независимость центрального банка была определена в имеющейся литературе как определяющий фактор в достижении более низкого уровня инфляции. Независимость центрального банка (далее – CBI) – это свобода лиц, определяющих денежно-кредитную политику, от прямого политического или государственного влияния и руководства при проведении денежно-кредитной политики [1]. Это разделение органа, печатающего деньги (центральные банки), от органа, который их тратит (казначейство). Ожидается, что при таком разделении властей центральные банки смогут сосредоточиться на достижении стабильности цен. Разделение государственных финансов и капитала центрального банка также было установлено для повышения эффективности денежно-кредитной политики благодаря своей роли в эффективной передаче изменений процентной ставки в экономику, что позволяет центральному банку лучше определять целевую инфляцию на основе адекватности информации, предоставляемой финансовой системой, а также количества денег в экономике, которые проходят через финансовую систему [2, 3]. С другой стороны, важным принципом независимости центрального банка выступает отсутствие доминирования бюджетно-налоговой политики над монетарной, что вызвано основной причиной – возникает риск финансирования дефицита государственного бюджета за счет чрезмерной эмиссии необеспеченных денежных знаков. Очевидные последствия – рост инфляции.

Институциональное качество также было определено как благоприятный детерминант показателей инфляции, поскольку оно обеспечивает ответственность политических властей за свои действия, включая способность решать проблемы благосостояния общества, например, за низкие темпы инфляции [4, 5]. Хотя финансовое развитие и институциональное качество широко используются для снижения инфляции, эмпирические результаты по исследованию связи независимости центрального банка и инфляции неоднозначны [6, 7]. В частности, в то время как в развитых странах CBI приводит к снижению инфляции, в развивающихся странах исследования не обнаружили никакой связи между CBI и инфляцией, за исключением показателей текучести управляющих CBI в некоторых исследованиях [8, 9]. Цукерман, не обнаружив существенной связи между законным CBI и инфляцией в развивающихся странах, объяснил это большими расхождениями между реальной практикой и законодательством в таких странах [10]. Это побудило других в последнее время утверждать, что могут существовать условия, при которых CBI приводит к снижению инфляции, а финансовая система и институциональное качество могут иметь большое значение для эффективности независимости центрального банка в достижении стабильности цен [11].

Помимо экономических и институциональных детерминант, воздействующих на динамику уровня инфляции, большое значение имеют неэкономические компоненты, такие как политическая стабильность. Позен утверждает, что политические институциональные характеристики, такие как уровень развития демократии, верховенство закона и качество администрирования, необходимы для повышения доверия к режиму денежно-кредитной политики. Существуют свидетельства положительного воздействия высокого институционального качества, выраженного в таких показателях, как политическая стабильность и верховенство закона для поддержания независимости центрального банка и создания необходимой среды, полезной для успешного и эффективного выполнения его цели стабилизации цен [12].

Репутация центральных банков как независимых подкрепляется качеством политических институтов. Это связано с тем, что, как правило, для того, чтобы люди были уверены в том, что правительства придерживаются своих решений и закона, первостепенное значение имеет наличие высококачественных институтов, обеспечивающих их подотчетность. Качество институтов связано с уровнями политической стабильности, верховенства закона и уважения гражданских прав, что является отражением готовности и способности правительства соблюдать законодательные положения, принятые для обеспечения независимости центральных банков от вмешательства органов государственной власти в осуществление обязанностей регулятора в поддерживании низкого уровня инфляции [13]. Дело в том, что независимость центрального банка в проведении монетарной политики может привести к принятию ряда решений, недостаточно популярных и экономически обоснованных с точки зрения органов власти, отвечающих за фискальное регулирование и социально-экономическое развитие, а также населения. При таргетировании инфляции в условиях реализации рестрикционной политики происходит повышение учетной ставки, проводится абсорбирование банковской ликвидности, ужесточается валютное регулирование и ограничивается рост денежной массы. Подобные меры приводят к удорожанию кредитных ресурсов, что замедляет насыщение экономики инвестициями в производство и торговлю. Соответственно, снижаются темпы роста национальной экономики и происходит спад налоговых поступлений. С другой стороны, необходимо сократить финансовую поддержку населения, что требует урезания бюджетных расходов. В целях минимизации подобных противоречий в России действует Национальный финансовый совет при Банке России, куда входят министры финансов и экономического развития, а также представители Парламента Российской Федерации и Президента Российской Федерации, что позволяет коллегиально принимать решения, учитывающие интересы всех сфер государственного экономического регулирования.

Было сравнительно мало попыток изучить, в какой степени экономические, институциональные и политические факторы могут усилить влияние CBI на макроэкономические показатели страны. Это особенно актуально в контексте большинства развивающихся стран, включая Россию, где исследования CBI эмпирически не установили отрицательной связи между CBI и макроэкономическими показателями.

Учитывая неоднозначные показатели ценовой стабильности в различных категориях стран мира по уровню экономического развития, большое значение имеет уровень независимости центрального банка, который прямо или косвенно влияет на достижение целевых показателей инфляции в рамках инфляционного таргетирования. В России с 2015 г. проводится политика по таргетированию годовой инфляции в уровне 4 %, однако в последнее время данный показатель не достигается, что определяет необходимость проведения исследований зарубежного опыта использования независимого статуса центрального банка для обеспечения ценовой и финансовой стабильности. Соответственно, цель данного исследования заключается в выявлении роли независимости центрального банка в достижении низкого уровня инфляции и финансовой стабильности.

Материалы и методы исследования

Исследование построено на применении системного подхода в целях обобщения существующих исследований в области выявления степени влияния CBI на финансовую стабильность отдельных стран мира. В ходе исследования применен метод динамического анализа с помощью графической визуализации. Также применен метод относительных показателей в целях сравнительно-сопоставительного анализа показателя финансового развития России и отдельных стран мира. Информационной базой для проведения статистического анализа послужили данные Мирового банка по показателям мирового развития отдельных стран и макрорегионов. Временной горизонт для проведения статистического анализа составил 2007–2020 гг.

Результаты исследования и их обсуждение

Важным показателем оценки уровня финансовой стабильности отдельной национальной экономики выступает темп роста инфляции.

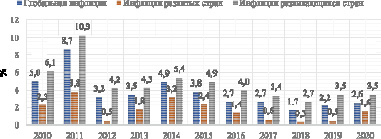

Как показано на рис. 1, хотя темпы инфляции во всем мире снижаются, существуют заметные различия в уровнях инфляции между развитыми и развивающимися странами, развитые страны имели самые низкие темпы инфляции. Поэтому снижение инфляции по-прежнему остается главным приоритетом для многих правительств и политиков.

Рис. 1. Динамика уровня инфляции в странах мира за 2010–2020 гг. [14]

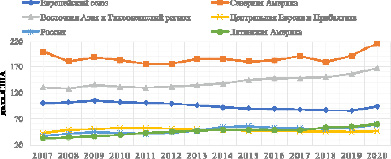

На рис. 2 мы видим, что финансовое развитие в России и развивающихся странах, измеряемое отношением частного кредита к ВВП с 2007 по 2020 г., является низким по сравнению с развитыми странами и отдельными регионами.

Рис. 2. Показатель финансового развития России и отдельных регионов мира по отношению частного внутреннего кредитования к ВВП за 2007–2020 гг. [14]

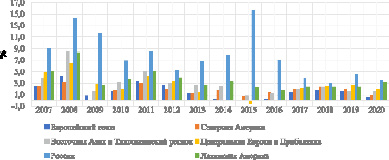

Рис. 3. Уровень инфляции в России и макрорегионах мира за 2007–2020 гг. [14]

Как показано на рис. 3, значения инфляции в России и некоторых группах стран различаются. Конечно, подобное сравнение является относительным, поскольку следует учитывать различия в макроэкономических, территориальных и прочих особенностях, однако, с другой стороны, подобные цифры позволяют оценить отличительные черты, которые выражаются: (1) в более высоком показателе уровня инфляции в России в сравнении с другими группами стран из выборки – за весь рассматриваемый период, среднегодовой уровень инфляции в России составил 7,6 %, при этом в странах Латинской Америки данный показатель равен 3,4 %; (2) различиях в волатильности уровня инфляции по странам. Так, в России волатильность уровня инфляции более сильная в сравнении с другими странами из выборки. Как показано на рис. 3, отклонение уровня инфляции России от средних значений по отдельным годам более существенное, нежели в других странах.

Таким образом, развитые страны, имеющие высокий уровень финансового развития и институционального качества, также имеют самые низкие темпы инфляции. В то время как в России и развивающихся странах с более низкими уровнями финансового развития и институционального качества уровень инфляции выше. Это могло бы дать объяснение неспособности исследований выявить четкую связь CBI с инфляцией в России, а также объяснение того, почему в развитых странах темпы инфляции ниже по сравнению с Россией и развивающимися странами.

За последние два десятилетия многие страны предоставили своим денежно-кредитным властям большую независимость. Широко распространено мнение, что в противном случае центральные банки поддадутся давлению со стороны политиков, которые могут быть мотивированы краткосрочными электоральными соображениями. Таким образом, CBI придает доверие к денежно-кредитной политике. Для руководителей центральных банков, которые приняли политику таргетирования инфляции, независимость в выборе цели политики и/или инструмента, с помощью которого эта цель может быть достигнута, заложена в его независимости от правительства.

Участники финансовых рынков, такие как кредитно-финансовые организации, субъекты рынка ценных бумах могут эффективно и действенно участвовать в трансмиссионном механизме денежно-кредитной политики, благодаря чему они могут работать с низкими затратами и, следовательно, разрабатывать для своих клиентов более дешевые финансовые продукты в части установления процентных ставок. Это приводит к более низким процентным ставкам по сравнению с другими юрисдикциями, финансовые секторы которых недостаточно развиты и работают с более высокими затратами. Эти более высокие эксплуатационные расходы перекладываются на клиентов, что приводит к повышению процентных ставок и инфляции. В таких обстоятельствах центральный банк менее эффективен в достижении более низких темпов инфляции.

Еще один способ повышения эффективности независимости центрального банка финансовым сектором – это расширение полномочий регулятора в различных сферах финансового рынка по обеспечению контроля деятельности всех его участников. Например, в России с 2013 г. Центральный банк РФ получил статус мегарегулятора, что стало следствием передачи ему полномочий по регулированию всех секторов финансового рынка (страхового, рынка ценных бумаг). В последние годы к этому перечню также присоединился рынок цифровых финансовых активов, сектор операторов инвестиционных платформ (краудфандинг). Это позволяет центральному банку быть практически независимым и сосредоточенным на достижении целей стабильности цен.

Заключение

В слаборазвитых финансовых секторах центральный банк ограничен в применении жестких мер рестрикционной политики в целях снижения инфляции, поскольку подобный курс может привести к росту безработицы и напряженности на рынке труда. В случае таргетирования инфляции центральный банк проводит политику «дорогих денег», а в развивающихся странах это дополняется прямыми методами монетарного регулирования, ограничивающими кредитную активность в виде установления кредитных и портфельных ограничений на коммерческие банки. Сокращение кредитования отраслей национальной экономики приводит к снижению инвестиций в основной капитал и росту издержек производства за счет удорожания кредитных ресурсов. В итоге предприятия вынуждены сокращать расходы за счет сокращения трудовых затрат.

В слаборазвитых финансовых секторах ужесточение денежно-кредитной политики приведет к тому, что спрос на кредитные ресурсы окажется выше предложения из-за небольшого размера финансового сектора. Это приведет к росту волатильности инвестиций, потребления, объема производства и безработицы. Целесообразно изложить так: доступность кредита на развитых рынках проявляется в том, что даже повышение ссудного процента ради стабилизации цен не приведёт к сокращению уровня потребления, объёмов инвестиций и числа рабочих мест.

Таким образом, независимые центральные банки в таких странах могут желать и добиваться относительно низких темпов инфляции. Хорошо развитый финансовый сектор также снижает эффект вытеснения ограниченного финансирования, который может привести к более высоким процентным ставкам по ссудам, что впоследствии приводит к более высоким издержкам производства и более высоким ценам на товары и услуги.