Нефть, уголь, природный газ, атомная энергетика, возобновляемые источники (далее ВИЭ), гидроэнергетика – все это источники получения энергии. По данным компании «British Petroleum», темпы роста мирового потребления первичной энергии в последние годы достигли отметки в 1,6 % [1]. Однако из-за ухудшения общей экологической обстановки в мире большинство стран, таких как страны Европейского союза (далее ЕС), Китай, Южная Корея, Япония и ряд других, стремятся снизить объемы потребления угля и заменить его экологически более чистыми источниками, такими как природный газ и ВИЭ. Большинство стран – членов ЕС вообще продекларировали полный отказ от угля при выработке электроэнергии уже к 2030 г. [2]. При этом, если получение энергии из возобновляемых источников является делом затратным, да и рынок ВИЭ в данный момент еще не сформировался (из-за ограниченности производства, дороговизны и отсутствия возможностей для транспортировки до удаленных потребителей), то рынок природного газа активно развивается. Говоря о развитии рынка природного газа, мы имеем в виду рынок сжиженного природного газа (далее СПГ), объемы производства которого выросли более чем в 100 раз за последние 55 лет [3]. Важным преимуществом СПГ является то, что отсутствует необходимость строительства газопроводов, газ в сжиженном виде можно транспортировать в любое место, где на него есть спрос. В таких условиях основные газодобывающие страны стремятся нарастить объемы производства и диверсифицировать рынки сбыта, что приводит к усилению конкуренции и снижению цен на газ.

Основные цели исследования – анализ возможностей ключевых производителей сжиженного природного газа и определение перспектив РФ на мировом рынке.

Материалы и методы исследования

В рамках проведения исследования применялись современные формы и методы экономического анализа. Основой послужили официальные статистические данные компаний «Total», «British Petroleum», Федеральной службы государственной статистики («Росстата»), а также нормативно-правовые акты. На основании полученных данных был сделан вывод о том, что Российская Федерация, Катар и США, в отличие от большинства других производителей, имеют все возможности для увеличения объемов производства и экспорта СПГ.

Результаты исследования и их обсуждение

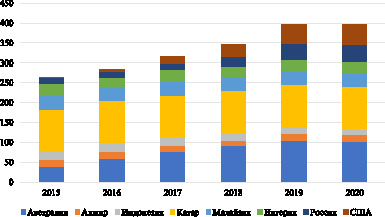

Объем добычи и потребления природного газа в мире в последние годы постоянно растет [1, 3]. Не стал исключением и 2020 г. – несмотря на пандемию коронавируса, объем потребления СПГ вырос (как и производства), по предварительным данным, на 1,5–2 %, т.е. с 358 до 365 млн т. На рис. 1 представлены данные о ключевых экспортерах и объемах экспорта СПГ.

Рис. 1. Крупнейшие экспортеры сжиженного природного газа, млрд м3 [1]

Согласно данным, представленным на рис. 1, крупнейшими экспортерами сжиженного природного газа по итогам 2019 и 2020 гг. стали Катар, Австралия, США и Российская Федерация. При этом Алжир, Индонезия, Малайзия и Нигерия также являются важными игроками на мировом рынке СПГ, однако, в отличие от перечисленных стран, не обладают потенциалом для значительного увеличения объемов производства. Так, Алжир, обладая внушительными запасами природного газа, не в состоянии увеличить объемы добычи, а значит, и экспорта. Во-первых, основную часть запасов составляют сланцевые породы, для извлечения которых, как мы знаем, необходимы колоссальные объемы пресной воды, причем в непосредственной близости от места добычи, которыми Алжир не обладает. Во-вторых, местное население очень решительно выступило против применения технологии фрекинга при разработке сланцевых месторождений природного газа, что вылилось в столкновения с полицией и многочисленные митинги [4]. В-третьих, объемы внутреннего потребления природного газа в Алжире постоянно растут, что существенно снижает экспортный потенциал [5, 6]. По оценкам специалистов, уже через 10–15 лет Алжир может превратиться в импортера природного газа.

Несмотря на то что разведанные запасы природного газа в Индонезии достигают отметки в 3 трлн м3, экспортный потенциал не столь внушителен. За последние 10 лет объемы добычи сократились на 22 %, с 86 до 67 млрд м3, а экспорта – на 50 %, с 32 до 16,5 млрд м3 [1]. Основной причиной является отказ или перенос по срокам реализации важнейших проектов – «Indonesia Deepwater Development», «Tangguh Train – 3» и «Abadi», причем по инициативе основных операторов – «Shell», «Chevron» и «InpexCorp». Суммарная стоимость обозначенных проектов оценивалась в 35–37 млрд долларов. В настоящее время ситуация развивается таким образом, что говорить можно о реализации только одного проекта – «Tangguh Train – 3», поскольку на начало 2021 г. его разработка на суше превысила отметку в 80 %, а на шельфе практически завершена [7].

Производство сжиженного природного газа в Малайзии началось еще в 1983 г., когда был успешно реализован первый малазийский проект – «Satu MLNG». В рамках проекта было построено три линии завода общей мощностью 8,1 млн т (11,2 млрд м3). Позднее было реализовано еще несколько проектов – «Tiga MLNG» и «Dua MLNG», а общие мощности по производству СПГ достигли отметки в 26 млн т (36 млрд м3). На конец 2020 г. разведанные запасы природного газа составляют 2,3 трлн м3, и, несмотря на рост объемов добычи на 12 млрд м3 за последние 12 лет, экспорт СПГ колеблется в диапазоне от 30 до 35 млрд м3 [1, 8]. Это объясняется, в первую очередь, увеличением внутреннего потребления природного газа. В условиях, когда реально запланированных к реализации в среднесрочной перспективе, новых проектов по производству СПГ нет, говорить об увеличении объемов экспорта не имеет смысла. С большой долей вероятности можно предположить, что объемы экспорта сохранятся в пределах 35 млрд м3. Вместе с тем необходимо отметить, что для удовлетворения внутреннего спроса, а также извлечения дополнительной прибыли власти Малайзии активно обсуждают возможность строительства на своей территории регионального центра по хранению и перераспределению СПГ.

Нигерия является одним из ключевых экспортеров СПГ на мировом рынке. Доказанные объемы запасов природного газа оцениваются в 5,5 трлн м3, а ежегодный экспорт газа в сжиженном состоянии составляет порядка 27 млрд м3 [1]. За добычу и экспорт нефтепродуктов в стране отвечает Нигерийская национальная нефтегазовая корпорация (NNPC), которая была основана еще в 1977 г. [9]. Разработка нефтегазовых участков ведется при сотрудничестве с крупнейшими мировыми нефтегазодобывающими корпорациями, такими как: «Total», «Chevron», «Eni», «Royal Dutch Shell» и др. Сжиженный природный газ производится в рамках проекта «LNG Nigeriya», суммарная мощность 6 линий завода составляет 30 млрд м3, или 22 млн т. Следовательно, практически весь СПГ, производимый в стране, идет на экспорт. В 2020 г. было принято решение о строительстве 7-й линии завода, которая должна быть введена в эксплуатацию в 2024 г., однако из-за пандемии коронавируса реальные сроки, скорее всего, сдвинутся [10]. Тем не менее, в случае успешной реализации проекта уже в 2025–2027 гг. объем производства может быть увеличен на 11 млрд м3 (8 млн т). Таким образом, через 5–6 лет Нигерия может увеличить объемы экспорта сжиженного природного газа на 7–8 млн т, однако, принимая во внимание темпы роста мирового потребления СПГ, можно сделать вывод о том, что какого-нибудь значительного влияния на мировой рынок энергоресурсов это не окажет.

На начало 2021 г. Австралия обладает самыми значительными мощностями, предназначенными для производства СПГ, – 88 млн т (121,5 млрд м3) [11]. Учитывая, что доказанные запасы природного газа составляют 2,4 трлн м3, а сланцевого – 12 трлн м3, Австралия по праву считается одним из крупнейших игроков на рынке сжиженного природного газа наряду с Катаром, Россией и США. Основной рынок сбыта австралийского СПГ – страны Азиатско-Тихоокеанского региона (далее АТР), среди которых, конечно, выделяются такие, как Япония, Южная Корея и Китай [1]. Объем экспорта СПГ по итогам 2019 и 2020 гг. составил 104,4 млрд м3 и 101 млрд м3 соответственно. Увеличение объемов производства в последние годы связано с завершением строительства и введением в эксплуатацию ряда новых СПГ заводов – «Wheatstone LNG» – 12,3 млрд м3, «GLNG» – 10,7 млрд м3, «Corgon LNG» – 14 млрд м3, «Ichtes LNG» – 12,3 млрд м3, «Queensland Curtis LNG» – 11,8 млрд м3. Учитывая имеющиеся производственные мощности, а также значительные запасы сланцевого газа, можно было бы предположить, что Австралия сумеет максимально загрузить свои заводы, предназначенные для производства СПГ. Тем не менее, нарастить объемы производства в ближайшей перспективе будет проблематично:

– во-первых, из-за значительно возросшего внутреннего спроса на природный газ: на 80 % за последние 10 лет, с 30 до 55 млрд м3. В результате цены на газ в Австралии периодически превышают экспортные;

– во-вторых, из-за недовольства населения применением технологии фрекинга была прекращена разработка некоторых месторождений, что сказалось на общем объеме добычи;

– в-третьих, заводы, которые располагаются в восточной части страны, – «Australia Pacific», «GLNG» и «Curtis Island» – из-за ошибок в расчетах вынуждены не только осуществлять дополнительное бурение, что сказывается на себестоимости газа, но и закупать его на внутреннем рынке, для того чтобы выполнить свои контрактные обязательства по экспорту СПГ, что опять же способствует росту цен на газ внутри страны.

Власти Австралии несколько лет назад делали громкие заявления о необходимости строительства еще нескольких заводов по производству СПГ, однако они не нашли поддержки у потенциальных инвесторов, которые были явно недовольны значительным превышением затрат по сравнению с плановыми показателями при строительстве действующих заводов.

Таким образом, можно сделать вывод о том, что максимально возможный объем экспорта ограничивается планкой в 88 млн т (121,5 млрд м3), однако, учитывая те трудности, с которыми столкнулась Австралия, можно предположить, что он будет находиться в диапазоне от 70 до 75 млн т (97–104 млрд м3).

Крупнейшее нефтегазовое месторождение Катара – месторождение «Северное». По оценкам специалистов, доказанные запасы природного газа составляют более 13,5 трлн м3, а общие запасы превышают отметку в 23 трлн м3. Исторически так сложилось, что Катар является крупнейшим экспортером СПГ в мире. При этом своим успехом страна обязана США, именно Соединенные Штаты были заинтересованы в разработке катарских месторождений и активно инвестировали в строительство СПГ заводов и танкерного флота. В результате Катар долгие годы обеспечивал растущие потребности США в природном газе, однако «сланцевая революция» позволила последним не только удовлетворить свои внутренние потребности, но и стать одним из крупнейших экспортеров СПГ.

Ежегодный объем экспорта катарского СПГ колеблется в диапазоне от 104 до 106,5 млрд м3 при общем объеме добычи в 175 млрд м3 [1]. Основными импортерами являются страны АТР и Европейского союза (далее ЕС). Ключевыми преимуществами Катара перед основными конкурентами являются: низкая себестоимость добычи и производства СПГ, а также наличие танкерного флота, способного перевозить весь производимый газ. Долгое время Катар обладал самыми значительными производственными мощностями по производству СПГ в мире – 77–78 млн т, однако 2 года назад это лидерство перехватила Австралия – 88 млн т.

Учитывая постоянно растущий спрос на сжиженный природный газ, государственная корпорация «Qatar Petroleum», которая отвечает за добычу, производство и экспорт СПГ, приняла решение о строительстве новых производственных линий завода в рамках проекта «North Field East». Планируется, что к 2025 г. будет построено 4 линии мощностью 8 млн т (11 млрд м3) каждая [12].

Таким образом, можно сделать вывод о том, что к 2026 г. Катар может упрочить свое лидерство в торговле сжиженным природным газом, при этом производственные мощности катарских СПГ заводов составят 110 млн т (152 млрд м3). Также необходимо отметить, что параллельно активно ведется строительство нового танкерного флота, который должен обеспечить транспортировку всего СПГ, производимого в стране.

По итогам 2019 и 2020 гг. США являются одним из крупнейших экспортеров сжиженного природного газа в мире (3-е место). Основными рынками сбыта служат страны АТР и ЕС. Примечательно, что, несмотря на все заявления о том, что США намерены потеснить РФ на рынке стран Европы, основной упор в 2020 г. был сделан на рынок стран АТР. Это объясняется растущим спросом на СПГ в этом регионе, а также ценами на газ. Так, цена на СПГ в странах ЕС в зимние периоды достигала отметки в 285 долларов за 1 тыс. м3, а в странах АТР – 730–800 долларов.

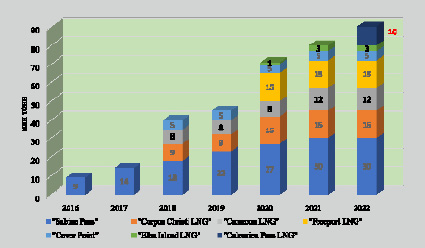

Суммарные производственные мощности американских СПГ заводов после успешного завершения строительства новых линий – Cameron LNG», «Corpus Christi LNG», «Freeport LNG» – составили около 72 млн т [13]. На рис. 2 представлены данные о введенных в эксплуатацию и планируемых к введению в ближайшие годы заводах.

Рис. 2. Действующие и планируемые ко вводу в эксплуатацию заводы по производству СПГ в США, млн т [1, 13]

Несмотря на то что количество заводов по производству СПГ постоянно растет, из-за коронавируса и снижения потребления природного газа в первой половине 2020 г. число американских буровых установок на газ сократилось до исторического минимума. Введение их в эксплуатацию снова – процедура дорогостоящая, поэтому с большой долей вероятности можно говорить о том, что все производственные линии в 2021 г. задействованы на полную мощность не будут.

Тем не менее, рынок СПГ очень быстро восстанавливается, а так как газ для сжижения поступает из единой газотранспортной системы, которая интегрирована с газотранспортными системами Канады и Мексики, США имеют возможность для наращивания объемов производства. Можно предположить, что выдержать конкуренцию на рынке стран ЕС с Россией, Норвегией, Катаром и Алжиром будет сложно, поэтому основным рынком сбыта в 2021 г., как и годом ранее, станет рынок стран АТР.

Производственные мощности российских СПГ заводов составляют 29 млн т (40 млрд м3) на начало 2021 г. При этом общий объем производства по итогам 2020 г. благодаря увеличению производственных возможностей действующих линий достиг отметки в 30 млн т (41,4 млрд м3). Крупнейшими российскими СПГ проектами являются «Ямал-СПГ» – 16,5 млн т и «Сахалин – 2» – 10 млн т. Несмотря на значительный рост цен на сжиженный природный газ во второй половине 2020 г. в странах АТР, основная часть российского СПГ была направлена в страны ЕС – 22 млн т (30,4 млрд м3).

Российская Федерация обладает колоссальными запасами природного газа – более 50 трлн м3 [14] – и является одним из крупнейших экспортеров не только сжиженного (41,4 млрд м3), но и трубопроводного газа (210 млрд м3) по итогам 2019 и 2020 гг. Заместитель Председателя Правительства РФ, ранее занимавший должность министра энергетики РФ, – Александр Новак, подводя итоги 2020 г., заявил о планах по строительству еще 10 заводов по производству сжиженного природного газа к 2035 г. Заявление сделано не просто так, оно полностью отражает основные положения развития энергетического сектора России, которые прописаны в новой Энергетической стратегии Российской Федерации на период до 2035 г. (далее – стратегия). Согласно стратегии, практически весь газ, предназначенный для сжижения, будет добываться в Арктической зоне Российской Федерации, а если точнее, то на полуостровах Ямал и Гыдан. В настоящее время уже идет строительство инфраструктуры в рамках реализации проекта «Арктик СПГ – 2», введение в эксплуатацию 1-й линии мощностью 6,6 млн т (9,1 млрд м3) запланировано на 2023 г. Всего будет построено 3 линии завода общей мощностью 19,8 млн т (27,3 млрд м3) к 2026 г. Стоимость проекта составляет более 20 млрд долларов, 60 % принадлежит компании ПАО «Новатэк», остальным участникам – китайским компаниям «CNOOC» и «СNPC», японскому консорциуму «Japan Arctic LNG» и «Mitsui & Co» и французской компании «Total» – по 10 % [15].

Также в ближайшее время ожидается реализация таких проектов, как «Портовая СПГ» (1,5 млн т) – ПАО «Газпром» в 2022–2023 гг., «Обский СПГ» (5,5 млн т) – ПАО «Новатэк» в 2025 г. В случае успешной реализации обозначенных проектов общая мощность российских СПГ заводов к 2027 г. достигнет отметки в 59 млн т (81,5 млрд м3). При этом высока вероятность реализации еще одного крупного СПГ проекта компании ПАО «Газпром» – «Балтийский СПГ» (13,3 млн т), предварительная дата ввода в эксплуатацию – 2027–2028 гг.

Таким образом, можно сделать вывод о том, что объем производства российского сжиженного природного газа к 2027 г. должен достигнуть отметки в 59 млн т, при этом доля РФ на глобальном рынке СПГ также должна увеличиться. При этом число проектов, реализация которых намечена на ближайшие 10–12 лет, не ограничивается уже перечисленными. Согласно планам российских компаний, к 2030 г. планируется строительство еще нескольких заводов: «Якутский СПГ» – 17,7 млн т, «Арктик СПГ – 1» – 19,8 млн т, «Арктик СПГ – 3» – 19,8 млн т, расширение проектных мощностей в рамках проекта «Сахалин – 2» на 5,4 млн т и ряд других, которые в данный момент можно оценить как потенциально возможные.

Выводы

Таким образом, можно говорить о том, что:

– Австралия, Катар, Россия и США в среднесрочной перспективе останутся крупнейшими экспортерами сжиженного природного газа в мире. При этом Катар и Россия имеют значительный потенциал для увеличения объемов производства и экспорта СПГ. США также обладают значительными запасами и производственными мощностями, однако американский СПГ намного дороже российского и катарского, в конечном счете, успех реализации американских проектов зависит от конъюнктуры рынка. Австралия, обладающая крупнейшими производственными мощностями СПГ в мире, из-за повышения внутреннего потребления природного газа, а также отсутствия реальных возможностей для увеличения добычи не сможет нарастить объемы производства и экспорта в ближайшие 3–5 лет;

– успешная реализация таких проектов, как «Обский СПГ», «Арктик СПГ – 2» и «СПГ Портовая», позволит РФ к 2027 г. увеличить свою долю на глобальном рынке СПГ с 8 % до 12 %.

Статья подготовлена в рамках темы «Взаимодействие глобальных, национальных и региональных факторов в экономическом развитии Севера и Арктической зоны Российской Федерации» по госзаданию ФИЦ КНЦ РАН.