Ипотечное кредитование существует в Российской Федерации более 20 лет. За этот период рыночные, финансовые и макроэкономические условия России претерпели множество изменений. Мир и, в частности, Российская Федерация увидели и испытали на себе последствия мирового экономического кризиса 2007–2008 гг., изменения цен на нефть, действие санкций, введенных в отношении страны зарубежными государствами, а также кризиса, вызванного распространением COVID-19. В результате изменились многие важные экономические показатели регионов России и всей страны, что повлияло на способность граждан выплачивать долги, в том числе по ипотеке. Более того, некоторые из них потеряли возможность платить ипотеку, при этом остро нуждаясь в жилье. Чтобы стимулировать спрос, банки решили снизить процентные ставки по ипотеке, а Правительство РФ задумалось над проблемой совершенствования государственной поддержки ипотечного кредитования, что диктует необходимость научных исследований в этой области. В связи с этим основной целью данной статьи является разработка путей совершенствования государственной поддержки ипотечного кредитования в условиях распространения коронавируса.

Целью исследования является разработка путей совершенствования государственной поддержки ипотечного кредитования в условиях распространения коронавируса.

Задачи исследования:

1) раскрыть понятие и сущность термина «ипотечное кредитование»;

2) проанализировать статистические данные и рассчитать долю «Льготной ипотеки под 6,5 %», «Семейной ипотеки» и «Дальневосточной ипотеки» на рынке выданных ипотечных кредитов;

3) проверить гипотезу исследования и разработать меры по отказу от ориентации на отдельные категории населения в пользу одной-двух программ, финансируемых в полном объеме, способных охватить широкий круг населения.

Исследования государственной поддержки ипотечного кредитования и путей ее совершенствования проводились как отечественными, так и зарубежными учеными. Среди зарубежных ученых этой теме посвящены труды Майкла Калхуна, Тома Фелтнера и Питера Смита [1]. Из отечественных ученых проблемам изучения преимуществ, недостатков и путей совершенствования государственной поддержки ипотечного кредитования посвятили свои труды Е.А. Байтраков, О.П. Губа, Е.С. Севостьянова, А.А. Штепа и др. Анализ этих и других работ показал, что среди отечественных ученых нет единства в отношении путей совершенствования государственной поддержки ипотечного кредитования, что диктует необходимость дальнейших научных исследований.

Материалы и методы исследования

Научная гипотеза исследования заключалась в предположении, что: 1) чрезмерное количество государственных программ поддержки ипотечного кредитования снижает их эффективность; 2) отказ от ориентации на отдельные категории населения в пользу одной-двух программ, финансируемых в полном объеме, способных охватить широкий круг населения, может повысить эффективность государственной поддержки ипотечного кредитования.

На первом этапе, используя метод теоретического анализа, авторы раскрывают понятие и сущность «ипотечного кредитования», его преимущества и недостатки, а также плюсы и минусы государственной поддержки ипотечного кредитования с позиции государства и ипотечного заемщика.

На втором этапе при помощи методов математического анализа авторы анализируют динамику средневзвешенных ставок ипотечного рынка России по кредитам, выданным в течение месяца, количество и сумму выданных в рамках различных программ государственной поддержки ипотечных жилых кредитов, а также рассчитывают долю «Льготной ипотеки под 6,5 %», «Семейной ипотеки» и «Дальневосточной ипотеки» на рынке выданных ипотечных кредитов.

На третьем этапе, используя методы экспертного опроса, авторы выясняют, действительно ли чрезмерное количество государственных программ поддержки ипотечного кредитования снижает их эффективность, а также разрабатывают меры по отказу от ориентации на отдельные категории населения в пользу одной-двух программ, финансируемых в полном объеме, способных охватить широкий круг населения.

Результаты исследования и их обсуждение

В современной мировой экономике ипотечный сектор считается очень важным. Значение его за последние несколько лет увеличилось. Многие страны рассматривают ипотечный сектор как один из важных параметров своего экономического роста. Ипотека – это долг, но она дает людям чувство собственности. Покупатель дома или застройщик может получить финансирование (ссуду) для покупки или обеспечения под залог недвижимости у финансового учреждения, прямо или косвенно через посредников. Характеристики ипотечных ссуд могут значительно различаться в зависимости от финансового учреждения. Как метод обеспечения обязательств – ипотека сегодня получила огромное распространение. Она защищает интересы кредитора по кредитному обязательству, предоставляя ему возможность в случае неисполнения основного обязательства должником получить удовлетворение из стоимости имущества, находящегося в залоге, обладающего ценностью в результате своих естественных свойств (оно является недвижимым, а значит, не может быть утеряно и похищено) (требует государственной регистрации).

На взгляд Е.А. Байтракова, ипотека является видом залога, который обеспечивает исполнение обязательства, предметом которого выступает недвижимое имущество. Ипотека – это комплексное обеспечительное средство, защищающее основное, обеспечиваемое ею обязательство, т.е. она является дополнительным (акцессорным) обязательством. Ипотека может обеспечивать выплату как всей суммы основного долга, так и ее части, а также дополнительных сумм, полагающихся залогодержателю. Ипотека как акцессорное обязательство обеспечивает только действительное требование, имеющее денежный характер, т.е. ипотекой не могут обеспечиваться обязательства по выполнению работ, оказанию услуг и т.д., мнимое требование также не может обеспечиваться залогом [2].

По мнению О. Губа, Е. Севостьянова, А. Штепа, ипотечное кредитование – один из самых распространенных финансовых инструментов, которым пользуются граждане многих стран мира для решения своих жилищных проблем. Ипотека – это долгосрочная ссуда, выдаваемая банками заемщикам на приобретение жилых помещений на определенный срок под залог этой недвижимости [3].

Ипотечный кредит – один из старейших банковских продуктов. У этого типа ссуды есть два аспекта, которые нельзя отделить друг от друга, а именно юридический и экономический. С юридической точки зрения ипотека определяется как залог недвижимого имущества, с экономической точки зрения – это вид ссуды, погашение которой обеспечивается путем установления залога на конкретное недвижимое имущество в пользу залогодержателя. Задействовано может быть имущество, которое само подлежит финансированию, или другое имущество. Заложенное имущество может принадлежать заявителю ипотечного кредита или другому лицу, например члену его семьи.

Как показывает практика, исполнение обязательств по купле-продаже, аренде, подряду крайне редко обеспечивается залогом и тем более залогом недвижимости – ипотекой, чаще всего в таких случаях будет использоваться неустойка. Условие о залоге (ипотеке) в большинстве случаев включается в договоры банковских кредитов либо займов.

Ипотека как способ обеспечения исполнения обязательств обладает следующими преимуществами: 1) при залоге заранее выделяется конкретное недвижимое имущество, стоимость которого превышает сумму долга, что гарантирует при нарушении обязательств его погашение после реализации имущества. Ипотекой обеспечиваются требования в том размере, в каком эти требования имеются к моменту удовлетворения, включая размер основного обязательства, а также проценты, неустойка, требование о возмещении убытков, причиненных неисполнением или ненадлежащим исполнением; 2) сторонам известно об этом уже в момент возникновения обязательства; 3) кредитор – залогодержатель получает удовлетворение своих денежных требований к должнику преимущественно перед другими кредиторами. Недостатками залога недвижимости (ипотеки) является в первую очередь невозможность быстрого обращения взыскания на предмет залога.

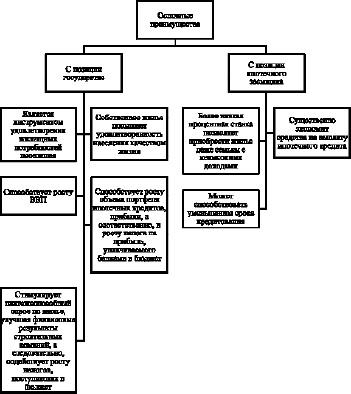

Объемы и динамика инвестиций в строительство существенно влияют на макроэкономику, поэтому благодаря усовершенствованию системы ипотечного кредитования можно передавать положительные импульсы реальному сектору экономики и выводить страну из кризиса [4]. Однако основным препятствием для покупки квартиры или другой недвижимости при помощи ипотечного кредита в России всегда являлась достаточно высокая процентная ставка. В связи с тем, что она является «неподъемной» для многих семей, правительство Российской Федерации поддерживает ипотечное кредитование с помощью различных политик, программ и институтов. Эта поддержка помогла тысячам семей из среднего и стремящегося к этому среднему классу покупать квартиры и частные дома. Преимущества государственной поддержки ипотечного кредитования изображены на рис. 1.

Рис. 1. Преимущества государственной поддержки ипотечного кредитования (составлено авторами)

На состояние и функционирование рынка ипотечного жилищного кредитования оказывают влияние внешние и внутренние факторы. Внешними факторами, влияющими на развитие рынка ипотечного кредитования, являются: уровень инфляции; уровень ключевой ставки; уровень безработицы; реальные доходы и расходы населения; цены на недвижимость; валютный курс рубля; уровень доходностей облигаций федерального займа; уровень развития рынка ценных бумаг; государственное регулирование ипотечного рынка и рынка жилья. Внутренними факторами, влияющими на ипотечное жилищное кредитование, являются: процентная ставка; фондирование системы ипотечного кредитования; стандартизация ипотечных кредитов; уровень риска ипотечных кредитов и резервные требования; разнообразие программ ипотечного кредитования; условия предоставления ипотечных кредитов; качество недвижимости.

Несмотря на некоторый успех, многие ученые и специалисты продолжают сомневаться в эффективности действующих механизмов государственной поддержки ипотечного кредитования.

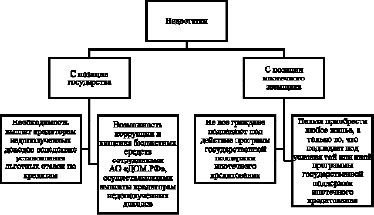

Это связано с недостатками государственной поддержки ипотечного кредитования, к которым, на наш взгляд, можно отнести следующие (рис. 2).

Рис. 2. Недостатки государственной поддержки ипотечного кредитования (составлено авторами)

Между тем именно благодаря программам льготной ипотеки по ставке не выше 6,5 %, а также прочим программам и смягчению денежно-кредитной политики, проводимой Банком России, в 2020 и начале 2021 г. удалось добиться существенного уменьшения ставок ипотечного рынка.

Так если на 01.01.19 г. средневзвешенная ставка по кредитам, выданным в течение месяца, составляла 9,66 %, на 01.01.2020 г. – 9,00 %, на 01.01.21 г. – 7,36 %, то на 01.02.21 г. – 7,23 %. Это хороший результат, учитывая, что еще на 01.01.2018 г. она составляла 9,79 %. Государство стремится к тому, чтобы население могло позволить себе жилье, что очень важно, учитывая, что обеспеченность собственной недвижимостью является одним из основных факторов удовлетворенности качеством жизни [5].

Именно на государственную поддержку ипотечного кредитования в России направлены положения Федерального закона от 03.07.2019 г. № 157-ФЗ [6], Постановления Правительства Российской Федерации от 13.03.2015 г. № 220 [7], от 30.12.2017 г. № 1711 [8], от 07.09.2019 г. № 1170 [9], от 23.04.2020 г. № 566 [10] и т.д.

Одной из действующих в 2020 г. программ государственной поддержки ипотечного кредитования являлась «Семейная ипотека». До 2020 г. семьи в рамках этой программы должны были оплатить первоначальный взнос в размере 20 %, но в связи с пандемией было решено снизить его до 15 %. Также с апреля 2019 г. льготная ставка стала действовать в течение всего срока кредитования и появилась возможность рефинансирования ипотеки. Следует отметить, что даже с учетом этого программа в 2020 г. пользовалась недостаточно высоким спросом. Было выдано всего 79 тыс. кредитов, из них 43 тыс. – по договорам долевого участия и 36 тыс. кредитов – на приобретение готового жилья. В рамках программы «Дальневосточной ипотеки» в 2020 г. заключено около 15 тыс. кредитных договоров.

Следует отметить, что программа «Дальневосточная ипотека», созданная на основе Постановления Правительства РФ от 07.12.2019 г. № 1609, сегодня заработала на полную мощность. Сейчас по ней возможно приобрести жилье на вторичном рынке Магаданской области и Чукотского автономного округа. Еще до 30.09.2020 г. такой возможности не было. Программа обладает очень низкой ставкой по кредиту – всего 2 %, что, по данным Фонда РФ, позволяет сэкономить около 70 % от размера кредита.

Самой большой популярностью в России сегодня пользуется программа государственной поддержки «Льготная ипотека под 6,5 %» (Постановление Правительства РФ от 23.04.2020 г. № 566). В 2020 г. по такой программе было выдано 346 тыс. кредитов.

Успех программы привел к увеличению лимита выданных в 2020 г. по льготной ипотеке под 6,5 % кредитов до 900 млрд руб. (первоначально должен был составить лишь 740 млрд руб.) и до 1850 млрд руб. к 2021 г. Размер первоначального взноса по этой программе тоже снижен на 5 % (с 20 % до 15 %). Максимальный размер кредита составляет 6 млн руб. (за исключением недвижимости, приобретаемой в Москве, Санкт-Петербурге, Московской и Ленинградской областях, поскольку там более высокая стоимость недвижимости, чем в других городах России).

Также в 2020 г. было одобрено 111 тыс. кредитов, полученных в рамках реализации программы поддержки многодетных заемщиков (с получением субсидии 450 тыс. руб. на погашение основного долга в рамках Федерального закона от 03.07.2019 г. № 157-ФЗ). Сумма к выплате составила 49 млрд руб. Данная программа позволяет снизить платеж по ипотечному кредиту примерно на 20 %. Еще одна программа, реализуемая в 2020 г., это «Льготная сельская ипотека» (Постановление Правительства РФ от 30.11.2019 г. № 1567 [11]). За 2020 г. по программе было выдано почти 44 тыс. кредитов на сумму 84 млрд руб.

Сегодня возможно и использование средств материнского капитала для первоначального взноса по кредиту на строительство дома на арендованном участке земли (Постановление Правительства РФ от 27.10.2020 г. № 1748 [12]).

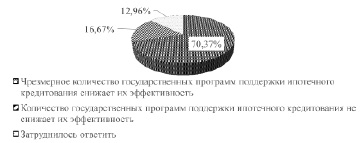

Доля «Льготной ипотеки под 6,5 %», «Семейной ипотеки» и «Дальневосточной ипотеки» на рынке выданных ипотечных кредитов в 2020 г. изображена на рис. 3.

Рис. 3. Доля «Льготной ипотеки под 6,5 %», «Семейной ипотеки» и «Дальневосточной ипотеки» на рынке выданных ипотечных кредитов в 2020 г, % (составлено авторами) [13]

Рис. 4. Результаты опроса сотрудников отделов ипотечного кредитования Сбербанка, Банка ВТБ, Промсвязьбанка, Альфа-банка, Россельхозбанка, УРАЛСИБ, Райффайзенбанка, Кубань кредит и др. (составлено авторами)

В результате установления Правительством РФ льготных процентных ставок по ипотечным кредитам (займам) банки недополучают серьёзные доходы, поэтому их убытки возмещаются при помощи механизмов государственной поддержки. В соответствии с Постановлением Правительства РФ от 31.12.2020 г. № 2438 организацию выплаты кредиторам недополученных доходов осуществляет АО «ДОМ.РФ». Ранее эту функцию осуществлял Минфин России. В свою очередь, средства на эти выплаты АО «ДОМ.РФ» получает благодаря ассигнованиям из федерального бюджета.

На третьем этапе, используя методы экспертного опроса, автор выяснил, что, по мнению банковских служащих, чрезмерное количество государственных программ поддержки ипотечного кредитования действительно снижает их эффективность. Так считают 70,37 % сотрудников отделов ипотечного кредитования Сбербанка, Банка ВТБ, Промсвязьбанка, Альфа-банка, Россельхозбанка, УРАЛСИБ, Райффайзенбанка, Кубань кредит и др. Всего в опросе приняли участие 270 чел. (рис. 4).

В связи с этим считаем, что Правительству РФ необходимо отказаться от ориентации на отдельные категории населения в пользу программы «Льготная ипотека под 6,5 %», финансируемой в полном объеме. Но в данную программу следует внести несколько корректировок, а именно:

- продлить действие программы до 2025 г.;

- снизить максимальный размер ипотечного кредита до 3,5 млн руб. (для жителей Москвы, Санкт-Петербурга, Московской и Ленинградской областей – до 7 млн руб.). Это необходимо для того, чтобы ограничить рост цен на недвижимость, вызванный действием этой программы. Так, в декабре 2020 г. спрос на ипотечное кредитование вырос в 1,5 раза, затраты на реализацию программы составили 140 млрд руб., а дополнительно собрано налогов – 100 млрд руб., привлечено в экономику – 865 млрд руб. Однако действие программы спровоцировало рост цен на недвижимость Москвы в 2020 г. на 21 %, поэтому доступнее ипотека не стала [14]. Именно поэтому и необходимо снизить максимальный размер ипотечного кредита, что не позволит строительным предприятиям так резко повышать цены на первичное жилье;

- увеличить совокупный лимит выдачи средств в рамках программы в 10 раз;

– предусмотреть механизмы защиты от потенциальных недобросовестных действий некоторых сотрудников АО «ДОМ.РФ».

Заключение

В результате решения первой задачи установлено, что ипотечный кредит – это один из старейших банковских продуктов, у которого есть юридический и экономический аспекты. С юридической точки зрения ипотека определяется как залог недвижимого имущества, с экономической точки зрения – это вид ссуды, погашение которой обеспечивается путем установления залога на конкретное недвижимое имущество в пользу залогодержателя.

В результате решения второй задачи было установлено, что в условиях пандемии COVID-19 рынок ипотечного кредитования существенно поддержали программы государственной поддержки ипотечного кредитования, в особенности – программа «Льготной ипотеки под 6,5 %». Доля выданных ипотечных кредитов в рамках этой программы составила 23,35 % от всего ипотечного рынка. Другие программы, такие как «Дальневосточная ипотека», «Семейная ипотека», менее эффективны.

В результате решения третьей задачи мы доказали, что чрезмерное количество государственных программ поддержки ипотечного кредитования действительно снижает их эффективность. Так считают 70,37 % сотрудников отделов ипотечного кредитования Сбербанка, Банка ВТБ, Промсвязьбанка, Альфа-банка, Россельхозбанка, УРАЛСИБ, Райффайзенбанка, Кубань кредит и др. В связи с этим мы считаем, что Правительству РФ необходимо отказаться от ориентации на отдельные категории населения в пользу программы «Льготная ипотека под 6,5 %», финансируемой в полном объеме. Но в данную программу следует внести несколько корректировок, а именно: продлить ее действие до 2025 г.; снизить максимальный размер ипотечного кредита до 3,5 млн руб. (для жителей Москвы, Санкт-Петербурга, Московской и Ленинградской областей – до 7 млн руб.); увеличить совокупный лимит выдачи средств в рамках программы в 10 раз; предусмотреть механизмы защиты от потенциальных недобросовестных действий некоторых сотрудников АО «ДОМ.РФ». Отказ от реализации остальных программ позволит сконцентрировать внимание ученых и Правительства РФ только на механизме реализации одной программы, что способствует его дальнейшему совершенствованию.