Некоммерческие организации сферы культуры во всех странах, независимо от уровня развития экономики, испытывают ряд ограничений, связанных с недостаточным уровнем бюджетного финансирования различных социокультурных проектов. Привлечение внебюджетного финансирования позволяет решать ряд задач, стоящих перед учреждением, и делает культурно-просветительские услуги более доступными и качественными для общества.

К источникам внебюджетного финансирования можно отнести оказание платных услуг, гранты, целевые благотворительные пожертвования, краудфандинг, фандрайзинг на официальном сайте учреждения. Помимо вышеперечисленного одним из механизмов является создание фондов целевого капитала и использование дохода от управления его активами. Эндаумент-фонды обеспечивают организации культуры стабильностью, независимостью и возможностью долгосрочного планирования. Доход от управления активами фонда, который составляет около 5–10 % от размера фонда, направляется на решение конкретных задач, стоящих перед организацией сферы культуры.

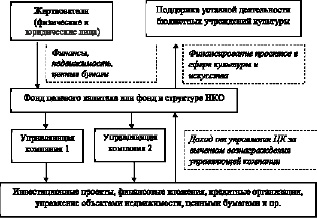

На протяжении 15 лет в России действует сфера целевых капиталов. Более 70 % всех созданных в России эндаумент-фондов образованы для поддержания деятельности бюджетных организаций. Деятельность фондов целевого капитала в Российской Федерации регулируется Федеральным законом № 275 от 30 декабря 2006 г. Закон предусматривает две модели создания фонда целевого капитала: путем учреждения специализированного фонда управления и создания эндаумента в структуре некоммерческой организации. Целевой капитал формируется на заранее установленные цели. Обязательным условием для деятельности эндаумента является наличие совета по использованию фонда целевого капитала, деятельность которого регулируется утвержденным положением. Данные функции коллегиально-совещательного органа может выполнять попечительский совет, если эндаумент образован в организационно-правовой форме фонда, а не в структуре специализированной некоммерческой организации. Совет по использованию целевого капитала (попечительский совет) определяет миссию и основные цели, на которые будет использоваться доход от управления средствами эндаумента, структуру расходования средств, периодичность выплат, разрабатывает и утверждает финансовый план, типовые формы договоров пожертвования, осуществляет выбор управляющей компании и ведет работу по развитию источников финансирования фонда. Для формирования целевого капитала необходимо открыть отдельный банковский счет. После поступления на данный счет первого пожертвования в течение года требуется привлечь не менее 3 млн руб. С момента превышения суммы в 3 млн руб. в течение двух месяцев все средства передаются в управляющую компанию. Помимо пожертвований в рублях или иностранной валюте, фонд целевого капитала можно пополнить за счет передачи недвижимого имущества или ценных бумаг.

По данным на 31 декабря 2019 г. среди российских некоммерческих организаций зарегистрирован 221 фонд целевого капитала, что на 8 % больше, чем в 2018 г. В 2019 г. фонды целевого капитала привлекли 28,96 млрд руб. При этом 88 % всего объема целевых капиталов сконцентрированы в 20 крупнейших эндаументах, остальное число организаций представляет собой небольшие фонды с объемом средств от 3 до 10 млн руб. [1, 2].

В соответствии с российским законодательством некоммерческие организации не имеют право самостоятельно управлять средствами фонда целевого капитала. Важным этапом в эффективной деятельности фонда целевого капитала является выбор управляющей компании. Цель данного исследования заключается в разработке комплексной методики выбора оптимального варианта среди действующих компаний, занимающихся управлением активами эндаумент-фондов. От правильности решения зависит не только уровень дохода от размещенных средств, но также и доверие доноров, так как способность менеджеров фонда сохранять и преумножать средства, полученные на благотворительность, имеет первостепенное значение.

Стоит отметить тот факт, что некоммерческие организации имеют право создавать несколько фондов целевого капитала под разные цели и передать их в управление разным компаниям. При этом жертвователи средств также имеют право в договоре пожертвования указать конкретные условия использования средств при формировании целевого капитала, с учетом целей пожертвования, и предложить выбор определенной управляющей компании и инвестиционной стратегии управления данной частью фонда [3].

При выборе управляющей компании следует руководствоваться следующими принципами и критериями отбора:

1. Обязательное наличие лицензии на осуществление деятельности по управлению ценными бумагами или лицензии на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

2. Высокий уровень рейтинга надежности.

3. Наибольший объем средств целевых капиталов и/или количество фондов, находящихся под управлением.

4. Динамика изменения средневзвешенной годовой доходности фондов целевого капитала.

5. Сравнительный анализ значений доходности управления фондом с индикативными показателями.

На основании отчетной документации управляющих компаний и расчетов автора в табл. 1 приведен перечень управляющих компаний с рейтингом надежности А++ и данными совокупного объема активов, количества фондов целевого капитала, находящихся в управлении и доли рынка в данной сфере.

Модель финансовой поддержки учреждений культуры за счет размещения средств фонда целевого капитала

Таблица 1

Крупнейшие управляющие компании по объему активов фондов целевого капитала по данным на 30.06.2020 г. с рейтингом надежности А++

|

№ п/п |

Наименование управляющей компании |

Объем ФЦК, млрд руб. |

Количество целевых капиталов |

Доля рынка |

|

1 |

Компании бизнеса ВТБ Капитал УИ |

10,9 |

74 |

33 % |

|

2 |

Газпромбанк – Управление активами |

7,5 |

55 |

22 % |

|

3 |

Альфа-Капитал |

4,8 |

– |

14 % |

|

4 |

Компании бизнеса Сбербанк УА |

4,4 |

10 |

13 % |

|

5 |

Открытие |

1,4 |

12 |

4,2 % |

|

6 |

ТКБ БНП Париба Инвестмент Партнерс |

1,4 |

– |

4,2 % |

Источник: составлено автором на основании данных из открытых источников [4].

На долю управляющих компаний с рейтингом ниже уровня А++ приходится менее 10 % доли рынка всех целевых капиталов в России, что составляет в совокупности около 1,09 млрд руб. В табл. 2 представлена информация об управляющих компаниях крупнейших фондов целевого капитала сферы культуры и искусства.

Таблица 2

Управляющие компании крупнейших фондов целевого капитала сферы культуры

|

№ п/п |

Наименование фонда |

Объем фонда, млн руб. |

Наименование управляющей компании |

|

1 |

ФЦК Российского фонда культуры |

2 270 |

Компании бизнеса Сбербанк УА |

|

2 |

ФЦК Российского военно-исторического общества |

1 470 |

Газпромбанк – Управление активами |

|

3 |

ФЦК «Истоки» |

1 200 |

Газпромбанк – Управление активами |

|

4 |

ФЦК Еврейского музея и Центра толерантности |

684 |

Райффайзен Капитал |

|

5 |

ФЦК Государственного Эрмитажа |

650 |

Газпромбанк – Управление активами и ТКБ Инвестмент Партнерс |

Источник: составлено автором.

При проведении анализа финансовых результатов управляющих компаний следует отметить отсутствие определенной методики расчета доходности, которая бы позволила сопоставимо оценить текущие результаты.

С целью определения эффективности управления фондом целевого капитала автором была разработана методика сравнительного анализа, основанная на использовании данных общей доходности фондов целевого капитала, структуры активов, значениях индексов и уровня доходности акций, облигаций, валюты за определенный период времени [5]. Среди всех учреждений культуры, имеющих фонд целевого капитала, только у Государственного музея «Эрмитаж» были опубликованы подробные отчеты за 2020 и 2019 гг., подготовленные специалистами управляющей компании «Газпромбанк – Управление активами», включающие информацию об объеме фонда целевого капитала, структуре портфеля и размера доходности. Сравнительные данные представлены в табл. 3. Доходность Фонда целевого капитала Государственного музея «Эрмитаж» в 2020 г. опережала уровень доходности индексов ММВБ, так как в структуре портфеля были отмечены облигационные активы и валютная диверсификация, которая дала положительную динамику. В 2019 г. доходность портфеля была в два раза ниже уровня индикативной доходности ММВБ за счет преобладания в структуре портфеля корпоративных облигаций (70,2 %). «Газпромбанк – Управление Активами» придерживается умеренно-консервативной стратегии, которая является оправданной при условиях долгосрочности инструмента и приоритета сохранности, при этом показатели доходности за 2019 и 2020 гг. превышают не только уровень инфляции, но и среднегодовое значение доходности от управления эндаументами среди других компаний, составляющее от 5 до 10 %.

Таблица 3

Структура портфеля фондов целевого капитала и индикативные показатели доходности активов за 2019–2020 гг.

|

ФЦК Государственного Эрмитажа |

Уровень доходности актива, % |

|||||

|

Управляющая компания |

Газпромбанк – Управление активами |

Вид активов |

Доля активов за отчетный период, % |

|||

|

Стратегия |

Умеренно- консервативная |

2020 |

2019 |

2020 |

2019 |

|

|

Размер целевого капитала на 31.12.2020 г. |

455,26 млн руб. |

Корпоративные облигации, % |

70,9 |

70,2 |

+10 |

+15 |

|

Уровень доходности за 2020 г. |

11,7 % |

Еврооблигации, % |

16,0 |

13,7 |

+1,5 |

+2 |

|

Уровень доходности за 2019 г. |

12,6 % |

Акции, % |

6,5 |

4,3 |

+8 |

+28,5 |

|

Индикативная доходность ММВБ, в % к предыдущему году |

Облигации субфедеральные, % |

3,5 |

2,0 |

+8 |

+20 |

|

|

2020 |

+7,98 % |

Облигации федеральные, % |

3,1 |

– |

||

|

2019 |

+28,5 % |

Денежные средства, % |

– |

0,5 |

– |

– |

|

Инфляция, % |

Рубли |

83,9 |

86,0 |

-4,9 |

-3,1 |

|

|

2020 |

4,9 |

Доллары |

5,5 |

5,2 |

+20 |

-10,9 |

|

2019 |

3,1 |

Евро |

10,6 |

8,4 |

+30 |

-12,7 |

Источник: cоставлено автором на основании открытых источников информации.

При принятии решения в вопросе выбора управляющей компании рекомендуется также дополнительно проанализировать систему риск-менеджмента, инвестиционного процесса и совершенных сделок.

Важно отметить, что «Газпромбанк – Управление Активами», в отличие от Сбербанка, не ставит ограничений на минимальный размер объема финансовых средств (стоимости имущества), передаваемых в управление компании. «Сбербанк Управление Активами» заключает договоры на управление активами фонда целевого капитала при совокупном размере имущества (финансовых средств, ценных бумаг, недвижимости) от 30 млн руб. Кроме того, при подготовке научного исследования в открытых источниках выявилось отсутствие отчетной информации о структуре активов и уровне доходности фондов целевого капитала, находящихся под управлением «Сбербанк Управление Активами». В связи с вышеизложенным, исходя из проведенной комплексной оценки, наиболее подходящей управляющей компаний для передачи средства фонда целевого капитала учреждений культуры будет «Газпромбанк – Управление Активами».

В 2021 г. планируется вступление в силу ряда поправок в Федеральный закон № 275 от 30 декабря 2006 г. «О порядке формирования и использования целевого капитала некоммерческих организаций». В первую очередь будет изменен подход к размеру расчета расходов фонда. Предлагается рассчитывать данную величину от средней стоимости активов за год (до 0,2 %), а не от доходов от управления активами, как это делается на сегодняшний день. Портфель эндаумент-фондов будет расширен за счет включения паев биржевых паевых фондов и клиринговых сертификатов участия. Расширение вариантов инвестирования позволит управляющим компаниям проводить более доходную инвестиционную политику. По мнению экспертов финансового рынка, остается открытым вопрос о необходимости признания фондов целевого капитала, включая некоммерческие организации – собственники целевого капитала, квалифицированными инвесторами. Статус квалифицированного инвестора позволит управляющим компаниям приобретать ценные бумаги иностранных эмитентов, а также еврооблигации российских эмитентов, торгующихся на внебиржевом рынке. Помимо вышеизложенного, возможность объединения целевых капиталов для совместного инвестирования позволила бы повысить мотивацию управляющих компаний в сотрудничестве с небольшими фондами.

Резюмируя исследование, стоит отметить, что разработанная комплексная методика позволит принять правильное решение при выборе управляющей компании с целью максимизации получения дохода от размещения активов эндаумент-фонда и минимизации сопутствующих рисков. Эндаумент-фонды являются эффективным инструментом, обеспечивающим длительную финансовую поддержку и стабильное функционирование учреждений при условии эффективной работы управляющей компании. Повышение уровня вовлеченности культурных учреждений в процесс создания и развития фондов целевого капитала окажет благоприятный эффект не только на развитие культурной и образовательной сферы, но и позитивно скажется на инвестиционном секторе.