Под инвестиционно-ресурсным потенциалом банковской системы подразумевают способность самой системы перераспределять финансовые потоки, тем самым осуществляя функцию финансового посредничества в движении капитала, как на уровне международного рынка, так и между различными отраслями национальной экономической системы. За счет реализации инвестиционно-ресурсного потенциала банковской системы появляется возможность стимулировать потребительский спрос и развивается в масштабах деятельности реальный сектор экономики. Инвестиционно-ресурсный потенциал банковской системы прямо пропорционален тому объёму средств, который банки способны привлечь для последующего размещения.

Фундаментом, без которого невозможно перераспределять финансовые потоки, является ресурсный потенциал, состоящий из собственных и заёмных средств. Величина и наличие ресурсного потенциала определяется степенью развития доверительных отношений между всеми участниками рынка банковских услуг. Подразумевается доверие не только в узком смысле, как доверие клиентской базы банковским структурам, но и в широком смысле, как доверие политике Центрального банка РФ. Также в данном аспекте рассматривается доверие между банковским бизнесом и Банком России и, как следствие, доверительные и лояльные отношения между банковскими структурами и вкладчиками, инвесторами, клиентами, с одной стороны, и самим банковским бизнесом, с другой. В случае отсутствия подобных доверительных отношений развитие рынка банковских услуг в среднесрочном периоде не предсказуемо достоверно, что отрицательно влияет на величину привлечённых финансовых ресурсов [1, 2].

Последовательная и рациональная денежно-кредитная политика, которая нацелена на сокращение инфляции, дает возможность достоверно прогнозировать и планировать тенденции развития экономической системы государства. В рамках стабильности потребительских цен заработные платы, пенсии и другие доходы населения, а также средства в расчетах и полученная прибыль предприятий в национальной валюте будут защищены от резкого изменения курса. Стабильная ситуация в финансовой системе всегда дает возможность хозяйствующим субъектам более достоверно планировать свои расходы, в том числе стратегические и долгосрочные [3, с. 152].

Исходя из значения и роли коммерческих банков как участников рынка финансовых услуг, в процессе формирования ресурсной составляющей экономики и регулировании инвестиционных процессов ими реализуется функция финансового посредничества. Прибыльность и рациональность деятельности коммерческих банков позволяет максимально реализовать их инвестиционно-ресурсный потенциал в рамках национальной экономики. В связи с этим целью настоящего исследования выступает оценка возможностей развития банковской системы для стимулирования инвестиционных процессов на основе имеющейся ресурсной базы.

Материалы и методы исследования

В исследовании использовались общенаучные методы исследования, теоретической базой выступили труды отечественных ученых-финансистов. Практическая часть выполнена на основе аналитических данных, размещенных на официальных сайтах Банка России и Росстата, а также на официальных сайтах коммерческих банков и специализированных порталах финансовой информации.

Результаты исследования и их обсуждение

Основным критерием, который свидетельствует о наличии отношений доверия между участниками финансового рынка, выступает такой показатель, как соотношение базовых показателей развития банковской системы с объемом валового внутреннего продукта экономики. Именно этот критерий говорит о взаимосвязи клиентской базы с участниками банковской системы [4, 5].

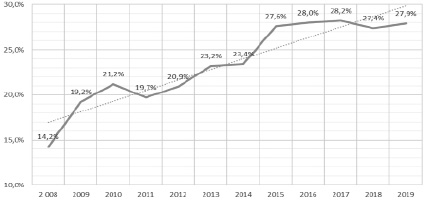

Одним из ключевых показателей, иллюстрирующих уровень доверия экономики к банковской системе, является соотношение совокупной величины депозитов населения к внутреннему валовому продукту. Динамика изменений такого показателя приведена на рис. 1.

Рис. 1. Изменения соотношения совокупной величины депозитов населения к ВВП [6]

Независимо от снижения числа подразделений банковских структур, тренд соотношения совокупной величины депозитов населения к ВВП имеет позитивный характер, что свидетельствует о росте доверия клиентской базы к банковским структурам в стратегической перспективе.

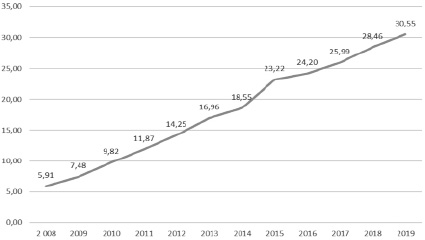

В абсолютных же величинах график представлен на рис. 2. Нетрудно сразу увидеть, что за 2010 г. ВВП Российской Федерации имел существенно больший коэффициент роста, чем абсолютный показатель величины привлечённых ресурсов населения. Это выражается в просадке на графике относительных величин, которая не наблюдается на графике абсолютных величин.

Рис. 2. Динамика общей суммы банковских вкладов физических лиц, трлн руб.

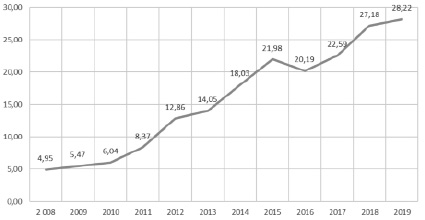

Рис. 3. Динамика общей суммы депозитов и средств на счетах юридических лиц, трлн руб.

На графике привлеченных средств от корпоративных клиентов также прослеживается восходящий тренд, график представлен на рис. 3.

На графике хорошо заметно снижение темпов роста после 2011 и 2014–2015 гг. с учетом инвестиционного лага, чего нельзя сказать о графике общей суммы банковских вкладов физических лиц за аналогичный период. После второго кризиса объём депозитов и средств на счетах юридических лиц показал снижение на 8,14 %, но уже через год вернул свои позиции.

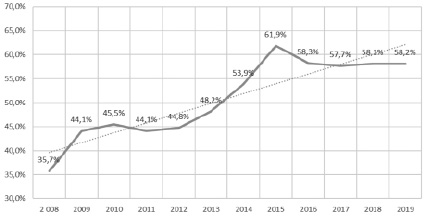

На рис. 4 представлена динамика отношения всех средств клиентов, привлеченных банковскими организациями Российской Федерации, к ВВП в процентах.

Рис. 4. Динамика отношения средств клиентов к ВВП РФ, %

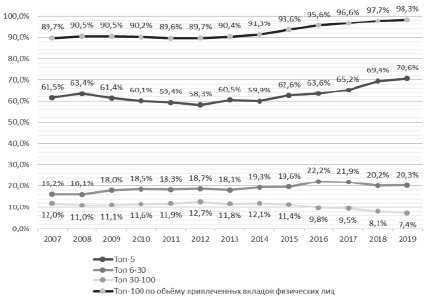

Рис. 5. Доля депозитов населения в разных группах коммерческих банков, в % [6]

На вышеуказанном графике хорошо заметны оттоки средств клиентов после кризисных событий 2011 и 2014–2015 гг. С 2016 г. по настоящее время показатель находится на уровне 58 %.

Как отмечалось выше, на финансовом рынке действуют нормы серьёзной конкурентной борьбы, которая близка к олигополии. Все это говорит о том, что с увеличением совокупной величины депозитов на рынке банковских услуг вовсе не все банковские структуры увеличивают свою ресурсную базу. Доля депозитов населения в разных группах коммерческих банков представлена на рис. 5.

Временной период до 2012 г. характеризуется как период бурного и стабильного роста всего рынка банковского обслуживания. Причем данный период характеризуется вовсе не оттоком финансовых ресурсов из коммерческих банков первого дивизиона, а просматривается тенденция развития остальных групп банковских структур. С 2012 по 2019 г. величина депозитов населения сохранила тренд на увеличение. Кроме того, количество банковских структур и их подразделений уменьшилось больше чем в 2 раза. Это существенно оказало влияние на долю первых тридцати коммерческих банков в рейтинге по величине привлеченных ресурсов населения. Коммерческие банки, которые не входят в рейтинг первых трех десятков, как свидетельствует рис. 5, в длительном временном периоде теряют величину депозитов населения. Кроме того, заметно просматривается тренд на укрупнение доли топ-5 банков в совокупной ресурсной базе, в перспективе на среднесрочный период такой критерий выступает стимулирующим фактором увеличения доли топ-100 банков в рамках банковской системы. Комплекс этих факторов значительно влияет на показатель соотношения депозитов населения банков первого дивизиона к общему объёму.

«В результате системной работы Банка России по оздоровлению банковского сектора, с рынка уходят недобросовестные и слабые, не выдерживающие жесткой конкуренции банки. При этом качественные характеристики деятельности кредитных организаций улучшаются. Наблюдается оживление как корпоративного, так и розничного кредитования. Банки стали более взвешенно подходить к управлению рисками, к принятию решений по кредитованию, вырос уровень покрытия резервами проблемных активов. Мы видим, что кредитные организации уделяют существенное внимание построению эффективной системы управления рисками, организации систем внутреннего аудита. Перестраивается структура многих кредитных организаций – именно с точки зрения повышения качества корпоративного управления, исключения конфликта интересов. Сохраняется стабильный рост вкладов населения, что свидетельствует о доверии населения к банкам», – отмечает Заместитель Председателя Банка России О.В. Полякова [4].

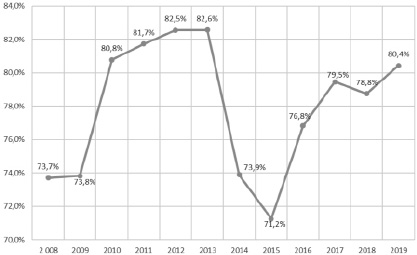

Степень доверия клиентов денежно-кредитной политике, проводимой Банком России, отражается в доле вкладов физических лиц в рублях от общего объёма. Соответствующий график представлен на рис. 6.

Рис. 6. Доля вкладов физических лиц в рублях в общем объёме, % [6]

Рис. 7. Собственные средства (капитал) банковского сектора, трлн руб.

На графике отчётливо отражены события 2008–2009 гг., объяснимые укреплением рубля и повышением его привлекательности среди мировых валют после финансового кризиса, и 2014–2015 гг., объяснимые серьёзным ослаблением рубля относительно мировых валют на финансовых рынках в связи с падением цен на нефть, а также политическими событиями. Начиная с 2016 г. по настоящее время график незначительно растёт, тенденция положительная, что говорит о росте доверия клиентов денежно-кредитной политике, проводимой Центральным банком, в среднесрочном периоде. В 2018 г. произошёл незначительный спад показателя на 0,88 %.

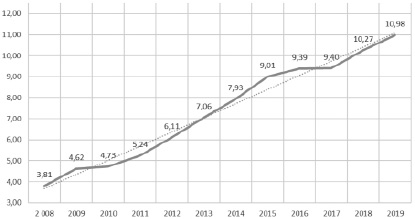

Помимо привлечённых средств ресурсный потенциал любой банковской организации также включает в себя свои собственные средства. На рис. 7 рассмотрим динамику собственных средств (капитала) всего банковского сектора за аналогичный период.

Как видим из графика, капитализация банковского сектора за последние 12 лет увеличилась практически втрое. Средний годовой коэффициент роста составил 10,1 %. Нетрудно заметить снижение прироста капитализации практически до нуля в кризисные периоды.

Выводы

Таким образом, исходя из вышеперечисленных тезисов, мы смело утверждаем, что, несмотря на снижение количества игроков на рынке оказания банковских услуг, ресурсная база всего банковского сектора Российской Федерации имеет установленный восходящий тренд, опережающий рост ВВП в относительных величинах, а также потенциал развития. Исходя из тематики исследования, были выявлены направления развития банковской системы на современном этапе. Они основаны на проведенном анализе и имеют стратегическое значение для национальной экономики в целом.

В процессе роста величины капитализации банковская система наращивает масштабы своего развития. При этом традиционно приращение идет из таких источников, как полученная прибыль, доход от эмиссии, доступ к субординированному кредитованию, рост стоимостного выражения банковского имущества. Текущий показатель капитализации банковского сектора достаточен для наращивания масштабов проведения активных операций. При этом доступными путями увеличения банковской прибыли выступают снижение операционных и процентных расходов, а также увеличение комиссионных и процентных доходов.

Повышение процентных доходов напрямую связано с активным использованием инвестиционно-ресурсного потенциала, который, опираясь на норматив достаточности собственного капитала, находится в избытке. Это обусловлено выбором стратегии более качественного размещения денежных средств, чем при количественном подходе.

Стабильный рост экономической системы, понижение ставки рефинансирования и налогового бремени для стимуляции деловой активности, низкий уровень инфляции и реализация новых государственных программ – всё это окажет позитивное воздействие на изменение банковских доходов.

Сопутствующим развитию банковской системы фактором является процесс укрупнения банковских организаций, используя механизм слияния и поглощения коммерческих банков малого и среднего уровня. В апреле 2020 г. 90 % банковского капитала было сосредоточено в 15 крупнейших банках. При этом количество банковских организаций составило 402, из которых 266 имеют универсальную лицензию, а 136 – базовую.

На основании проведенного исследования можно говорить о следующем. Возможности наращивания масштабов проведения активных операций и стабильно растущая величина привлеченных ресурсов свидетельствуют о потенциале развития банковской системы в целом. Также необходимо учитывать надзорные требования по достаточности собственного банковского капитала. В своем сегодняшнем состоянии банковская система демонстрирует перспективы позитивного развития. Финансовое посредничество, реализуемое банковскими структурами, дает возможность количественного роста и качественного развития отечественной экономики в целом.