Для успешного и динамичного развития, высокого уровня конкурентоспособности и стабильности, устойчивости и развития в условиях рыночной экономики предприятиям АПК следует обеспечить достаточный уровень экономической безопасности [1]. Сущность экономической безопасности реализуется в системе его критериев с точки зрения основных показателей финансово-хозяйственной деятельности. В условиях неопределенности и появления угроз, сложной экономической ситуации в стране важной задачей сельскохозяйственных предприятий является обеспечение экономической безопасности [2, 3].

В современной экономике выделяются методы определения уровня экономической безопасности предприятия, основанные на определении абсолютных и относительных коэффициентов рентабельности их динамики; анализе и оценке ликвидности, платежеспособности и финансовой устойчивости [4]. В системе обеспечения экономической безопасности с помощью финансовых показателей определяется состояние защищенности, последствий влияния угроз путем определения величины ущерба; достаточность внеоборотных и оборотных активов для осуществления основной деятельности; анализ отклонения фактической величины показателя от пороговой и др. [5].

Обобщение понятия «экономическая безопасность предприятия», представленного в современной экономической литературе [6, 7], позволяет понимать под этим термином состояние наиболее эффективного использования ресурсов для предотвращения угроз и обеспечения стабильного функционирования предприятия и защищенности от негативного влияния внешних и внутренних угроз. Экономическая безопасность предприятия характеризуется совокупностью качественных и количественных показателей, важнейшим среди которых является уровень финансовой безопасности. Для того чтобы достичь наиболее высокого уровня экономической безопасности, предприятие должно следить за обеспечением финансовой устойчивости и максимальной безопасности основных функциональных составляющих системы экономической безопасности предприятия.

Мерой достижения экономической эффективности функционирования сельскохозяйственного предприятия является оценка его текущего и перспективного финансового состояния. Определение финансовых коэффициентов, выявление их динамики и проведение их анализа с целью оценочных процедур представляет возможность своевременно выявить влияние факторов, которые могут быть угрозами эффективности хозяйственной деятельности.

Целью исследования является разработка матрицы рисков безопасности сельскохозяйственных предприятий на основе оценки финансового состояния, обеспечивающих их экономическую безопасность.

Научная новизна работы состоит в разработке матрицы рисков безопасности сельскохозяйственных предприятий по финансовым показателям, обеспечивающей экономическую безопасность, финансовую устойчивость, максимальную безопасность основных функциональных составляющих системы экономической безопасности предприятия, своевременную и эффективную адаптацию сельскохозяйственных предприятий к изменяющимся условиям внутренней и внешней среды.

Материалы и методы исследования

В ходе исследования использованы следующие методы: абстрактно-логический, системно-структурный, горизонтальный, вертикальный и трендовый анализы, сравнительный анализ, метод детализации, анализ относительных показателей. Практическая часть выполнена на основе бухгалтерской (финансовой) отчетности ООО Фирмы «Хаммер» [6].

Результаты исследования и их обсуждение

Основным видом деятельности ООО Фирмы «Хаммер» является выращивание зерновых, зернобобовых культур и семян масличных культур, уставный капитал – 17,700 млн руб. Среднесписочное число работников в 2018 г. составило 227 чел. Предприятие является прибыльным и рентабельным. Чистая прибыль в 2016 г. составила 217,9 млн руб., в 2017 г. – 257,7 млн руб. и в 2018 г. – 305,476 млн руб. Темп роста в 2017 г. был на уровне 118,5 %, в 2018 г. – 140,2 % в сравнении с аналогичным показателем предыдущего периода.

Максимизация прибыли наравне с платежеспособностью и финансовой устойчивостью является основой для выявления уровня обеспечения финансовой безопасности [7].

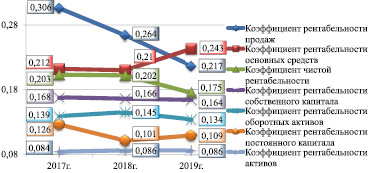

Коэффициенты рентабельности предприятия придерживаются положительных абсолютных значений, однако эффективность использования собственного капитала в 2017–2018 гг. снизилась. Также в 2017 г. снизились показатели рентабельности основных средств и постоянного капитала. В 2018 г. уменьшились значения показателей рентабельности продаж, чистой рентабельности, собственного капитала и оборотных активов (рис. 1).

Рис. 1. Динамика коэффициентов рентабельности предприятия

Рис. 2. Структура источников образования активов предприятия, %

Анализ динамики активов показал рост внеоборотных активов, представленных только основными средствами, на 19,3 % в 2017 г. и на 2,4 % – в 2018 г. в сравнении с аналогичными показателями предыдущих годов. Оборотные активы также увеличились. В 2017 г. – на 15,7 % и в 2018 г. – на 17,7 %. Это произошло вследствие роста дебиторской задолженности на 21,1 % в 2017 г. и в 1,83 раза в 2018 г.; финансовых вложений – на 77,6 % в 2017 г. и в 1,9 раза в 2018 г.; денежных средств – в 7,5 раза в 2018 г. Следствием роста внеоборотных и оборотных активов стало приращение валюты баланса на 15,7 % в 2017 г. и на 17,7 % в 2018 г.

Таким образом, имущество предприятия увеличилось с 2595 млн руб. в 2016 г. до 3002 млн руб. в 2017 г. и до 3534 млн руб. в 2018 г., что является благоприятным фактом для дальнейшего развития предприятия.

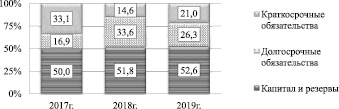

Динамика пассивов предприятия свидетельствует о росте собственного капитала почти на 20 % в абсолютном выражении в 2017 и 2018 гг. В 2018 г. собственный капитал составил 1257,692 млн руб. Заемный капитал в целом увеличился в 2016–2018 гг. На этот факт повлиял рост долгосрочных обязательств вдвое в 2017 г., в 2018 г. – увеличение краткосрочных обязательств на 69,4 % в абсолютном выражении.

По проведенным расчетам удельный вес собственного капитала в 2018 г. составил больше 50 %, доля долгосрочных обязательств выросла в 2017 г. и уменьшилась в 2018 г., краткосрочные обязательства – напротив, в 2018 г. увеличились.

При проведении анализа структуры по отношению к итогу каждого раздела бухгалтерского баланса выявлено, что в 2018 г.:

– в качестве внеоборотных активов используются только основные средства (100 %);

- значительная часть оборотных активов состоит из запасов (34,9 %) и дебиторской задолженности (56,9 %);

- в качестве собственного капитала используется нераспределенная прибыль (99 %);

- долгосрочные обязательства состоят в основном из долгосрочных средств (88 %);

- краткосрочные обязательства состоят в основном из краткосрочных долгов (74 %).

Анализируемое предприятие можно охарактеризовать как самодостаточное, с существенным объемом собственного капитала, с положительными финансовыми показателями, высокой рентабельностью, что благоприятно отражается на уровне обеспечения его финансовой безопасности.

Уровень финансовой устойчивости – индикатор, отражающий способность предприятия финансировать себя за счет капитала на постоянной основе [8].

В целях оценки финансовой устойчивости предприятия определены показатели ликвидности, по результатам которых сумма недостатков по всем группам активов и пассивов составила: 530,279 млн руб., 20,822 млн руб. и 142,972 млн руб. соответственно в 2016, 2017, 2018 гг. (таблица).

Платежный избыток или недостаток по группам активов и пассивов предприятия, тыс. руб.

|

№ п/п |

Наименование |

Разница между группами активов и группами пассивов |

||

|

2016 г. |

2017 г. |

2018 г. |

||

|

1 |

2 |

3 |

4 |

|

|

1 |

А1–П1 |

-254413 |

10653 |

-40409 |

|

2 |

А2–П2 |

-275866 |

267962 |

552461 |

|

3 |

А3–П3 |

488954 |

-20822 |

-102563 |

|

4 |

П4–А4 |

268100 |

326909 |

602771 |

|

5 |

Сумма недостатков по всем группам |

-530279 |

-20822 |

-142972 |

|

6 |

Сумма излишков по всем группам |

757054 |

605524 |

1155232 |

Сумма излишков по всем группам составила 757,054 млн руб., 605,524 млн руб. и 1155,232 млн руб. соответственно в 2016, 2017, 2018 гг.

На момент составления баланса предприятие могло расплатиться по своим наиболее срочным обязательствам лишь в 2017 г., однако этого не наблюдается в 2016 и 2018 гг.

Лучшая ситуация с платежеспособностью сложилась в 2017 г., чем в 2016 и 2018 гг.

В целом на предприятии соблюдается неравенство А4<=П4 в течение 2016–2018 гг., то есть предприятие может отвечать по долгосрочным обязательствам.

Расчетные данные ликвидности позволяют сделать вывод о том, что к концу 2016 г. и в 2018 г. баланс исследуемого предприятия не был абсолютно ликвидным, так как были не выполнены условия абсолютной ликвидности. Но к концу 2018 г. ситуация в некоторой степени изменилась в положительную сторону, так как предприятие стало платежеспособным на ближайший период времени. Но при этом перспективная ликвидность снизилась, что свидетельствует об отрицательном прогнозе платежеспособности за счет будущих поступлений и платежей.

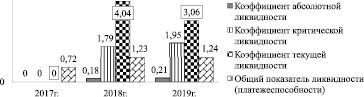

В 2016 г. платежеспособность была невысокой, в 2017 г. сложившаяся ситуация с платежеспособностью была значительно лучше, так как коэффициенты текущей и критической ликвидности были значительно выше нормативных в 2017 г., то есть предприятие в этот период обладало возможностями расплачиваться по текущим обязательствам, даже если нарушались бы сроки их погашения.

Оценивая расчетные показатели коэффициентов ликвидности, можно сделать вывод, что в 2018 г. придерживаются нормативных показателей следующие: общий показатель ликвидности (платежеспособности) (L1); коэффициент абсолютной ликвидности (L2); критической ликвидности (L3); покрытия или текущей ликвидности (L4) (рис. 3).

Рис. 3. Динамика показателей ликвидности предприятия

В 2018 г. коэффициент маневренности функционирующего капитала (L5) и коэффициент обеспеченности собственными средствами были ниже нормативных значений. По показателям ликвидности предприятие является платежеспособным с возможным нарушением сроков погашения обязательств. По результатам расчетов и их сопоставления с трехфакторной моделью, собственных оборотных и долгосрочных заемных средств на предприятии имеется более чем достаточно для формирования запасов.

Таким образом, ООО Фирма «Хаммер» в течение 2016–2018 гг. характеризуется нормальной финансовой устойчивостью, рациональным использованием заемных средств, высокой доходностью текущей деятельности.

По результатам проведенной оценки коэффициентов финансовой устойчивости все коэффициенты финансовой устойчивости соответствуют нормативным значениям, то есть предприятие в 2016–2018 гг. можно охарактеризовать как нормально устойчивое. На такое недостаточно высокое значение показателя повлияла отрицательная динамика коэффициента финансовой устойчивости и коэффициента постоянного актива на 0,06 пп. и на 0,11 пп. в 2018 г. соответственно.

На основании полученных результатов целесообразно разработать матрицу рисков по каждому существенному финансовому показателю. По показателю чистой прибыли и ее динамике она представлена на рис. 4, по показателям рентабельности и их динамике – на рис. 5.

|

Влияние и частота Потенциальная опасность для обеспечения финансовой безопасности |

Крайне низкое |

Низкое |

Среднее |

Существенное |

Очень высокое |

|

Крайне низкое |

1 |

2 |

3 |

4 |

5 |

|

Низкое |

2 |

4 |

6 |

8 |

10 |

|

Среднее |

3 |

6 |

9 |

12 |

15 |

|

Существенное |

4 |

8 |

12 |

16 |

20 |

|

Катастрофическое |

5 |

10 |

15 |

20 |

25 |

Рис. 4. Матрица оценки риска финансовой безопасности по показателю чистой прибыли и ее динамике

|

Вероятность влияния Подверженность риску |

Крайне низкая |

Низкая |

Средняя |

Высокая |

Очень высокая |

|

Крайне низкая |

1 |

2 |

3 |

4 |

5 |

|

Низкая |

2 |

4 |

6 |

8 |

10 |

|

Средняя |

3 |

6 |

9 |

12 |

15 |

|

Существенная |

4 |

8 |

12 |

16 |

20 |

|

Катастрофическая |

5 |

10 |

15 |

20 |

25 |

Рис. 5. Матрица оценки риска финансовой безопасности по показателям рентабельности и их динамике

Аналогичным способом разрабатываются матрицы рисков финансовой безопасности, по результатам которых формируется совокупная матрица рисков по основным финансовым показателям. К их числу также относятся: состав и структура активов и пассивов бухгалтерского баланса, результирующие показатели финансовой устойчивости, ликвидности и платежеспособности. На рис. 6 представлена матрица оценки риска безопасности предприятия по финансовым показателям.

|

Вероятность влияния Подверженность риску |

Крайне низкая |

Низкая |

Средняя |

Высокая |

Очень высокая |

|

Крайне низкая |

1 |

2 |

3 |

4 |

5 |

|

Низкая |

2 |

4 |

6 |

8 |

10 |

|

Средняя |

3 |

6 |

9 |

12 |

15 |

|

Существенная |

4 |

8 |

12 |

16 |

20 |

|

Катастрофическая |

5 |

10 |

15 |

20 |

25 |

Рис. 6. Матрица оценки риска безопасности предприятия по финансовым показателям

Отметим, что для обеспечения экономической безопасности и принятия своевременных решений по управлению финансовым состоянием целесообразной является разработка матрицы оценки рисков на основе результатов анализа финансово-экономических показателей.

Заключение

Анализ финансовых показателей ООО Фирмы «Хаммер» позволил сделать вывод о том, что исследуемое сельскохозяйственное предприятие обладает нормальной финансовой устойчивостью, близкой к абсолютной, нежели к неустойчивому состоянию по показателям ликвидности, платежеспособности и финансовой устойчивости. При этом предприятие использует не только оборотные средства, но и долгосрочные привлеченные средства. На текущий момент по полученным значениям финансовых показателей потенциальных угроз не выявлено, предприятие стабильно развивается, наращивает собственный капитал, удельный вес которого увеличивается. Вместе с тем имеющиеся заемные средства используются для развития, а не для поддержания жизнедеятельности и погашения других платежей по обязательствам. То есть финансовое состояние предприятия позволяет пользоваться привлеченными и заемными средствами.

В процессе осуществления экономических операций исследуемое предприятие нерегулярно, но сталкивается с различными рисками, оказывающими влияние на его финансовую устойчивость, угрожающими безопасности хозяйственной деятельности. Поэтому очевидна необходимость осуществления непрерывного мониторинга изменений основных финансовых показателей предприятия (рентабельности, платежеспособности и финансовой устойчивости), рисков и угроз финансовой стабильности на самом раннем этапе их возникновения, по результатам которых проводится количественная и качественная оценка факторов риска. В целях принятия своевременных решений по управлению финансовым состоянием следует разработать матрицу рисков с балльной оценкой каждого из них, а также разработать мероприятия, направленные на повышение финансовой устойчивости сельскохозяйственных предприятий.

На уровень финансового состояния предприятий оказывают влияние внешние и внутренние факторы риска. Следовательно, задача менеджмента предприятия заключается в своевременном определении из множества факторов тех, которые могут потенциально оказать влияние на финансовые показатели и на состояние экономической безопасности. Вместе с тем должно проводиться управление рисками в режиме онлайн, что позволит оперативно реагировать на факторы риска в условиях часто меняющихся внешних и внутренних угроз. Значит, обеспечение экономической безопасности может быть только на основе разработки матрицы рисков и своевременной и эффективной адаптации сельскохозяйственных предприятий к изменяющимся условиям внутренней и внешней среды.