Проблема увеличения налоговых поступлений в бюджеты различных уровней не потеряла своей актуальности и в настоящее время. Особую актуальность она приобретает в условиях кризиса, сокращения объемов налоговых поступлений в бюджеты различных уровней. Перспективы развития экономики региона во многом предопределяются достигнутым уровнем налоговых поступлений, являющимся результатом реализации налогового потенциала в условиях действующего законодательства. В 2018 г. Президентом РФ в майских указах были определены основные национальные цели и стратегические задачи развития России до 2024 г. в целом и поставлена задача Правительству РФ обеспечить устойчивый рост реальных доходов населения, снизить уровень бедности в два раза в частности [1]. Решение поставленных задач потребует значительного увеличения расходов субфедеральных бюджетов, обеспечение которых зависит от налоговых доходов.

Цель исследования: поиск резервов наращивания налогового потенциала регионов российской Арктики.

Материалы и методы исследования

В ходе исследования применялись следующие методы: контент-анализ законодательства, методы статистической обработки данных, графический метод, методы сравнения, синтеза и др.

Информационно-статистическую основу исследования составляют данные Министерства финансов РФ, Федеральной налоговой службы РФ, Базы данных iMonitoring.

Результаты исследования и их обсуждение

Налоговые доходы консолидированного бюджета РФ составляют 74 % от общего объема поступлений, налоговые доходы арктических регионов – около 65 % (рис. 1). Логично, что наращивание регионального налогового потенциала должно быть одним из приоритетных направлений при формировании и реализации государственной политики социально-экономического развития территорий.

В сложившихся условиях существенно возрастает необходимость мобилизации налоговых доходов и улучшения регионального инвестиционного климата в целях привлечения новых налогоплательщиков [2].

Анализ собственных налоговых доходов арктических регионов

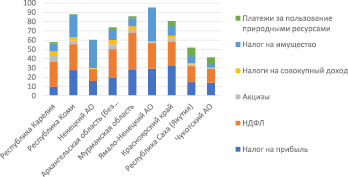

Ключевыми источниками собственных доходов консолидированных региональных бюджетов являются 3 вида налогов: налог на прибыль организаций, налог на доходы физических лиц и налог на имущество организаций (рис. 2). Следует отметить, что существенный удельный вес в структуре налоговых доходов по налогу на имущество организаций имеют только те регионы, где сосредоточены основные промышленные комплексы. Развитие и наращивание налогового потенциала региона неразрывно связано с тенденциями формирования местных налоговых баз. Таким образом, налоговый потенциал территории зависит от уровня доходов как предприятий, так и населения (налог на прибыль, налог на доходы физических лиц), наличия имущества, недвижимости (налог на имущество физических и юридических лиц, налог на землю), а также наличия природных ресурсов.

Рис. 1. Структура государственных доходов, в % к общему объему поступлений

Рис. 2. Структура налоговых поступлений в консолидированные региональные бюджеты по основным видам налогов, в % к общему объему налоговых доходов

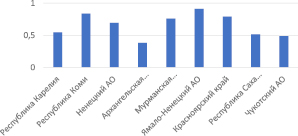

Рис. 3. Уровень обеспеченности регионов собственными средствами. Источник: [4]

Интересным представляется анализ обеспеченности регионов собственными средствами. Согласно ст. 47 Бюджетного кодекса РФ к собственным доходам бюджетов относятся: налоговые и неналоговые доходы, зачисляемые в бюджеты в соответствии с бюджетным и налоговым законодательством РФ, законами субъектов РФ, муниципальными правовыми актами представительных органов муниципальных образований, а также доходы, полученные бюджетами в виде безвозмездных поступлений, за исключением субвенций [3]. Значительный акцент при анализе собственных средств сделан на оценке имеющего потенциала.

Результаты анализа показывают, что в таких регионах, как республика Саха, Чукотский АО, Архангельская область, достаточно низкий уровень обеспеченности регионов собственными средствами и наблюдается стабильная тенденция роста межбюджетных субсидий. Так, в Чукотском АО в 2019 г. объем безвозмездных поступлений в региональный бюджет увеличился на 78,9 % по сравнению с 2018 г. (на 17,9 млрд руб.), в Архангельской области – на 49 %, в республике Саха (Якутия) – на 11 % [5]. Необходимо отметить, что снижение добычи нефти в Ненецком АО и налоговая консолидация крупных налогоплательщиков привели к существенному снижению собственных доходов в региональный бюджет и, как следствие, к росту безвозмездных перечислений на 210 % по сравнению с 2018 г. и на 380 % по сравнению с 2015 г. [5]. Наиболее обеспеченным арктическим регионом с точки зрения финансовой устойчивости можно считать Ямало-Ненецкий АО. В данном регионе наблюдается рост собственных средств, самый высокий уровень бюджетной обеспеченности среди северных регионов – 2,3 тыс. руб/чел и второй в Российской Федерации (на первом месте г. Москва – 2,7 тыс. руб/чел) [6]. При этом уровень безвозмездных поступлений невысокий и имеет тенденцию к снижению: 8 % в 2018 г. и 4 % в 2019 г.

Далее оценим состояние региональных бюджетов по следующим показателям: коэффициенту автономии регионального бюджета, коэффициенту собираемости налогов и налоговой нагрузки на экономику региона. Коэффициент автономии показывает зависимость регионального бюджета от регулирующих налогов, коэффициент собираемости налогов отражает уровень налогового администрирования региона, налоговая нагрузка оценивает степень воздействия налогов на экономику региона (табл. 1).

Результаты табл. 1 отражают специфичность экономики каждого региона. Чем более диверсифицирована экономика, тем менее зависим региональный бюджет от регулирующих налогов (налога на прибыль, налога на доходы физических лиц). Регионы с монопрофильной структурой экономики имеют достаточно низкий коэффициент автономии (Ненецкий АО – 5,8 %, Ямало-Ненецкий АО – 4,9 %, Красноярский край – 3,4 %) и невысокий уровень налогообложения в части формирования валового регионального продукта (Ненецкий АО – 6,6 %, Ямало-Ненецкий АО – 6,8 %, Красноярский край – 10,2 %. Высокий уровень налогового администрирования продемонстрировали такие регионы, как Мурманская и Архангельская области, Чукотский АО, Республика Карелия. В целом же в регионах Арктики сохраняется достаточно высокий уровень налоговой задолженности (рис. 4–5). Данное обстоятельство может свидетельствовать как о низкой результативности работы налоговых органов, так и о неэффективности функционирования системы налогового администрирования.

Таблица 1

Оценка бюджетных ресурсов регионов Арктики за 2019 г.

|

Регионы Арктики |

Коэффициент автономии регионального бюджета, % |

Коэффициент собираемости налогов, % |

Налоговая нагрузка (налоги/ВРП), % |

|

Республика Карелия |

8,4 |

71,1 |

10,0 |

|

Республика Коми |

9,8 |

37,0 |

13,0 |

|

Ненецкий АО |

5,8 |

18,3 |

6,6 |

|

Архангельская область (без АО) |

12,5 |

76,7 |

7,7 |

|

Мурманская область |

12,6 |

144,6 |

14,1 |

|

Ямало-Ненецкий АО |

4,9 |

17,5 |

6,8 |

|

Красноярский край |

3,4 |

40,4 |

10,2 |

|

Республика Саха (Якутия) |

8,1 |

53,1 |

11,8 |

|

Чукотский АО |

9,6 |

101,0 |

16,8 |

Примечание: налоговая нагрузка рассчитана за 2018 г., поскольку отсутствуют данные ВРП за 2019 г. Источник: составлено авторами на основании [5].

Рис. 4. Динамика темпов прироста задолженности по налогам и налоговых доходов

Рис. 5. Динамика темпов прироста задолженности по налогам и ВРП

Источник: составлено автором на основании [6]

Решение вопроса получения дополнительных налоговых доходов субфедеральных бюджетов должно осуществляться в двух направлениях – поиск резервов роста собственных налоговых доходов и создание стимулов для региональных властей их использовать.

Резервы наращивания налогового потенциала

В настоящее время Минфин РФ в целях повышения доходной базы региональных и местных бюджетов рекомендует комплекс мероприятий [7]:

- повышение эффективности администрирования доходов региональных и местных бюджетов;

- активизация деятельности органов региональной власти по выявлению потенциальных доходных источников бюджетов;

- меры, направленные на развитие экономики территорий;

- совершенствование подходов к межбюджетному регулированию на региональном и муниципальном уровнях.

В дополнение к перечисленным выше мерам следует добавить мероприятия, направленные на снижение негативных институциональных последствий. В настоящее время проблема дефицита централизованных финансовых ресурсов во многом обусловлена ростом теневого сектора экономики, на который влияют различные факторы.

Один из них – низкий уровень налоговой культуры налоговых субъектов. Налог воспринимается как принудительное, безвозмездное изъятие государством части собственного дохода налогоплательщика. Доведение до сознания налогоплательщиков ценовой природы и сущности налогов является одним из направлений формирования налоговой культуры. Повышение ее уровня позволит не только изменить негативное отношение налогоплательщиков к налогам, но и снизить количество недобросовестных налогоплательщиков.

Другим способом борьбы с недобросовестными налогоплательщиками является создание мер по ликвидации (или существенному снижению) такой формы асоциального поведения государства, как коррупция. Исходным звеном в коррупционных отношениях является государство в лице чиновников различного ранга, которые в решении государственно-общественных дел имеют бифуркационный выбор: поступать в соответствии с требованиями норм права либо подчинять деятельность своекорыстным интересам [8]. Возникновение коррупционных налоговых отношений зависит главным образом от масштаба получаемых налогоплательщиком выгод. Если размер коррупционной сделки не превышает размер уплачиваемых фискальных платежей и риск совершения такой сделки невелик, то, вероятнее всего, налогоплательщик воспользуется нелегальными способами уклонения от налогов, в том числе заключением коррупционных сделок. И, напротив, если величина налоговых платежей (необходимых к уплате) существенно ниже размера взятки представителю фискального органа (например, с целью избежания очередных и плановых налоговых проверок), то при взаимодействии с государством поведение налогового субъекта не будет выходить за пределы правового поля. В связи с этим необходимо снижать излишний «прессинг» со стороны государственных фискальных органов, что позволит сформировать доверие в рамках налоговых взаимоотношений между государством и налогоплательщиком и, как следствие, свести коррупционные действия властей к естественному минимуму.

В зарубежной практике действует целая система корректирующих налогов, позволяющих, с одной стороны, компенсировать потери общества от несовпадения интересов государства и бизнеса, с другой – приносить дополнительный доход. Например, Швеция имеет примерно 20-летний опыт налогообложения выбросов CO2, где налог на CO2 представляет собой, с одной стороны, основной инструмент контроля выбросов CO2, с другой – дополнительные налоговые доходы. Удельный вес «зеленого» налога в бюджете Швеции составляет около 2 % от общих налоговых поступлений [9]. Кроме Швеции, налоги на выбросы CO2 были введены в Финляндии в 1990 г., в Дании в 1991 г., в Норвегии в 1992 г., в Ирландии в 2010 г. В России отсутствует практика корректирующих налогов (существует пока только проект по экологическим налогам), единственной компенсационной выплатой за техногенное воздействие на экосистемы со стороны бизнеса является плата за негативное воздействие на окружающую среду, составляющая примерно 0,02 % от ВРП [10].

Заключение

Систематизируя проанализированную информацию, можно выделить основные аспекты наращивания налогового потенциала: во-первых, необходимо развивать налоговую базу, во-вторых, совершенствовать систему налогового администрирования и, в-третьих, корректировать определенные элементы налогообложения (табл. 2).

Таблица 2

Механизмы и инструменты наращивания налогового потенциала

|

Механизмы |

Инструменты |

|

Развитие налоговой базы |

- повышение инвестиционной привлекательности через применение инвестиционного налогового вычета для приоритетных отраслей Севера и Арктики РФ (на сегодняшний день Законы об инвестиционных налоговых вычетах пока приняли только 14 регионов); - снижение скрытых от налогообложения доходов путем развития институциональной инфраструктуры; - переход на исчисление налога на имущество исходя из кадастровой стоимости имущества [2]; - расширение границ по предоставлению налогового кредита |

|

Совершенствование системы налогового администрирования |

- повышение налоговой культуры налогоплательщиков; - совершенствование мер, направленных на борьбу с агрессивным трансфертным ценообразованием |

|

Изменение элементов налогообложения (налоговые ставки, льготы и т.п.) |

- предоставление дополнительных налоговых льгот или отмена существующих на основе результатов оценки эффективности налоговых льгот в соответствии с методическими рекомендациями Минфина РФ [11] |

С целью реализации выявленных резервов по наращиванию регионального налогового потенциала необходимо стимулировать региональные власти их использовать. Важным стимулом для активации поиска резервов роста налоговых доходов может стать снижение централизации финансовых ресурсов и расширение налоговых полномочий. В данном случае акцент должен быть смещен с бюджетной консолидации на повестку развития за счет двух основных инструментов – активного введения инвестиционной налоговой льготы и стимулирования увеличения инфраструктурных расходов со стороны региональных бюджетов. Однако для реализации столь масштабной новации федеральный центр, с одной стороны, должен разрешить это делать в рамках межбюджетных отношений, с другой – оказать поддержку в виде бюджетных кредитных ресурсов, чтобы преодолеть gap, связанный с введением этих мер [12].