Как известно, инвестиционный потенциал региона наряду с инвестиционным риском является одним из элементов важной экономической категории как инвестиционный климат региона, который, в свою очередь, базируется на благоприятных условиях для работы предпринимательства и бизнеса.

Цель исследования: предложить методику оценки инвестиционного потенциала территорий с преимущественно минерально-сырьевой ориентацией.

Методы исследования: методы научного наблюдения, анализа, синтеза.

Существуют различные подходы по оценке инвестиционного климата стран, регионов и территорий. На международном уровне наиболее авторитетными являются рейтинги международных организаций таких как Всемирный банк, МВФ и т.д. Укажем здесь, что в последние годы Россия демонстрирует улучшение своих позиций в международных рейтингах по инвестиционному климату (таблица).

Если в рейтинге по инвестиционному климату по данным Всемирного банка в 2010 г. Россия занимала 124 строчку, то в 2018 г. ее рейтинг значительно поднялся, заняв 31 строчку. Что касается других рейтингов международных агентств, в том числе по рейтингу Всемирного экономического форума «Глобальная конкурентоспособность», здесь Россия показывает несколько скромные результаты роста. Некоторые расхождения в динамике роста благоприятности для бизнеса России по международным оценкам связаны с тем, что при оценке рейтинга Всемирного банка Doing Business в расчет берутся только два крупнейших города страны – Москва и Санкт-Петербург, что говорит о несколько завышенных оценках по этой методике. Указывается, что некоторые улучшения в инвестиционном климате являются результатом не системного подхода, а точечного характера принимаемых мер [2]. Это подтверждается и тем, что по данным 2019 г. по Индексу восприятия коррупции (ИВК), рассчитываемому международной компанией Transparency International, Россия находится на 128 месте [3], что говорит о сравнительно высоком уровне коррупции, которое снижает инвестиционную привлекательность страны. Это связано с тем, что существующая экономическая модель не направлена на формирование благоприятного климата для роста внутренних инвестиций.

По мнению большинства экспертов, в стране сохраняется превалирование командно-административной системы над рыночными регуляторами, улучшение институциональных условий для работы бизнеса на государственном уровне практически не предусматривается. Это можно проиллюстрировать на примере долгого и затянутого процесса принятия государством специального законодательства о защите и поощрении капвложений (СЗПК), который до сих пор не принят. В российских реалиях получается, что государственные органы имеют право ввести любой закон или подзаконный акт (например, о введении налогов на сверхприбыль) в отношении группы предприятий или бизнеса, не согласовывая с ними данную процедуру [4]. Кроме того, на инвестиционную привлекательность отрицательно влияет и небезопасность осуществления предпринимательской деятельности в России, прежде всего, связанная с ростом организованной преступности, коррупции, незащищенности бизнеса от действий со стороны правоохранительных органов, слабости судебной системы. Указывается, что при опросе 200 предпринимателей, которые столкнулись с уголовным преследованием, выяснилось, что примерно половина из них вынуждена была отказаться от бизнеса [5]. При этом предложения, которые касались бы защиты бизнеса, декриминализации статей Уголовного кодекса РФ, находятся на стадии разработки и согласования.

Таким образом, получается, что на территории страны недостаточно уделяется внимание для формирования рыночных условий для работы бизнеса: безопасность функционирования бизнеса, неизменность законодательства, которые направлены на защиту условий работы предпринимательства.

Особо следует остановиться на методике оценки инвестиционного климата регионов России. Известно, что единой методики оценки инвестиционного климата регионов нет, и это связано не только с различием целей и подходов разных экспертов к оценке, но и необходимостью учета при оценке не только количественных, но и качественных, которые оцениваются экспертным методом. Таким образом, при оценке инвестиционного климата регионов существует влияние определенного субъективного фактора (например, оценка влияния институционального развития).

На национальном уровне существуют несколько методов оценки инвестиционной привлекательности регионов. Наиболее известными в стране являются рейтинги инвестиционного климата регионов России рейтингового агентства «Эксперт РА», Национального рейтингового агентства (НРА), Агентства стратегических инициатив. Рассмотрим их более подробно.

1. В соответствии с методикой Национального рейтинга состояния инвестиционного климата в регионах, разработанной Агентством стратегических инициатив (АСИ), рейтинг рассчитывается по 44 показателям по четырем направлениям – регуляторная среда, институты для бизнеса, инфраструктура и ресурсы, поддержка малого предпринимательства. Информационную базу составляют данные опросов предпринимателей и экспертов, а также статистические данные по регионам [6].

Позиция России по инвестиционному климату в рейтингах международных агентств [1]

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

|

Рейтинг Всемирного банка Doing Business |

124 |

120 |

112 |

92 |

62 |

51 |

40 |

35 |

31 |

|

Рейтинг Всемирного экономического форума Глобальная конкурентоспособность |

63 |

66 |

67 |

64 |

53 |

45 |

43 |

45 |

43 |

|

Рейтинг Bloomberg Лучшие для ведения бизнеса |

48 |

56 |

43 |

||||||

|

Рейтинг Forbes Лучшие страны для бизнеса |

105 |

94 |

91 |

81 |

79 |

52 |

2. Для определения инвестиционной привлекательности регионов Национальное рейтинговое агентство (НРА) использует оценку по 56 параметрам, которые объединены в семь факторов: географическое положение и природные ресурсы, трудовые ресурсы, региональная инфраструктура, внутренний рынок региона, производственный потенциал региональной экономики, институциональная среда и социально-политическая стабильность, финансовая устойчивость регионального бюджета и предприятий. При оценке количественных показателей искомых параметров использовались статистические данные, опросы предпринимателей и экспертные оценки [7].

3. Инвестиционный климат регионов России по методике рейтингового агентства «Эксперт РА» определяется влиянием двух многокритериальных факторов (рангов): инвестиционного потенциала и инвестиционных рисков, которые также проранжированы по регионам. При этом инвестиционный потенциал регионов включает в себя такие девять критериев (рангов): трудовой, потребительский, производственный, финансовый, институциональный, инновационный, инфраструктурный, природно-ресурсный, туристический. Инвестиционные риски регионов, в свою очередь, включают в себя шесть критериев (рангов): социальный, экономический, финансовый, криминальный, экологический, управленческий. Результат интеграции двух параметров – инвестиционного потенциала и инвестиционных рисков – определяет инвестиционный климат того или иного региона, при этом значение инвестиционного климата в сравнении с другими регионами определяет его рейтинг. При этом регионы ранжированы по оценкам потенциала и риска, и в зависимости их общей оценки определяется рейтинг инвестиционного климата региона [8].

Указывается, что в целом из вышеуказанных методик оценки методики, представленные рейтинговым агентством «Эксперт РА» и Национальным рейтинговым агентством, достаточно достоверно определяют инвестиционную привлекательность регионов: для инвесторов наиболее привлекательными для вложения средств являются коммерческие объекты в развитых с экономической точки зрения регионах с низкими инвестиционными рисками. Тем не менее существует ряд недостатков этих методик. Во-первых, недостаточный учет ресурсного потенциала в регионах обуславливает их заведомо больший инвестиционный потенциал по сравнению с другими регионами. С другой стороны, при оценке инвестиционной привлекательности региона не учитываются экономические показатели на душу населения. Сравнение общих показателей без подушевого учета в значительной степени может исказить данные. Кроме того, вышеуказанные методики не позволяют реально оценить влияние институциональных факторов [9].

К сожалению, оценки по методике Национального рейтинга состояния инвестиционного климата в регионах, разработанные АСИ, пока еще не получили у предпринимательского сообщества каких-либо отзывов, поскольку данная методика оценки больше подходит для управленческих целей, чем для обоснования инвестиций в те или иные объекты в регионах [10].

Представляют определенный интерес методики оценки привлекательности регионов, предложенные различными авторами. Например, В.И. Кузнецовым, Н.А. Владимировым и М.А. Сычевой [11] выполнена оценка инвестиционной привлекательности регионов страны с помощью факторного анализа. Авторами показано, что рост инвестиций в основной капитал в стране связан с увеличением производственного (при увеличении производственного потенциала на 1 % происходит рост инвестиций в основной капитал на 1,3 %) и ресурсного потенциала регионов (рост ресурсного потенциала 1,1 %), при этом сельское хозяйство (0,1 %) влияет на инвестиции незначительно. Особо сильно реагируют иностранные инвестиции на увеличение производственного потенциала (5,6 %). Этот результат подсказывает, что обеспечение условий для развития обрабатывающих производств может привлечь значительные зарубежные инвестиции в страну.

На примере регионов Северо-Кавказского федерального округа (СКФО) Л.В. Давыдовой и С.А. Ильминской [12] на основе интегрального подхода и метода расчета коэффициентов локализации выполнена не только оценка инвестиционной привлекательности регионов округа, но и оценены и предложены отраслевые кластеры в регионах СКФО, которые имеют наибольшие конкурентные преимущества.

Таким образом, можно сделать вывод, что в настоящее время существуют различные методы оценки инвестиционной привлекательности и инвестиционного климата регионов, и универсального подхода не существует в силу влияния множества факторов, которые невозможно все учесть [11].

С другой стороны, является интересным предложение о возможностях применения регионального подхода к оценке инвестиционной привлекательности, поскольку указывается, что более расширенный и детальный подход к оценке может дать реальные показатели к конкретным объектам, которые могут привлечь инвесторов, которые имеют определенный опыт работы с региональными проектами [13].

Результаты исследования и их обсуждение

Мы предлагаем подход к оценке инвестиционного потенциала территорий с преимущественно минерально-сырьевой ориентацией на региональном уровне.

Для оценки инвестиционного потенциала территорий с преимущественно минерально-сырьевой ориентацией нами предложен комбинированный метод, основанный на интеграции двух методов: доходного, когнитивного анализа.

Достаточно известным является доходный подход, представленный специальной литературой [14], в которой основной мерой экономической оценки разработки месторождений является чистый дисконтированный доход (ЧДД). Он рассчитывается по формуле

NPV = – К0 +

где К0 – начальные капитальные вложения, Ri – доходы в результате от инвестиций в период i, Ci – все затраты от осуществления проекта за i-й период, r – ставка дисконтирования, Т – период оценки, лет.

Главным условием эффективности инвестиционного проекта является положительность показателя ЧДД. Кроме того, дополнительным условием является величина ЧДД: чем он выше, тем эффективнее проект.

Когнитивное моделирование – один из методов моделирования, который позволяет оценить различные факторы, влияющие на экономическую систему посредством ориентированного графа. В дальнейшем анализ данного графа помогает определить интегральный параметр системы [15]. Известна формула когнитивных моделей, имеющая вид взвешенного орграфа [16]:

где  – внешний импульс в вершине υi в момент времени t;

– внешний импульс в вершине υi в момент времени t;

pj(t) – изменение или импульс, которое задается разностью υj(t) – υi(t – 1);

υj(t) – значения знаковых орграфов.

Сегодня различными исследователями представлены работы с применением когнитивного моделирования при оценке как региональных экономических систем, так и на федеральном уровне [17].

При оценке инвестиционного потенциала территорий с преимущественно минерально-сырьевым потенциалом следует учесть влияние различных факторов, полный перечень и классификация которых еще не определены [18]. Тем не менее, несмотря на различные взгляды на этот вопрос, главными факторами, влияющими на оценку, признаны такие факторы, как геология месторождений, природа и климат, экологическое воздействие, имеющаяся и доступная технология добычи, геологические, природно-климатические, экологические, рыночный фактор, инвестиционный климат и т.д. [19]. Безусловно, учет всех факторов, влияющих на экономическую оценку, является трудновыполнимой задачей, особенно на стадии предпроектного анализа. На данной стадии неплохо зарекомендовал себя метод сравнительного многокритериального анализа, предложенный А.С. Астаховым [20] и полностью разработанный М.А. Ягольницером [21]. Но данный метод не очень полно учитывает влияние отрицательных факторов (инвестиционные риски), которые влияют на устойчивость системы в целом. Для учета этого и множества других факторов метод когнитивного моделирования, по нашему мнению, является более информативным методом оценки на предпроектных стадиях.

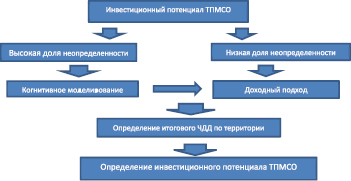

Представим общий план оценки инвестиционного потенциала территорий с преимущественно минерально-сырьевым потенциалом (рисунок):

1. На начальном этапе определяются наиболее значимые факторы, влияющие на ценность месторождения полезных ископаемых на данной территории.

2. Определение величины весов для каждого фактора путем экспертного опроса.

3. Построение когнитивной модели с помощью матрицы коэффициентов когнитивной модели.

Здесь следует учитывать, что построенная когнитивная модель не является полным аналогом реально влияющих на инвестиционный потенциал различных факторов. Можно сказать, что это вероятностная модель, которая в настоящий момент учитывает наиболее важные факторы, которые имеют как положительное, таки отрицательное влияние на систему. Со временем собранные данные будут уточняться для построения более полной и точной модели.

Методика использования комбинированного подхода к оценке инвестиционного потенциала ТПМСО

Таким образом, нами предлагается комбинированный подход к оценке инвестиционного потенциала территорий с преимущественно минерально-сырьевой ориентацией, основанный на применении двух методов: доходного подхода и когнитивного моделирования. На первом этапе для месторождений с высокой долей неопределенности инвестиционный потенциал оценивается с применением когнитивного анализа, который позволяет оценить возможность освоения того или иного месторождения с учетом влияния факторов в условиях высокой неопределенности. При этом отбираются только те системы, которые являются устойчивыми при оценке динамики импульсного процесса в ориентированном графе. Неустойчивые системы отзываются из расчетов. Отметим, что когнитивное моделирование может быть применено не только к конкретным месторождениям, но и для комплекса месторождений, если они расположены относительно рядом и имеют общие проблемы инфраструктурного характера.

Второй этап изучения предназначен для месторождений, располагающих более точной информацией (низкая доля неопределенности), а также объектов, которые признаны валидными (т.е. со статусом с высокой долей неопределенности, перешедшим в статус с низкой долей неопределенности) для дальнейшего исследования по итогам когнитивного моделирования на первом этапе. На втором этапе для оценки используется доходный подход, для которого характерными критериями являются такие показатели, как чистый дисконтированный доход (ЧДД), внутренняя норма доходности (IRR) и т.д. При этом чем выше показатель ЧДД, тем выше показатель инвестиционного потенциала месторождения. Учитывая, что полученный параметр ЧДД можно складывать, т.е. он обладает коммутативным свойством, сумма ЧДД месторождений определяет инвестиционный потенциал территории, который можно сравнивать с другими аналогичными территориями.

Выводы

Таким образом, сравнивая месторождения или их комплекс по заданному критерию ЧДД, можно определить территории, располагающие наибольшим инвестиционным потенциалом. Описанный комбинированный подход к оценке инвестиционного потенциала территорий с преимущественно минерально-сырьевой ориентацией (ТПМСО) представлен в виде рисунка.

Исследование выполнено при финансовой поддержке РФФИ в рамках научного проекта № 20-010-00415.