Конкуренция является одним из основных факторов развития экономических систем, основанных на рыночных принципах, в том числе и финансового рынка как неотъемлемой их составляющей. Она стимулирует хозяйствующих субъектов к внедрению инновационных бизнес-моделей, созданию и применению новых, основанных на использовании цифровых технологий, экономических стратегий и в итоге к более полному удовлетворению потребностей домашних хозяйств. В Основных направлениях развития финансового рынка Российской Федерации, разработанных Банком России на период 2019–2021 гг. выделены следующие задачи: а) формирование доверительной среды; б) развитие конкуренции на финансовом рынке; в) поддержание финансовой стабильности; г) обеспечение доступности финансовых услуг и капитала. Как мы видим, развитию конкуренции регулятор придает ключевую роль, представив ее как одну из четырех важных задач, без решения которых развитие финансового рынка невозможно.

Целью статьи является теоретическое обоснование формирования конкурентных преимуществ на финансовом рынке и анализ развития банковских продуктов Республики Таджикистан. В общетеоретическом смысле конкуренция в этой сфере представляет собой соперничество между поставщиками финансовых услуг за потребителя. Выделяя конкуренцию как одну из четырех важных задач, центральные банки стран ставят своей задачей обеспечить формирование на рынке такой среды, в которой потребители обладают и имеют возможность влиять своим выбором на конъюнктуру финансового рынка, а поставщики услуг приобретают преимущество в конкурентной борьбе, предлагая потребителям оптимальные решения по размещению или займу финансовых ресурсов на основе рыночных конкурентных преимуществ, которыми обладает конкретный поставщик этих финансовых услуг.

Чтобы добиться результатов увеличения спроса необходимо проанализировать само понятие объекта купли-продажи на рынке банковских услуг, т.е. банковского продукта. Мнение целого ряда постсоветских исследователей объединяет выстраивание ими иерархической взаимосвязи между банковскими операциями, услугами и продуктами. В этой иерархии банковский продукт рассматривается как конечный результат комплекса взаимосвязанных банковских услуг и различных банковских операций, выполняемых при предоставлении соответствующей услуги по удовлетворению потребностей клиентов в разнообразных видах банковской деятельности посредством единой и завершенной технологии их обслуживания [1, c. 25–26].

Материалы и методы исследования

Методологической основой исследования являются принципы системно-комплексного, детерминированного и каузального подходов, анализа и синтеза в комплексе с принципом динамичности. В качестве материала исследования используются статистические данные банковской системы Республики Таджикистан.

В двухуровневой банковской системе Таджикистана Национальный банк страны, являясь эмиссионным и резервным банком, представляет ее первый уровень, а второй уровень представлен коммерческими банками, микрофинансовыми и небанковскими кредитными организациями.

Сегодня в Республике Таджикистан функционируют и ведут свою деятельность 79 кредитных организаций, из них 17 банков; 25 микрокредитных депозитных организаций; 6 микрокредитных организаций и 31 микрокредитных фондов [2].

Результаты исследования и их обсуждение

В качестве направлений достижения поставленной задачи по развитию конкурентной среды на финансовых рынках в нашем исследовании рассматриваются три следующих ориентира. Рассмотрим их по отдельности. В первом случае речь идет об усилении роли потребителей, которым предоставляется возможность выбора услуг различных финансовых агентов и которые своим выбором формируют характер и особенности предложения, а также объем пассивных и активных операций финансовых институтов и в итоге их прибыль. Таким образом, реализуется основной принцип рыночных отношений «голосование потребителей деньгами», в итоге борьба за потребителей становится движущей силой конкурентной борьбы. Второй ориентир развития конкуренции имеет институциональный характер и представляет собой ослабление влияния институтов, имеющих нерыночную природу на действия коммерческих банков, поскольку это приводит к затуханию конкурентной борьбы и соперничества. Результаты конкурентной борьбы должны иметь рыночную основу и побуждать участников рынка к дальнейшему соперничеству. Если же существуют привилегии или особые условия для отдельных участников, то формируется ощущение несправедливости и бесперспективности конкуренции, снижаются стимулы к ведению и развитию бизнеса как у отдельного поставщика финансовых услуг, так и в целом на рынке. Данное явление исследовал американский экономист Харви Лейбенстайн в 1960-х гг. [3]. Он назвал его «Х-неэффективностью» экономического развития фирмы. Одной из причин появления «Х-неэффективности» является недостаточность конкуренции и состязательности на рынке, что приводит к увеличению издержек и «расслаблению» внутри фирмы, поскольку именно конкуренция побуждает к выявлению стратегий, минимизирующих их экономические издержки. Х-неэффективность данного вида является следствием неконкурентного институционального окружения предприятия, вмешательства государства в рыночный механизм, выплат, льгот и преимуществ, предоставляемых отдельным фирмам. В итоге у этих фирм формируется неоптимальный экономический рост, а фирмы, не имеющие преференций, вынуждены покинуть данный рынок. Третий ориентир, предлагаемый Банком России, – это гибкое регулирование деятельности банков, стимулирующее появление и развитие новых финансовых технологий и не препятствующее равноправному, позитивному изменению рынка, при котором мелкие компании имеют беспрепятственный доступ к аутсорсингу и цифровым платформам и не сталкиваются с различного рода барьерами, препятствующими их деятельности. Целевые ориентиры должны способствовать развитию конкурентной среды на финансовом рынке и формировать продуктивные практики конкуренции. Актуальность развития конкурентной среды диктуется современным состоянием финансового рынка, которое может характеризоваться как олигополия нескольких крупных банков и ее конкурентное окружение банками среднего и малого бизнеса [4].

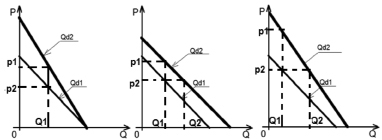

Основные модели увеличения рыночного спроса, в том числе и на банковские продукты, представлены на рис. 1, а–в, где по вертикальной оси указывается цена банковского продукта в денежных единицах, а по горизонтальной оси – объем спроса на данный продукт. На рис. 1, а представлена ситуация снижения эластичности спроса на банковский продукт. Это соответствует росту привлекательности банковского продукта для покупателей и увеличению его конкурентных преимуществ. Наличие конкурентных преимуществ может иметь разнообразные формы: репутация банка и его рейтинг, величина уставного капитала, соотношение активов и пассивов, наличие генеральной или валютной лицензии, наличие филиалов в данном и других регионах, профессиональный менеджмент, широкий спектр оказываемых услуг.

В этом случае для увеличения выручки целесообразно увеличить цену данного продукта от р2 до р1. На рис. 1, б проиллюстрирована ситуация расширения рынка продаж, график спроса смещается параллельно самому себе вправо. В этом случае возможно как увеличение цены при прежнем объеме продаж, так и увеличение объема продаж при неизменной цене. И в том, и в другом случае мы получим увеличение выручки. Но более предпочтительным является второй вариант, поскольку фирма увеличивает свою долю рынка. На рис. 1, в изображен агрегированный вариант роста спроса: растет и объем продаж и снижается эластичность спроса. В этом случае можно комбинировать ценовую стратегию в зависимости от обстоятельств [5].

Анализ рынка банковских продуктов Республики Таджикистан показывает, что доминирующая роль среди кредитных организаций принадлежит банкам. Хотя банковские услуги, оказываемые совокупностью микрофинансовых организаций, среди которых различают микродепозитные, микрозаемные организации, микрофинансовые фонды и кредитные союзы, занимают незначительную долю рынка, вместе с тем наблюдается тенденция увеличения их доли на финансовом рынке за счет увеличения привлекаемых активов [6].

Депозитный сегмент рынка банковских услуг Таджикистана является волатильным. Так, объемы депозитов, привлеченные кредитными организациями за период с 2015 по 2018 г., выросли на 12,89 %, с 8613529 тыс. сомони в 2015 г. до 9723803 тыс. сомони в 2018 г. При этом доминирующую роль на рынке депозитных банковских продуктов и услуг за рассматриваемый период играют банки (более 92 %). Так, объемы мобилизованных банками депозитов выросли с 8 172 388 тыс. сомони в 2015 г. до 9 041 140 тыс. сомони в 2018 г., или же на 10,63 %. На момент написания статьи курс таджикской валюты по отношению к доллару США составил 10,30 сомони за 1 долл.

В динамике наблюдаются тенденции роста абсолютных объемов привлечений депозитов микрофинансовыми организациями, так и повышения их доли – с 5,12 % в 2015 г. до 7,1 % в 2018 г. (+ 1,9 %).

Анализ динамики развития депозитного рынка, сосредоточенного банками за 2015–2018 гг. в разрезе его основных клиентских сегментов, включая корпоративный и население, показывает, что депозитные услуги для физических лиц сокращаются (рис. 2).

За рассматриваемый период наблюдается снижение абсолютных размеров депозитов физических лиц – с 5,1115 млрд в 2015 г. до 4,1079 млрд сомони в 2018 г., или же на 20 %. Наблюдается рост абсолютных размеров депозитов юридических лиц – с 3,061 млрд в 2015 г. до 4,933 млрд сомони в 2018 г., или же рост на 61 %. Высокие темпы роста привлечения депозитов от юридических лиц стали причиной повышения их доли в общем объеме привлечений – с 37,45 % в 2015 г. до 54,56 % в 2018 г., или на (+17,11 %), и соответственного снижения доли привлечения депозитов от населения. Динамику выдачи кредитных продуктов в банковской системе по видам собственности рассмотрим в табл. 1.

а) б) в)

Рис. 1. Графическая интерпретация основных моделей роста спроса на банковские продукты

Рис. 2. Основной сегмент депозитного рынка в разрезе его клиентских отношений за период 2015–2018 гг. (в тыс. сомони). Источник: [2]

Таблица 1

Кредиты банковской системы по видам собственности за период 2015–2018 гг. (в тыс. сомони). Составлено авторами на основе [2]

|

Наименование |

Года |

Изменения 2018–2015 |

||||

|

2015 |

2016 |

2017 |

2018 |

Абсолют. +- |

Относит. % |

|

|

Государственные предприятия |

1 626 028 |

1 669 850 |

2 182 565 |

2 168 176 |

542 148 |

33,34 |

|

Частные предприятия |

4 981 871 |

4 027 374 |

2 672 592 |

2 609 952 |

-2 371 919 |

-47,61 |

|

Частным лицам |

1 858 906 |

1 665 351 |

1 577 713 |

1 827 418 |

-31 488 |

-1,69 |

|

Лизинг |

5 654 |

6 369 |

2 068 |

2 812 |

-2 842 |

-50,26 |

|

Ипотека |

166 052 |

167 709 |

185 829 |

209 132 |

43 080 |

25,94 |

|

Овердрафт |

102 534 |

271 854 |

141 845 |

108 642 |

6 108 |

5,95 |

|

Предпринимателям |

2 595 942 |

2 095 205 |

1 836 452 |

1 814 563 |

-781 379 |

-30,10 |

|

Прочие |

4 673 |

26 338 |

9 016 |

666 |

-4 007 |

-85,74 |

Из данных табл. 1 видно, что объем кредитов, выданных кредитными организациями государственным предприятиям в 2018 г., увеличился на 542148 тыс. сомони (33,34 %) по сравнению с 2015 г., чего нельзя сказать о частных предприятиях. Объем кредитов, выданных частным предприятиям за 2015–2018 гг., сократился на 2371919 тыс. сомони или же на 47 %. Это вызывает серьёзную тревогу и в определенной степени свидетельствует о неадекватности выбранной экономической политики правительства республики. Также в динамике наблюдается уменьшение объемов выдачи кредитов частным лицам на 1,7 %. Объем лизинга также имеет тенденцию к уменьшению. За рассматриваемый период объем лизингового кредитования сократился на 50 %. Тенденцию к увеличению можно увидеть в объеме выдачи ипотечного кредита, который с 166052 тыс. сомони в 2015 г. увеличился на 209132 тыс. сомони в 2018 г. или же на 25,94 %, что можно обусловить предоставлением банками ипотечных продуктов на выгодных условиях. Увеличился также объем овердрафта на 5,95 %, что можно характеризовать увеличением спроса на краткосрочный банковский кредитный продукт. Тенденцию к уменьшению можно увидеть в объемах кредитования предпринимателей на 30,1 % и в других прочих видах кредитов на 85,74 %. Если учесть, с одной стороны, тот факт, что последние 5 лет республику покидают крупные предприниматели, о чем свидетельствует уменьшение количества предприятий, а с другой, уменьшение объемов выдачи кредитов бизнесу до 30 %, то это явление в большей степени сигнализирует о низком уровне инвестиционного климата страны и нездоровой конкуренции.

Таблица 2

Денежные переводы в Республику Таджикистан из-за рубежа за период 2015–2018 гг. (млрд долл.). Составлено авторами на основе Статистического банковского бюллетеня [2]

|

Показатели |

Годы |

Изменения 2018–2015 |

||||

|

2015 |

2016 |

2017 |

2018 |

Абсолют. |

Относит. % |

|

|

Денежные переводы |

2, 259 |

2, 160 |

2, 035 |

1, 986 |

-273 |

-12,1 |

Кроме того, объемы кредитов, выданных в экономике всеми кредитными организациями за рассматриваемый период, сократились на 23 % с 11,3416 млрд сомони в 2015 г. до 8,7413 млрд сомони в 2018 г. Доминирующая роль на рынке кредитных услуг за рассматриваемый период остается за банками, несмотря на падение их доли (-6,34 %). Объемы выданных банками кредитов сократились на 28 %.

Теперь рассмотрим денежные переводы в страну, так как они являются главным фактором стабилизации экономики. Из табл. 2 видно, что сумма денежных переводов в 2018 г. по сравнению с 2015 г. сократилась на 273 млрд долл. или на 12,1 %.

Практика показывает, что рынок денежных переводов относится к одному из источников доходов домашних хозяйств. Ранее исследованием установлено, что в сфере сберегательного поведения домохозяйств в Республике Таджикистан в среднем 57 % денежных переводов тратятся на неотложные нужды, 12 % денежных переводов уходят на краткосрочные сбережения (на срок до 6 месяцев), а 11 % переводов на сбережения на срок более 6 месяцев (долгосрочные сбережения) [7]. В целом, как показало наше исследование, в среднем из денежных переводов сбережения составляют 23 %. К сожалению, 98 % семей Таджикистана их хранят вне банковской сферы.

Заключение

Отметим новизну и практические рекомендации исследования.

1. На современном этапе развития финансового рынка страны наличие конкурентных преимуществ может иметь следующие формы: репутация банка и его рейтинг, величина уставного капитала, соотношение активов и пассивов, наличие генеральной или валютной лицензии, наличие филиалов в данном и других регионах, профессиональный менеджмент, а также широкий спектр оказываемых услуг. На основе анализа структуры банковского сегмента финансового рынка сделан вывод о том, что в зависимости от конкурентных преимуществ банковского продукта и эластичности спроса на этот продукт банк приобретает возможность увеличивать свою долю на рынке, а также использовать ценовые стратегии, максимизирующие прибыль, выручку и в итоге повышающие финансовую устойчивость банка.

2. Анализ банковского сектора Республики Таджикистан показал, что в целом в динамике (2015–2018 гг.) рост объемов депозитов позволил не только увеличить ресурсную базу банков, но и обеспечить рост выдачи кредитов экономике за счет внутренних сбережений, создав тем самым широкую базу для поддержания высоких темпов экономического роста как со стороны предложения, так и со стороны спроса. Анализ выданных кредитов по видам кредитных организаций свидетельствует о том, что и кредитный сегмент рынка банковских продуктов и услуг страны является волатильным, однако положительным является увеличение количества счетов физических и юридических лиц.

3. В среднесрочной перспективе стратегической задачей банковского сектора страны с целью формирования конкурентных преимуществ является поиск соответствующих стратегий, привлекающих финансовые ресурсы в банки и МФО (так как преобладающая доля населения Таджикистана не хранит свои сбережения в банках), посредством создания новых банковских продуктов и финансовых инструментов.