Последние тенденции в мировой экономике показывают важность финансово-кредитной сферы, особенно это становится очевидным в периоды кризисов. Ежегодно потребности в финансировании государства, бизнеса, физических лиц, в том числе индивидуальных предпринимателей, увеличиваются, и банковская система, которая занимает одно из главных мест в экономике России, удовлетворяя эти потребности, в то же время должна выполнять и другие, не менее важные задачи [1].

Банки имеют на сегодняшний день наибольшее распространение, а банковские услуги, предоставляемые ими, занимают наибольшую долю на рынке, однако стоит отметить, что здоровая конкуренция необходима как фактор повышения качества предоставляемых услуг. Небанковские кредитные организации могут осуществлять указанные в лицензии Банка России банковские операции наравне с банками, поэтому важно, чтобы НКО оставались частью банковской и платежной системы России.

Цель исследования: рассмотреть основные виды небанковских кредитных организаций, представленных в России, показать динамику их развития, выявить основные особенности НКО, отличающие их от других кредитных организаций, выделить их конкурентные преимущества и недостатки. Вместе с этим необходимо определить их роль в составе банковской и платежной систем, проследить основные тенденции развития.

Материалы и методы исследования

Материалами для написания работы послужили статистические и аналитические материалы Банка России, а также данные с официальных сайтов небанковских кредитных организаций. По теме исследования проведено изучение научной и методической литературы. В работе изучены разносторонние источники информации, проведена выборка и сверка данных, осуществлен их последующий анализ с помощью статистических методов. При этом используются эмпирические, теоретические и количественные методы исследования.

Результаты исследования и их обсуждение

Законодательно банковская система состоит из двух уровней. Первый уровень представлен Банком России (ЦБ РФ), второй включает в себя кредитные организации и представительства иностранных банков. Кредитные организации входят в состав банковской, платежной и кредитной систем и подразделяются на банки и небанковские кредитные организации (НКО).

НКО является юридическим лицом, осуществляющим отдельные банковские операции на основе специального разрешения (лицензии) Банка России. В зависимости от разрешенных операций в России различают следующие виды НКО: платежные (ПНКО), расчетные (РНКО), депозитно-кредитные (НДКО), центральный контрагент (ЦК). В совокупности лицензии указанных видов НКО позволяют выполнение всех банковских операций, предусмотренных статьей 5 ФЗ 395-1, с учетом ряда ограничений [2]. На основании изучения указанных лицензий действующих НКО на дату проведения исследования выявлены основные отличия НКО по сравнению с банками:

1. Невозможность привлечения денежных средств физических лиц, а также открытия и ведения банковских счетов и осуществления переводов по их поручению, кроме случаев осуществления переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов). Исключениями являются 4 РНКО, имеющие на своем балансе обязательства по счетам физических лиц, сумма которых сокращается за последние годы, что можно объяснить тем, что эти РНКО ранее имели статус банков. Кроме того, согласно данным Банка России они остаются участниками системы страхования вкладов.

2. Деятельность НКО носит узкоспециализированный характер, что объясняется ограничением перечня допустимых операций и может рассматриваться как преимущество перед банками – сосредоточение усилий на ограниченном круге операций значительно повышает качество предоставления самих услуг. В то же время существенное сокращение поля деятельности ограничивает возможности получения доходов.

3. Деятельность НКО сопровождается низким уровнем рисков, в первую очередь ввиду отсутствия большинства кредитных рисков (кроме единственного НДКО). Закономерно, что требования к размеру капитала НКО и нормативам гораздо ниже.

4. Что касается законодательного регулирования деятельности НКО, стоит отметить, что первым нормативно-правовым документом в этой области является ФЗ «О банках и банковской деятельности», определяющий само понятие НКО, их виды, требования к уставному капиталу и нормативам, а также порядок создания и ликвидации. Кроме того, были приняты другие законы, положения, постановления и указания Банка России, направленные на регулирование деятельности НКО.

Являясь представителями банковской системы, НДКО в то же время относятся к кредитной системе, а ЦК, ПНКО и РНКО входят в платежную систему.

Наименее распространены на данный момент НДКО, которые с момента появления данного вида имели незначительное количество представителей. Перечень ограничений, с которым сталкиваются НДКО, достаточно велик, что не позволяет широко развиться данному типу НКО. После ликвидации последней НДКО в октябре 2017 г. в России не было ни одного представителя данного вида до декабря 2019 г., когда путем преобразования из «Лэнд-Банка» появилось ООО «НДКО «Лэнд Кредит».

Как и для банков, лицензии ЦК, ПНКО и РНКО (за исключением двух) позволяют осуществлять переводы денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов) в соответствии с пунктом 9 статьи 5 ФЗ 395-1. Лицензией действующих НКО разрешается возможность работы либо только с рублями, либо с рублями и иностранной валютой.

По состоянию на рассматриваемую дату единственным представителем центрального контрагента была НКО «Национальный клиринговый центр». Изначально организация функционировала в статусе банка с наименованием «Национальный клиринговый центр», в 2017 г. получила статус НКО, что было связано с изменением законодательства. В данном контексте стоит отметить, что ряд действующих небанковских кредитных организаций ранее были банками, затем были преобразованы в НКО в связи с ужесточением требований Банка России к размеру капитала и обязательным нормативам.

Максимальное распространение имеют расчетные небанковские кредитные организации (РНКО), им доступен наибольший объем банковских операций. На момент проведения исследования крупнейшей РНКО был «Национальный расчетный депозитарий», который является профессиональным участником рынка ценных бумаг, участником крупнейшего холдинга «Московская биржа», выполняя соответствующие функции участника рынка ценных бумаг. РНКО «НРД» входит в системно значимые инфраструктурные организации финансового рынка, выполняя функции оператора, расчетного, клирингового и операционного центра платежной системы «Национальный расчетный депозитарий». Капитал превышает 9,5 млрд руб., активы более 210 млрд руб. [3].

Платежные небанковские кредитные организации (ПНКО) получили возможности для развития после принятия Закона № 161-ФЗ «О национальной платежной системе» в 2011 г., в котором было дано законодательное определение электронного денежного средства. Платежных НКО в России сейчас всего 8, наиболее известная из них «ПэйПал РУ» (дочерняя НКО крупнейшего в мире платежного сервиса PayPal). ПНКО имеет право выполнять денежные переводы без открытия банковских счетов, основная её функция – обеспечение безрисковой системы переводов. Данная функция определяет роль ПНКО в национальной платежной системе.

Показатели КО взяты по актуальному отчёту ЦБ РФ на 27.03.2020. Однако данные: активы, капитал и прибыль взяты для исследования на 1.01.2020 и соответствующую дату годом ранее, так как кризис уже в 1 квартале 2020 г. повлиял на указанные показатели.

Как следует из табл. 1, на 01.01.2020 нетто-активы 57 % РНКО, как и 37 % ПНКО не превышают 1 млрд. руб., на 01.01.2019 нетто-активы 57 % РНКО и 23 % ПНКО не превышали 1 млрд руб. Большинство представленных в Российской Федерации РНКО и ПНКО имеют активы-нетто в диапазоне 0,2–2 млрд руб. Также можно отметить что по данному показателю наблюдается некоторое расслоение: крупные НКО еще более укрупнились, и наоборот, более мелких по данному показателю стало меньше.

Согласно данным табл. 2, по показателю чистой прибыли (убытка) на 01.01.2020 20 % РНКО показали убыточный результат, у 17 % РНКО прибыль не превышала 10 млн руб., еще 17 % получили прибыль более 1000 млн руб., оставшиеся 14 РНКО показали финансовый результат в диапазоне от 10 до 1000 млн руб. Что касается ПНКО, 50 % НКО имеют прибыль в диапазоне от 10 до 100 млн руб. на обе даты, из оставшихся 3 ПНКО получили прибыль от 0 до 10 млн руб. Убыток наблюдался только у одной ПНКО на 01.01.2019, на 01.01.2020 финансовый результат у всех был положительный.

Таблица 1

Структурирование российских РНКО и ПНКО по величине нетто-активов [4, 5]

|

Количество |

Величина нетто-активов, млрд руб. |

||||||

|

Дата |

<0,1 |

0,1–0,2 |

0,2–0,5 |

0,5–1 |

1–2 |

>2 |

|

|

РНКО |

01.01.2020 |

0 |

3 |

8 |

6 |

5 |

8 |

|

01.01.2019 |

1 |

1 |

12 |

3 |

7 |

6 |

|

|

ПНКО |

01.01.2020 |

1 |

1 |

3 |

1 |

1 |

1 |

|

01.01.2019 |

3 |

1 |

3 |

0 |

0 |

1 |

|

Таблица 2

Структурирование российских РНКО и ПНКО по величине чистой прибыли [4, 5]

|

Количество |

Величина чистой прибыли, млн руб. |

||||||

|

Дата |

<0 |

0–10 |

10–100 |

100–500 |

500–1000 |

>1000 |

|

|

РНКО |

01.01.2020 |

6 |

5 |

11 |

2 |

1 |

5 |

|

01.01.2019 |

5 |

10 |

9 |

2 |

1 |

3 |

|

|

ПНКО |

01.01.2020 |

0 |

3 |

4 |

1 |

0 |

0 |

|

01.01.2019 |

1 |

3 |

4 |

0 |

0 |

0 |

|

Таблица 3

Структурирование российских РНКО и ПНКО по величине капитала на [4, 5]

|

Количество |

Величина капитала, млрд руб. |

||||||

|

Дата |

<0,1 |

0,1–0,2 |

0,2–0,5 |

0,5–1 |

1–2 |

>2 |

|

|

РНКО |

01.01.2020 |

3 |

11 |

10 |

1 |

2 |

3 |

|

01.01.2019 |

8 |

8 |

9 |

0 |

2 |

3 |

|

|

ПНКО |

01.01.2020 |

3 |

4 |

0 |

1 |

0 |

0 |

|

01.01.2019 |

6 |

1 |

0 |

1 |

0 |

0 |

|

Прогноз количества НКО до 2023 г. [4, 5]

Величина капитала НКО не должна быть меньше установленного законодательством РФ значения. Согласно данным табл. 3 около 1/3 РНКО как на 01.01.2020, так и на 01.01.2019 имели капитал в диапазоне 0,2–0,5 млрд руб. Если на 01.01.2019 8 РНКО располагали капиталом менее 0,1 млрд руб., то на 01.01.2020 их количество уменьшилось до 3. Количество ПНКО с капиталом менее 0,1 млрд руб. снизилось в 2 раза за 12 месяцев, а количество ПНКО, зафиксировавших значение капитала в интервале 0,1–0,2 млрд руб., увеличилось на 3 единицы. От 0,5 до 1 млрд руб. капитала обладала ПНКО в единственном числе, динамики здесь не наблюдалось.

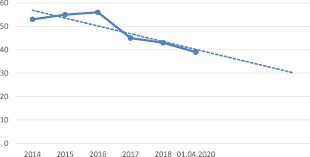

С 2000 по 2014 г. отмечается активное развитие НКО в России. При этом они занимали новые сегменты финансового рынка. Однако с 2014 г. начался постепенный спад, это было связано с тем, что в связи с экономическим кризисом ЦБ РФ ужесточил свою политику в отношении кредитных организаций. Так на 01.01.2015 количество небанковских кредитных организаций составляло 53, из них РНКО – 38, ПНКО – 12, НДКО – 2, НКО ЦК – 1, на 01.04.2020 их количество сократилось до 40, в том числе РНКО до 30, ПНКО до 8, НДКО до 1, ЦК остался в таком же количестве [6].

С учетом всего этого, количество небанковских кредитных организаций будет иметь тенденцию к снижению (рисунок).

Рассмотрим роль, которую играют ПНКО и РНКО в национальной платежной системе (НПС). Главное назначение НПС – это безопасное проведение платежей и обеспечение бесперебойных расчетов, в том числе и по платежным картам. Так как платежная система – это сервис для перевода денежных средства в электронной или физической форме, указанные НКО по своей сути созданы для участия в НПС.

Из 8 действующих ПНКО только 2 могут заниматься инкассацией и кассовым обслуживанием клиентов. РНКО, в отличие от ПНКО, могут полноценно обслуживать юридических лиц и дополнительно осуществлять куплю-продажу иностранной валюты в безналичной, а для 9 РНКО еще и в наличной форме.

Расчетные небанковские кредитные организации выполняют различные роли в платежных системах. Например, РНКО «Платежный Центр» является оператором платежной системы «Золотая корона», которая имеет статус социально значимой, а РНКО НРД выступает одновременно оператором платежной системы, расчетным, платёжным клиринговым и операционным центром, НКО «Межбанковский кредитный союз» является расчетным центром платежной системы «Таможенная карта», РНКО «РИБ» – платежной системы «PlusPay». Более подробно роли расчетных небанковских кредитных организаций в платежной системе представлены в табл. 4.

Здесь стоит отметить, что частота исключения операторов платежных систем из реестра ЦБ РФ довольно высокая. Так, по данным ЦБ на 01.10.2019 в НПС входили 32 платежные системы, на 27.03.2020 уже 27, а на 01.05.2020 – 26 после исключения из реестра в конце апреля платежной системы «BLIZKO».

Проведем качественный срез по ролям, выполняемым в платежной системе среди кредитных организаций (табл. 5).

Кроме платежных систем, представленных в реестре операторов ПС, есть еще 2, пожалуй, самые важные на сегодняшний день ПС. Информацию о них мы продемонстрировали в табл. 6, добавив туда сведения о перспективном сервисе ЦБ РФ СБП.

Далее в табл. 7 были сформированы сводные данные обо всех платежных системах РФ на ту же дату, где показана их группировка с точки зрения возможных функциональных ролей тех или иных организаций.

По состоянию на 01.01.20 в состав НПС входили 443 оператора по переводу денежных средств. Согласно Закону № 161-ФЗ оператором по переводу денежных средств может быть Банк России, государственная корпорация развития «ВЭБ.РФ» и кредитные организации, имеющие право на осуществление перевода денежных средств – 441 кредитная организация, из которых 40 НКО. (Источник: сайт Банка России, таблица – основные показатели развития НПС.) Таким образом, каждая из указанных кредитных организаций может осуществлять переводы среди своих клиентов, может, открыв корреспондентский счет в другом банке, расширить пространство для клиентских переводов до двух банков, а может воспользоваться своим участием в платежной системе, тем самым охватив еще больший круг возможных плательщиков и получателей средств. Наиболее крупной платежной системой в РФ является ПС Банка России, предоставляя свои услуги для всех кредитных организаций (996 вместе с филиалами на 01.01.20), а также и для ряда некредитных организаций (774, источник тот же) с использованием сервисов срочного и несрочного переводов, а также сервиса быстрых платежей. Сервис быстрых платежей (СБП) не является платежной системой и требует от кредитной организации одновременно быть прямым участником платёжной системы Банка России и участником платежной системы «Мир». Оператором и расчетным центром СБП является Банк России, а операционным и платежным клиринговым центром – НСПК. Исходя из имеющегося и планируемого сервисом к реализации функционала, СБП составляет определенную конкуренцию банковским картам.

Таблица 4

Группировка на основе реестра платежных систем на 27.03.2020 (в скобках указано количество уникальных организаций) [5]

|

Организация |

Роли |

|||

|

Оператор платежной системы |

Расчётные центры |

Платёжный клиринговый центр |

Операционный центр |

|

|

Банк России |

0 |

5 (1) |

0 |

0 |

|

Банки |

10 |

28 (19) |

9 |

9 |

|

РНКО |

3 |

8 (6) |

4 |

3 |

|

НСПК |

0 |

0 |

5 (1) |

5 (1) |

|

Некредитная организация |

14 |

0 |

10 |

11 |

|

Всего |

27 |

41 (26) |

28 (24) |

28 (24) |

Таблица 5

Доля уникальных среди КО аналогичного вида [5]

|

Организация |

Оператор платежной системы |

Расчётные центры |

Платёжный клиринговый центр |

Операционный центр |

|

Банки |

2,53 % |

4,80 % |

2,27 % |

2,27 % |

|

РНКО |

10,00 % |

20,00 % |

13,33 % |

10,00 % |

Таблица 6

Информация по платежным системам, не входящим в реестр операторов платежных систем [5]

|

Платежная система |

Оператор платежной системы |

Расчётные центры |

Платёжный клиринговый центр |

Операционный центр |

|

Банк России |

Банк России |

Банк России |

Банк России |

Банк России |

|

– СБП (сервис в рамках ПС Банка России) |

Банк России |

Банк России |

НСПК |

НСПК |

|

ПС «МИР» |

НСПК |

Банк России |

НСПК |

НСПК |

Таблица 7

Состав НПС (в скобках указано количество уникальных организаций) [5]

|

Организация |

Оператор платежной системы |

Расчётные центры |

Платёжный клиринговый центр |

Операционный центр |

|

Банк России |

1 |

7 (1) |

1 |

1 |

|

Кредитные организации |

13 |

36 (25) |

13 |

12 |

|

в т.ч. Банки |

10 |

28 (19) |

9 |

9 |

|

РНКО |

3 |

8 (6) |

4 |

3 |

|

Некредитные организации |

15 |

0 |

16 (11) |

17 (12) |

|

в т.ч. НСПК |

1 |

0 |

6(1) |

6 (1) |

|

Всего |

29 |

41 (26) |

30 (25) |

30 (25) |

Таблица 8

Перечень операторов электронных денежных средств [5]

|

Количество операторов ЭДС |

Доля среди операторов ЭДС, % |

Количество КО данного вида |

Доля среди аналогичных КО, |

|

|

1. Банки |

60 |

70,59 % |

396 |

15,15 % |

|

2. Небанковские кредитные организации, из них: |

25 |

29,41 % |

38 |

65,79 % |

|

2.1. ПНКО |

5 |

5,88 % |

8 |

62,50 % |

|

2.2. РНКО |

20 |

23,53 % |

30 |

66,67 % |

|

Всего |

85 |

100,00 % |

Платежная система «Мир», другой крупный проект, оператором по которому является НСПК, обеспечивает эмиссию банковских карт «Мир» и их функционирование. Остальные платежные системы представлены в реестре платежных систем.

Наиболее крупные системно значимые кредитные организации РФ: ПАО Сбербанк, Банк ВТБ (ПАО) и ПАО ГПБ АО являются операторами одноименных платежных систем, одновременно самостоятельно выполняя роль оператора услуг платежной инфраструктуры. Аналогичная ситуация отмечается еще у пяти других платежных систем, среди операторов которых четыре банка и РНКО АО НРД.

Также некоторые небанковские организации выступают операторами электронных денежных средств (ЭДС), из них 20 – РНКО, 5 – ПНКО. Первый представитель небанковских кредитных организаций – ООО НКО «Яндекс.Деньги» включен в перечень операторов электронных денежных средств 27 сентября 2012 г.

Согласно 161-ФЗ к операторам ЭДС относятся «операторы по переводу денежных средств, осуществляющие переводы электронных денежных средств без открытия банковского счета (перевод электронных денежных средств)». Для начала деятельности по осуществлению перевода электронных денежных средств оператор электронных денежных средств обязан уведомить Банк России в установленном им порядке.

По состоянию на 28.02.2020 в табл. 8 представлен перечень операторов электронных денежных средств.

Успешное развитие подобных НКО положительно сказывается на банковской системе и на всей экономике в целом. Разгружая субъекты с аналогичными функциями, расширяя ассортимент предоставляемых услуг, НКО создают здоровую конкуренцию на рынке финансовых и кредитных услуг, повышают качество предоставляемых услуг, не допуская излишней монополизации банками, что является залогом успешного функционирования банковской системы. Соответственно, в вопросе ее стабильности и устойчивости именно наличие НКО вносит свой значительный вклад, определяя направления дальнейшего поступательного развития [7]. С точки зрения привлекательности НКО для инвесторов, желающих начать свою деятельность в банковской системе, необходимо отметить более низкие входные барьеры, что позволяет по мере развития бизнеса принять дальнейшее взвешенное решение о продолжении развития в выбранной рыночной нише или же изменения статуса кредитной организации на банк. Тем не менее в настоящее время наблюдается стабильное сокращение числа представителей небанковских кредитных организаций. Это объясняется, прежде всего, ужесточением политики ЦБ РФ в отношении кредитных организаций, вызванное необходимостью устойчивого и стабильного развития банковской системы в частности, что в свою очередь является одним из важнейших условий успешного развития экономики страны в целом [8]. Однако даже при указанных условиях представляется целесообразным некоторое расширение разрешенных банковских операций НКО вместе с незначительными послаблениями в законодательном регулировании их деятельности, что позволит им расширить присутствие на финансовом рынке. С учетом того, что на данный момент сфера деятельности НКО сосредоточена в сфере расчетов, возможно постепенное расширение клиентской базы, за счет использования отдельных кредитных продуктов. В частности, представляет интерес опыт зарубежных стран по разработке механизма в сфере ипотечного кредитования, что может дать мощный импульс для дальнейшего развития рассматриваемых организаций [9].

Выводы

Проведенное исследование показывает, что НКО являются важной составной частью банковской и национальной платежной систем Российской Федерации. Данные кредитные организации выполняют операции, которые эффективно и качественно удовлетворяют потребности физических и юридических лиц, при этом обеспечивая бесперебойную работу национальной платежной системы России. «Здоровая конкуренция» в банковской системе повысит качество предоставляемых услуг, что в конечном итоге приведет к устойчивому и эффективному функционированию национальной платежной и банковской систем.