В современной экономической системе страхование является одним из важнейших процессов, влияющих в том числе на стабильность материального положения всех её участников. С расширением возможностей финансовых рынков страховые услуги становятся более востребованными. В общем виде страхование – это отношения (между страхователем и страховщиком) по защите имущественных интересов физических и юридических лиц (страхователей) при наступлении определённых событий (страховых случаев) за счёт денежных фондов (страховых фондов), формируемых из уплачиваемых ими страховых взносов (страховой премии) [1].

В более широком определении страхование можно описать как систему экономических отношений, в которых участвуют как минимум две стороны. В первую очередь это страховщик, т.е. страховая организация (государственная, акционерная или частная), которая предъявляет условия страхования (в частности, обязуется возместить страхователю ущерб при страховом событии). Во-вторых, это страхователи – клиенты страховщика (юридические и физические лица).

Важную роль в становлении самой идеи страхования играют домохозяйства и их потребности в защите своей собственности, своих интересов. В этом случае домохозяйство, как правило, создает некоторые резервы, которые могут быть направлены на решение непредвиденных ситуаций. При этом особенность такого резервирования в том, что размеры резервов конечны и опираются на один бюджет. В данном случае механизм резервирования прост: домохозяйство самостоятельно определяет виды рисков и размер потенциального убытка, а также размер возможной суммы резервирования. В случае возникновения рисковых событий данные резервы используются для устранения последствий, восстановления стабильного положения домохозяйства. При этом возможности формирования суммы резервов напрямую зависят от соотношения между расходами и доходами домохозяйства, а также от дисциплины выполнения процедуры резервирования. И сам этот процесс носит необязательный и нерегламентированный характер.

Цель исследования: анализ сущности страхования как способа защиты вкладчиков финансовых институтов и обсуждение идеи резервирования как более полного понимания существующей в настоящее время системы страхования вкладов.

Материалы и методы исследования

Коммерческие организации для обеспечения стабильности своей деятельности должны в том числе организовывать систему защиты от рисков. В [2] мы рассматривали обобщенную финансовую структуру экономического субъекта, состоящую из таких элементов, как доходы, расходы, фонды, резервы, обязательства, инвестиции. Все организации вполне условно можно разделить на финансовые и нефинансовые. При рассмотрении укрупненной схемы функционирования нефинансовых организаций можно выделить, что если организация работает в стабильных условиях, то она последовательно реализует все стадии операционного цикла работы: получает прибыль, реинвестирует её и прочее. А с целью обеспечения финансовой стабильности организации она может формировать некие резервы, которые могут быть использованы в случае сбоев в её бизнес-процессах. В условиях ухудшения финансового состояния организации или в случае форс-мажорных событий данные резервы позволяют восполнить недостаток финансовых ресурсов и способствовать выравниванию финансового состояния, но лишь до определенного момента. Если у нефинансовой организации будет наблюдаться недостаток капитала для покрытия обязательств, то следующим этапом для нее является процедура банкротства. Процесс резервирования в нефинансовых организациях имеет необязательный характер и регламентирован лишь рядом внутренних нормативных актов, а единые требования к этому процессу отсутствуют. Следовательно, наличие у нефинансовых организаций резервов по-разному оказывает влияние на эффективность их деятельности и зависит от политики резервирования [2].

У финансовых организаций, в частности у кредитных учреждений, процесс резервирования имеет определенные отличия. В первую очередь кредитные организации осуществляют привлечение средств организаций и граждан, в связи с чем они несут ряд социальных и финансовых обязательств. Также важно и то, что финансовые организации выполняют ряд ключевых функций в финансовой системе государства [3]. Банкротство таких организаций нежелательно для государства.

В сущности же резервы являются своего рода источником для компенсации ущерба, являющегося результатом возникновения неблагоприятных событий, которые привели к нарушению стабильной финансово-хозяйственной деятельности организации [2]. Этот процесс защиты от рисков похож на страхование.

Результаты исследования и их обсуждение

Основы идеи страхования заключаются в организации процесса коллективной взаимопомощи. Так, например, в Вавилоне члены земледельческих общин договаривались между собой, что в случае порчи посевов одного из земледельцев дикими зверями, остальные члены общины обязуются выделить часть своего урожая пострадавшему [4]. Но здесь отсутствовала система страховых взносов, а страховой фонд для осуществления компенсационных выплат создавался только в случае возникновения материальных потерь.

Современные подходы к страхованию с выплатой страховых взносов сформировались уже в Древнем Риме. Коллегии ремесленников сообща создавали страховой фонд, из которого впоследствии производились выплаты пострадавшим. Затем, с созданием различных торговых и промышленных гильдий, страховой бизнес начал активно развиваться.

В основе идеи страхования, прежде всего, лежат сомнения и опасения индивида или организации понести материальные убытки и необходимость их возмещения. Но поскольку собственникам имущества сложно в одиночку возмещать понесенные убытки и создавать резервы за свой счет, то разумной является система солидарной ответственности за ущерб. Это система взаимного страхования, когда все участники фонда вносят в него средства, которые затем расходуются на возмещение убытков вкладчиков. Отметим, что во многом страховая деятельность основана на принципах случайности и эквивалентности.

Принцип случайности заключается в том, что страхованию подлежат события, имеющие случайный и вероятный характер их наступления. А принцип эквивалентности заключается в равновесии между доходами и расходами страховой организации [5]. Изначально риску подвержены все, но страховые случаи возникают лишь у определенной доли застрахованных лиц. И выплаты пострадавшим обеспечиваются за счет взносов лиц, избежавших риска.

Можно выделить три формы организации системы страхования:

1. Самострахование. Выражается в создании и использовании децентрализованных страховых фондов хозяйствующими субъектами и домохозяйствами. Эти фонды способствуют преодолению временных затруднений в деятельности субъекта, а основным источником их формирования являются доходы страхователей.

2. Страхование как система финансов страховых организаций, которые формируются за счёт взносов заинтересованных в страховании сторон. Средства этих фондов используются для возмещения ущерба в соответствии с установленными правилами страхования.

3. Централизованные резервные (страховые) фонды, создаваемые государством.

Рассмотрим также основные функции страхования в экономике [6, 7]:

1. Рисковая функция является основной и заключается в обеспечении страховой защиты от различного рода рисков. В основе лежит перераспределение ресурсов между участниками системы страхования в соответствии с действующим договором, а страховые взносы не подлежат возврату страхователю по окончании срока действия договора.

2. Предупредительная функция страхования заключается в том, что за счёт части средств, привлекаемых от страхователей, осуществляется финансирование мероприятий по снижению рисков. Данная функция является неоднозначной в связи с тем, что предупредительные мероприятия выполняются за счет бюджета страхователя, а не страховщика и зависят от объема отчислений страхователя на эти мероприятия. Например, страхователь имеет страховку на случай пожара, но в то же время проводит противопожарные мероприятия для уменьшения возможного ущерба от пожара.

3. Инвестиционная функция заключается в том, что временно свободные средства страховых фондов (резервов) обеспечивают финансирование экономики через инструменты финансового рынка (ценные бумаги, акционерные фонды, недвижимость и т.д.). По некоторым оценкам совокупный мировой объём инвестиций страховых компаний в экономику более 24 трлн долл. США. И в настоящее время в странах, где услуги страхования получили широкое развитие, доход страховых компаний от инвестиций преобладает над доходом, получаемым непосредственно от страховой деятельности. В то же время данная функция страхования не оказывает воздействия на бюджет страхователя, и не влияет на снижение стоимости страховых услуг.

4. Сберегательная функция. Проявляется в том случае, если домохозяйство использует определенные страховые продукты. Например, при страховании жизни может происходить накопление определённых страховых сумм в течение долгого периода. В то же время значение данной функции спорно ввиду сложности получения подобной услуги и в отсутствии системы страхования вкладов в подобные страховые продукты.

Государства широко используют механизмы страхования для организации систем социального страхования и пенсионного обеспечения с целью страховой защиты граждан на случай болезни, потери трудоспособности, потери кормильца, наступления смерти. Деятельность таких фондов регламентируется особыми нормами законодательных актов, имеющими отличия от норм, регулирующих деятельность коммерческих страховых организаций. В таблице рассмотрены основные виды страхования.

Исходя из имеющихся форм страхования, сформировалась система правовых отношений в данной области. Как правило, выделяют правоотношения, которые регулируют непосредственно страхование, и правоотношения, регулирующие особенности организации страхового дела, то есть деятельности страховщиков.

Обратим внимание, что расходы на осуществление страхования всегда привязаны к бюджету участников страхового процесса. Поскольку расходы на страхование чего-либо являются вычетом из доходной части бюджета индивида или юридического лица. В некотором смысле можно назвать это формой резервирования капитала. Следовательно, можно рассматривать процесс создания резервов как форму страхования отдельных рисков. Бюджет страховщика складывается из взносов страхователей, которые в свою очередь обеспечиваются взносами домохозяйств или организаций в реализацию процесса своей защиты от рисков.

Виды страхования

|

Виды страхования |

Характеристика |

Особенности |

|

По форме собственности страховой организации: |

||

|

государственное |

страховая организация находится в собственности государства |

осуществляется за счет специально выделяемых для его проведения средств, из соответствующего бюджета органам государственной власти, которые выступают в качестве страхователей |

|

частное |

организация находится в собственности частных лиц (юридических и/или физических) |

осуществляется за счет взносов страхователей |

|

По принципу обязательности страхования: |

||

|

обязательное |

государство устанавливает обязательность внесения страховых платежей, распространяется на приоритетные объекты страховой защиты |

сплошной охват указанных в законе объектов, нормирование страхового обеспечения. Разделено обязательное государственное страхование, и обязательное страхование, которое осуществляется за счет иных источников |

|

добровольное |

действует на добровольных началах, носит выборочный охват страхователей и ограничено по срокам страхования |

закон может определять подлежащие добровольному страхованию объекты и общие условия страхования, иные условия регулируются правилами страхования у страховщика |

В то же время в современной экономической литературе существует понятие хеджирование, когда используются производные финансовые инструменты или определённые типы активов с целью снижения риска неблагоприятного влияния рыночных факторов на изменение цены актива, процентной ставки или валютного курса. Поскольку хеджирование рисков нацелено на минимизацию нежелательных рисков, то результатом может являться также и снижение потенциальной прибыли. Методы хеджирования нацелены в первую очередь на оптимизацию рисков. Если распространить эти принципы на систему страхования банковских вкладов, то становятся заметными элементы процесса хеджирования в действиях вкладчиков. Опасаясь банкротства банка, вкладчики размещают капитал в более надежном банке, но с меньшей доходностью. Или размещают сумму свыше 1400 тыс. руб. в другом банке, с менее выгодной доходностью, чем в первом.

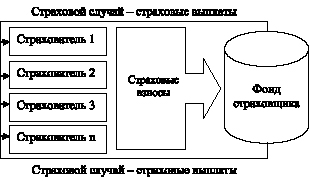

Учитывая все особенности резервирования и страхования, возникает вопрос, как правильно определить процесс, действующий в системе страхования банковских вкладов в России. На рис. 1 показана схема классического страхования.

Как мы видим, в системе классического страхования взносы страхователей определяются их возможностями и желанием защитить себя от рисков. В то же время данные взносы являются источником для возмещения ущерба другим страхователям в случае возникновения страхового события.

Рис. 1. Схема классического страхования

В основе же системы страхования вкладов лежат несколько другие принципы. Среди способов администрирования систем страхования вкладов, как правило, выделяют два типа защиты депозитов: «косвенные» и «прямые» [8]. «Прямые системы» основаны на системе гарантирования защиты вкладов, в рамках которой законодательно закрепляются условия выплаты компенсации (например, отзыв лицензии), ограничения по сумме выплаты одному вкладчику, виды вкладов, для которых предусмотрены выплаты компенсации и источники финансирования компенсационных выплат.

В то же время в ряде стран реализуется «косвенная система», или имплицитная защита депозитов, когда гарантию защиты вкладов дает государство в любом случае.

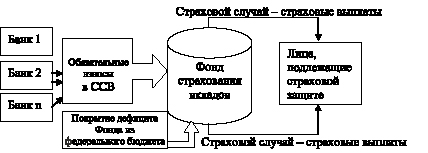

В результате анализа особенностей страхования депозитов в разных странах и различных нормативных источников выявлено, что природу обязательств по защите интересов вкладчиков нельзя однозначно определить как страховую. Дело в том, что системы страхования вкладов по своей сути не являются страховыми организациями, они не имеют лицензии на осуществление страховых операций и не основываются на базовых принципах страхования [8]. Поэтому деятельность современных систем страхования вкладов во многом можно определить как «гарантирование» вкладов для обеспечения стабильности банковского сектора. На рис. 2 показана модель системы страхования вкладов в контексте страховой услуги.

Как видно из рис. 2, при организации процесса страхования вкладов взносы в фонд вносятся банками, которые заинтересованы в наличии страховой защиты, а выгодоприобретателем является вкладчик этого банка. Данный механизм обеспечивает определенную гарантию выплат пострадавшим вкладчикам банков. И эти гарантии поддерживаются бюджетом государства. Поэтому в чистом виде этот процесс нельзя назвать страхованием. Это скорее резервирование.

В общем виде у финансовых организаций, в частности у банков, формируется несколько категорий обязательных резервов. Дополнительно банки обязаны перечислять капитал в Фонд страхования вкладов для обеспечения защиты средств вкладчиков обанкротившихся банков. Обязательный характер отчислений в Фонд также позволяет определить их как резервы. Эти же средства выступают и фондом гарантирования выплат вкладчикам. В связи с чем очевидно, что существующая система страхования вкладов является своего рода компенсационным фондом, поскольку взимаемые страховые премии, как правило, устанавливаются независимо от вероятности банкротства банка, рискованности его портфеля и возможных издержек для Фонда страхования вкладов в случае банкротства. Кроме того, за счет формирования подобного механизма страхования вкладов организуется перекрестное субсидирование банков [8]. С экономической точки зрения, такой подход провоцирует проблему морального риска страхования депозитов. Она заключается в том, что у банков снижаются стимулы для разработки адекватных рыночных решений и обеспечение снижения риска. В то же время, в странах Европейского союза системы страхования вкладов не относятся к системам, обеспечивающим защиту от социальных рисков.

В условиях действия в России мегарегулятора финансового рынка – Центрального банка Российской Федерации, можно ввести понятие «мегарезервирование» в части формирования компенсационных фондов для финансовых организаций. Так, в настоящее время средства Агентства по страхованию вкладов аккумулированы для защиты вкладчиков не только банков, но и негосударственных пенсионных фондов. А в перспективе распространение этой системы и на вкладчиков инвестиционных компаний различного типа [2]. А сами отчисления, производимые банками в Фонд страхования вкладов, формируют таким образом резерв более высокого порядка, т.е. мегарезерв, который формируется за счет множества банков, а используется адресно при возникновении проблем у отдельно взятых банков [2].

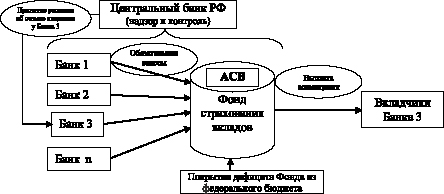

Кроме того, спорно и то, что в нашей стране этот процесс носит название страхование вкладов. В механизме возмещения пострадавшим вкладчикам банков есть существенные отличия от классического процесса страхования. Более того, без государственного финансирования этой системы реализация страховой услуги была бы невозможной. На рис. 3 рассмотрена схема взаимоотношений основных участников системы защиты вкладчиков финансовых организаций в России.

Рис. 2. Модель механизма страхования вкладов

Рис. 3. Взаимоотношения основных участников системы защиты вкладчиков банков в России

Роль Центрального банка РФ является дискуссионной в указанной системе взаимоотношений. Он выполняет контроль и надзор за деятельностью финансовых организаций. Также он единолично принимает решение об отзыве у того или иного банка лицензии. При этом ни у вкладчиков, ни у других участников этой системы практически нет возможности заранее проанализировать, какой банк будет подвержен наибольшему риску. Процесс отзыва лицензий не прогнозируем. Кроме того, возникает вопрос о качестве надзорных и контрольных функций ЦБРФ. Так как отзыв лицензии у банка – это крайняя мера, ведущая к возникновению ответственности перед клиентами этого банка. В то же время роль АСВ сводится лишь к обеспечению процесса аккумулирования средств в Фонд страхования вкладов и организации процесса выплат вкладчикам обанкротившихся банков. АСВ не может в таком случае выполнять функции страхователя в полной мере – не может контролировать риски, просчитывать их. Создаваемые для спасения социально-значимой части участников кредитной системы, надорганизационные резервы (мегарезервы) за счет средств страховщиков, а не страхователей, можно определить как парафискалитеты, функционирование которых не имеет страховой природы.

Заключение

В банковском секторе постоянно обсуждаются способы совершенствования имеющихся моделей защиты вкладов граждан. В настоящее время принято рассматривать несколько вариантов:

– замена государственной системы страхования вкладов на некую коммерческую программу, реализуемую в частном порядке;

– существенный пересмотр роли государства в страховании депозитов при сохранении ведущей его роли в данной системе;

– формат частно-государственного партнерства;

– разделение деятельности банков на отдельные застрахованные и незастрахованные структурные элементы.

При этом ведущие эксперты в области страхования вкладов рекомендуют реализовывать системы страхования вкладов, которые в большей степени основаны именно на нормах страховой деятельности [8].

Анализ структуры и механизма функционирования АСВ показывает, что в процессе формирования фонда страхования вкладов и в организации системы оценочных показателей не участвуют профессиональные участники российского страхового рынка, что угрожает возникновением регулятивного риска [8]. Для того, чтобы решить данную проблему, система страхования вкладов должна включать следующих участников:

– регулятор банковской системы как контролирующий агент;

– страховые компании как основа системы страхования вкладов;

– инвестиционные компании как разработчики принципов инвестирования страховых резервов;

– кризисные управляющие, реализующие конкурсное управление обанкротившихся банков;

В то же время очевидно, что система страхования вкладов в России не является частью страхового механизма, а представляет собой именно процесс аккумуляции мегарезервов, во многом за счет средств вкладчиков, а процесс возмещения является, по сути, компенсацией за решение ЦБРФ об отзыве лицензии у кредитной организации. Поэтому так важно рассматривать процесс формирования Фонда страхования вкладов как процедуру создания резервов для обеспечения гарантий вкладчикам финансовой системы. Данный подход к формированию компенсационного механизма требует дальнейшего исследования и распространения на иные сферы финансового рынка.