Вопрос о развитии финансового сектора регионов и его воздействия на региональную экономику сопряжен с общим контекстом проблемы взаимосвязи финансового и экономического развития. Данная проблема занимает особый статус в экономических исследованиях, при этом неоднозначные оценки влияния финансов на экономический рост, в том числе и в региональном разрезе, во многом отражают эволюцию финансового сектора в ходе общественного развития с учетом его конкретно-исторической и страновой специфики. Выявление характера связей между развитием финансового сектора региона и его экономической динамикой позволит определить верный вектор развития региональных финансовых систем и их возможностей по обеспечению устойчивого экономического роста территорий.

Цель исследования: выявление воздействия развития финансового сектора на экономику российских регионов.

Материалы и методы исследования

При выборе параметров развития финансового сектора российских регионов используются показатели банковского сектора, как доминирующего по сравнению с иными сегментами российского финансового сектора, с привлечением информационной базы, представленной данными Банка России по обеспеченности регионов банковскими услугами. В качестве индикаторов экономического развития регионов выбраны подушевые показатели инвестиций в основной капитал и валового регионального продукта.

Методология исследования ориентирована на применение системного, воспроизводственного и институционального подходов, в работе использованы методы теоретического обобщения и систематизации, ситуационного, трендового и корреляционно-регрессионного анализа.

Результаты исследования и их обсуждение

Идея о стимулирующем воздействии развития финансового сектора на экономический рост, впервые изложенная Й. Шумпетером [1], была развита в ряде дальнейших работ и подтверждена эмпирическими исследованиями, подтверждающими положительную корреляцию параметров развития финансового сектора и экономической динамики в долгосрочной перспективе [2]. Более поздние исследования выявили, что возрастание глубины финансового сектора не всегда инициирует ускорение темпов роста экономики. На графике зависимости темпов экономического роста от уровня развития финансового сектора можно зафиксировать точку перегиба, за пределами которой приращение финансовой глубины будет снижать экономический рост (эффект «избыточных финансов» – «too much finance» effect) [3]. Развитие финансового сектора сопряжено с накоплением существенных рисков и ростом вероятности финансовых кризисов, что может приводить к увеличению волатильности темпов экономического роста и их снижению. В этом плане чрезмерное развитие финансового сектора выступает как модулятор торможения экономического роста [4]. Данные принципиальные положения впоследствии нашли свое выражение в фундаментальной позиции о коэволюции финансовой и экономической систем как их устойчивом взаимодействии [5], в силу которого изменения в одной системе приводят к изменениям в другой, и наоборот. Исходя из этого конструкта, финансовый сектор может играть роль фактора не только экономической динамики, но и нестабильности экономической системы [6].

Работы, где исследуется взаимосвязь финансового и экономического развития на уровне регионов той или иной страны, менее распространены в экономической литературе. Такие изыскания проводились на примере Китая, Италии, Индии, США, России. Полученные при этом оценки весьма различаются: наряду с исследованиями, доказывающими наличие положительного эффекта воздействия регионального финансового сектора на экономический рост региональных хозяйственных систем [7], есть работы, где получены обратные результаты [8]. Неоднозначность и разброс данных оценок можно объяснить различными причинами, среди которых: специфика применяемой методологии, межстрановые различия, существование прямых и обратных связей между уровнем развития финансового сектора и экономической динамикой. Вместе с тем результаты проведенных исследований дали ряд возможных направлений дальнейшего теоретического осмысления взаимосвязи финансового и экономического развития в региональном разрезе.

В России исследования в данной предметной области пока носят единичный характер [9, 10]. Следует отметить, что при выборе параметров финансового развития в имеющихся исследованиях используются показатели банковского сектора, поскольку по сравнению с другими сегментами (за исключением централизованных финансов) он рассматривается как наиболее развитый и значимый сегмент финансовой системы. Как известно, для российской экономики характерно существенное доминирование банков над небанковскими финансовыми институтами по масштабам привлечения и размещения финансовых ресурсов [11, 12], что определяет целесообразность такого подхода. Наибольшей полнотой в региональном разрезе характеризуется и информационная база по банковскому сектору, представленная, прежде всего, данными Банка России.

В контексте анализа взаимосвязи финансового развития и экономического роста целесообразно использовать рассчитываемые Банком России индикаторы обеспеченности регионов банковскими услугами: институциональную и финансовую насыщенность банковскими услугами, индекс сберегательного дела, совокупный индекс обеспеченности региона банковскими услугами. Данные индикаторы можно квалифицировать как компоненты системы оценочных параметров финансового развития, введенных экспертами Мирового банка [13], относящиеся к подсистеме финансовой глубины, включающей количественные характеристики развития финансовых рынков и их институциональных структур, и финансовой инклюзивности, охватывающей показатели степени доступности финансовых услуг для экономических субъектов).

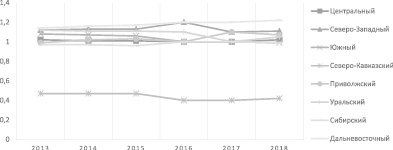

В соответствии с методологией Банка России институциональную обеспеченность регионов банковскими услугами определяют путем соотнесения числа кредитных организаций на душу населения в регионе и соответствующего индикатора по России. Исследование показывает, что за 2013–2018 гг. уровень институциональной обеспеченности банковскими услугами повысился только в регионах Приволжского, Сибирского и Дальневосточного федеральных округов, в Центральном регионе он сохранился, а в остальных федеральных округах снизился (рис. 1).

Такая тенденция связана с общим сокращением числа действующих кредитных организаций России, которое уменьшилось с 956 на 1 января 2013 г. до 484 против 1136 на начало 2019 г. в результате активизации политики Банка России по выводу с рынка кредитных организаций, не соответствующих требованиям регулятора, на фоне ухудшения ситуации в отечественной экономике и введения против крупнейших российских банков международных санкций. Лидерами по институциональной обеспеченности банковскими услугами выступают регионы Дальневосточного федерального округа (из них в наибольшей степени Чукотский автономный округ, Магаданская область и Камчатский край). Минимальными значениями показателя характеризуются регионы Северо-Кавказского федерального округа (прежде всего, Республика Ингушетия, Чеченская Республика, Республика Дагестан).

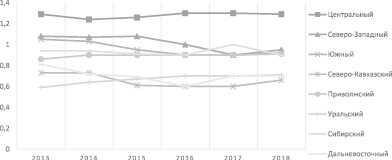

Финансовая насыщенность рассчитывается делением объема предоставленных банками кредитов на валовый региональный продукт по отношению к аналогичному показателю в целом по России. По данному показателю лидируют регионы Центрального федерального округа (прежде всего, г. Москва, Курская и Московская области), а отстают регионы Северо-Кавказского федерального округа (в большей степени Республика Дагестан и Республика Ингушетия) (рис. 2).

Рис. 1. Динамика институциональной обеспеченности банковскими услугами российских регионов (по федеральным округам) в 2013–2018 гг. [14]

Рис. 2. Динамика финансовой насыщенности банковскими услугами регионов (по федеральным округам) в 2013–2018 гг. [14]

В 2018 г. в целом по России банковские кредиты составили 10,8 % от всех источников финансирования инвестиций в основной капитал, что на 0,4 п.п. ниже, чем в 2017 г. Данный показатель существенно различается в регионах, колеблясь в диапазоне от 3,6 % в Северо-Западном федеральном округе до 17,8 % в Уральском.

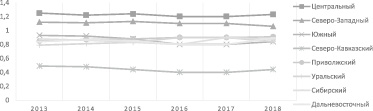

Индекс развития сберегательного дела определяется путем соотнесения показателя, полученного как результат деления среднедушевых показателей объема вкладов и денежных доходов населения в регионе и аналогичного показателя, рассчитанного по России. Анализ динамики индекса развития сберегательного дела показывает, что он снизился в Центральном и Северо-Кавказском округах, а в остальных федеральных округах возрос (рис. 3).

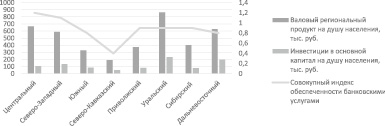

Совокупный индекс обеспеченности банковскими услугами определяется на основе трех предыдущих индикаторов как их средняя геометрическая величина. Анализ показывает, что данный индекс в подавляющем числе регионов и федеральных округов за 2013–2018 гг. снизился (рис. 4).

Наиболее высокий уровень обеспеченности банковскими услугами фиксируется в Центральном федеральном округе (главным образом, в г. Москве), следующий по значимости показатель наблюдается в Северо-Западном федеральном округе (здесь лидером выступил г. Санкт-Петербург). Регионы остальных федеральных округов показали небольшое увеличение или стабилизацию индекса, за исключением Южного и Северо-Кавказского федеральных округов. В Северо-Кавказском федеральном округе показатель остается минимальным по сравнению с другими федеральными округами и демонстрирует тенденцию к снижению.

Для того чтобы выявить, оказывает ли влияние различие уровня развития банковского сектора в регионах на уровень их экономической динамики, целесообразно сопоставить показатели совокупного индекса обеспеченности банковскими услугами регионов со среднедушевыми показателями инвестиций в основной капитал и валового регионального продукта. Результаты сопоставления (рис. 5) показывают, что по всем федеральным округам (за исключением Уральского и Дальневосточного, включающих регионы, где валовый региональный продукт в существенной степени формируется за счет добычи полезных ископаемых – Тюменская область, Сахалинская область, Республика Саха (Якутия), Магаданская область, Чукотский автономный округ), прослеживается четкая взаимосвязь между индикаторами развития банковского сектора регионов и уровнем их экономического развития.

На основе корреляционно-регрессионного анализа зависимости показателей экономического развития регионов (исключая регионы Уральского и Дальневосточного федеральных округов) и степени их обеспеченности банковскими услугами за 2013–2018 гг. получено следующее уравнение парной линейной регрессии:

y = –104,04936 + 598,15021x.

Результаты анализа свидетельствуют о весьма высокой тесноте связи зависимого признака (валовый региональный продукт) от факторного признака (совокупный индекс обеспеченности банковскими услугами) по шкале Чеддока, коэффициент корреляции равен 0,953, t-критерий Стьюдента – 6,260. Коэффициент детерминации в полученной регрессионной модели составляет 0,9071, что свидетельствует о достаточно высокой степени ее достоверности.

Рис. 3. Динамика индекса развития сберегательного дела регионов (по федеральным округам) в 2013–2018 гг. [14]

Рис. 4. Динамика совокупного индекса обеспеченности банковскими услугами регионов (по федеральным округам) в 2013–2018 гг. [14]

Рис. 5. Показатели развития банковского сектора и экономической динамики регионов (по федеральным округам) [14, 15]

Заключение

Исследование показывает, что развитие финансового сектора регионов оказывает значимое воздействие на региональную экономику. Обнаружены положительные связи параметров финансового и экономического развития в регионах различных федеральных округов (за исключением ресурсоориентированных). Регионы с более высоким уровнем финансового развития, выражающемся в большей степени обеспеченности банковскими услугами, имеют более масштабные возможности для экономического роста, в то время как в регионах с низким уровнем такой обеспеченности финансовые ограничения выступают тормозом хозяйственной динамики. В данном контексте повышение уровня развития регионального сегмента российского финансового сектора и эффективности его функционирования должно быть императивом экономической политики, ориентированной на реализацию новой модели экономического роста.