Эффективное финансовое регулирование экономики обеспечивает реализуемость финансовой устойчивости государства и хозяйствующих субъектов в условиях неопределенности влияния дестабилизирующих социальных, экономических и политических факторов. Данное регулирование осуществляется в соответствии с бюджетно-налоговой политикой государства. Совокупность экономических, финансовых и правовых мер по формированию налоговой системы страны в целях обеспечения финансовых потребностей государства, развития экономики страны за счет перераспределения финансовых ресурсов образует налоговую политику [1, c. 344].

Первоочередной задачей налоговой политики Российской Федерации (РФ) является создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективах. Это предполагает усиление регулирующей и ограничение фискальной функции налогов при сохранении уровня налоговых сборов, поступающих в бюджет. Как известно, фискальную функцию налогообложения выполняют преимущественно косвенные налоги. В условиях необходимости усиления регулирующей функции проблема сохранения бюджетных поступлений требует активизации регулирующего потенциала косвенных налогов и совершенствования системы косвенного налогообложения в целом.

По экономической природе косвенными налогами являются налог на добавленную стоимость (НДС), акцизы и таможенные пошлины. В соответствии с налоговым законодательством косвенными налогами признаются НДС и акцизы. НДС и акцизы занимают главенствующее положение в федеральном бюджете России. В 2017 г. НДС и акцизы составили 52,7 % налоговых доходов федерального бюджета. Поступление косвенных налогов в бюджет не привязано напрямую к финансово-хозяйственной деятельности субъекта налогообложения. Поэтому данный источник налоговых доходов государства наиболее независим от колебаний экономики. Для косвенных налогов характерно быстрое и полное поступление в бюджет, так как это налоги на потребление товаров и услуг. Переложение обязанности по уплате косвенных налогов на потребителя делает косвенное налогообложение более результативным в сравнении с прямым налогообложением при осуществлении фискальной функции налогов.

В настоящее время опубликовано немало работ, посвященных проблеме модернизации системы косвенного налогообложения. Отмечается необходимость введения льготной ставки НДС для предприятий отраслей, нуждающихся в государственной поддержке [2, c. 18]. В качестве интегрального показателя эффективности администрирования НДС предлагается использовать отношение суммы бюджетных поступлений НДС с величиной конечного потребления в стране и объемом ВВП при фиксированной базовой налоговой ставке [2, c. 20]. Относительно акцизов необходимой мерой полагается отказ от дальнейшего повышения налоговых ставок на алкоголь и табачные изделия с тем, чтобы не допустить нелегальный оборот этих товаров [3, c. 5]. При этом отмечается, что подобные меры должны сопровождаться определением источников для компенсации потерь бюджета.

Отмечается также необходимость поэтапной модернизации механизма косвенного налогообложения:

1) сокращение перечня операций, освобожденных от косвенного налогообложения;

2) упрощение процедуры получения возмещений;

3) внедрение предварительных соглашений об использовании схем налоговой оптимизации;

4) использование метода начисления в операциях по импорту продукции [2, c. 23–24].

Изменения в налоговой политике государства с усилением регулирующей функции косвенного налогообложения, очевидно, способны оказать существенное влияние на финансовую устойчивость государства и экономических субъектов. Однако установить точно величину влияния налоговых изменений на финансовую устойчивость бюджетной системы, бизнеса и населения не представляется возможным в силу наличия множества дополнительных факторов, в том числе имеющих случайных характер. Вместе с тем для решения данной задачи доступны стохастические методы, позволяющие количественно оценить тенденции и параметры соответствующих регрессионных моделей, объясняющих реакции показателей финансовой устойчивости в ответ на изменения бюджетно-налоговой политики.

Важнейшими инструментами налогового регулирования являются налоговая ставка и налоговые льготы, налоговая база, налоговые санкции. В задаче выбора наилучшей стратегии совершенствования механизма косвенного налогообложения в целях обеспечения финансовой устойчивости государства и экономических субъектов инструменты налоговой политики играют роль управляющих параметров, изменение которых создает возможность влиять на социально-экономические процессы в стране.

При формировании комплекса критериев обеспечения финансовой устойчивости государственных финансов необходимо принять во внимание целевые показатели деятельности Министерства финансов РФ, касающиеся обеспечения устойчивости федерального бюджета (табл. 1), а также сбалансированности и устойчивости системы региональных и муниципальных финансов (табл. 2).

Табл. 1 и 2 включают некоторые показатели, касающиеся бюджетно-налоговой политики, проводимой в России. Полный перечень целевых показателей, обеспечивающих сбалансированность и устойчивость системы федеральных, региональных и муниципальных финансов, представлен на сайте Министерства финансов РФ [4].

Таблица 1

Целевые показатели обеспечения долгосрочной устойчивости федерального бюджета и повышение эффективности управления общественными финансами

|

Наименование показателя |

2019 |

2020 |

2021 |

|

|

1 |

Охват бюджетных ассигнований федерального бюджета показателями, характеризующими цели и результаты их использования, не менее ( %) |

70 |

90 |

90 |

|

2 |

Охват бюджетных ассигнований обзорами бюджетных расходов в течение 6 лет ( %) |

10 |

25 |

40 |

Таблица 2

Целевые показатели обеспечения сбалансированности и устойчивости системы региональных и муниципальных финансов

|

Наименование показателя |

2019 |

2020 |

2021 |

|

|

1 |

Отношение государственного долга субъекта РФ в виде обязательств по государственным ценным бумагам субъекта РФ и кредитам, полученным субъектом РФ от кредитных организаций, иностранных банков и международных финансовых организаций, к налоговым и неналоговым доходам в субъектах РФ, заключивших соглашения о предоставлении бюджетных кредитов в целях погашения долговых обязательств ( %) |

50 |

50 |

50 |

|

2 |

Отношение дефицита к налоговым и неналоговым доходам в субъектах РФ, заключивших соглашения о предоставлении бюджетных кредитов в целях погашения долговых обязательств субъекта РФ ( %) |

10 |

10 |

10 |

В целом для обеспечения стабильности экономических условий и структурной трансформации экономики государство руководствуется следующими принципами: проведение бюджетно-налоговой политики в соответствии с «бюджетными правилами»; ориентация приоритетов бюджетно-налоговой политики на достижение национальных целей развития; формирование долгосрочных принципов и условий реализации бюджетной, налоговой и долговой политики. Ожидаемые результаты реализации финансовой политики в соответствии с указанными принципами заключаются, в частности, в снижении зависимости экономики от внешней конъюнктуры и обеспечении долгосрочной устойчивости системы государственных финансов [5]. В качестве критериев сбалансированного развития страны и расширения потенциала отечественной экономики государство рассматривает низкий уровень восприимчивости внутренних экономических показателей к колебаниям цен на нефть; низкий уровень инфляционных ожиданий и реальных процентных ставок в долгосрочной перспективе; стабильные налоговые условия [6]. Совершенствование косвенного налогообложения в целях обеспечения финансовой устойчивости бюджетной системы и экономических субъектов является одной из задач достижения сбалансированного развития экономики при равновесии интересов государства, бизнеса и населения.

Цель исследования: разработка математического инструментария для многокритериального сравнения вариантов совершенствования механизма косвенного налогообложения в целях обеспечения финансовой устойчивости государства и экономических субъектов при соблюдении баланса интересов бюджетной системы, банков и других финансовых организаций, нефинансовых корпораций, домашних хозяйств. Применяемые методы исследования – формализация и математизация проблемы сравнительной оценки альтернативных вариантов совершенствования косвенного налогообложения в условиях многокритериальности и при несовпадении интересов сторон (бюджетной системы, бизнеса и др.).

В статье представлены три методики в кратком изложении, основанные на экономико-математическом моделировании выбора наиболее приоритетных вариантов совершенствования механизма косвенного налогообложения. Соответствующие методикам модели многокритериального выбора:

1. Иерархическая модель ранжирования альтернативных вариантов совершенствования механизма косвенного налогообложения в целях обеспечения финансовой устойчивости государства и экономических субъектов.

2. Модель интегральной оценки эффективности мер по совершенствованию косвенного налогообложения с целью обеспечения финансовой устойчивости государства и экономических субъектов.

3. Модель взаимодействия интересов государства, бизнеса и населения при совершенствовании механизма косвенного налогообложения в целях обеспечения финансовой устойчивости государства и экономических субъектов.

Методика многокритериального ранжирования альтернативных вариантов совершенствования механизма косвенного налогообложения в целях обеспечения финансовой устойчивости государства и экономических субъектов

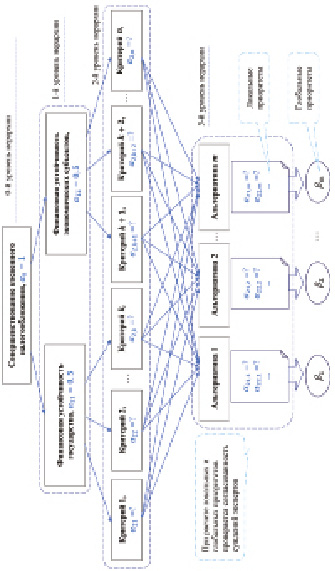

Методика основана на применении метода анализа иерархий. Данный метод применяется для решения многокритериальных задач в случае, когда критерии принятия решений образуют иерархическую структуру. Данную иерархическую структуру образуют главная цель (фокус проблемы принятия решений); подцели (критерии принятия решений); альтернативы (объекты многокритериального выбора). Специфика иерархии определяется особенностями и конкретным содержанием задачи принятия решений. Дополнительно в иерархическую модель задачи могут быть включены акторы, воздействующие на исход принятия решений; политики (средства достижения цели) и др.

Метод позволяет проводить многокритериальное оценивание и рейтингование альтернативных вариантов принятия решения (объектов выбора). Общая схема применения метода анализа иерархий включает следующие этапы:

1) формирование иерархической многокритериальной структуры задачи принятия решений;

2) попарное экспертное сравнение значимости элементов по уровням иерархии с использованием шкалы Саати (Т.Л. Саати (1926–2017), американский математик, автор метода анализа иерархий);

3) проверка согласованности экспертных суждений и расчет локальных приоритетов по уровням иерархии;

4) расчет глобальных приоритетов альтернатив и упорядочение альтернатив по значимости.

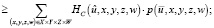

Для решения задачи многокритериального оценивания и ранжирования альтернативных вариантов совершенствования механизма косвенного налогообложения в иерархическую модель выбора могут быть включены три уровня целевых функций и один уровень альтернатив выбора (рисунок).

Представленная на рисунке модель является результатом первого этапа анализа проблемы совершенствования механизма косвенного налогообложения в рамках метода анализа иерархий. Элементы 2-го уровня иерархии, критерии финансовой устойчивости, в соответствии с которыми будет осуществляться выбор варианта совершенствования косвенного налогообложения, разделены на группы. Одна группа связана с родительским узлом «финансовая устойчивость государства», другая группа – с узлом «финансовая устойчивость экономических субъектов». Это предполагает, что критерии выбора альтернатив подчинены целям более высокого уровня; одни критерии выбора раскрывают финансовую устойчивость государства, другие – финансовую устойчивость экономических субъектов.

Для практической реализации модели на 1-м уровне иерархии, в соответствии с необходимостью баланса интересов бюджетной системы, бизнеса и населения, следует разместить элементы:

- «Финансовая устойчивость бюджетной системы РФ»;

- «Финансовая устойчивость банков»;

- «Финансовая устойчивость других финансовых организаций»;

- «Финансовая устойчивость нефинансовых корпораций»;

- «Финансовая устойчивость домашних хозяйств».

Соответственно, критерии финансовой устойчивости (элементы 2-го уровня иерархической модели) также должны быть разделены на пять групп.

В качестве критериев устойчивости бюджетной системы могут рассматриваться показатели сбалансированности, самостоятельности и платежеспособности [7, с. 228–230]:

Иерархическая модель многокритериального выбора варианта совершенствования косвенного налогообложения

Показатели, характеризующие сбалансированность бюджета:

- коэффициент общей сбалансированности бюджета;

- коэффициент базовой сбалансированности;

- коэффициент собственной сбалансированности.

Показатели, характеризующие самостоятельность бюджета:

- коэффициент бюджетной независимости;

- коэффициент бюджетной зависимости;

- коэффициент обеспеченности минимальных расходов собственными доходами;

- коэффициент бюджетного покрытия;

- коэффициент налогового покрытия;

- коэффициент неналогового покрытия;

- коэффициент трансфертного покрытия;

- коэффициент дефицитности бюджета;

- коэффициент бюджетной задолженности.

Показатели, характеризующие платежеспособность бюджета:

- коэффициент общей платежеспособности;

- коэффициент абсолютной платежеспособности;

- коэффициент собственной платежеспособности.

При формировании комплекса критериев для оценки финансовой устойчивости экономических субъектов (финансово-кредитных учреждений (банков), других финансовых организаций, нефинансовых корпораций, домашних хозяйств) в соответствии с рекомендациями Международного валютного фонда (МВФ) могут использоваться следующие группы показателей [8, с. 2]:

Показатели финансовой устойчивости банков:

- отношение капитала к активам;

- отношение крупных открытых позиций к капиталу;

- отношение географического распределения кредитов и займов к совокупным кредитам и займам;

- отношение валовой позиции по производным финансовым инструментам на стороне активов к капиталу

- и др.

Показатели финансовой устойчивости других финансовых организаций (не банков):

- отношение активов к совокупным активам финансовой системы;

- отношение активов к валовому внутреннему продукту (ВВП).

Показатели финансовой устойчивости нефинансовых корпораций:

- отношение совокупного долга к собственному капиталу;

- норма прибыли на собственный капитал;

- отношение прибыли к расходам на проценты и погашение основной суммы долга;

- отношение чистой открытой валютной позиции к собственному капиталу;

- отношение активов к совокупным активам финансовой системы.

Показатели финансовой устойчивости домашних хозяйств:

- отношение долга домашних хозяйств к ВВП;

- отношение выплаты домашних хозяйств в счет обслуживания долга и погашения его основной суммы к доходу.

Элементы 3-го уровня иерархической модели – альтернативные варианты мер по совершенствованию механизма косвенного налогообложения, подлежащие рейтингованию. Каждая альтернатива представляет собой определенную комбинацию изменений в системе косвенного налогообложения, сравнительная оценка которых относительно обеспечения финансовой устойчивости государства и экономических субъектов позволит реализовать взвешенный, многокритериальный выбор варианта совершенствования налоговой политики, исходя из интересов бюджетной системы, банков, бизнеса и граждан.

На втором этапе осуществляется попарное сравнение экспертами значимости элементов по уровням иерархии с использованием шкалы Саати (табл. 3).

Таблица 3

Шкала Саати

|

Сравнительная оценка значимости |

Характеристика оценки |

|

1 |

Равная значимость |

|

3 |

Слабое превосходство |

|

5 |

Существенное превосходство |

|

7 |

Сильное превосходство |

|

9 |

Абсолютное превосходство |

|

2, 4, 6, 8 |

Промежуточные оценки |

Процедура попарного сравнения элементов по уровням иерархии предполагает построение матриц парных сравнений. Матрицы парных сравнений обратно симметричны; элементы главной диагонали матриц – единицы. При заполнении матриц попарно сравниваются все элементы уровня иерархии относительно родительского узла. То есть сравнивается значимость элементов, расположенных в первом столбце матрицы (по перечисленным в столбце обозначениям элементов), с элементами этого же уровня иерархии и относительно этого же родительского узла, расположенными в первой строке (по обозначениям элементов) в рамках шкалы Саати (табл. 3).

Для построения матрицы парных сравнений 1-го уровня иерархии требуется ответить на вопрос:

Насколько более (менее / равно) существенна значимость обеспечения финансовой устойчивости государства по сравнению с финансовой устойчивостью экономических субъектов посредством совершенствования механизма косвенного налогообложения?

Так как обеспечение финансовой устойчивости предполагает соблюдение баланса интересов бюджета, бизнеса, населения и др. (то есть предполагается равная значимость интересов государства и экономических субъектов), матрица парных сравнений будет иметь вид представленный в табл. 4.

Таблица 4

Матрица парных сравнений элементов иерархии 1-го уровня

|

Совершенствование косвенного налогообложения (фокус проблемы выбора) |

Финансовая устойчивость государства |

Финансовая устойчивость экономических субъектов |

|

Финансовая устойчивость государства |

1 |

1 |

|

Финансовая устойчивость экономических субъектов |

1 |

1 |

Таблица 5

Матрица парных сравнений значимости критериев выбора варианта косвенного налогообложения (элементов иерархии 2-го уровня) относительно финансовой устойчивости государства

|

Финансовая устойчивость государства |

Критерий 1 |

Критерий 2 |

… |

Критерий k |

|

Критерий 1 |

1 |

v12 = ? |

… |

v1k = ? |

|

Критерий 2 |

1/v12 |

1 |

… |

v2k = ? |

|

… |

… |

… |

1 |

… |

|

Критерий k |

1/v1k |

1/v2k |

… |

1 |

Таблица 6

Матрица парных сравнений значимости критериев выбора варианта косвенного налогообложения (элементов иерархии 2-го уровня) относительно финансовой устойчивости экономических субъектов

|

Финансовая устойчивость экономического субъекта |

Критерий k + 1 |

Критерий k + 2 |

… |

Критерий n |

|

Критерий k + 1 |

1 |

v12 = ? |

… |

v1n = ? |

|

Критерий k + 2 |

1/v12 |

1 |

… |

v2n = ? |

|

… |

… |

… |

1 |

… |

|

Критерий n |

1/v1n |

1/v2n |

… |

1 |

Для построения матриц парных сравнений 2-го уровня иерархии требуется ответить на вопросы:

1. Насколько i-й критерий выбора варианта совершенствования косвенного налогообложения более (менее / равно) значим по сравнению с j-м критерием, i, j = 1,2,…,k, относительно финансовой устойчивости государства?

Матрица парных сравнений критериев представлена в табл. 5.

2. Насколько i-й критерий выбора варианта совершенствования косвенного налогообложения более (менее / равно) значим по сравнению с j-м критерием, i, j = k + 1, k + 2,…,n, относительно финансовой устойчивости экономических субъектов?

Матрица парных сравнений критериев представлена в табл. 6.

Для построения матриц парных сравнений 3-го уровня иерархии требуется ответить на вопросы:

Насколько i-й вариант совершенствования косвенного налогообложения более (менее / равно) предпочтителен по сравнению с j-м вариантом по l-му критерию (2-го уровня иерархии), i, j = 1,2,…,k, l = 1,2,…,n?

Для 3-го уровня иерархии требуется построить n матриц парных сравнений альтернативных вариантов совершенствования косвенного налогообложения. Здесь предполагается сравнение альтернатив относительно каждого критерия.

На третьем этапе проводится проверка согласованности экспертных суждений и расчёт локальных приоритетов по уровням иерархии относительно родительских узлов.

На четвертом (завершающем) этапе осуществляется расчет глобальных приоритетов, учитывающих всю систему локальных приоритетов иерархической модели (рисунок). Полученные оценки глобальных приоритетов позволяют упорядочить по значимости альтернативные варианты совершенствования косвенного налогообложения и, соответственно, определить лучший из них. Методика количественной оценки приоритетов в рамках метода анализа иерархий подробно описана в работах Саати [9].

Для реализации данной модели многокритериального ранжирования требуется описание зависимостей финансовой устойчивости государства и экономических субъектов от параметров системы косвенного налогообложения, определяющих вариант ее совершенствования. Данная модель предполагает проведение экспертами попарного сравнения значимости критериев финансовой устойчивости государства, а также альтернативных вариантов совершенствования косвенного налогообложения в рамках шкалы Саати (табл. 3).

Методика построения интегральной оценки эффективности мер по совершенствованию косвенного налогообложения в целях обеспечения финансовой устойчивости государства и экономических субъектов

В основу методики оценки эффективности мер по совершенствованию косвенного налогообложения с целью обеспечения финансовой устойчивости государства и экономических субъектов заложены модель векторной оптимизации и понятие оптимума по Парето.

Финансовая устойчивость описывается векторной целевой функцией, компоненты которой представляют собой скалярные / векторные критерии финансовой устойчивости государства и экономических субъектов. Аргументами функций финансовой устойчивости являются параметры косвенного налогообложения.

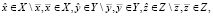

Введем следующие обозначения:

S – система косвенного налогообложения;

P = (p1, p2,…, pm) – вектор параметров системы S;

Pi = (p1i, p2i,…, pmi) – вектор значений параметров системы S (допустимый i-й вариант величин параметров (вариант совершенствования) системы S) i = 1,2,…,n;

П = (P1, P2,…, Pn) – множество допустимых вариантов совершенствования системы S;

– вектор оптимальных величин параметров системы S (оптимальных относительно финансовой устойчивости государства и экономических субъектов);

– вектор оптимальных величин параметров системы S (оптимальных относительно финансовой устойчивости государства и экономических субъектов);

FG(P) – векторная функция, характеризующая зависимость финансовой устойчивости государства (бюджетной системы) от параметров косвенного налогообложения P;

FA(P) – векторная функция, характеризующая зависимость финансовой устойчивости кредитно-финансовых учреждений (банков) от параметров косвенного налогообложения P;

FB(P) – векторная функция, характеризующая зависимость финансовой устойчивости других финансовых организаций (не банков) от параметров косвенного налогообложения P;

FC(P) – векторная функция, характеризующая зависимость финансовой устойчивости нефинансовых корпораций от параметров косвенного налогообложения P;

FD(P) – векторная функция, характеризующая зависимость финансовой устойчивости домашних хозяйств от параметров косвенного налогообложения P.

Компонентами векторной функции FG(P) являются показатели сбалансированности, самостоятельности и платежеспособности бюджетной системы, выраженные через параметры системы косвенного налогообложения S.

Компонентами векторных функций FA(P), FB(P), FC(P), FD(P) являются показатели финансовой устойчивости банков, других финансовых организаций, нефинансовых корпораций, домашних хозяйств, выраженные через параметры косвенного налогообложения P.

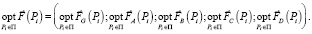

Векторный критерий оптимума финансовой устойчивости будет иметь вид

(1)

(1)

Символом opt обозначен оптимум функции. Оптимумы целевых функций, включенных в векторный критерий (1), не обязательно должны совпадать с максимумом или минимумом, но могут соответствовать неким достижимым целевым показателям. Нахождение вектора P* осложняется тем, что функции FG(Pi) и FA(P), FB(P), FC(P), FD(P) могут достигать своих наилучших значений при разных векторах Pi, i = 1,2,…,n. Более того, данные функции могут вступать в противоречие.

Для решения подобных задач векторной (многокритериальной) оптимизации применяются специальные методы, основанные, например, на построении функции свертки, обобщающей в данном случае критерии оценки финансовой устойчивости государства и экономических субъектов.

В результате решения задачи векторной оптимизации может быть получено не одно, а множество решений (эффективных по Парето)  . Любое решение из множества Π* нельзя улучшить по одному критерию, не ухудшив при этом по другому критерию. То есть улучшение показателей финансовой устойчивости, например, бюджетной системы может приводить к ухудшению показателей финансовой устойчивости экономических субъектов (в краткосрочной или долгосрочной перспективе). Выбор единственного решения из множества Π* осуществляется на основе экспертных суждений с использованием дополнительной информации, а также с привлечением методов решения многокритериальных задач.

. Любое решение из множества Π* нельзя улучшить по одному критерию, не ухудшив при этом по другому критерию. То есть улучшение показателей финансовой устойчивости, например, бюджетной системы может приводить к ухудшению показателей финансовой устойчивости экономических субъектов (в краткосрочной или долгосрочной перспективе). Выбор единственного решения из множества Π* осуществляется на основе экспертных суждений с использованием дополнительной информации, а также с привлечением методов решения многокритериальных задач.

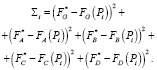

На практике для поиска лучшего решения из множества доступных часто используются методы свертывания векторного критерия в скалярный. Наиболее известные методы построения свертки: аддитивный, мультипликативный, максиминный (минимаксный), идеальной точки. Рассмотрим процедуру поиска лучшей альтернативы на примере метода идеальной точки. Идея метода заключается в раздельном решении задачи векторной оптимизации по каждому из критериев, включенных в векторный критерий оптимальности, и построении идеальной (абстрактной) альтернативы. Ближайший по своим характеристикам к идеальной точке вариант решения задачи полагается наилучшим.

Пусть в результате такого раздельного решения получены пять векторов, P*1, P*2, P*3, P*4, P*5. Соответствующие данным векторам значения функций  ,

,  ,

,  ,

,  ,

,  образуют идеальную точку. Для каждого вектора Pi вычисляется расстояние до идеальной точки по формуле

образуют идеальную точку. Для каждого вектора Pi вычисляется расстояние до идеальной точки по формуле

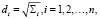

(2)

(2)

(3)

(3)

После этого все варианты решения задачи векторной оптимизации упорядочиваются по возрастанию расстояния di до идеальной точки. Соответственно, первым в списке окажется вариант, наиболее близкий по своим характеристикам к идеальной точке:

(4)

(4)

Расстояние di рассчитывается по значениям функций-сверток FG, FA, FB, FC, FD векторных целевых функций  ,

,  ,

,  ,

,  ,

,  , компоненты которых (скалярные целевые функции) предварительно пронормированы. В качестве норм скалярных целевых функций (показателей финансовой устойчивости) возможно принять их наилучшие (желаемые, целевые) значения.

, компоненты которых (скалярные целевые функции) предварительно пронормированы. В качестве норм скалярных целевых функций (показателей финансовой устойчивости) возможно принять их наилучшие (желаемые, целевые) значения.

При построении сверток векторных критериев финансовой устойчивости государства и экономических субъектов проблемой является количественная оценка весовых коэффициентов для отдельных (скалярных) показателей финансовой устойчивости. Данные коэффициенты могут быть выведены в рамках метода анализа иерархий по результатам сравнительной оценки значимости показателей устойчивости. Весовые коэффициенты соответствуют локальным приоритетам элементов 2-го уровня представленной выше иерархической модели (рисунок).

Реализация данной модели векторной оптимизации предполагает аналитическое описание зависимостей финансовой устойчивости государства и экономических субъектов от параметров системы косвенного налогообложения, определяющих вариант ее совершенствования.

Методика определения равновесия интересов государства и экономических субъектов при совершенствовании механизма косвенного налогообложения в целях обеспечения финансовой устойчивости

В основу методики определения равновесия интересов государства, бизнеса, населения и др. заложена теоретико-игровая модель. Данная модель относится к классу бескоалиционных игр (для более чем двух игроков). При этом предполагается поиск совместного (коррелированного) равновесия, так как участники игры (конфликта интересов) заинтересованы в удовлетворении не только своих интересов, но и интересов своих условных оппонентов. Государство заинтересовано в том, чтобы интересы экономических субъектов и граждан были соблюдены. Кредитно-финансовые учреждения и бизнес нуждаются в поддержке / лояльности государства и в лояльности населения (потенциальных покупателей товаров / услуг). В интересах населения (домашних хозяйств) – финансовая устойчивость государства, банков и бизнеса.

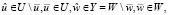

В соответствии с обозначениями, представленными выше, перечислим участников игры (конфликта интересов): G – государство, A – банки, B – другие финансовые организации (не банки), C – нефинансовые корпорации, D – домашние хозяйства.

Введем обозначения для функций выигрышей сторон:

HG(x, y, z, u, w) – выигрыш-функция финансовой устойчивости государства;

HA(x, y, z, u, w) – выигрыш-функция финансовой устойчивости банков;

HB(x, y, z, u, w) – выигрыш-функция финансовой устойчивости других финансовых организаций (не банков);

HC(x, y, z, u, w) – выигрыш-функция финансовой устойчивости нефинансовых корпораций;

HD(x, y, z, u, w) – функция финансовой устойчивости домашних хозяйств;

x∈X – переменная выбора стратегии, управляемая государством, X – множество чистых стратегий (вариантов выбора) государства (множество вариантов совершенствования механизма косвенного налогообложения);

y∈Y – переменная выбора стратегии, управляемая банками, Y – множество чистых стратегий (вариантов выбора действий) банков;

z∈Z – переменная выбора стратегии, управляемая другими финансовыми организациями (не банками), Z – множество чистых стратегий (вариантов выбора действий) со стороны других финансовых организаций (не банков);

u∈U – переменная выбора стратегии, управляемая нефинансовыми корпорациями, U – множество чистых стратегий (вариантов выбора действий) со стороны нефинансовых корпораций;

w∈W – переменная выбора стратегии, управляемая домашними хозяйствами, W – множество чистых стратегий (вариантов выбора действий) со стороны домашних хозяйств.

Множества X, Y, Z, U, W включают возможные реакции со стороны бюджетной системы, банков, других финансовых организаций, нефинансовых корпораций и домашних хозяйств на внешние управляющие воздействия, связанные с совершенствованием системы косвенного налогообложения.

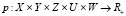

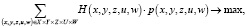

Формально игра может быть определена следующим образом:

(5)

(5)

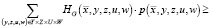

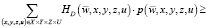

Совместное (коррелированное) равновесие [10, с. 139] (распределение вероятностей p выбора альтернативных сценариев (x, y, z, u, w) на множестве ситуаций X×Y×Z×U×W)

(6)

(6)

сторон G, A, B, C, D имеет место, если выполнены следующие условия:

для игрока G (государства):

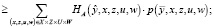

(7a)

(7a)

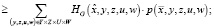

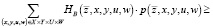

для игрока A (банков):

(7b)

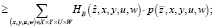

(7b)

для игрока B (других финансовых организаций):

(7c)

(7c)

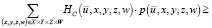

для игрока C (нефинансовых корпораций):

(7d)

(7d)

для игрока D (домашних хозяйств):

(7e)

(7e)

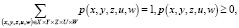

При этом предполагается

(8)

(8)

(9)

(9)

p(x, y, z, u, w) – вероятность ситуации (сценария), в которой сторона G выбрала стратегию x, сторона A выбрала стратегию y, сторона B выбрала стратегию z, сторона C выбрала стратегию u, сторона D выбрала стратегию w.

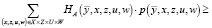

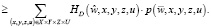

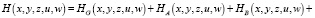

Поставленная задача решается методами линейного программирования [10, c. 139–140]. В случае максимизации суммарного выигрыша целевая функция задачи имеет вид

(10a)

(10a)

(10b)

(10b)

Для реализации данной теоретико-игровой модели требуется описание возможных стратегий (альтернативных вариантов выбора действий) сторон G, A, B, C, D и аналитическое описание зависимостей финансовой устойчивости государства, HG(x, y, z, u, w), и экономических субъектов, HA(x, y, z, u, w), HB(x, y, z, u, w), HC(x, y, z, u, w), HD(x, y, z, u, w), от возможных ситуаций (сценариев), (x, y, z, u, w)∈X×Y×Z×U×W, связанных с выбором конкретных действий (решений) участниками конфликта интересов.

Заключение

Изменения в налоговой политике неоднозначно оцениваются участниками налоговых отношений. Налогоплательщики обеспокоены возможным увеличением налоговых платежей. Государство – возможным снижением налоговых доходов. При этом и государство, и бизнес, и население (и другие экономические субъекты) заинтересованы не только в своей финансовой устойчивости, но и в устойчивости в целом финансовой системы страны. Математические модели, представленные в статье, позволяют реализовать многокритериальный и многофакторный подход к анализу проблемы финансовой устойчивости государства и экономических субъектов с учетом интересов всех финансовых подсистем при целенаправленном изменении налоговой политики. Данные модели могут использоваться в качестве инструментария для проведения сравнительной оценки мер по совершенствованию механизма косвенного налогообложения. Совокупность критериев финансовой устойчивости бюджетной системы, банков и других финансовых организаций, нефинансовых корпораций, домашних хозяйств образует целевые функции моделей.

Иерархическая модель многокритериального ранжирования альтернативных вариантов совершенствования механизма косвенного налогообложения позволяет провести комплексный анализ системы критериев финансовой устойчивости и получить весовые коэффициенты эффективности альтернативных вариантов совершенствования косвенного налогообложения с точки зрения обеспечения финансовой устойчивости государства и экономических субъектов.

Модель интегральной оценки эффективности мер по совершенствованию косвенного налогообложения позволяет построить Парето-эффективное множество альтернативных путей совершенствования косвенного налогообложения и, привлекая методы решения многокритериальных задач, выбрать лучшую альтернативу.

В рамках теоретико-игровой модели возможно провести исследование реакций со стороны бюджетной системы, банков, других финансовых организаций, бизнеса и населения на изменения в косвенном налогообложении, а также определить совместное равновесие, обеспечивающее устойчивость в целом финансовой системы страны.

Статья подготовлена по результатам исследований, выполненных за счет бюджетных средств по государственному заданию Финуниверситету.