Проблематика анализа, оценки и учета в задачах планирования производственной, финансовой и инвестиционной деятельности хозяйствующих в условиях рыночной экономики производственных предприятий и объединений предприятий внешних и внутренних рисков достаточно подробно освещена в работах отечественных [1–3] и зарубежных авторов [4, 5]. Следует, однако, отметить, что проявление риска в условиях вертикальной и горизонтальной интеграции и его влияние на величину синергии интегрированной группы предприятий (ИГП) изучено недостаточно, что отмечено в ряде цитируемых выше работ и, в частности, в работах проф. М.А. Халикова [6] и его коллег [7–9], в первой из которых впервые в отечественной литературе по рискам поставлена задача и показаны пути решения задачи оценки и учета в моделях предприятия, входящего в интегрированную группу предприятий (в цитируемых работах – вертикально-интегрированного холдинга) рыночного риска.

Актуальной для российских предприятий остается отмеченная в работе [6] проблематика разработки и внедрения в практику риск-менеджмента адаптированного для условий рыночной деятельности ИГП инструментария моделей и методов кластеризации подразделений – структурных бизнес-единиц (СБЕ) по уровню риска, позволяющего обеспечить выбор обоснованной инвестиционной стратегии группы предприятий в условиях внутрифирменной конкуренции за инвестиционные ресурсы. Арсенал моделей и методов кластеризации объектов рыночного взаимодействия по уровню риска широко представлен в научно-практической литературе (ниже цитируются работы [10–12], что и предопределило возможность его использования в рамках настоящего исследования.

Цель исследования: разработка моделей и методов кластеризации подразделений вертикально-интегрированного холдинга по уровню риска с учетом условий рыночной деятельности ИГП.

Материалы и методы исследования

Интегрированная производственная структура (ниже – вертикально-интегрированный холдинг) представляет собой группу компаний – структурных бизнес единиц (СБЕ), охватывающих все или большинство этапов технологического процесса (на пример для ИГП в сфере добычи и переработки природного сырья – от добывающих предприятий до торговых сетей, занимающихся реализацией готовой продукции).

В России, как и в большинстве стран с рыночной экономикой, вертикальная интеграция характерна для сырьевых отраслей. Компании, осуществляющие добычу нефти, газа и угля, интегрируют на основе слияний и поглощений нефтеперерабатывающие, углеперерабатывающие и химические производства, создают собственные сбытовые сети.

В развитых экономиках вертикальная интеграция взаимосвязанных бизнесов – направление достижения эффекта синергии. Эффект синергии позволяет добиться роста масштаба производства и сокращения затрат за счет пропорционального используемой технологии объединения специфических и интерспецифических активов в условиях их примерного равенства по риску. Однако российская практика становления и развития холдингов внесла существенные отличия в «привычную» схему реализации эффекта синергии. Это связано с тем, что подразделения российского холдинга, как правило, имеют примерно равный уровень специфичности активов, но для них характерна высокая дифференциация по уровню риска. Для реализации эффекта синергии необходимо повысить рискозащищенность «отстающих» подразделений.

Для этого необходимо выбрать систему показателей – индикаторов риска в основных сферах рыночной деятельности структурных бизнес-единиц холдинга (производственной, финансовой и инвестиционной) и провести их классификацию по уровню риска, учитывая особенности классификации не по одному, а по векторному критерию.

Результаты исследования и их обсуждение

Примем следующие положения, которые обоснованы в цитируемой выше работе М.А. Халикова [6] и более поздних работах этого автора и его коллег [13–15]:

– в качестве показателя риска финансовой сферы СБЕ вертикально-интегрированного холдинга корректно рассматривать коэффициент автономии, расширенный в части собственных средств СБЕ на величину трансфертных платежей, передаваемых подразделению управляющей компанией (УК):

(1)

(1)

где TR – трансфертные отчисления управляющей компании (УК) в адрес СБЕ; TA – валюта баланса СБЕ с учетом составляющей TR;

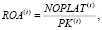

– для оценки риска производственной сферы подразделений вертикально-интегрированного холдинга следует использовать показатель ROA – эффективность производственной сферы – отдача на рубль вложений в производственные затраты с учетом расширенной базы их финансирования, включающей как собственные оборотные средства СБЕ, так и внутрифирменные трансфертные платежи – привлеченные средства управляющей компании и других структурных бизнес-единиц холдинга, связанных с данным подразделением по принципу «вход-выход», а следовательно, осуществляющих расчеты по принципу товарного кредита:

(2)

(2)

где PK(t) – средняя за период t балансовая стоимость активов производственной сферы СБЕ;

NOPLAT = (EBIT – Pr + DP)·(1 – Np) – ΔRN, (3)

где EBIT – операционная прибыль рассматриваемого временного периода до налогообложения; Pr – начисленные к выплате проценты (процентные платежи по долговым обязательствам); DP – дополнительные доходы (расходы), учитываемые в счете прибылей и убытков от операционной деятельности; Np – эффективная ставка налога на прибыль для периода t; ΔRN – отложенные налоги для рассматриваемого периода:

ΔRN = ΔRN(+) – ΔRN(-), (4)

где ΔRN(+) – сумма налогов к получению (отмеченные в активе баланса); ΔRN(-) – сумма налогов к выплате (отложенные налоги, отмеченные в пассиве баланса).

Если ΔRN ≥ 0, то в периоде t СБЕ полностью погасило начисленные в соответствии с законодательством налоги, если ΔRN ≤ 0, то присутствуют отложенные налоги;

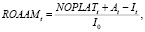

– в качестве показателя риска инвестиционной сферы СБЕ в составе вертикально-интегрированного холдинга следует использовать показатель эффективности инвестиционной сферы – величина чистого денежного потока на весь инвестированный в активы СБЕ капитал, приходящаяся на ед. инвестиций:

(5)

(5)

где At – амортизация активов PAt производственной сферы СБЕ, начисленная в периоде t и рассчитанная по балансовой стоимости; I0 – первоначальная инвестиция в рабочий капитал СБЕ; It – текущие инвестиции в активы производственной сферы СБЕ;

– кластеризацию подразделений вертикально-интегрированного холдинга по уровню интегрального риска, рассчитываемого на основе показателей (1), (2), (5), предлагается осуществить по четырем группам: критический риск, высокий риск, приемлемый риск, низкий риск.

Расчеты производились на основе официальных данных компании «Сибирская угольная энергетическая компания» (АО «СУЭК») [16].

АО «СУЭК» – вертикально-интегрированный холдинг, являющийся одной из крупнейших угольно-энергетических компаний мира и крупнейшей компанией России. Сфера деятельности: угледобыча, тепло- и электрогенерация. СУЭК образован в 2001 г. с целью консолидации отдельных угольных компаний РФ в один крупный холдинг угледобывающей отрасли.

Формирование СУЭК происходило на базе предприятий, расположенных в Забайкальском крае, Иркутской области и Республике Бурятия. Впоследствии были присоединены компании из других субъектов, часть из которых являются тепло- и электрогенерирующими. Основная цель первого этапа развития АО «СУЭК» – финансовое оздоровление предприятий холдинга, техническое перевооружение, оптимизации системы сбыта.

В настоящий момент насчитывается 8 субъектов РФ, в которых располагаются 22 подразделения АО «СУЭК») (табл. 1). Основные активы СУЭК: 18 разрезов и 8 шахт, 9 обогатительных фабрик и установок, 3 порта и портовых территорий, 24 электростанции, Международная торгово-сбыточная сеть и НИИ.

Вертикально-интегрированная бизнес-модель холдинга способствует максимальному достижению экономического эффекта на основе контроля на всех этапах операционного цикла, начиная с добычи и заканчивая сбытом. СУЭК является компанией, которая стабильно развивается на рынке углевой и электроэнергетической отрасли. Основная цель на текущем этапе – поддержание приемлемого соотношения чистого долга и EBITDA и обеспечение низкой себестоимости освоения месторождений. В связи с повышенными в данной отрасли рисками у компании имеется комплексная система управления рисками, охватывающая все производственные и операционные переделы. В табл. 2 представлены основные финансовые и операционные показатели консолидированной отчетности АО «СУЭК».

Таблица 1

Организационная структура холдинга АО «СУЭК»

|

Субъект РФ |

№ |

Предприятие |

Субъект РФ |

№ |

Предприятие |

|

Забайкальский край |

1 |

ООО «Арктические разработки» |

Приморский край |

12 |

АО «ШУ Восточное» |

|

2 |

ООО «Черновские ЦЭММ» |

13 |

ООО «Правобережное» |

||

|

3 |

ООО «Читауголь» |

Республика Бурятия |

14 |

АО «Разрез Тугнуйский» |

|

|

4 |

АО «Разрез Харанорский» |

15 |

ООО «Тугнуйская обогатительная фабрика» |

||

|

Кемеровская область |

5 |

АО «СУЭК-Кузбасс» |

16 |

ООО «Тугнуйское ПТУ» |

|

|

6 |

ООО «Сибнииуглеобогащение» |

Республика Хакасия |

17 |

ООО «СУЭК-Хакасия» |

|

|

7 |

ООО «Объединенное ПТУ Кузбасса» |

18 |

АО «Разрез Изыхский» |

||

|

Красноярский край |

8 |

АО «Разрез Березовский» |

19 |

ООО «Восточно-Бейский разрез» |

|

|

9 |

АО «Разрез Назаровский» |

20 |

АО «Черногорский ремонтно-механический завод» |

||

|

10 |

ООО «Гринфин» |

Хабаровский край |

21 |

АО «Ургалуголь» |

|

|

11 |

ООО «Бородинский РМЗ» |

22 |

АО «Дальтрансуголь» |

В оценках коэффициентов риска используется информация из бухгалтерского баланса и отчета о финансовых результатах по подразделениям холдинга СУЭК за период с 2011 по 2017 г. [17]. Для дальнейших расчетов необходимо усреднение данных. Изучив балансы подразделений АО «СУЭК», авторы сделали следующие выводы относительно усреднения:

– в связи с высокими дифференциацией и дисперсией показателей баланса и отчета усреднение показателей по простой средней арифметической нецелесообразно;

– в связи с тем, что информация представлена в стоимостном выражении и изменяется по годам, следует учитывать инфляцию: усреднение данных только по исходным данным без учета инфляции приведет к потере неточности расчетов и недостоверности информации.

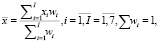

Для усреднения коэффициентов используем метод арифметической средней взвешенной – отношение суммы произведений значения признака к частоте повторения признака к сумме частот всех признаков:

(6)

(6)

где xi – значение признака, wi – частота повторения признака, Σwi – сумма частот признаков.

Веса формируются следующим образом: 70 % – на период с 2014 по 2017 г., 30 % – на период с 2011 по 2013 г. Приоритет отдан последним годам, учитывая, что этот период отмечен введением санкционных ограничений, а это отражается на финансовых показателях предприятий отраслей с низкой добавочной стоимостью и высокой долговой нагрузкой.

Таблица 2

Основные финансовые и операционные показатели АО «СУЭК»

|

млн долл. США |

2017 |

2016 |

|

Выручка |

5,693 |

4,002 |

|

Выручка от реализации угля на международном рынке (в т.ч. угля сторонних производителей) |

4,190 |

2,911 |

|

Выручка от реализации угля на российском рынке |

1,097 |

915 |

|

Выручка от реализации нефтекокса и других продаж |

235 |

54 |

|

Прочая выручка |

171 |

122 |

|

Себестоимость реализованной продукции |

(4,471) |

(3,298) |

|

Себестоимость реализации собственного угля |

(1,300) |

(990) |

|

Транспортные расходы |

(1,768) |

(1,345) |

|

Амортизация |

(438) |

(399) |

|

Покупка угля у третьих лиц (в т.ч. транспортные расходы) |

(816) |

(470) |

|

Прочее |

(149) |

(94) |

|

Валовая прибыль |

1,222 |

704 |

|

Рентабельность по валовой прибыли, % |

21 % |

18 % |

|

Общехозяйственные и административные расходы |

(146) |

(114) |

|

EBITDA |

1,514 |

989 |

|

Рентабельность по EBITDA, % |

27 % |

25 % |

|

Налог на прибыль |

(221) |

(90) |

|

Чистый (убыток) / прибыль |

657 |

314 |

|

Чистая рентабельность, % |

12 % |

8 % |

|

Капитальные вложения |

725 |

504 |

|

Чистый долг |

3,197 |

3,056 |

|

Долг |

3,520 |

3,389 |

|

Денежные средства и их эквиваленты |

323 |

333 |

|

Чистый долг / банковский показатель EBITDA |

2,0x |

2,9х |

|

Банковский показатель EBITDA / расходы по процентам |

9,5х |

7,7х |

Таблица 3

Показатели эффективности/риска СБЕ АО «СУЭК»

|

Субъект РФ |

№ |

Предприятие |

Коэффициенты |

||

|

Расширенной автономии |

Эффективности операционной сферы |

Эффективности инвестиционной сферы |

|||

|

Забайкальский край |

1 |

ООО «Арктические разработки» |

–0,0286 |

–0,7031 |

–0,0890 |

|

2 |

ООО «Черновские ЦЭММ» |

–0,3064 |

–0,1057 |

–0,0431 |

|

|

3 |

ООО «Читауголь» |

0,5860 |

–1,4759 |

0,1300 |

|

|

4 |

АО «Разрез Харанорский» |

0,0915 |

4,5136 |

0,1070 |

|

|

Кемеровская область |

5 |

АО «СУЭК-Кузбасс» |

0,1008 |

–0,6018 |

0,0865 |

|

6 |

ООО «Сибнииуглеобогащение» |

0,4466 |

0,1662 |

0,0891 |

|

|

7 |

ООО «Объединенное ПТУ Кузбасса» |

0,2921 |

–0,2016 |

–0,0820 |

|

|

Красноярский край |

8 |

АО «Разрез Березовский» |

0,0729 |

1,4465 |

0,2014 |

|

9 |

АО «Разрез Назаровский» |

–0,5573 |

0,3107 |

0,3107 |

|

|

10 |

ООО «Гринфин» |

0,3137 |

0,7144 |

0,7144 |

|

|

11 |

ООО «Бородинский РМЗ» |

0,1578 |

–0,6716 |

0,0190 |

|

|

Приморский край |

12 |

АО «ШУ Восточное» |

–0,5756 |

–0,4257 |

–0,3045 |

|

13 |

ООО «Правобережное» |

0,0226 |

–1,0446 |

–0,7007 |

|

|

Республика Бурятия |

14 |

АО «Разрез Тугнуйский» |

0,2055 |

0,9418 |

0,2331 |

|

15 |

ООО «Тугнуйская обогатительная фабрика» |

0,5668 |

0,1371 |

0,1163 |

|

|

16 |

ООО «Тугнуйское ПТУ» |

–0,0899 |

–1,7886 |

–0,0966 |

|

|

Республика Хакасия |

17 |

ООО «СУЭК-Хакасия» |

0,1963 |

0,7104 |

0,1538 |

|

18 |

АО «Разрез Изыхский» |

0,3470 |

–0,0257 |

0,0206 |

|

|

19 |

ООО «Восточно-Бейский разрез» |

0,7935 |

0,3928 |

0,3298 |

|

|

20 |

АО «Черногорский ремонтно-механический завод» |

0,1529 |

0,1453 |

0,0495 |

|

|

Хабаровский край |

21 |

АО «Ургалуголь» |

–0,0995 |

–0,6399 |

–0,0762 |

|

22 |

АО «Дальтрансуголь» |

0,2099 |

1,0104 |

0,2496 |

|

В табл. 3 представлены усредненные рассчитанные коэффициенты по сферам деятельности.

Цель следующего этапа заключается в классификации 22 предприятий по усреднённым за пять лет значениям трёх вышеперечисленных показателей риска по четырём группам в соответствии с уровнем риска рыночной деятельности (низкий, приемлемый, высокий и критический).

Следует отметить высокий разброс СБЕ холдинга по уровню рассматриваемых показателей риска, о чём свидетельствуют значения коэффициентов вариации, рассчитанные как отношения среднеквадратических отклонений показателей к их средним уровням [6, 13]. Так, оценка математического ожидания коэффициента автономии по предприятиям составляет 0,132 (табл. 4), отклоняясь от этого значения в среднем на 0,336. Таким образом, коэффициент вариации предприятий по коэффициенту автономии составляет 255 %. Наибольшая дифференциация предприятий наблюдается по показателю ROA – 995 %. По уровню ROAAM вариация предприятий составляет 412 %. Полученные значения коэффициентов вариации также косвенно свидетельствуют о необходимости разделения предприятий на группы ввиду их сильной неоднородности по совокупности исследуемых показателей [18, 19].

Таблица 4

Статистические характеристики рисков рыночной деятельности предприятий

|

Среднее по предприятиям |

Среднеквадратическое отклонение |

Коэффициент вариации |

|

|

Ka |

0,132 |

0,336 |

255 % |

|

ROA |

0,127 |

1,268 |

995 % |

|

ROAAM |

0,064 |

0,266 |

412 % |

Поскольку задача является многомерной, её решение целесообразно осуществить методами многомерного статистического анализа [10], позволяющими одновременно провести сопоставительный анализ множества объектов в m-мерном пространстве, где m – число признаков (в рассматриваемой задаче равно трём), получить их классификацию по схожим признакам, а также осуществить проверку качества полученной группировки.

Предварительный этап анализа предполагает стандартизацию исходных данных, т.е. значений исследуемых показателей с целью нейтрализации влияния эффекта масштаба и приведения разнотипных признаков к единой шкале. Стандартизация осуществлялась на основе выражения [18, 20]:

(7)

(7)

где xij – значение j-го признака для i-го объекта,  – среднее арифметическое j-го признака, σj – стандартное отклонение j-го признака.

– среднее арифметическое j-го признака, σj – стандартное отклонение j-го признака.

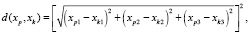

На основе стандартизированных значений признаков проводится кластеризация предприятий холдинга методами иерархического кластерного анализа [11]. Методы группировки основаны на использовании матрицы расстояний между предприятиями, элементы которой рассчитываются согласно выражению

(8)

(8)

где xp и xk – соответственно p-й и k-й объекты (СБЕ), xpj, xkj – соответственно значения j-го признака, j = 1, 2, 3 у p-го и k-го объектов (СБЕ).

Так, применение метода «ближайшего соседа», суть которого заключается в объединении наиболее близко стоящих друг от друга объектов согласно выражению

(9)

(9)

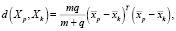

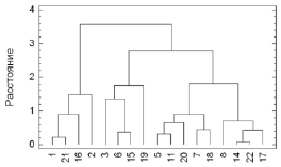

где Xp, Xk – соответственно p-й и k-й кластеры, xi и xj – соответственно i-й и j-й объекты (СБЕ), позволяет выявить нетипичные предприятия, т.е. те, которые по значениям признаков существенно отличаются от основной совокупности предприятий (рис. 1).

Для решения проблемы получения устойчивой кластеризации нетипичные СБЕ временно исключаются из рассмотрения. Это СБЕ с номерами 4 и 10 (имеют довольно низкий уровень риска по сравнению с остальными); СБЕ с номерами 9, 12, 13 (имеют достаточно высокие показатели риска относительно основной массы филиалов). В дальнейшем будет проведена попытка их включения в те или иные группы в зависимости от уровня рисков отдельных сфер рыночной деятельности.

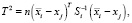

На следующем этапе проводится кластеризация усеченного массива, не содержащего нетипичные СБЕ, методами «дальнего соседа» (10) и Уорда (11), реализация которых приводит к разделению объектов (предприятий) на наиболее далеко отстоящие друг от друга группы (рис. 2). Кроме того, эти методы группировки позволяют определить число кластеров, на которые следует разделить исследуемые объекты. В нашем случае СБЕ классифицируются по четырём группам в соответствии с уровнем рисков рыночной деятельности.

(10)

(10)

(11)

(11)

где Xp, Xk – соответственно p-й и k-й кластеры,  и

и  – соответственно центроиды p-го и k-го кластеров, m и q – соответственно число объектов в p-м и k-м кластерах.

– соответственно центроиды p-го и k-го кластеров, m и q – соответственно число объектов в p-м и k-м кластерах.

С целью уточнения выделенных групп СБЕ осуществлён кластерный анализ предприятий одним из наиболее эффективных методов итеративного кластерного анализа – методом k-средних [18]. Данный метод позволяет получить непересекающиеся группы, центры которых наиболее удалены друг от друга. Группировка, полученная в ходе реализации метода k-средних, представлена в табл. 5.

На следующем этапе проводится попытка возвращения в основной массив ранее исключенных из рассмотрения предприятий методами дискриминантного анализа. Данный метод позволяет на основе имеющегося обучающего правила, в качестве которого в рамках рассматриваемой задачи выступает полученная методом k-средних группировка, определить принадлежность нерасклассифицированных объектов (нетипичных предприятий) к выделенным кластерам с некоторой вероятностью. Для этого строятся дискриминантные функции согласно выражению

(12)

(12)

Рис. 1. Дендрограмма кластерного анализа предприятий холдинга методом «ближайшего соседа»

Рис. 2. Дендрограмма кластерного анализа предприятий холдинга методом «дальнего соседа»

Таблица 5

Распределение СБЕ АО «СУЭК» по группам в соответствии с уровнем рисков рыночной деятельности методом k-средних

|

Группы предприятий (СБЕ) холдинга |

Номера СБЕ |

|

Первая: с критическим уровнем риска (3 СБЕ) |

1, 16, 21 |

|

Вторая: с высоким уровнем риска (3 СБЕ) |

5, 11, 20 |

|

Третья: с приемлемым уровнем риска (4 СБЕ) |

6, 7, 15, 18 |

|

Четвертая: с низким уровнем риска (4 СБЕ) |

8, 14, 17, 22 |

В ходе реализации методов дискриминантного анализа два нетипичных предприятия были расклассифицированы по группам с соответствующими вероятностями (табл. 6).

Несмотря на высокие вероятности отнесения к группам, СБЕ под номерами 4, 9, 12 и 13 не могут быть включены в намеченные кластеры, поскольку характеризуются существенными отличиями по всем признакам от СБЕ, входящих в соответствующие наиболее вероятные группы (табл. 7). К примеру, рассматриваемые показатели СБЕ 13 на 95,5 %, 522,3 % и 796,2 % ниже, чем центроид четвёртой группы, к которой может быть отнесена эта СБЕ. Центроид, в свою очередь, представляет собой вектор средних значений по признакам, элементы которого рассчитываются на основе значений признаков входящих в группу СБЕ.

Таблица 6

Расклассификация «нетипичных» СБЕ АО «СУЭК» по группам

|

Номер предприятия |

Ka |

ROA |

ROAAM |

Наиболее вероятная группа |

Вероятность отнесения к группе |

|

2 |

–1,305 |

–0,184 |

–0,405 |

1 |

0,9955 |

|

3 |

1,353 |

–1,264 |

0,247 |

3 |

0,9970 |

|

4 |

–0,12 |

3,459 |

0,16 |

4 |

1,0000 |

|

9 |

–2,052 |

0,144 |

0,927 |

1 |

0,9998 |

|

10 |

0,542 |

0,463 |

2,447 |

4 |

0,9997 |

|

12 |

–2,107 |

–0,436 |

–1,389 |

1 |

1,0000 |

|

13 |

–0,325 |

–0,924 |

–2,882 |

3 |

0,8040 |

|

19 |

1,971 |

0,209 |

0,999 |

3 |

1,0000 |

Таблица 7

Отклонения «нетипичных» СБЕ по рассматриваемым признакам относительно соответствующих им центроидов кластеров

|

Нетипичные предприятия-СБЕ холдинга |

Отклонение от центра наиболее вероятной группы |

||

|

Ka |

ROA |

ROAAM |

|

|

4 |

–54,2 % |

367,9 % |

–65,5 % |

|

9 |

–325,1 % |

138,4 % |

507,7 % |

|

12 |

–339,2 % |

47,4 % |

–299,6 % |

|

13 |

–95,5 % |

–522,3 % |

–796,2 % |

Анализ показателей нетипичных СБЕ показал, что СБЕ 4 характеризуется наименьшим уровнем риска по сравнению с остальной совокупностью СБЕ, в то время как СБЕ с номерами 9, 12, 13 являются нетипичными по причине крайне высоких значений показателей рисков.

Также дискриминантный анализ позволяет выявить ошибки в обучающей выборке. Таким образом, осуществляется проверка качества построенной методами кластерного анализа классификации. К примеру, включение вышеуказанных четырёх нетипичных СБЕ в соответствующие кластеры приведёт к тому, что общее число верно расклассифицированных объектов снизится со 100 % до 95,45 %. Таким образом, нетипичные объекты вносят ошибку в построенную кластеризацию.

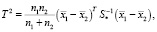

Итоговая проверка качества построенной группировки осуществляется с помощью критерия Хотеллинга – многомерного критерия, позволяющего проверить нулевую гипотезу о равенстве двух векторов математических ожиданий, т.е. центров групп, представляющих собой векторы, элементы которых являются усреднёнными по группе значениями исследуемых признаков. Статистика Хотеллинга рассчитывается согласно следующему выражению [17]:

(13)

(13)

где  – матрица, обратная к матрице, составленной из центрированных значений i-й выборки.

– матрица, обратная к матрице, составленной из центрированных значений i-й выборки.

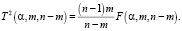

Таким образом, в случае, если нулевая гипотеза принимается, т.е. расчётное значение статистики Хотеллинга оказывается меньше, чем табличное значение критерия T2(α, m, n1, n2), делается вывод о неразличимости двух центров групп, что, как следствие, позволяет объединить две группы в одну:

(14)

(14)

В ходе проверки качества кластеризации путём сопоставления центров групп была выявлена существенная различимость полученных кластеров. Расчётные значения статистики Хотеллинга приведены в табл. 8.

Также на основе расчётных значений статистики Хотеллинга (15) осуществлена проверка гипотез о равенстве векторов, характеризующих уровень рисков рыночной деятельности нетипичных объектов, математическим ожиданиям центров групп. Таким образом, подтверждена специфичность этих СБЕ, что приводит к невозможности их отнесения к тем или иным группам и, как следствие, необходимости исследовать их характеристики отдельно от групп (табл. 9).

(15)

(15)

где Si – выборочная ковариационная матрица i-го кластера,  – вектор математического ожидания i-го кластера, xi – вектор показателей j-го СБЕ.

– вектор математического ожидания i-го кластера, xi – вектор показателей j-го СБЕ.

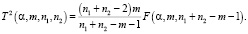

Нулевая гипотеза принимается, если расчётное значение статистики Хотеллинга оказывается меньше, чем табличное значение критерия. Таким образом, T2(α, m, n – m) делается вывод о равенстве вектора, соответствующего j-му СБЕ вектору математического ожидания i-го кластера, что, как следствие, позволяет включить это СБЕ в i-й кластер:

(16)

(16)

В итоге получена кластеризация СБЕ холдинга, представленная в табл. 10. Согласно представленным результатам, в группы с критическим и низким уровнем риска включены соответственно СБЕ с номерами 4 и 5. Наибольшее число СБЕ включено в группу с приемлемым уровнем риска. Всего три СБЕ характеризуются высоким уровнем риска.

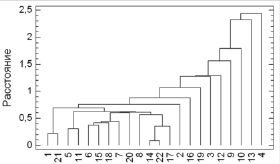

График центров групп по уровням рисков финансовой, производственной и инвестиционной сфер приведен на рис. 3. Первая группа характеризуется наименьшими – отрицательными значениями уровней показателей устойчивости трёх сфер деятельности, что свидетельствует о наиболее высоких рисках рыночной деятельности СБЕ, входящих в данную группу. Вторая и третья группы по показателям рисков рыночной деятельности имеют схожие признаки. Так, коэффициенты ROA, рассчитанные в среднем по СБЕ, входящим в каждую из групп, принимают отрицательные значения, тогда как усреднённые значения коэффициентов автономии и ROAMM принимают положительные значения. В свою очередь, СБЕ четвертой группы являются наиболее благополучными, т.е. характеризуются наименьшими уровнями рисков рыночной деятельности. Следует также обратить внимание на наблюдаемую обратную зависимость между уровнем риска и значением коэффициента автономии.

Таблица 8

Статистическая проверка гипотез о равенстве векторов математических ожиданий центров групп

|

Расчётное значение статистики Хотеллинга |

Табличное значение |

Нулевая гипотеза |

|

|

Группы 1 и 2 |

30,26 |

9,28 |

отвергается |

|

Группы 1 и 3 |

137,62 |

4,76 |

отвергается |

|

Группы 1 и 4 |

49,11 |

5,41 |

отвергается |

|

Группы 2 и 3 |

102,62 |

5,41 |

отвергается |

|

Группы 2 и 4 |

6,74 |

6,59 |

отвергается |

|

Группы 3 и 4 |

26,07 |

4,35 |

отвергается |

Таблица 9

Статистическая проверка гипотез о равенстве векторов нетипичных предприятий математическим ожиданиям центров групп

|

Номер предприятия |

Предполагаемая группа |

Расчётное значение статистики Хотеллинга |

Табличное значение |

Нулевая гипотеза |

|

4 |

4 |

923,91 |

9,28 |

Отвергается |

|

9 |

1 |

13243,17 |

215,71 |

Отвергается |

|

12 |

1 |

14410,15 |

215,71 |

Отвергается |

|

13 |

3 |

399,74 |

19,16 |

Отвергается |

Таблица 10

Распределение предприятий по группам в соответствии с уровнем риска рыночной деятельности

|

Группы СБЕ холдинга |

Номера СБЕ |

|

Первая: с критическим уровнем риска (4 предприятия) |

1, 2, 16, 21 |

|

Вторая: с высоким уровнем риска (3 предприятия) |

5, 11, 20 |

|

Третья: с приемлемым уровнем риска (6 предприятий) |

3, 6, 7, 15, 18, 19 |

|

Четвертая: с низким уровнем риска (5 предприятий) |

8, 10, 14, 17, 22 |

Рис. 3. График центров групп по уровням рисков рыночной деятельности

Выводы

Обобщая проведенные исследования и полученные результаты, можно сделать вывод, что на основе методов многомерного статистического анализа получена устойчивая кластеризация восемнадцати из двадцати двух СБЕ исследуемого в работе холдинга по уровню интегрального риска рыночной деятельности, рассчитанного в соответствии с усреднёнными значениями трёх показателей: коэффициента автономии, ROA, ROAAM. Об устойчивости кластеризации свидетельствуют:

– во-первых, использование в качестве исходных данных усреднённых значений рассматриваемых показателей, что позволяет нивелировать случайные колебания тех или иных показателей по отдельным СБЕ холдинга;

– во-вторых, применение методов иерархического и итеративного кластерного анализа позволило временно исключить СБЕ, существенно отличающиеся по уровням рассматриваемых показателей риска от остальных СБЕ, определить оптимальное число групп и получить наилучшее по выбранному критерию распределение СБЕ по этим группам;

– в-третьих, осуществлена попытка распределения ранее исключённых СБЕ по уже построенным кластерам, в ходе которой четыре СБЕ из восьми были включены в ту или иную группу в зависимости от уровней показателей риска. На данном этапе проводилась многосторонняя проверка полученной итоговой группировки. Для этого использовались методы дискриминантного анализа, позволяющие определить вероятность попадания каждого из СБЕ в ту или иную группу и число верно расклассифицированных СБЕ. В нашем случае этот показатель после включения в первоначальную группировку четырёх ранее исключённых предприятий не изменился и составил 100 %. Кроме того, проведена проверка равенства векторов центров групп, а также проверка их равенства векторам нетипичных предприятий, не включённых ни в одну группу, на основе статистических гипотез Хотеллинга.

Таким образом, полученная итоговая группировка может быть признана устойчивой. При необходимости актуализации данных на этапе агрегирования, усреднение показателей должно осуществляться с учётом информации за последующие годы. При этом применение описанного алгоритма для получения новой кластеризации не требуется. Осуществляется лишь проверка принадлежности предприятий к уже построенным кластерам с учётом обновлённых данных с использованием метода дискриминантного анализа. В случае, если процент верно расклассифицированных СБЕ сохраняется на уровне 100 %, подтверждается устойчивость полученных кластеров. Перемещение некоторых СБЕ в соседние группы (например, из группы с критическим уровнем риска в группу с высоким уровнем) может свидетельствовать о переходном положении СБЕ, что является нормой. В этом случае СБЕ присваивается новый номер группы.

В свою очередь, существенное перемещение СБЕ (например, из группы с критическим уровнем риска в группу с низким уровнем) возможно в случае ошибок в интерпретации или расчетах исходных данных. Кластеризация может существенно измениться также в случае добавления данных за большой период времени, что свидетельствует, в частности, о существенных переменах рыночной конъюнктуры в исследуемом периоде.