В основе разграничения средств предприятия на основные и оборотные в рыночной экономике лежат временные характеристики хозяйственного кругооборота. Оборотными (текущими, мобильными) называют средства предприятия, которые могут быть обращены в деньги или иным образом использованы в течение ближайшего времени, но не более 12 месяцев [1]. Таким образом, оборотные средства обслуживают текущую хозяйственную деятельность предприятия с горизонтом до одного года.

Цель исследования: разработка методики расчёта инфляционной прибыли как целевого источника пополнения оборотных средств предприятия.

Материалы и методы исследования

Оборотные средства имеют двойственную природу. С одной стороны, они представляют существенную часть имущества (активов) предприятия, воплощенную в запасах, незаконченных расчетах, краткосрочных финансовых вложениях, денежных средствах. С другой стороны – это часть капитала и привлеченных средств предприятия (пассивов), обеспечивающих финансирование средств для текущей деятельности.

Для оборотных средств как части активов предприятия действует ряд ограничений: временных, стоимостных и воспроизводственных. Временные ограничения предполагают, что длительность хозяйственного цикла для оборотных средств не должна превышать одного года. Стоимостные ограничения предполагают лимитирование стоимости единицы материальных запасов (в основном инвентаря, инструмента, оборудования), ниже которой они относятся к оборотным средствам. Воспроизводственные ограничения определяют, что источником возобновления оборотных средств являются доходы от текущей хозяйственной деятельности (в основном от реализации продукции, работ и услуг). Расчёт влияния инфляционных факторов на составные элементы выручки от реализации продукции, товаров, работ и услуг и анализ факторов, влияющих на инфляционную прибыль. Методы, использованные в статье: сравнительный, структурный, экономико-математический.

Для оборотных средств как части капитала предприятия справедливы следующие характеристики:

1. Эти средства выделяются заранее, до начала хозяйственного цикла, то есть авансируются из накопленного капитала.

2. В качестве денежного ресурса (капитала) они не потребляются, не расходуются, но постоянно возобновляются в хозяйственном обороте, переходя из одной формы средств в другую.

3. Между объемом хозяйственной деятельности и величиной оборотных средств существует прямая зависимость: чем шире объем деятельности, тем относительно больше потребность в оборотных средствах. Однако по темпам роста объем хозяйственной деятельности должен опережать оборотные средства, иначе неизбежно снижение эффективности их использования.

Эти отличительные черты оборотных средств как части имущества и как части капитала предприятия представляются весьма важными для понимания механизма управления ими в системе финансового менеджмента. В общем и целом, оборотные средства призваны обеспечивать непрерывность и бесперебойность хозяйственной деятельности предприятия. Они играют роль «буфера» между последовательными стадиями хозяйственного цикла, сглаживают его «нестыковки», несовпадения периодов между затратами и получением доходов.

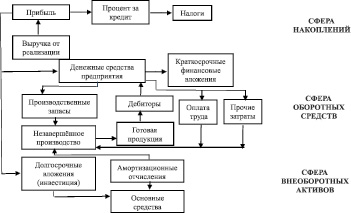

На рисунке показана динамическая модель движения оборотных средств предприятия.

В динамической модели прослеживается связь между сферами накоплений, оборотных средств и внеоборотных активов, между оборотными средствами и затратами на производство. Поступающие финансовые средства служат общим источником покрытия затрат на производство, формирования прибыли, пополнения оборотных средств, долгосрочных вложений во внеоборотные активы.

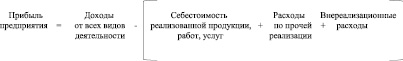

Прибыль формируется как разность между суммой доходов предприятия по всем видам деятельности и суммой затрат, включаемых в себестоимость реализации продукции, работ, услуг; в расходы по прочей реализации; во внереализованные расходы по модели [2]:

Часть прибыли направляется на уплату процентов за кредит и на платежи в бюджет. Оставшаяся (чистая) прибыль может быть направлена на цели потребления и накопления. Накопленная прибыль служит источником финансирования долгосрочных инвестиций во внеоборотные активы или остается в обороте предприятия, – служит источником пополнения его оборотных средств.

Динамическая модель движения оборотных средств предприятия

Связь между сферами внеоборотных активов и оборотных средств осуществляется через амортизационные отчисления по двум направлениям [3]:

– включением сумм амортизации в текущий финансовый оборот до момента их использования по целевому назначению;

– отнесением амортизации как элемента затрат в оценку запасов незавершенного производства и готовой продукции.

Разумеется, приведенная модель существенно упрощена. Реальные связи в хозяйственном и финансовом обороте намного сложнее и не могут быть адекватно изображены графически.

Результаты исследования и их обсуждение

Особую проблему представляет оценка оборотных активов предприятия в условиях инфляционного роста цен. Как известно, инфляция – это устойчивая тенденция роста общего уровня цен. При случайных колебаниях цен и небольших темпах инфляции (до 3–5 % в год) практически можно проигнорировать ее влияние на величину и динамику оборотных активов (хотя в этих случаях полезно учитывать воздействие ценовых факторов). При больших темпах инфляции оценка средств предприятия в ценах соответствующих периодов приходит в серьезное противоречие с оценкой по текущим ценам. При этом не только преуменьшается реальная цена имущества (активов) предприятия, но также занижается себестоимость продукции, преувеличивается прибыль, уплачиваются излишние налоги, а в результате предприятие утрачивает значительную часть своих оборотных средств, они «вымываются» из оборота. «Эффект вымывания» оборотных средств в условиях инфляции объективно является следствием их авансированности, предварительности вложений, которые утрачивают свою стоимость с каждым новым оборотом. Инфляция порождает коррозию оборотных средств, нарушает механизм их регенерации.

В связи с этим возникают по крайней мере две проблемы:

– пересчета статей баланса с учетом текущих цен для аналитических целей;

– периодической переоценки (индексации) оборотных активов предприятия и учета ее результатов в балансе.

Особую проблему составляет необходимость пополнения оборотных средств предприятия в связи с инфляцией. Как уже отмечалось выше, в условиях инфляции оборотные средства подвергаются коррозии, они «истощаются», не обеспечиваются притоком средств из текущего оборота.

Инфляционный эффект утраты оборотных средств происходит по следующим причинам:

– запаздывания последующих «дорогих» производственных расходов по сравнению с предшествующими «более дешевыми» доходными поступлениями;

– инфляционного роста прибыли, значительная часть которой поступает в виде налогов в бюджет [4].

Устранить или по крайней мере сгладить влияние названных факторов можно двумя методами:

– периодической переоценкой материальных активов предприятия;

– направлением инфляционной прибыли на пополнение оборотных средств.

Инфляционная прибыль не представляет чистый доход общества, но отражает лишь процесс удорожания производственных ресурсов, не учтенный в себестоимости продукции, работ, услуг. Эту часть прибыли, на наш взгляд, необходимо «выделить» из общих финансовых результатов и использовать как целевой источник финансирования для пополнения оборотных средств.

Ниже приведены методические подходы для определения инфляционной прибыли и условный пример ее расчета на основании данных о структуре выручки от реализации условного производственного предприятия (табл. 1) и ожидаемых коэффициентов инфляции (пример абстрактный).

Рассмотрим ожидаемые коэффициенты инфляции по важным для деятельности предприятия показателям (табл. 2).

К наиболее значимым инфляционным факторам следует отнести изменения отпускных цен предприятия на продукцию и покупные цены на материальные ресурсы [5].

Расчет влияния инфляционных факторов на составные элементы выручки от реализации производится путем умножения прироста индекса инфляции на удельный вес каждого фактора, а по прибыли от реализации – как разность между влиянием инфляции на выручку от реализации и суммой факторов, уменьшающих прибыль, что представлено ниже в табл. 3.

Таблица 1

Структура выручки от реализации продукции, работ, услуг

|

Состав выручки от продаж |

Сумма, млн руб. |

Доля (Д), % |

|

1. Выручка от продаж, включая косвенные налоги |

3050 |

100 |

|

Косвенные налоги (НДС, акцизы) |

508 |

17 |

|

2. Выручка от продаж нетто (без косвенных налогов) |

2542 |

83 |

|

3. Себестоимость продукции |

1708 |

56 |

|

– материальные затраты |

915 |

30 |

|

– оплата труда с начислениями |

610 |

20 |

|

– амортизация основных фондов |

158 |

5 |

|

– прочие расходы, относимые на себестоимость |

31 |

1 |

|

4. Прибыль от продаж |

834 |

27 |

Таблица 2

Ожидаемые коэффициенты инфляции в отчетном периоде

|

Показатели инфляции |

Коэффициент инфляции, доли ед. |

Прирост коэффициента инфляции, доли ед. |

|

Коэффициент отпускных цен предприятия за продукцию, работы, услуги |

1,12 |

1,12 – 1,00 = 0,12 |

|

Коэффициент покупных цен на сырьё, материалы, топливо, энергию и др. |

1,10 |

1,10 – 1,00 = 0,10 |

|

Коэффициент индексации оплаты труда |

1,05 |

1,05 – 1,00 = 0,05 |

|

Коэффициент переоценки основных фондов |

1,08 |

1,08 – 1,00 = 0,08 |

Таблица 3

Расчёт инфляционной прибыли

|

Показатели |

Расчет инфляционного эффекта |

Влияние факторов, % |

|

Выручка от продаж |

100•0,12 |

12,0 |

|

Косвенные налоги (–) |

17•0,12 |

2,04 |

|

Материальные затраты (–) |

30•0,10 |

3,00 |

|

Оплата труда с начислениями (–) |

20•0,05 |

1,10 |

|

Амортизация (–) |

5•0,08 |

0,40 |

|

Прочие расходы (–) |

1•0,85 |

0,05 |

|

Прибыль от продаж |

12 – (2,04 + 3,0 + 1,0 + 0,40 + 0,05) |

5,5 |

При информировании инфляционной прибыли следует учитывать следующие позиции:

– положительная масса прибыли определяется коэффициентом инфляции выручки от продажи продукции;

– инфляция по факторам себестоимости и факторам косвенных налогов ведет к отрицательным результатам, т.е. убыткам.

Таким образом, возможны следующие варианты формирования конечного результата инфляционного процесса:

– инфляционная прибыль возникает если рост массы прибыли от продаж превосходит суммарный рост массы убытков по инфляционным факторам себестоимости и косвенных налогов;

– если рост массы прибыли от продаж равен массе убытков по отрицательным факторам, то конечный результат равен нулю;

– если рост массы убытков от инфляционных процессов превышает рост массы прибыли от продаж, то эффект инфляционных процессов превосходит и выше ожидаемой инфляционной прибыли возникают следующие убытки, что ускоряет процессы несостоятельности предприятия. Пересчет по прочим расходам произведен по индексу инфляции преобладающего в них элемента затрат, а именно расходов на оплату труда. Таким образом, инфляционный эффект увеличил выручку от реализации на 12 %, а инфляционную прибыль от реализации – на 5,5 % по сравнению с базовым годом. Если в базовом году прибыль от реализации составляла 834 млн руб., то инфляционную прибыль можно определить по следующей формуле:

где Пб – прибыль базового года;

ΔПи – инфляционный рост прибыли, %.

млн руб.

млн руб.

Заключение

Инфляционную прибыль целесообразно использовать как целевой источник пополнения оборотных средств, включив ее в добавочный капитал предприятия. Для этого, естественно, необходимо уточнение налогового законодательства и предоставление предприятиям соответствующих налоговых льгот.

Необходимо отметить, что точность расчета инфляционной прибыли зависит от устойчивости структуры выручки от реализации. При ее существенном изменении необходимо вносить поправки на структурные сдвиги.

По-видимому, следует также обозначить немаловажный факт: в сфере производства продукции инфляционная прибыль в разной мере способствует повышению эффективности функционирования предприятий и организаций, в то время как сфера конечного потребления продукции для конкретного потребителя (особенно населения) инфляция является негативным явлением, снижающим жизненный уровень населения.