Начало современной теории портфельного инвестирования связано с именем Гарри Марковица, чьи идеи впоследствии были развиты и дополнены работами Джеймса Тобина и Уильяма Шарпа. Нобелевская премия, врученная каждому из перечисленных ученых, подчеркивает важность проведенных исследований по тематике портфельного инвестирования.

Цель исследования: сформировать оптимальные портфели для неиституционального среднесрочного умеренно-агрессивного инвестора, целью которого является сохранение и приумножение вложенных денежных средств.

Материалы и методы исследования: в качестве объекта исследования были выбраны акции Московской Биржи, используя которые были составлены портфели. Методом формирования портфелей была выбрана целочисленная модель Г. Марковица. Полученные портфели удовлетворяют предпочтениям инвестора о риске и ожидаемой доходности.

Результаты исследования и их обсуждение

Теория Г. Марковица – Тобина – Шарпа рассматривает оптимальный с позиции предпочтений инвестора по доходности и риску набор финансовых активов, сформироваанный с учетом бюджета инвестиций, для включения в портфель. Идея – удовлетворить стремление инвестора к максимизации дохода и минимизации риска, что и предопределило выбор основных показателей качества портфеля – риск и ожидаемая доходность.

На основе модели Г. Марковица У. Шарп и Дж. Линтнер создали теорию ценообразования капитальных активов – модель CAPM [1, с. 67]. В качестве показателя риска в модели САРМ используется стандартное отклонение или дисперсия доходности высокорискованных ценных бумаг. Основной вывод модели капитальных активов – высокая доходность оптимальных портфелей финансовых активов может быть достигнута только на основе операций с высокорискованными акциями.

Д. Тобин пришел к выводу о том, что инвесторы стремятся сочетать инвестиции с высоким и низким риском, чтобы добиться сбалансированности в инвестиционных портфелях.

Г. Марковиц, развивая мысль об инвесторах, желающих избежать риска, пришел к выводу: инвесторы будут минимизировать стандартное отклонение путем диверсификации ценных бумаг в портфеле. Таким образом, в нижеприведенных моделях оптимального портфеля Г. Марковица, в которых неизвестными являются доли акций в портфеле, делается попытка одновременного учета дуальных инвестиционных стратегий: минимизации риска и максимизации ожидаемой доходности:

- минимизации риска при ограничении на доходность:

(1)

(1)

где i, j – индексы активов; wi, wj – доли i-го и j-го активов соответственно; σij – ковариация доходностей i-го и j-го активов; rp – ожидаемая доходность портфеля.

- максимизации доходности при ограничении на риск:

(2)

(2)

где i, j – индексы активов; wi, wj – доли i-го и j-го активов соответственно; σij – ковариация доходностей i-го и j-го-го активов; σp – приемлемый для инвестора уровень риска портфеля.

Российский рынок относится к развивающимся, и для него характерно наличие некоторых особенностей инвестирования в высокорисковые активы. Эффективность инвестиций в значительной степени определяется ликвидностью ценных бумаг, включаемых в портфель: выше ликвидность – выше и эффективность. Однако российский фондовый рынок отличается низкой ликвидностью и высокой волатильностью, что предопределяет необходимость использования инструментов контроля потерь, позволяющих эффективно управлять малыми инвестициями неинституционального инвестора. Для контроля потерь можем использовать стоп-лимитирование (выставляя ордера стоп-лосс или стоп-лимит), учитывая то обстоятельство, что возможность диверсификации, позволяющей сократить риск инвестирования в финансовые активы, на российском рынке ограничена.

По нашему мнению, эффективность инвестиций неинституционального инвестора – агента российского фондового рынка можно повысить на основе корректной оценки его предпочтений относительно доходности, риска и ликвидности субпортфеля акций и с использованием информации о состоянии рынка в целом, доступной инвестору.

Далее в работе объектом исследования является неинституциональный инвестор – непрофессиональный участник российского фондового рынка, инвестирующий в портфели финансовых инструментов [2, с. 39].

Рассмотрим классификацию неинституциональных инвесторов по отношению к риску, предложенную в работе А.М. Антиколь [3, с. 97]. У не склонных к риску инвесторов целью инвестирования является сохранение денежных средств. Эти инвесторы относятся к консервативным, использующим в своей практике модели портфеля, ориентированные на минимизацию риска. Толерантными к риску называются умеренно-агрессивные инвесторы, ожидающие доходность, примерно совпадающую со средней по рынку и выше. Модель портфеля этой группы инвесторов ориентирована на максимизацию доходности при ограничении на допустимый для инвестора риск. В особую группу выделяют агрессивных инвесторов, склонных к риску и ориентированных на неполучение максимально возможной доходности на осуществленную инвестицию.

Рассмотрим умеренно-агрессивного инвестора, который выбирает стратегию сохранения и приумножения вложенных денежных средств. Неинституциональный инвестор, для которого далее формируются портфели, не является профессиональным участником рынка, выходит на рынок только при наличии свободного времени, так как основная деятельность не связана напрямую с операциями на фондовом рынке. Такие инвесторы, составляющие основную группу неинституциональных, являются «наиболее ценными» для рынка, особенно в условиях санкционных ограничений и снижения активности нерезидентов [4, с. 44].

Далее рассмотрим стратегию портфельного инвестирования для среднесрочного умеренно-агрессивного инвестора, примером которого является ООО «ЭликСи-мед» – фармацевтическая компания, функционирующая в Московском регионе и ближнем зарубежье. Для этого инвестора будут сформированы портфели, определены их доходности и риск.

На первом этапе инвестору необходимо провести отбор ценных бумаг, представленных на Московской Бирже. Выбранные ценные бумаги – активы, торгующиеся на бирже, имеют более чем десятипроцентную ликвидность, рассчитанную по методике Биржи, используемой для включения / исключения ценных бумаг из листинга. На следующем этапе использование целочисленной модели позволит получить портфели, отвечающие предпочтениям инвестора.

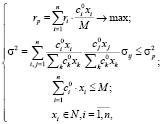

Таким образом, первоначально рассчитаем доли акций по «классической» модели Г. Марковица, а затем найдем их целочисленные приближения. Так как неинституциональный инвестор относится к умеренно-агрессивному типу, то будем формировать портфель, ориентируясь на стратегию максимизации доходности, которая является перспективной для этой группы инвесторов:

(3)

(3)

где i, j – индексы активов инвестора; xi – целое число акций i-го эмитента в портфеле; M – бюджет инвестора; σp2 – допустимый уровень волатильности портфеля; ci0 – котировка акции i-го эмитента на момент формирования портфеля;  – доля i-го актива в портфеле; σij – ковариация i-го и j-го активов; ri – среднеожидаемая доходность i-й акции; rp – доходность портфеля.

– доля i-го актива в портфеле; σij – ковариация i-го и j-го активов; ri – среднеожидаемая доходность i-й акции; rp – доходность портфеля.

Для формирования портфелей мы выбрали 35 акций, торгуемых на Московской Бирже, среди которых акции Сбербанка, ВТБ, АФК Система, Газпрома, Роснефти, РусГидро, Россети и др. Некоторые из представленных активов являются представителями первого эшелона, некоторые – второго. На протяжении торговых сессий инвестор постоянно следит за котировками акций эмитентов, вошедших в отобранную группу, с целью учета произошедших за холдинговый период изменений котировок активов, что позволит повысить качество следующего портфеля.

Каждый портфель формируется на основе тринадцати ценных бумаг, которые отбираются в портфель, учитывая корреляцию между активами на основе доступной инвестору информации о эмитентах. Значение показателя корреляции лимитируется согласно предпочтениям выбранного инвестора: положительная корреляция – не больше 0,3. Желательно наличие активов с отрицательной корреляцией. Хотя инвестор относится к умеренно-агрессивному типу, он стремится ограничить риски вложения денежных средств и по этой причине стремится сформировать диверсифицированные портфели.

Численную реализацию модели динамической оптимизации инвестиционного портфеля проведем в течение периода: октябрь – декабрь 2018 г. Период, в течение которого инвестор держит портфель (холдинговый), составляет 14 календарных или 10 торговых дней.

Инвестор готов вложить 5 000 000 руб. в портфель финансовых инструментов. Первоначально необходимо составить базовый (опорный) портфель, который инвестору следует использовать с 22.10.2018 по 04.10.2018 гг. Учитывая информацию, доступную инвестору, проведем отбор ценных бумаг. Согласно мнению аналитиков, вслед за изменением цены на нефть последовало снижение котировок акций нефтяных компаний, в то время как котировки акций металлургических компаний выросли [5]. Аналитики предполагают, что котировки акций золотодобывающей компании ПАО «Полюс» и розничной компании ПАО «Магнит», акции которых входят в составленную нами группу активов, также вырастут. Как отмечает аналитик из Freedom Finance, новость о возможном возобновлении чартерных рейсов из России в Египет не способствовала росту котировок ПАО «Аэрофлот», негативным аспектом является также увеличение топливных расходов [6]. Следовательно, можно ожидать похожую тенденцию у котировок этих компаний во время первого холдингового периода. Так как этот период является коротким, то учтем эти особенности.

Принимая во внимание пожелания инвестора, сформируем опорный портфель, включив ценные бумаги эмитентов: ПАО «ГМК Норильский никель», ПАО «Магнит», ПАО «Мечел», ПАО «Новатэк», ПАО «Полюс», ПАО «Яндекс», ПАО «САФМАР Финансовые инвестиции», ПАО «ИНТЕР РАО», ПАО «Московский кредитный банк», ПАО «НПК ОВК», ПАО «Юнипро», ПАО «ФГ Будущее».

Риск портфеля не должен превышать 1 %. Одним из предпочтений инвестора, как отмечено выше, является корреляция активов на уровне не менее 0,3.

В табл. 1 представлены результаты с долями акций и их целочисленными значениями. Данный портфель продается инвестором 07.11.2018 г., т.е. по прошествии 14 календарных дней (10 торговых дней) с момента формирования (05.11.2018 – нерабочий день).

Для сравнения приведем доходность облигаций федерального займа, которая составляет до 7,25 % годовых. Безусловно, вложение денежных средств в сформированный портфель финансовых инструментов со сроком владения 14 дней, с доходностью 4,471 % и риском 0,011 % является более выгодным, так как за холдинговый период инвестор заработал 172 168 руб.

Далее сформируем следующий портфель, который начнет функционировать с 07.11.2018 г. и будет действовать до 20.11.2018. Как и при построении опорного портфеля, проведем анализ информации, доступной инвестору. ПАО «Алроса» ввела в эксплуатацию алмазное месторождение, более того, цены на алмазы растут, что способствует увеличению выручки [7]. Результатом позитива предполагается рост котировки акций ПАО «Алроса» [8]. Опасения снижения мирового спроса на нефть ведут к негативным изменениям сырьевого рынка [9]. Более того, за падением котировок «черного золота» последовало снижение котировок акций компаний нефтегазового сектора. Среди лидеров снижения отметились ПАО «САФМАР Финансовые инвестиции», ПАО «Полюс», ПАО «Русал», ПАО «ФосАгро», в то время как котировки ПАО «М.Видео», ПАО «Магнит», ПАО «Аэрофлот» выросли [10]. По мнению аналитиков, ПАО «Яндекс» радует инвесторов ростом акций на 5,5 % [11]. Исходя из этой информации и учитывая корреляцию между активами, сформируем портфель финансовых инструментов.

Результаты приведены ниже (табл. 2). Портфель продан 21.11.2018, т.е. по прошествии 14 календарных дней.

Для сравнения приведем доходность облигаций федерального займа, которая составляет до 7,25 % годовых. Вложение денежных средств в этот портфель финансовых инструментов со сроком владения 14 дней является менее выгодным, чем в предыдущий: доходность 0,926 % (риск 0,023 %) против доходности 4,471 % (риска 0,011 %). Но в любом случае этот портфель обеспечил доходность 0,926 % за 14 дней, в то время как облигации федерального займа дают 7,25 % доходности годовых. За холдинговый период инвестор заработал 135 770 руб.

Таблица 1

Характеристики опорного портфеля

|

1 |

GMKN |

0,1 |

44 |

|||

|

2 |

IRAO |

0,1 |

129199 |

|||

|

3 |

MGNT |

0,1 |

143 |

|||

|

4 |

MTLR |

0,0 |

0 |

Доходность |

0,04471 |

|

|

5 |

MAGN |

0,1 |

10730 |

Риск |

0,00011 |

|

|

6 |

CBOM |

0,1 |

100180 |

|||

|

7 |

NVTK |

0,1 |

476 |

Начальный бюджет |

5 000 000 руб. |

|

|

8 |

UWGN |

0,0 |

0 |

Средства от продажи |

5 172 168 руб. |

|

|

9 |

PLZL |

0,1 |

119 |

Итого заработано |

172 168 руб. |

|

|

10 |

SFIN |

0,0 |

0 |

|||

|

11 |

FTRE |

0,1 |

2577 |

|||

|

12 |

UPRO |

0,1 |

182083 |

|||

|

13 |

YNDX |

0,1 |

285 |

Таблица 2

Характеристики второго портфеля

|

1 |

AFLT |

0,1 |

4883 |

|||

|

2 |

IRAO |

0 |

0 |

|||

|

3 |

MVID |

0,1 |

1235 |

|||

|

4 |

MGNT |

0 |

0 |

Доходность |

0,00926 |

|

|

5 |

MTLR |

0,1 |

5419 |

Риск |

0,00023 |

|

|

6 |

CBOM |

0,1 |

97809 |

|||

|

7 |

UWGN |

0,1 |

1174 |

Начальный бюджет |

5 000 000 руб. |

|

|

8 |

RASP |

0,1 |

4158 |

Средства от продажи |

5 135 770 руб. |

|

|

9 |

RTKM |

0,1 |

7080 |

Итого заработано |

135 770 руб. |

|

|

10 |

FTRE |

0,1 |

2538 |

|||

|

11 |

UPRO |

0,1 |

178571 |

|||

|

12 |

YNDX |

0 |

0 |

|||

|

13 |

ALRS |

0,1 |

4848 |

Таблица 3

Характеристики третьего портфеля

|

1 |

AFLT |

0,1 |

4686 |

|||

|

2 |

MVID |

0,1 |

121256 |

|||

|

3 |

MAGN |

0,1 |

1249 |

|||

|

4 |

CBOM |

0,1 |

138 |

Доходность |

0,00054 |

|

|

5 |

UWGN |

0,1 |

5553 |

Риск |

0,00004 |

|

|

6 |

RSTI |

0,1 |

97618 |

|||

|

7 |

RTKM |

0 |

0 |

Начальный бюджет |

5 000 000 руб. |

|

|

8 |

RUAL |

0 |

0 |

Средства от продажи |

5 002 688 руб. |

|

|

9 |

HYDR |

0,1 |

7077 |

Итого заработано |

2688 руб. |

|

|

10 |

SFIN |

0 |

0 |

|||

|

11 |

FTRE |

0,1 |

181620 |

|||

|

12 |

UPRO |

0,1 |

255 |

|||

|

13 |

ALRS |

0,1 |

5083 |

Сформируем следующий портфель для периода 21.11.2018 – 04.12.2018 гг. Согласно мнению аналитиков, отрицательная динамика фондовых площадок в совокупности с нефтяными котировками замедлили темпы экономики, способствовав падению котировок акций ПАО «Лукойла», ПАО «Татнефть», ПАО «Мечел», ПАО «Распадская», ПАО «ВТБ», ПАО «Сбербанк», ПАО «Полюс», в то время как ценные бумаги ПАО «Русал», ПАО «Аэрофлот», ПАО «САФМАР Финансовые инвестиции» прибавили в стоимости.

Результаты портфельного инвестирования приведены в табл. 3. Портфель продан 21.11.2018, т.е. по прошествии 14 календарных дней.

В связи с ухудшимся состоянием российского фондового рынка этот портфель обладает положительной доходностью (0,054 %), но меньшей, чем доходности предыдущих. Инвестор заработал 2688 руб.

Заключение

Рассматриваемый неинституциональный инвестор формирует финансовые портфели на непродолжительный срок, что способствует снижению риска, учитывая возможность срочной продажи активов с высокой ликвидностью. Составленные портфели соответствуют предпочтениям инвестора, обладают положительной доходностью и приемлемым для инвестора риском, что подчеркивает целесообразность использования в условиях развивающихся фондовых рынков моделей портфельного инвестирования, основанных на предварительном отборе «перспективных» с позиции инвестора активов в предварительно составленный опорный портфель и его дальнейшей актуализации с учетом новой информации с рынков.