На современном этапе развития экономики Российской Федерации, при относительно низких ценах на энергоносители и в условиях действия антироссийских санкций растет значимость мер, направленных на увеличение доходов бюджетной системы. Основным источником роста на налоговых доходов бюджета могут стать усилия государства в области налогового маневра, совершенствования норм и правил исчисления и уплаты отдельных налогов (не меняя при этом налоговую нагрузку), принятие мер по повышению эффективности процесса налогового администрирования. Правительство Российской Федерации заинтересовано в создании такого механизма налогового администрирования, который способствовал бы не только устойчивому формированию доходов бюджета, но и выявлял бы и устранял предпосылки уклонения от уплаты налогов.

Правительство РФ в последние годы целенаправленно реализует комплекс мер по повышению качества налогового администрирования. Утвержден проект и начался процесс реализации дорожной карты «Совершенствование налогового администрирования». В отдельный раздел в дорожной карте выделены наиболее значимые и актуальные вопросы. К примеру, второй раздел дорожной карты посвящен совершенствованию российского налогового администрирования и называется «Взаимодействие налоговых органов с налогоплательщиками». Включение такого раздела в дорожную карту является доказательством наличия проблем во взаимоотношениях налоговых органов и налогоплательщиков и признания анализируемых проблем на государственном уровне [1, с. 49].

С 1.01.2015 г. понятие «взаимодействие» стало применяться не только в дорожной карте, но и в главе 14.7э «Налоговый мониторинг. Регламент информационного взаимодействия» Налогового кодекса. Это стало признанием факта, что налоговое администрирование – не только взаимодействие, но и властные отношения.

В современных условиях совершенствование «налогового администрирования нацелено, с одной стороны, на выявление незаконных схем ухода от уплаты налогов и их пресечение, а также на соблюдение законодательства о налогах и сборах, с другой стороны, на конструктивное взаимодействие с налогоплательщиками, на создание прозрачных и понятных налоговых процедур» [2, с. 4].

Как показывает опыт, «обновленные подходы в работе налоговых органов позволили изменить концепцию налогового контроля. Речь идет о повышении качества контрольных мероприятий за счет все большего использования современных технологий, информационные ресурсы, которыми располагают налоговые и иные контрольные органы, способствуют проведению больших объемов аналитической работы. Деятельность налоговых органов сегодня все активнее осуществляется при помощи применения программного обеспечения для оценки налоговой нагрузки, расчета налоговых рисков и финансового состояния отраслей экономики на основе среднеотраслевых индикаторов» [3, с. 101].

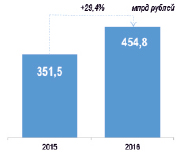

Сравнительные данные о доначислениях по результатам налоговых проверок ФНС России за 2015–2016 гг. [4]

Реализация риско-ориентированного подхода в деятельности налоговых администраторов позволила в значительной степени повысить эффективность проведения выездных налоговых проверок при снижении количества их как в целом по РФ, так и в большинстве регионов России. Так, данные рисунка демонстрируют, что в 2016 г. по результатам административной работы ФНС России сумма дополнительных начисленных платежей составила 454,8 млрд руб. Это на 103,3 млрд руб., или 29,4 %, больше налоговых начислений, чем в 2015 г.. Изменены также подходы к планированию выездных налоговых проверок. «Отбор налогоплательщиков, с наибольшими рисками ухода от уплаты налогов и включение их в планы проведения выездных проверок, позволили обеспечить рост эффективности одной выездной налоговой проверки с 8,9 млн руб. в 2015 г. до 13,7 млн руб. в 2016 г. (на 4,8 млн руб., или в 1,5 раза) при сокращении количества выездных налоговых проверок (с 30,7 тыс. в 2015 г. до 26,0 тыс. в 2016 г.)» [4].

По данным аналитической записки «О поступлении налоговых платежей, задолженности по ним и деятельности УФНС России Республике Дагестан за 2016 г.» за анализируемый 2016 г. с территории Республики Дагестан было собрано и перечислено в бюджетную систему Российской Федерации налогов и сборов на сумму 31767,9 млн руб., с темпом роста 115,5 % или на 4252,2 млн руб. больше, чем за 2015 г. (по СКФО – 115,7 %). Поступления в бюджетную систему РФ от Республики Дагестан основных видов налогов (налог на добавленную стоимость, налог на доходы физических лиц, налог на прибыль организаций, имущественные налоги, акцизы, налог за пользование природными ресурсами) в общем объеме поступлений за 2016 г. составили 94,7 %, что на 0,2 % выше аналогичного показателя 2015 г. [5].

В течение 2016 г. налоговыми органами Республики Дагестан проводилась работа по выполнению задач и функций, возложенных на них в сфере учета налогоплательщиков, государственной регистрации индивидуальных предпринимателей, государственной регистрации юридических лиц и ведения единых государственных реестров налогоплательщиков. Всего за 2016 г. «было зарегистрировано 1996 вновь созданных юридических лиц (2015 г. – 1696), прекратило деятельность – 853 предприятий и организаций (2015 г. – 1131), в том числе в связи с добровольной ликвидацией – 311» [5].

Количество проводившихся выездных налоговых проверок за 2016 г. в Республике Дагестан, как и целом по Российской Федерации, снизилось, но при этом несколько возросла их эффективность. Так, если в 2015 г. по отчетным данным УФНС России по Республике Дагестан было проведено 2298 выездных налоговых проверок, то к 2016 г. этот показатель составил 1427, что на 38 % меньше аналогичного показателя за 2015 г. Однако, учитывая масштабность проблем собираемости налогов в регионе, обусловленных в значительной степени высоким уровнем теневой составляющей экономики (по различным оценкам масштабы его в регионе колеблются от 40 до 70 %, что почти в 2 раза превышает среднероссийские показатели) и высоким уровнем уклонения от уплаты налогов, данный рост эффективности выездных проверок представляется весьма недостаточным.

Одной из самых актуальных проблем в процессе налогового администрирования в РФ считается контроль фирм-однодневок. Целью их создания считается уход от уплаты налоговых платежей [6, с. 211]. Фирмы-однодневки используются при таких нарушениях налогового законодательства, как «незаконное возмещение налога на добавленную стоимость из бюджета, сокрытие объектов налогообложения, обналичивание денежных средств» [7, с. 16]. Следует отметить, что в последние годы (2015–2017 гг.), в Российской Федерации реализуется комплекс мероприятий, направленных на борьбу с фирмами-однодневками. В частности:

- с 1.01.2016 г. нотариусы обязаны по запросу налоговых администраторов представлять сведения о совершенных нотариальных действиях;

- с 31.03.2015 г. за предоставление в единый государственный реестр юридических лиц сведений о подставных лицах Уголовным кодексом РФ предусмотрена уголовная ответственность;

- в Кодексе Российской Федерации об административных правонарушениях учредители юридических лиц приравнены к должностным лицам, для них установлена соответствующая ответственность;

- с 1.01.2016 г. хозяйствующих субъектов обязали предоставлять в налоговые органы по месту регистрации заявление в случае изменения адреса местонахождения [8, с. 148].

На период 2018–2019 гг. запланирован комплекс мероприятий в области совершенствования налогового администрирования, в том числе по усилению противодействия при злоупотреблении нормами законодательства о налогах и сборах в целях ухода от уплаты налогов. Однако, несмотря на очевидные позитивные тенденции, следует отметить, что сохраняются и отдельные нерешенные проблемы в области повышения эффективности налогового администрирования, существенно снижающие налоговый потенциал, увеличивающие издержки проведения налоговых проверок и усложняющие процедуры поступления налоговых доходов в бюджет государства.

Анализируя механизм исчисления и уплаты налогов, необходимо отметить ряд проблем в этой сфере. В частности, согласно действующему налоговому законодательству, пеня начисляется за каждый день неуплаты налога. Его размер составляет 1/300 ставки рефинансирования Банка России. Ставка рефинансирования ЦБ до 1 января 2016 г. имела собственное значение, а с 01.01.2016 ее значение приравнивается к значению ключевой процентной ставки, что стимулирует налогоплательщика к неуплате налогов вместо получения кредита для погашения задолженности. В связи с возникающей негативной ситуацией, на наш взгляд, целесообразно заменить в расчетах сумм пени за просрочку налоговых платежей, ставку рефинансирования на ставку банковского кредита, предусмотренного для предпринимателей.

Одно из важнейших налоговых резервов пополнения доходов бюджета – реализация эффективных мер по взысканию налоговой задолженности. Совокупная задолженность по налогам и сборам, пеням и налоговым санкциям в бюджетную систему Российской Федерации, без учета страховых взносов на обязательное пенсионное страхование в Российской Федерации, зачисляемых в Пенсионный фонд РФ, «по состоянию на 1 января 2017 г. составила 1 402,1 млрд руб. и за период с начала 2016 г. выросла на 246,9 млрд руб., или на 21,4 %. При этом по данным ФНС России в 2016 г. наблюдался рост задолженности в 71 Управлениях ФНС России по субъектам РФ и 3 межрегиональных инспекциях ФНС России по крупнейшим налогоплательщикам, том числе в УФНС России: по городу Москве – на 74,6 млрд руб. (или на 27,3 %)» [4]. По данным отчетным данным УФНС России по Республике Дагестан задолженность в регионе по платежам в бюджетную систему на 1.01.2017 г. составила 8989,8 млн руб., в том числе недоимка – 4013,1 млн руб.

Сохранение значительных объемов налоговых задолженностей перед бюджетной системой Российской Федерации, во многом объясняется общими макроэкономическими проблемами (в том числе низкой платежеспособностью ряда хозяйствующих субъектов и низким уровнем доходов населения, требующими комплексного подхода для снижения масштабов. Но при этом роль необходимости повышения эффективности реализации процедур взыскания налоговой задолженности также нельзя недооценивать.

Взыскание налоговой задолженности включает в себя процедуры, предусмотренные соответствующими статьями Налогового кодекса РФ, при этом они весьма затратные, что в свою очередь дает возможность недобросовестному признать налоговую задолженность невозможной ко взысканию в связи с банкротством хозяйствующего субъекта.

Данную конфликтную ситуацию можно разрешить путем установления тесных взаимоотношений налоговых и правоохранительных органов, усиления межведомственного взаимодействия. В качестве решения проблем межведомственного взаимодействия различных структур, отдельные специалисты (точку зрения которых мы тоже разделяем) предлагают «создать единую всероссийскую базу органов, способствующей качественному и оперативному обмену соответствующей информацией» [9, с. 56].

Ряд проблем вызваны тем, что у органов налогового администрирования нет необходимой гибкости. «Инфляционная составляющая, изменение экономический ситуации в связи с введением международных санкций привели к снижению экономической эффективности от воздействия твердых санкций. Отсутствие обратной связи, позволяющей корректировать размер санкций в зависимости от экономической конъюнктуры, является свидетельством неэффективного реагирования налогового администрирования на динамику существующих экономических процессов» [10, с. 18]. Установление поправочных дифференцированных коэффициентов в зависимости от объемов бизнеса налогоплательщика и уровня инфляции могут стать решением этой проблемы.

В Российской Федерации сохраняются отдельные проблемы законодательного регулирования основной формы контроля – налоговых проверок.

Одним из проблемных вопросов налогового администрирования является повторная налоговая проверка и порядок ее проведения. Как известно, основными формами налогового контроля, согласно ст. 88 и 89 НК РФ, являются выездная и камеральная налоговые проверки. В соответствии со ст. 89 Налогового кодекса РФ, под повторной выездной проверкой понимается проверка, проводимая за тот же отчетный период по ранее проверенным налогам независимо от срока проведения предыдущей проверки. К сожалению, в действующем в Российской Федерации налоговом законодательстве не раскрываются конкретные основания для проведения повторных проверок, что часто создает предпосылки для возможных злоупотреблений налоговых администраторов в части соблюдения ограничений по количеству выездных проверок. В этой связи в действующем законодательстве (Налоговом кодексе РФ) необходимо четко регламентировать и прописать условия проведения повторных выездных проверок.

В настоящее время «информационной базой по налоговым проверкам, используемой налоговыми органами, является в основном внутренняя информация. Внешней информацией в основном пользуются при проведении проверочных мероприятий по определенным налогоплательщикам» [11, с. 100]. Для дальнейшего повышения эффективности налоговых проверок в структуре налоговых органов Российской Федерации целесообразно функционирование специального отдела предпроверочного анализа.

Как показывает практика проведения исследований, «на сегодняшний день процесс проведения камеральных проверок полностью автоматизирован, а процедура подготовки планирования и сопровождения выездной налоговой проверки не автоматизирована, что значительно повышает трудоемкость и увеличивает длительность проведения налоговых проверок» [12, с. 7].

В связи с вышеизложенным, своевременным и актуальным в современных условиях для Российской Федерации является бесконтактный способ приема отчетности и принцип самоначисления налогов (весьма успешно реализуется в США, а также во многих странах Евросоюза, а из стран пост-советского пространства – в Казахстане). Внедрение информационных технологий, которые полностью автоматизируют процесс организации как выездных, так и камеральных налоговых проверок значительно увеличит оперативность и качество их проведения, повысит результативность и достоверность выбора объектов углубленного контроля.

Реализация сформулированного выше подхода будет способствовать повышению точности и оперативности добавления выходной информации, в информационную базу данных выездных офисов. В случае перехода к системе автоматизации выездного налогового контроля фискальные органы получат возможность посредством компьютерной программы контролировать точность и достоверность составления налоговых деклараций, определять возможную налоговую базу контролируемого субъекта налогообложения посредством не только прямых методов, но и косвенных. Это позволило бы уменьшить трудоемкость операций по изучению документов налогоплательщиков и существенно снизило бы риск погрешностей воздействия субъективного фактора.

Дальнейшее совершенствование процедур организации налогового администрирования предотвратит возможность ухода от уплаты налогов, что приведет к лучшей собираемости налогов и восполнению недополученных государством доходов для своевременного финансирования бюджетных расходов. Меры по совершенствованию налогового администрирования должны проводиться в сочетании с мероприятиями, направленными на создание комфортных условий для уплаты налоговых платежей, достижению большей согласованности интересов государства и налогоплательщиков в процессе налогообложения, а также мерами, направленными на обеспечение устойчивого роста производства как ключевого резерва роста налогового потенциала государства и ее территориальных образований.