Большое внимание в банковском менеджменте уделяется системам управления рисками, целью которых является их минимизация. Передача банковского риска страховым организациям является одним из перспективных и надежных методов сокращения рисков и связанных с ними дополнительных расходов, особенно в тех случаях, когда прочие методы – резервирование, хеджирование и т.п. – являются менее доступными или надежными. Использование страхования в качестве основного инструмента покрытия рисков выгодно обеим сторонам сотрудничества: банки имеют возможность при наступлении страховых случаев существенно сократить убытки за счет страхового возмещения и улучшить финансовый результат деятельности, а страховые организации – повысить свою доходную базу за счет полученных страховых премий. В рамках осуществления такого взаимодействия между контрагентами встает вопрос о необходимости проведения оценки и анализа такого сотрудничества, так как это поможет определить его перспективность, выявить существующие проблемы, найти пути их решения и добиться получения максимальных результатов обеими сторонами [1].

Однако проводя такую оценку, исследователь сталкивается с серьезной проблемой – отсутствием необходимых данных для проведения расчетов. В широком доступе можно получить лишь ограниченные данные или те данные, которые косвенно указывают на положительный эффект от взаимодействия банкиров и страховщиков.

К таким данным относятся суммы страховых премий, получаемых страховыми организациями по договорам страхования банковских рисков, и финансовый результат кредитных организаций в целом по банковскому сектору. Взаимосвязь данных показателей очевидна: рост суммы выплачиваемых банками страховых премий доказывает расширение сотрудничества со страховыми компаниями в сфере страхования банковских рисков, что положительно влияет на имидж кредитной организации, укрепление ее стабильности и финансовой устойчивости, а это, в свою очередь, способствует расширению клиентской базы как на уровне одного банка, так и на уровне всей банковской системы.

Однако из-за сложности получения данных, количественно оценить взаимодействие банков и страховых организаций невозможно без применения методов математической статистики, которые покажут взаимосвязь двух выбранных факторов.

Для оценки влияния объема выплаченных страховых премий на конечный финансовый результат деятельности коммерческого банка в работе предлагается дополнительно к построенной модели [1] использовать эконометрическое моделирование, проводимое при помощи современных информационных технологий [2, 3]. Обработка имеющихся данных и расчеты основных параметров проводились при помощи эконометрического пакета «EconometricViews» (версия EViews 5.1) [4, 5]. Отдельные графики, таблицы и расчеты построены в табличном редакторе Microsoft Office Excel.

Для проведения исследования были использованы данные за 8 лет (период с 2008 по 2015 гг.), представленные на сайте Центрального Банка Российской Федерации.

Целью проводимых расчетов является выявление зависимости между объемом уплаченных страховых премий и полученным финансовым результатом банка и доказательство этой зависимости. Для проведения количественной оценки влияния объема страховых премий на финансовый результат деятельности кредитных организаций в работе использован метод корреляционно-регрессионного анализа.

В качестве эндогенной переменной выбран финансовый результат деятельности коммерческого банка. Это связано с тем, что именно данный показатель является основным важным индикатором работы банка и характеризует обоснованность всех проводимых банком расходов для достижения максимума прибыли. К этим расходам в том числе относятся страховые премии, уплачиваемые банком как страхователем. Однако в составе показателя «объем прибыли» они отсутствуют в качестве структурного элемента, что является необходимым условием при проведении корреляционно-регрессионного анализа и построении эконометрической модели.

Экзогенной переменной в данном исследовании будет объем страховых премий, уплаченных банком.

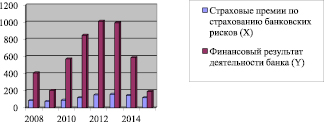

Рис. 1. Динамика объемов страховых премий, уплаченных банками России, и финансовых результатов их деятельности за 2008–2015 гг., млрд руб.

Введем обозначение переменных (рис. 1):

зависимая переменная – Y – совокупный финансовый результат банков России (объем их прибыли) с 2008 по 2015 гг., млрд руб.;

независимая переменная: Х – совокупный объём страховых премий по страхованию банковских рисков РФ с 2008 по 2015 гг., млрд руб.

Проведя дескриптивно-статистический анализ наблюдений объемов страховых премий, уплаченных банками России (X), и финансовых результатов их деятельности (Y) за период 2008–2015 гг. (табл. 1), приходим к выводу о достаточном уровне варьирования признаков в допустимых пределах. Совокупность факторов однородна, и для ее изучения могут использоваться МНК и вероятностные методы оценки статистических гипотез.

В ходе оценки корреляции объемов страховых премий, уплаченных банками России (X), и финансовых результатов их деятельности (Y) в работе сделан вывод о прямой сильной связи между ними (табл. 2), так как значение линейного коэффициента корреляции находится в пределах + 0,7 < r < + 1.

Таблица 1

Описательные статистики группы переменных Y и X в 2008–2015 гг.

|

Y |

X |

|

|

Среднее арифметическое значение, млн руб. |

602,7625 |

118,9100 |

|

Медианное значение, млн руб. |

581,2000 |

118,3500 |

|

Максимальное значение, млн руб. |

1011,800 |

159,8000 |

|

Минимальное значение, млн руб. |

191,9000 |

77,32000 |

|

Среднеквадратическое отклонение, млн руб. |

326,3853 |

31,88961 |

|

Коэффициента симметрии |

0,014742 |

0,008639 |

|

Эксцесс |

1,580264 |

1,472311 |

Это объясняется тем, что передача рисков страховщикам обеспечивает банкам возмещение ущерба при реализации страховых случаев за счет полученных от страховых компаний возмещений, поэтому наличие страхового полиса у коммерческого банка положительно сказывается на его репутации, что ведет к расширению клиентской базы, привлечению новых клиентов, а следовательно, к росту прибыли.

Для построения модели зависимости финансовых результатов деятельности банков России (Y) от объемов страховых премий (X), уплаченных ими, за период 2008–2015 гг. число наблюдений (количество лет исследования – 8) в 8 раз превышает число объясняющих переменных (одна). В этих случаях число наблюдений должно в 6–7 раз превышать число объясняющих переменных.

Таблица 2

Матрица парных коэффициентов корреляции

|

Y |

X |

|

|

Y |

1,000000 |

0,723948 |

|

X |

0,723948 |

1,000000 |

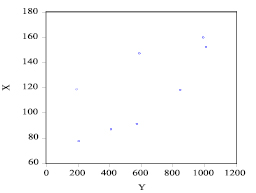

Для выдвижения гипотезы о характере связи между переменными (выборе вида математической функции) воспользуемся графическим способом – построением корреляционного поля, так как он наглядно показывает зависимость между двумя признаками. Исследуем поле корреляции зависимости Y от X (рис. 2). Необходимо таким образом подобрать функцию, наилучшим образом описывающую зависимость Y от Х, чтобы отклонения реальных значений параметра от модельных были малы. В данном случае можно выдвинуть гипотезы о линейном или нелинейном характере зависимости между переменными: влияние совокупных объемов страховых премий, уплаченных банками России, на величину совокупного финансового результата их деятельности (Y) в текущих ценах описывается линейной либо нелинейной функцией. Этот вывод подтверждается характером разброса точек на рис. 2.

Рис. 2. Корреляционное поле (зависимость совокупного финансового результата деятельности банков России (Y) от объемов страховых премий, уплаченных ими (X), за 2008–2015 гг.

Анализ различных трендов (корреляционных полей с эмпирической линией регрессии) показал, что модель примет вид линейного парного уравнения (модель линейной парной регрессии). Линейная форма связи выбрана также по причине наличия наиболее разработанного математического аппарата для исследования параметров уравнения и характеристик регрессии.

Для оценки параметров уравнения парной регрессии был использован метод наименьших квадратов (МНК), разработанный великим немецким математиком К.Ф. Гауссом (1777–1855) в 1794 г. Он заключается в определении таких параметров свободного члена уравнения и коэффициента регрессии, при которых сумма квадратов отклонений фактических значений результата от теоретических минимизируется.

Для построенной модели идентификация проводится по временной выборке, когда носителем информации служит один и тот же объект в разные моменты времени. Проанализировав несколько моделей зависимостей (линейная, логарифмическая, полиномиальная, степенная и др.) и их параметров, в общем виде модель линейной регрессии можно записать как

Y = –278,3004932 + 7,409494518X. (1)

Уравнение регрессии (1) относится к простым эконометрическим моделям, где теоретическое значение величины совокупного финансового результата деятельности банков России при определенном значении объема страховых премий, уплаченных ими, реализуется через свободный член уравнения (–278,300) и коэффициент регрессии (7,409).

С увеличением величины объемов страховых премий, уплаченных банками России, на 1 млрд руб. финансовый результат их деятельности за исследуемый период увеличивался в текущих ценах в среднем на 7,409 млрд руб. ежегодно. Это своего рода эмпирический норматив приростной эффективности страхования банковских рисков по России, т.е. если соотношение между приростом объема страховых премий и приростом суммы прибыли банковского сектора окажется меньше этого норматива, это будет свидетельствовать о нецелесообразности использования такого способа управления банковскими рисками, как страхование.

Отрицательная величина свободного члена уравнения (–278,300) означает, что область существования признака «финансовый результат деятельности банков России» Y не включает нулевого значения признака «объем страховых премий, уплаченных банками России» (X) и близких значений, т.е. экономия коммерческих банков на страховании специфических банковских рисков, возникающих в процессе их профессиональной деятельности (Х), может привести как минимум к сокращению банковской прибыли, а как максимум – получению банками убытков вследствие ущерба от реализации страховых случаев (Y).

Вычислив минимально возможную величину фактора X, при которой обеспечивается наименьшее положительное значение признака Y, можно сделать вывод о том, что для работы банков России стабильно с минимальным финансовым результатом (минимальными объёмами прибыли) необходимо ежегодно страховать банковские риски на величину не менее 37,55998 млрд руб. (размер совокупной страховой премии по стране).

Таблица 3

Характеристики исследуемых переменных парной параболической регрессии Y от X и её параметров, рассчитанных при помощи эконометрического пакета «EViews»

|

Зависимая переменная: Y |

||||

|

Метод: Наименьших квадратов |

||||

|

Диапазон наблюдений (обозреваемый): 2008–2015 |

||||

|

Количество включаемых наблюдений: 8 Получены конечные результаты |

||||

|

Переменная |

Коэффициент (параметр) |

Стандартная ошибка |

t-значение |

Вероятность ошибочного решения |

|

C |

–278,3005 |

353,3741 |

–0,787552 |

0,4609 |

|

X |

7,409495 |

2,882462 |

2,570544 |

0,0423 |

|

Коэффициент детерминации R2 |

0,524100 |

Среднее арифметическое значение зависимой переменной |

602,7625 |

|

|

Корректированный коэффициент детерминации R2корр |

0,444784 |

Среднее квадратическое отклонение зависимой переменной |

326,3853 |

|

|

Стандартная ошибка регрессии |

243,1990 |

Информационный критерий Акаика |

14,03796 |

|

|

Сумма квадратов остатков |

354874,5 |

Критерий Шварца |

14,05782 |

|

|

Тест на логарифмизацию уравнения |

–54,15182 |

F-значение |

6,607695 |

|

|

Критерий Дарбина – Уотсона |

0,672841 |

Вероятность незначимости уравнения регрессии (F-значение) |

0,042304 |

|

Оценка качества построенной модели – основных характеристик исследуемых переменных уравнения парной регрессии Y от X и его параметров (табл. 3) показала:

1. Согласно коэффициенту детерминации и его приведенному значению около 50 % вариации значения финансовых результатов банков объясняется объемом страховых премий. Страхование банками своих рисков в страховых компаниях напрямую не приводит к росту банковской прибыли, а в некоторых случаях, наоборот, вызывает ее снижение, так как увеличивает сумму банковских расходов. Но если страховой случай происходит (реализуется), то наличие у банка страхового полиса «спасает» его от убытка за счет получения страхового возмещения, что позволяет сохранить финансовую устойчивость, продолжать свою деятельность и улучшать финансовый результат. Кроме того, такое значение коэффициента детерминации объясняется также тем, что на финансовый результат деятельности банков кроме страхования банковских рисков влияет большое количество других факторов, не учтенных в модели (объемы привлеченных и размещенных ресурсов, процентные ставки по депозитам и кредитам, объемы непроцентных доходов и расходов и т.д.).

2. Фактическое F-значение Фишера Fр = 6,607695. Сравнив его с критическим значением F-критерия Fкр, определяемым по заданным уровню значимости a = 0,05 и числу степеней свободы m1 = 2 – 1 и m2 = 8 – 2 составляет 5,99. Таким образом, на основе Fр (6,607695) >Fкр выявленная зависимость величины совокупного финансового результата деятельности банков России от объемов страховых премий, уплаченных ими, за 2008–2015 гг., носит неслучайный характер. Построенная модель простой линейной регрессии может быть использована в дальнейшем для прогноза при необходимости исследования влияния других факторов на величину объёмов прибыли банков страны.

Таким образом, доказав зависимость между выбранными показателями – суммой страховых премий и финансовым результатом деятельности банков – можно сделать вывод о необходимости развития такого метода управления банковскими рисками, как их страхование. Корреляция выбранных параметров доказывает, что рост страховых премий, уплаченных банками при страховании своих рисков в страховых организациях, влечет за собой увеличение финансового результата банковского сектора. В случае, когда банк отказывается от страхования специфических рисков, это негативно сказывается на результатах его работы, особенно в период экономических кризисов. Кроме того, страхование банковских рисков оказывает положительное влияние на конкурентную позицию банка на рынке и его деловую репутацию.