Одной из ключевых проблем банковского сектора являются риски, связанные с вовлеченностью клиентов банков в схемы по отмыванию денег [3, 6]. Вследствие этого многие банки сами оказываются вовлеченными в процессы по легализации доходов, полученных преступным путем. Это может стать причиной применения к банкам различных ограничительных мер со стороны Банка России. К таковым относятся:

- усиленный контроль за деятельностью банка в форме регулярных проверок или запросов документов и информации;

- временное ограничение или полный запрет на проведение отдельных банковских операций;

- приостановление деятельности на ограниченный срок;

- отзыв лицензии на осуществление банковских операций.

Указанные меры применяются к тем банкам, степень вовлеченности которых в схемы по отмыванию денег через деятельность своих клиентов признана Банком России высокой, что позволяет уличить банк в недостаточно строгом исполнении требований законодательства по противодействию отмыванию доходов, полученных преступным путем.

Актуальные критерии высокой вовлеченности банка в схемы по отмыванию денег устанавливаются Письмом Банка России от 07.04.2016 ИН-01-41/21 «Информационное письмо о критериях определения признаков высокой вовлеченности кредитной организации в проведение сомнительных безналичных и наличных операций». В данном письме приведены конкретные значения допустимых объемов сомнительных расходных операций в квартале по всем клиентским счетам в банке, а именно:

- сомнительных операций должно быть не более 3 % от суммарного значения удельного веса объема всех наличных и безналичных операций в объемах дебетовых оборотов по счетам юридических и физических лиц в квартале;

- объем сомнительных операций по дебету счетов юридических и физических лиц не должен превышать 2 млрд руб. в квартале.

В случае превышения указанных порогов Банк России оставляет за собой право применения мер к банку, нарушившему указанные ограничения.

С учетом заявленных квот на сомнительные операции банки имеют возможность выработать гибкий подход к управлению риском вовлеченности в схемы по отмыванию денег через деятельность своих клиентов. В случае отсутствия подобных квот любой потенциальный или состоявшийся клиент, риск вовлеченности которого в схемы по отмыванию денег оценивается банком как отличный от нулевого, не будет принят на обслуживание или ему будет отказано в дальнейшем обслуживании [5, 7]. Это может повлечь снижение доходности от банковской деятельности.

Ранее в статьях [1, 2, 4] были рассмотрены подходы к оценке риска вовлеченности потенциальных и состоявшихся клиентов банка в схемы по отмыванию денег на основе данных из официальных источников, данных полученных в ходе мониторинга деятельности клиента, а также данных представленных клиентом в ходе опроса сотрудником банка. Данные оценки могут позволить банку сформировать совокупную оценку риска его собственной потенциальной вовлеченности в схемы отмывания денег через деятельность всех своих клиентов. В результате банк может принять решение обслуживать или не обслуживать новых клиентов исходя не только из их текущей оценки уровня риска, полученной по всей клиентской базе, но и размера квоты на сомнительные операции, установленной Банком России.

Рассмотрим пример. В банке на обслуживании состоят следующие клиенты, сгруппированные по риску вовлеченности в схемы по отмыванию денег и по объемам оборотов в квартале:

- 3000 клиентов, каждый из которых может оказаться вовлечен в схемы по отмыванию денег с близкой к нулю вероятностью и общим оборотом в 100 млрд руб.;

- 1000 клиентов, каждый из которых с вероятностью 15 % может оказаться вовлечен в схемы по отмыванию денег, с общим оборотом в квартал – в 10 млрд руб.;

- 200 клиентов, каждый из которых с вероятностью 20 % может оказаться вовлечен в схемы по отмыванию денег и общим оборотом в квартал – 2 млрд руб.

Исходя из этих данных банк на основе следующего расчета: 100 (млрд руб.)*0,00 + 10 (млрд руб.)*0,15 + 2 (млрд руб.)*0,2 = 1,9 (млрд руб.), проводит по своим счета 1,9 млрд руб. сомнительных операций в квартал. Следовательно, банк сможет позволить себе еще принять на обслуживание клиентов, ожидаемый объем сомнительных операций которых не превысит 0,1 млрд руб.

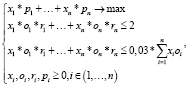

Такую постановку задачи управления риском предлагается рассматривать в качестве базовой, но она не включает важный для банка фактор доходности клиентов. Поскольку банк является коммерческой организацией, главной его задачей является максимизация прибыли при соблюдении различных ограничений, в том числе требований законодательства и Регулятора – Банка России. Это приводит к необходимости сформировать целевую функцию, направленную на максимизацию прибыли от каждой из групп клиентов с учетом перечисленных выше ограничений, что позволяет сформулировать задачу линейного программирования для управления соотношением между рассматриваемым риском и доходностью (1):

(1)

(1)

где xi – это количество клиентов с уровнем риска ri, абсолютной доходностью pi и оборотам по счетам – oi.

Отметим, что в рамках подобного подхода можно провести аналогию между клиентами, обладающими характеризующими их величинами риск и доходность (ri, pi), и ценными бумагами, к примеру акциями, ключевыми характеристиками которых, с точки зрения инвестора, также является риск и доходность. Таким образом, в базовой постановке задачу принятия на обслуживания, обслуживание или отказа от обслуживания тех или иных групп клиентов можно рассматривать как аналог задачи формирования оптимального портфеля ценных бумаг, подходы к решению которой достаточно глубоко изучены.

Однако при формировании клиентской базы банка необходимо учитывать, что данные, получаемые на основе исторических значений о деятельности клиентов, об оборотах, доходности и уровне риска нельзя рассматривать как постоянные характеристики клиентов во времени. Для адекватного управления риском и принятия мер по предотвращению реализации критических рисков указанные характеристики необходимо пересчитывать ежедневно для всей клиентской базы. Также необходимо принимать во внимание различные сценарии развития событий с учетом возможных изменений характера деятельности клиентов. Для формализации постоянных изменений поставленную задачу линейного программирования необходимо будет рассматривать как часть задачи динамического программирования. Подходы к формализации и решению подобных задач разнообразны. На этой стадии могут быть использованы методы имитационного моделирования.

В первую очередь для адекватного применения на практике задачи (1) необходимо учесть следующие качественные и количественные изменения во времени, связанные с деятельностью клиентов в банке, а именно:

1. Входящий в банк поток клиентов с различными уровнями риска.

2. Исходящий из банка поток клиентов с различными уровнями риска.

3. Ограниченное количество потенциальных клиентов в регионе(-ах) деятельности банка, желающих быть принятыми на обслуживание в различные моменты времени.

4. Отрицательные изменения в деятельности текущих клиентов, увеличение риска вовлеченности клиента в схемы по отмыванию денег;

5. Положительные изменения в деятельности текущих клиентов, уменьшение риска вовлеченности клиента в схемы по отмыванию денег.

6. Переход клиентов из одной группы «риск – доходность» в другую.

7. Снижение объемов деятельности клиентов с положительной репутацией.

8. Сезонные изменения, связанные с увеличением или уменьшением операций, классифицируемых как подозрительные (к примеру, ежегодное увеличение объемов снятия наличных денежных средств в конце декабря) или изменения объемов операций не вызывающих подозрений.

9. Прекращение деятельности иных банков в регионе, в том числе в связи с отзывом лицензии.

10. Осуществление сомнительных операций клиентами, которые кредитуются в банке или в любой иной форме используют представленные банкам денежные средства, при условии их возвращения в будущем.

Рассмотрим возможности учета факторов, приведенных в первых трех пунктах. Это можно сделать двумя способами, исходя из следующих предположений:

- банк к текущему периоду достиг оптимального соотношения риск – доходность и не планирует его изменять;

- банк только стремится к оптимальному соотношению риск – доходность, которого он не смог достичь ранее или которое было нарушено в результате финансового поведения клиентов.

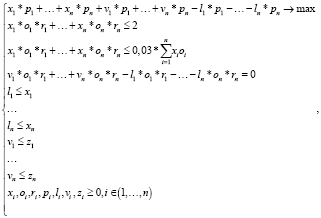

В первом случае модификация системы (1) будет выглядеть следующим образом:

(2)

(2)

где li – это количество ожидаемых к закрытию клиентов с уровнем риска ri, а vi – это ожидаемый входящий поток клиентов с уровнем риска ri, zn – количество потенциальных клиентов банка с уровнем риска ri в регионе деятельности банка.

Добавленные в системе уравнений (2) условия фактически предопределяют нулевое изменение объема сомнительных операций в квартале за счет замены клиентской базы в результате следующих изменений:

- в результате отказа от обслуживания клиентов с худшим для банка соотношением риск – доходность (ri, pi) в пользу потенциальных клиентов с лучшим отношением риск – доходность, которые подали заявление на принятие на обслуживание в банк;

- в результате ожидаемого оттока клиентов из банка и замены их потенциальными клиентами, желающими обслуживаться в банке.

Неравенства типа li ≤ xi необходимы для избежания ситуации, в которой в результате поиска оптимального решения количество клиентов li ожидаемых к закрытию в текущем периоде с уровнем риска ri, превысит общее количество клиентов xi с указанным уровнем риска.

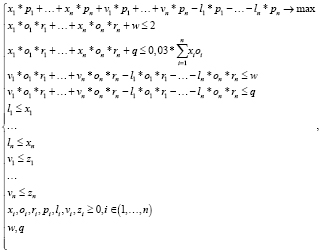

Во втором случае система (1) будет выглядеть следующим образом:

(3)

(3)

где w – это разница между допустимым объемом подозрительных операций в 2 млрд руб., и реальным объемом подозрительных операций, которые прошли через банк. Данная величина w может принимать как положительные, так и отрицательные значения. В случае, если банк не выбирает полностью весь объем «разрешенных» подозрительных операций, то он может себе позволить принять на обслуживание клиентов с ненулевым риском для достижения оптимального соотношения риск – доходность. Однако возможна и обратная ситуация, когда текущие клиенты банка начали осуществлять подозрительные операции в объемах больше ожидаемых. В этом случае в следующем периоде банку следует сократить долю подобных клиентов. Показатель q – это разница между допустимой квотой подозрительных операций в объеме не более 3 % от всех операций, прошедших в банке за квартал по дебету счетов, и реальным объемом подозрительных операций, которые прошли через банк. Данная величина q может принимать как положительные, так и отрицательные значения. В остальном показатель q интерпретируется в модели (3) аналогично показателю w.

Формализация остальных факторов может быть реализована аналогичным образом. В частности, одновременный учет изменения объема деятельности отдельных групп клиентов, а также их риска и/или количества клиентов в группе уже не позволит рассматривать поставленную задачу как задачу линейного программирования, следовательно, для ее решения понадобится иной подход. Также учет динамики изменения поведения клиентов в отдельных группах позволит формализовать в моделях пункт 6, характеризующий предрасположенность клиента к переходу (миграции) из одной группы риск – доходность в другую, что требует также оценки вероятности подобных переходов клиентов между различными группами. Для ее поиска целесообразно построить соответствующую матрицу «переходов» клиентов, из одной группы в другую, в которой будут отображаться частоты перехода клиентов зафиксированные на основании исторических данных. Ее также будет необходимо регулярно пересчитывать, и на основании полученных результатов будет возможно улучшить прогнозируемое значение общей вовлеченности банка в схемы по отмыванию денег в последующих периодах. Учет сезонных колебаний в структуре клиентов банка можно реализовать с помощью бинарных переменных на основании исторических данных, что поможет банку в дальнейшем формировать адекватные ожидания банка относительно структуры лиц, желающих стать клиентами банка в соответствующем сезоне. Формализации требует также оценка изменения структуры входящего потока клиентов, в условиях, когда в регионе деятельности банка была отозвана лицензия у другого банка.

Предложенные в работе математические модели могут позволить банку сформировать и/или переформировать клиентскую базу для достижения оптимального соотношения риск – доходность. При использовании инструментария двойственных оценок имеется возможность получить наглядные представления о перспективности привлечения на обслуживание клиентов из отдельных групп, или, напротив, о необходимости отказа от их обслуживания.

В дальнейшем также предлагается учесть в рассматриваемых моделях фактор дисперсии риска отдельных групп клиентов или любого иного показателя, позволяющего учесть возможность ошибки оценки текущего риска клиентов или потенциальных клиентов. Однако включение данного фактора приведет к тому, что рассматриваемые модели также не будут линейными, но позволит смоделировать различные ситуации, в том числе самые негативные вариации развития событий для банка, что позволит банку провести стресс-тестирование на предмет роста собственной вовлеченности в схемы по отмыванию денег, через деятельность своих клиентов.

Особый интерес в дальнейшем представляет формализация в процессе оценки и управления соотношением риск – доходность девятого пункта. Поскольку в этом случае банк не просто недополучает прибыль, но может понести и соответствующие убытки, в случае если попытается отказать в обслуживании клиенту, использующему заемные средства банка. Данный фактор делает нетривиальной проблему выбора между отказом в обслуживании и потерей выданной суммы кредита и продолжением обслуживания, но ростом вовлеченности в отмывание денег.

Наиболее адекватным развитием инструмента для оценки и управления соотношением риск – доходность с учетом постоянных качественных и количественных изменений в клиентской базе банка автору видится динамическое и/или имитационное моделирование. Данные подходы позволяют учесть достаточное количество факторов и процессов, исчерпывающе характеризующих поведение клиентов банка, и рассмотреть перспективные варианты развития на несколько временных периодов в зависимости от решений, принимаемых банком в отношении текущих и новых клиентов. Это позволит принимать адекватные решения по формированию и реструктурированию клиентской базы, исходя из отношения владельцев банка к риску. Кроме того, модели подобного типа могут позволить учесть не только риск вовлеченности банка в схемы по отмыванию денег через своих клиентов, но и ряд других рисков. Это может быть использовано для построения более общей модели управления риском и соотношением риск – доходность.