Непременным атрибутом осуществления экономической политики государства во все времена является налоговая система. Налог представляет собой обязательный, индивидуально безвозмездный, относительно регулярный и законодательно установленный государством платеж, уплачиваемый организациями и физическими лицами в целях финансового обеспечения деятельности государства и (или) муниципальных образований [9] Именно налоги являются основным источником доходов государства, а также дополнительным источником ресурсов для покрытия общегосударственных расходов на удовлетворение общественных потребностей. Налоги формируют доходную базу федерального, регионального и местного бюджетов любой развитой страны.

В соответствии с Налоговым кодексом Российской Федерации участниками налоговых правоотношений со стороны государства выступают соответствующие уполномоченные государственные и муниципальные органы местного самоуправления. При этом основным звеном налоговых правоотношений со стороны государства выступают налоговые органы [7].

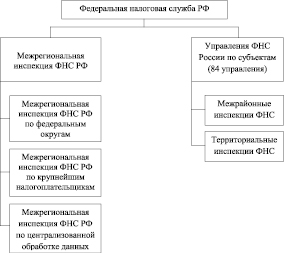

Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов и иных обязательных платежей [4]. Система налоговых органов в России построена в соответствии с административным и национально-территориальным делением РФ. Эта система состоит из четырёх компонентов (рис. 1):

1. Федеральная налоговая служба.

2. Межрегиональные инспекции ФНС России:

- по федеральным округам (9 округов);

- по крупнейшим налогоплательщикам;

- по централизованной обработке данных.

3. Управления ФНС России по субъектам РФ, в которые входят инспекции ФНС России в субъектах РФ.

4. Городские, районные и межрайонные инспекции ФНС России [5].

Рис. 1. Структура Федеральной налоговой службы России

От результатов деятельности налоговых органов зависит, будут ли реализованы запланированные государством программы и проекты, в связи с чем в настоящее время актуализируется необходимость оценки деятельности налоговых органов.

В настоящее время в налоговых органах используется методика, разработанная в 2007 г., которая направлена на создание единого механизма оценки результатов эффективности деятельности территориальных органов ФНС России, их структурных подразделений, эффективности работы федеральных государственных гражданских служащих и качества исполнения ими должностных обязанностей.

Показатели, которые входят в методику оценки эффективности деятельности территориальных органов ФНС России, подразделяются на следующие группы:

– количественные показатели – показатели для оценки эффективности деятельности территориальных органов ФНС России на период, которые рассчитываются на основании статистической отчетности, формируемой налоговым органом, с использованием имеющихся программных комплексов, позволяющих сформировать количественные данные, используемые в алгоритме расчета. Такие показатели имеют количественную оценку;

– аналитические показатели – показатели, не поддающиеся количественной оценке, оцениваются на основании проведенного анализа, полученных выводов, заключений, обзорных писем, служебных записок, а также других факторов.

Показатели, выделенные в данной методике, направлены на то, чтобы учитывать различные направления деятельности налоговых органов, результаты оценки которых формируют систему материального стимулирования, позволяют отслеживать проблемные зоны и повышать уровень управляемости налоговыми органами.

Методика оценки эффективности деятельности территориальных органов ФНС России содержит в себе 17 показателей, характеризующих деятельность налогового органа, каждый из них содержит определенную информацию. Но, к сожалению, отсутствует обобщающий показатель, позволяющий учитывать вклад каждого отдела.

Эффективность работы налогового органа в данной методике определяется достижением планового показателя, на основе которого осуществляется распределение средств материального стимулирования. Отчетным периодом оценки эффективности деятельности налоговых органов считается квартал [1].

Регламентирует использование методики расчета качественных показателей для оценки эффективности деятельности руководителя Федеральной налоговой службы приказ Федеральной налоговой службы от 22 февраля 2013 г. № ММВ-7-12/95@. Эта методика содержит в себе качественные показатели деятельности налогового органа, определение значений которых основывается на результатах социологического исследования. Социологическое исследование ежегодно организуется Федеральной налоговой службой и проводится в форме массового анкетного опроса [10].

Анализ отечественной литературы по налогообложению знакомит нас с авторскими методиками А.Т. Щербинина и Г.Н. Карташовой. По методике А.Т. Щербинина для комплексной оценки эффективности работы налогового органа предлагается использовать коэффициент начисления налогов, который рассчитывается как доля налогов в общей сумме начислений [6]. Данный показатель позволяет учесть характер взаимоотношений налоговых органов с налогоплательщиками и дать комплексную характеристику их работы. Однако методика А.Т. Щербинина не учитывает конечный результат взаимоотношений с налогоплательщиками – фактическую уплату налогов, сборов и других платежей в бюджетную систему РФ.

Г.Н. Карташова, разрабатывая концептуальные подходы к некоторым аспектам аналитической работы в сфере налогообложения, приходит к выводу, что в качестве объективного критерия, позволяющего оценить эффективность функционирования налоговой системы, можно использовать разность между ожидаемой и реально перечисленной в бюджет суммой налоговых платежей. Это так называемый резерв налогового потенциала для доначислений в бюджет при документальных проверках предприятий. Чем меньше величина такого «резерва», тем более успешной следует признать работу налоговой службы. Эффективность функционирования налоговой системы она считает целесообразным оценивать по тому, насколько полно налоговый потенциал превращается в реальные налоговые поступления. При этом автор методики не раскрывает способ формирования ожидаемой величины поступлений [2]. Таким образом, рассмотренные методики в большей степени являются теоретическими разработками и практическое применение их в деятельности налоговых органов затруднительно [3].

Так же для оценки эффективности деятельности налоговых органов осуществляется статистический анализ налоговых поступлений, который предполагает сравнение плановых и фактических поступлений за несколько отчетных периодов.

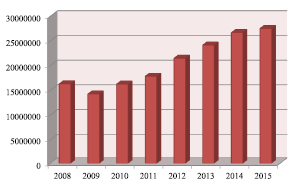

Далее проведем анализ налоговых поступлений в бюджет, который позволит оценить эффективность деятельности налоговых органов в Республике Дагестан [8]. Динамика налоговых поступлений за 2008–2015 гг. (рис. 2) отражает рост, за исключением 2009 г., причиной спада которого связана с мировым экономическим кризисом.

Рис. 2. Динамика налоговых поступлений в Республике Дагестан

Статистический анализ налоговых поступлений выполняется на основе данных за 2014–2015 годы по формам 1-НМ и 1-НОМ статистической налоговой отчетности по основным видам экономической деятельности, размещенные на официальном сайте Федеральной налоговой службы РФ (табл. 1) [8] Данные, представленные в отчетах, приводятся в тысячах рублей без десятичных знаков.

Таблица 1

Анализ налоговых поступлений в Республике Дагестан за 2014–2015 гг.

|

№ п/п |

Наименование налогов |

Факт 2014 |

План на 2015 |

Факт на 2015 |

% выполнения за 2015 |

Отклонение факта 2015 от плана 2015 |

Прирост факта 2015 к факту 2014 |

Рост факта 2015 к факту 2014 ( %) |

Рост плана 2015 к факту 2014 |

|

1 |

Федеральные налоги и сборы |

21684742 |

12332485 |

22272890 |

180,6 |

9940405 |

588148 |

102,7 |

– 9352257 |

|

2 |

Региональные налоги |

2984940 |

3952293 |

3126413 |

79,1 |

– 825880 |

141473 |

104,7 |

967353 |

|

3 |

Местные налоги |

1022899 |

1014409 |

927266 |

91,4 |

– 87143 |

– 95633 |

90,65 |

– 8490 |

|

4 |

Иные налоги |

951063 |

1152841 |

1162543 |

100,8 |

9702 |

211480 |

122,2 |

201778 |

|

Итого |

26643644 |

18452028 |

27489112 |

148,9 |

9037084 |

845468 |

103,1 |

– 8191616 |

Таблица 2

Поступления по федеральным налогам и сборам за 2014–2015 гг. в Республике Дагестан

|

№ п/п |

Наименование налогов |

Факт2014 |

Факт 2015 |

Прирост факта 2015 к факту 2014 |

Рост факта 2015 к факту 2014 ( %) |

|

1 |

Налог на прибыль организаций |

3169521 |

2432112 |

– 737409 |

76,7 |

|

2 |

НДФЛ |

11704613 |

11483345 |

– 221268 |

98,1 |

|

3 |

НДС |

2241879 |

3766948 |

1525069 |

168,0 |

|

4 |

Акцизы по подакцизным товарам |

3592683 |

3426767 |

– 165916 |

95,3 |

|

5 |

НДПИ и биоресурсы |

829788 |

1008305 |

178517 |

121,5 |

|

6 |

Госпошлина и прочие |

146258 |

155413 |

9155 |

106,2 |

|

Итого |

21684742 |

22272890 |

588148 |

102,7 |

Так из табл. 1 видно, что плановые задания за 2015 г. по Республике Дагестан были определены в следующих объёмах:

- федеральные налоги и сборы – 12332485 тыс. руб.

- региональные налоги – 3952293 тыс. руб.

- местные налоги – 1014409 тыс. руб.

- иные налоги – 1152841 тыс. руб.

Фактические налоговые поступления по всем видам налогов в 2014 г. составили 26643644 тыс. руб. План в 2015 г. относительно факта в 2014 г. был определён с уменьшением на сумму 8191616 тыс. руб., однако фактически поступления в 2015 г. составили 27489112 тыс. руб., то есть план за 2015 год был перевыполнен на 48,9 %.

На 2014–2015 гг., несмотря на сложную экономическую ситуацию, показатели по сборам налогов растут: за 2015 г. в бюджет поступило 27489112 тыс. руб., и эта цифра превышает на 3,1 % аналогичный период за 2014 г.

Поступления по федеральным налогам и сборам за 2014–2015 гг. по видам налогов представлены в табл. 2.

Как видно из табл. 2, в 2015 г. наблюдается уменьшение поступлений по налогам на прибыль организаций, НДФЛ и акцизам по подакцизным товарам, но за счет того, что возросли поступления НДС – на 68 %, НДПИ – на 21,5 %, госпошлина и прочие – на 6,2 %, наблюдается абсолютный прирост факта за 2015 г. относительно факта в 2014 г.– на 588148 тыс. руб., что составило 102,7 %.

В табл. 3 представлены поступления региональных налогов в 2014–2015 гг.

Таблица 3

Поступления по региональным налогам за 2014–2015 гг. в Республике Дагестан

|

№ п/п |

Наименование налогов |

Факт2014 |

Факт 2015 |

Прирост факта 2015 к факту 2014 |

Рост факта 2015 к факту 2014 ( %) |

|

1 |

Налог на прибыль |

2811199 |

2825355 |

14156 |

100,5 |

|

2 |

Транспортный налог |

170296 |

296977 |

126681 |

174,4 |

|

Итого |

2981495 |

3122332 |

140837 |

104,7 |

По региональным налогам факт в 2014 г. составляет 2981495 тыс. руб., а факт за 2015 г. 3122332 тыс. руб., наблюдается абсолютный прирост – 140837 тыс. руб., что составило 104,7 %. Видно увеличение поступлений по транспортному налогу на 74,4 %.

Как видно, в целом за рассматриваемый период наблюдается прирост фактических налоговых поступлений за 2015 г. относительно факта за 2014 г. практически по всем видам налогов. Однако план налоговых поступлений по региональным и местным налогам за 2015 г. выполнен не был.

В деятельности налоговых органов Российской Федерации за последние годы наблюдается прирост налоговых поступлений. От эффективной деятельности их зависит реализация запланированных государством программ и проектов, улучшение экономического благополучия и финансовой безопасности государства, в связи с этим и возникает необходимость оценки деятельности налоговых органов.